Избранное трейдера Геннадий Криворучко

Доходности облигаций США - новый вызов для рынков?

- 09 января 2021, 22:49

- |

Всем привет!

А что если так ?

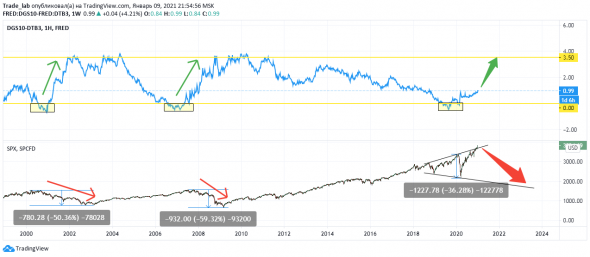

На представленном выше слайде сравнение графика спрэда между доходностями облигаций U.S. 10 Years Treasury Note и 3-Month Treasury Bill c фондовым индексом США S&P 500 за предыдущие 20 лет!

Не трудно выявить из графика взаимосвязь государственных облигаций США с рынком акций. Именно предыдущие два серьёзных финансовых кризиса ( «доткомов» 2000-2002 гг и ипотечный кризис 2007-2008 гг) сопровождались ростом спрэда между казначейскими облигациями США (10 летние — 3-х месячные) от отрицательного значения к 3.5%.

Рост спрэда подразумевает ощутимое снижение курсовой стоимости U.S. 10 Years Treasury Note (в следствие чего доходность к погашению растёт) по сравнению с 3-Month Treasury Bill (меньше поводов продавать 3-х месячные бонды, по причине скорого погашения).

Мысли по этому поводу записал в видео на Trading View, кстати, на этой площадке наша команда стабильно возглавляет ТОП рейтинга!

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 45 )

Недвижимость США вступает в 2021 год в условиях огромного пузыря

- 03 января 2021, 15:15

- |

Автор: TYLER DURDEN Джерома Пауэлла — председателя Федеральной Резервной Системы США спросили 16 декабря, видит ли он какие-либо признаки «проблем стоимости» на рынке жилья в США, ведь согласно последним данным Case Shiller, рынок повышался самыми быстрыми темпами за 6 лет.

( Читать дальше )

Человек на все рынки

- 03 января 2021, 14:12

- |

Книга очень интересна описанием всяких жульнических приемов в казино и на уоллстрит. Любой поклонник светлых эльфов из страны заходящего солнца получит когнитивный диссонанс от того, как автор относится к неподкупным и прозорливым американским чиновникам. Автор много и разумно пишет о рисках, о критерии Келли, о необходимом для защиты от разорения объеме капитала. Мне лично не хватило математики в этом разделе книги, элементарно — формул. Рассказывает о множестве способов для зарабатывания денег в хеджфонде и, после, на своем счете, которые он использовал. О благотворительности и о великих ученых и финансистах, которых он встретил в своей жизни. А в целом это автобиография, которую просто интересно читать.

Моя оценка однозначна — высший балл.

Йеллен вновь аккомпанирует ФРС. Обзор на предстоящую неделю от 13.12.2020

- 13 декабря 2020, 23:20

- |

По ФА…

На уходящей неделе:

Заседание ЕЦБ

ЕЦБ принял решение об увеличении размера программы PEPP на 500 млрд. евро до 1,85 трлн. евро и продлил срок её действия как минимум до марта 2022 года, а реинвестирование в рамках программы PEPP продлится минимум до конца 2023 года.

ЕЦБ смягчил условия кредитования по TLTRO и увеличил количество аукционов, также увеличив количество операций PELTRO.

Смягчение правил залога было продлено до июня 2022 года.

Все решения ЕЦБ оказались на нижней границе ожиданий рынка и не могут привести к росту евро, ибо были учтены в котировках ранее.

Перед оглашением решения ЕЦБ доходности ГКО стран Еврозоны снижались, особенно южных стран, доходности 10-леток ГКО Испании даже упали на отрицательную территорию, но решение ЕЦБ не смогло закрепить эту тенденцию и очевидно, что пузырь на долговом рынке Еврозоны превысил все пределы.

Новые экономические прогнозы ЕЦБ оказались лучше ожиданий рынка:

( Читать дальше )

Эффективность менеджмента Татнефти как фактор создания стоимости компании или почему так дорого?

- 09 декабря 2020, 16:19

- |

Татнефть. Общие сведения

«Татнефть» — одна из крупнейших российских нефтяных компаний, международно- признанный вертикально-интегрированный холдинг. В составе производственного комплекса компании стабильно развиваются нефтегазодобыча, нефтепереработка, нефтехимия, шинный комплекс, сеть АЗС и блок сервисных структур.

Татнефть также участвует в капитале компаний финансового (банковского и страхового) сектора. Основной игрок в портфеле — банк ЗЕНИТ.

Татнефть является 13-ой компанией в РФ по размеру капитализации (1,151 трлн руб.), преследует НЛМК (1,190 трлн руб.).

( Читать дальше )

Мой портфель авторов Смарт-лаба. Инвесторам на заметку

- 04 декабря 2020, 14:08

- |

Практически каждую их запись читаю с удовольствием и пользой для себя.

Портфель авторов получился такой:

Alexey Galochkin

Alexey Levin

Amigotrader

Auditor20

Finrange

Geist

LaraM/ЛарисаМорозова/

Rondine

Silent Hamster

Vasili4

karpov72

kora_mozga

pick

Алекс Бергманн

Александр Е

Александр Здрогов

( Читать дальше )

Правило 4% - продолжение

- 04 декабря 2020, 12:12

- |

В качестве предисловия хочу отметить важную деталь, которую не написал в первой части:

Правило 4% предполагает снятие 4% от капитала в первый год и снятие суммы, равной предыдущей, но с поправкой на инфляцию — в последующие годы.

Судя по комментариям, в предыдущем посте звучало так, будто бы Бенген предлагал снимать 4% от всей суммы каждый год, что некорректно (спасибо UnembossedName ).

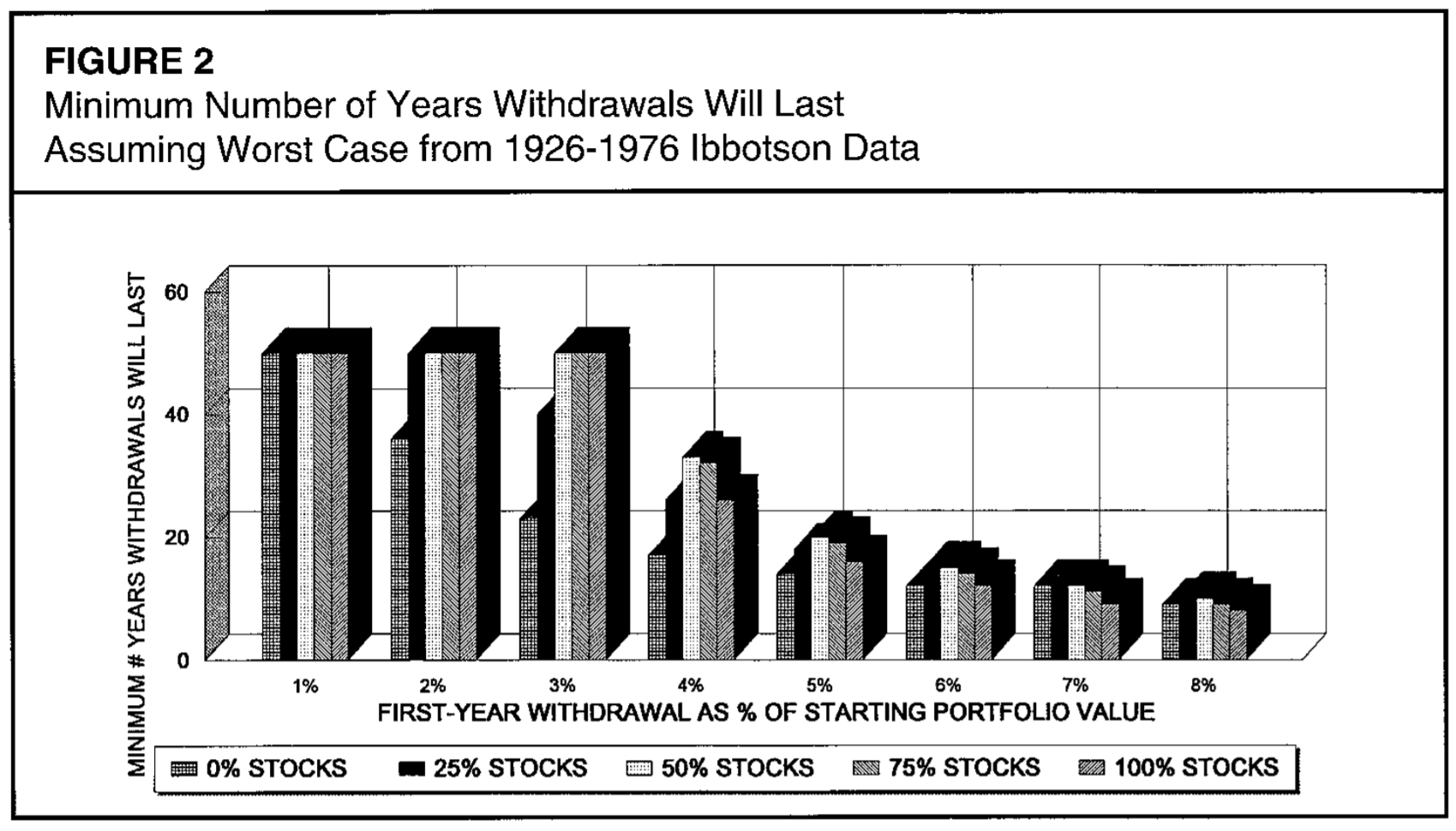

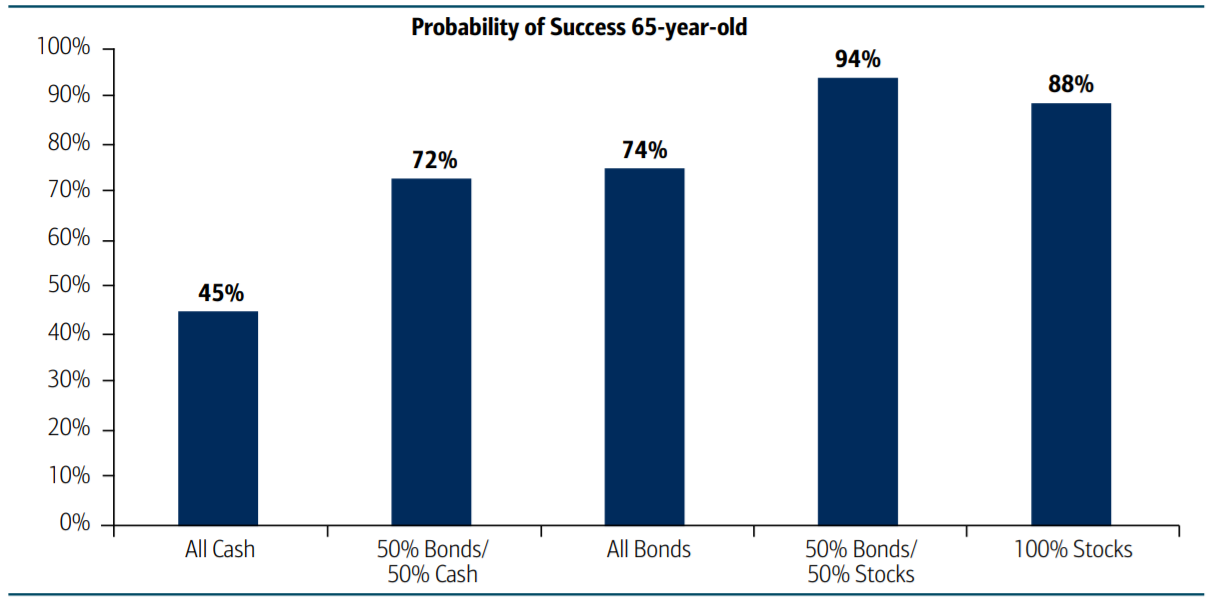

ВЛИЯНИЕ АЛЛОКАЦИИ АКТИВОВ

Приведу два графика — оригинальный от 1994 и график Merrill Lynch/BofA из другого хорошего исследования, которое я тоже переведу как только дойдут руки:

Минимальное количество лет, которое мог бы продержаться ваш портфель при самом худшем стечении обстоятельств

( Читать дальше )

Если рубль обвалится, то изза этого графика

- 02 декабря 2020, 17:18

- |

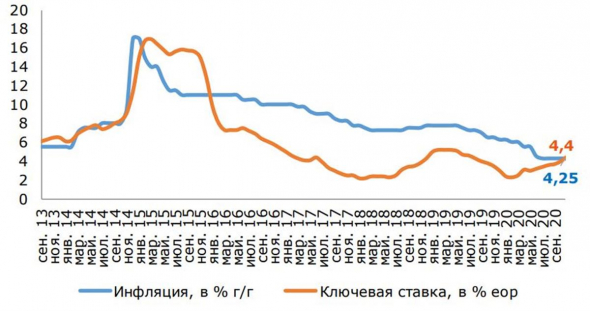

Центральный банк выдает другим банкам деньги под 4,25% годовых… а инфляция уже 4,4% годовых.

Разница между номинальной процентной ставкой (ключевой ставкой ЦБ) и уровнем инфляции называется реальной процентной ставкой. У нас она уже минус 0,15%

Отрицательная реальная ставка (negative real interest rate) – это реальная ставка в ситуации, когда темпы роста инфляции превосходят уровень номинальной ставки. Самым значительным негативным эффектом от отрицательной реальной ставки является то, что низкорискованные активы, такие как облигации и депозитные сертификаты, а также стандартные банковские счета, совсем не приносят прибыли инвестору.

//те покупая низкорискованные активы — вы получаете огромный риск обесценивания капитала. Естественно в такой ситуации размные люид будут избавляться от убыточных активов ( облигации и депоиты) и прекладываться в активы защищенные от обесценивания инфляцией: в первую очередь это валюта ( доллары и евро)

Лучше один раз увидеть, чем сто раз услышать

- 02 декабря 2020, 10:55

- |

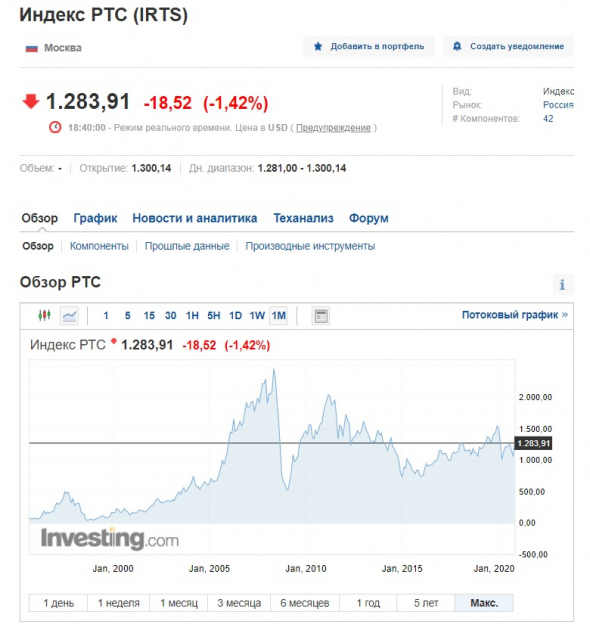

В последнее время на этом ресурсе участились топики на тему как хорошо инвестировать в США и как плохо в Россию. И в подтверждение этого приводятся сравнительные графики S&P500 и индекса РТС с конца 2007-го. Оппоненты смещают начальную точку в 1995-й и показывают, что как раз наоборот. С точки зрения динамик индексов, как ни парадоксально, правы обе стороны. Потому что внимательный читатель увидит, что с конца 1998-го по 2007-й, включительно, лучше было инвестировать в Россию, а с конца 2007-го по 2019-й в США.

И этому факту начинают придумывать оправдания одно нелепее другого:

— цены на нефть;

— доминирование компаний с госучастием на рынке;

— санкции;

— «кроваво-тоталитарный режим» (термин из дискуссии Правого Клуба в 1999-м о поддержке-неподдержке второй чеченской).

Не будем подробно разбирать все эти «оправдания», скажем лишь о двух просто проверяемых фактах:

— средние цены на нефть в долларах в 1999-2007 были ниже аналогичных средних цен в 2008-2019;

( Читать дальше )

Реальная доходность российских акций

- 30 ноября 2020, 19:47

- |

Никогда не понимала любви только к российским акциям. Инвестиции и патриотизм это разные вещи. Можно бесконечно любить свой город, страну и т.д., но когда мы вкладываем деньги, то хотим получить прибыль и как можно больше, разве не так?

По многим параметрам российские акции самые недооценённые в мире. Но по-настоящему недооценённые акции найти крайне сложно, разве что в период кризиса. На самом деле, если акции стоят дешево, значит, для этого есть причина.

У индекса РТС такой же набор акций, как у индекса Московской биржи, только он рассчитывается в долларах. И если посмотреть на его график, то увидим, что за последние 10 лет он только упал в цене.

За 10 лет он так и не вырос даже до прежних значений!!! Да у гособлигаций США и то доходность хоть какая-то была за этот время, хотя у них надёжность самая высокая и рисков меньше. В рублях индекс Московской биржи вырос.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал