Избранное трейдера Влад Гильдебрандт

Как выбрать активы в долгосрочный портфель?

- 19 марта 2021, 10:49

- |

Большинство инвесторов не обладает большим количеством времени, чтобы активно управлять портфелем, поэтому лучшее решение для них — собрать долгосрочный портфель. Но как в него выбрать активы и с чего вообще начать?

Шаг 1. Выбираем отрасли.

Всегда необходимо начинать с вершины айсберга и уже дальше смотреть вглубь.

Первая ступень — выбор отрасли.

Если вы собираете долгосрочный портфель и не хотите много времени тратить на поиск точечной компании, то смотрите на отрасли, которые растут быстрыми темпами, предположим, +10-15% г/г.

Зачастую в этом помогает базовый кругозор. Например, почти всем известна компания Netflix — она является самым крупным игроком на рынке видео стриминга.

Как понять, растёт отрасль или нет? Здесь есть несколько путей:

1. Загуглить, например, ввести в поисковик: «video streaming cagr». Первое, что вам будет выходить — аналитические исследования с прогнозируемым темпом роста. Самым первым в поиске мне вышло

( Читать дальше )

- комментировать

- ★66

- Комментарии ( 10 )

Моя стратегия инвестирования. Что помогает получать прибыль выше рынка?

- 15 марта 2021, 10:23

- |

Меня часто спрашивают о моей стратегии инвестирования. Решил коротко описать основные тезисы в одном посте.

Вот 🔟 основных принципов инвестирования👇.

1️⃣ Долгосрок

Придерживаюсь долгосрочной стратегии. Горизонт инвестирования — более 20 лет. Поэтому в портфеле основную часть составляют рискованные, но потенциально более доходные инструменты. В основном это акции.

2️⃣ Активный выбор акций

Предпочитаю самостоятельно выбирать акции и моменты входа на рынок, чтобы получать результат лучше среднерыночного. Поэтому у меня нет индексных ETF и фондов.

В отличие от полностью пассивной стратегии, это позволяет получать результаты лучше среднерыночных. Хотя для большинства инвесторов это не подойдет, потому что нужно много времени уделять изучению рынка и компаний.

( Читать дальше )

Тезисы про рыночную цену и эконофизику

- 06 февраля 2021, 17:15

- |

Меня, как трейдера, реально торгующего на бирже и решившего сделать результат этой деятельности одним из основных источников своего дохода, в первую очередь интересуют те аспекты упомянутой в названии темы, которые имеют отношение к ценообразованию на бирже и позволяют понять характер и закономерности поведения цены, и, в идеале, — осуществлять прогнозирование цены. С этой позиции я кратко остановлюсь на некоторых методологических аспектах понимания биржевой цены с точки зрения эконофизики. Сам термин эконофизика, честно говоря, мне, получившему когда то первое образование по специальности физик-теоретик, режет слух. Возможно, мы привыкнем к этому термину в будущем. На данную тему – эконофизика – я лично натолкнулся случайно, когда искал возможность обобщения полученных мною результатов исследований в области прогнозирования рыночной цены. Я нашел для себя общие моменты в некоторых своих взглядах и понимании биржевых процессов, а также результатов своих исследований, с теми выводами и положениями, которые делает эконофизика. Данная статья – это попытка систематизации моих взглядов, надеюсь, что и вам она даст определенную пищу для размышлений.

В экономической теории уже давно появилось и используется множество понятий, нетипичных для классической экономической теории, но характерных для других дисциплин: случайные процессы, фракталы, нелинейная динамика, теория сложных динамических систем, нечеткие множества и пр. Междисциплинарный подход к анализу экономических процессов на базе достижений разных наук дает возможность решать различные экономические задачи, используя наработанные ранее методы и подходы из других областей знаний. В частности, использование физико-математических методов математического моделирования процессов для решения экономических задач создало направление научных исследований, названное эконофизика (это направление еще называют экономическая физика или физическая экономика). Этот термин был введен американским физиком Г. Юджином Стэнли (Harry Stanley) в 1997 г. для объединения множества исследований, при проведении которых физико-математические методы и приемы использовались при решении экономических задач.

( Читать дальше )

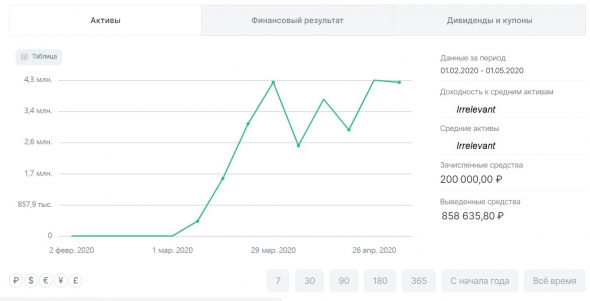

Уже четыре месяца доходность около 100% годовых. Состав портфеля акций и моя стратегия

- 30 ноября 2020, 11:12

- |

Несколько месяцев доходность моего публичного портфеля на акции США держится около 100% за год. Как мы знаем, акции очень волатильны, их стоимость может сильно меняться. Поэтому не стоит доверять отдельным успехам в моменте. Другое дело — когда хорошая доходность держится долгое время.

Основные принципы моей стратегии:

📌 Диверсификация активов, чтобы снизить риски.

📌 Периодическая ребалансировка портфеля. То есть восстановление первоначальных долей активов. Продаем часть подорожавшего, чтобы купить подешевевшее.

📌 Активный выбор акций (не индексное инвестирование). Именно в этой части мы можем добиваться хороших доходностей.

📌 Минимум спекулятивных сделок.

📌 Удержание издержек (налогов и комиссий) на минимальном уровне.

( Читать дальше )

Корона-трейдинг: +2500% за 2 месяца. Скучающим от ЛЧИ посвящается

- 12 октября 2020, 21:27

- |

( Читать дальше )

Арбитраж

- 26 августа 2020, 09:05

- |

Арбитраж — одновременная покупка и продажа одинаковых или похожих друг на друга инструментов в надежде на то что их цены сойдутся.

Самый просто вид арбитража: это покупка базового актива(к примеру доллар) и продажа фьючерса(si)

К примеру продажа SI по 75000 и покупка 1000 долларов по 74 р. К истечению фьючерсного контракта цены фьючерса и доллара сойдутся, мы получим прибыль ровно в 1000 рублей 75000-74000. Причем нам не важно где будет цена доллара. Это некий вариант депозита в банке. Назовем такой вид арбитража — синтетическая облигация.

Таким арбитражем занимаются все кому не лень, по этому рынок очень конкурентный — роботы на базе FPGA окуппировали стаканы SI и бакса, фьючерсов на акции и сами акции. Но примерно раз в пару месяцев, бывают хорошие движения и роботы входят в позиции тратя все лимиты и для обычной публики — открывается окно возможностей, когда роботы уже потратили все свои лимиты, а возможность получить пару — тройку безрисковых ставок осталась.

Второй вид арбитража — статистический. Торгуем два похожих инструмента — к примеру акции банковского сектора(ВТБ против Газпрома) или Роснефти против покупки лукойла в надежде что отношение между этими активами стабильно в долгосрочной перспективе,

Российская биржа, раскручивает фьючерсы на металлы. Давайте посмотрим возможность получить безрисковую прибыль.Так как большой истории торгов еще нет, я заменил российский фьючерс на медь, американской акцией CPER(строго говоря это не акция, а фонд, который держит в своих активах фьючерсы на медь), Второй ногой будет подобный же фонд от Barklyse Bank JJCTF). Ниже на графике цена акций JJCTF поделена на цену акций CPER)-так называемая торговля отношением. На графике ниже присутствуют выбросы цен. Они то нас и интересуют. Покупаем все что ниже 1,65-продаем JJCTF и покупаем CPER и продаем все что выше 1.80-покупаем JJCTF и продаем CPER.

( Читать дальше )

Капитал 80 миллионов. Закрыл портфель. Выхожу на забор и жду кризиса.

- 19 августа 2020, 13:10

- |

( Читать дальше )

Как торговать с небольшим депозитом

- 23 июля 2020, 16:29

- |

Задумывались ли вы, почему некоторые брокеры позволяют вам начать торговать с депозитом в 10 долларов, а другие устанавливают минимальный размер первоначального депозита на отметке в 100 долларов? Хотите, верьте, хотите нет, но они делают это для того, чтобы защитить ваши средства. Потерять 10 долларов не кажется чем-то критичным, и не так обидно, как потерять например 100 или 1000 долларов. Именно поэтому некоторые брокеры не предлагают своим клиентам доступ к центовым счетам — они просто не хотят их потерять. Кроме того, данный лимит не позволяет спекулянтам бездумно «играть с графиками» и дает возможность накопить достаточную сумму денег для успешной торговли.

Размер депозита очень важен, поскольку он позволяет торговать с меньшим риском. Начинающие трейдеры часто не имеют достаточно средств для безопасной торговли: огромное количество начинающих трейдеров — это студенты, те, кто живет на социальные пособия, а также безработные. Их депозит часто слишком мал, около 10 долларов, поэтому они не могут торговать безопасно. Уровень их риска составляет более 2% от суммы депозита, а это считается небезопасным. Среднее внутридневное движение на рынке Форекс варьируется от 20 до 50 пунктов. Когда трейдер заходит микро-лотом, риск составляет от 2 до 5 долларов, то есть от 20% до 50% от депозита в 10 долларов соответственно.

( Читать дальше )

О вероятности стать успешным трейдером при плохой торговле.

- 12 июня 2020, 11:14

- |

Речь пойдет о случайноприбыльном трейдинге на протяжении многих лет при торговле без статистического преимущества, о мошенническом ДУ в рамках этой темы и о реальном проценте успешных трейдеров.

Та пост натолкнул вчерашний краткий обзор https://www.youtube.com/watch?v=9W3DPaZzBA0 от Тимофея книжки «Одураченные случайностью» от Нассима Талеба. Книгу я не читал ( у меня вообще, аллергия на книжки по трейдерской тематике – надеюсь, пройдет), но захотелось примерно прикинуть, каов может быть процент случайноуспешных трейдеров.

В ролике был упомянут общий случай с симметричными рисками и без учета торговых издержек.

Т.е вероятность того, что при случайной торговле вы останетесь в плюсе равна 0,5. Пусть период будет год.Прикинем, какова вероятность закрывать несколько лет подряд в плюсе.

1 год- 0,5

2 года подряд- 0,5*0,5=0,25

3 года подряд - 0,5*0,5*0,5*=0,125

4 года подряд 0,5*0,5*0,5*0,5*=0,0625

5 лет подряд 0,5*0,5*0,5*0,5*0,5*=0,03125

( Читать дальше )

Чем меньше риск, тем больше доходность. Fact and fiction о риске и доходности на Московской бирже. Большой бэктест

- 03 июня 2020, 16:21

- |

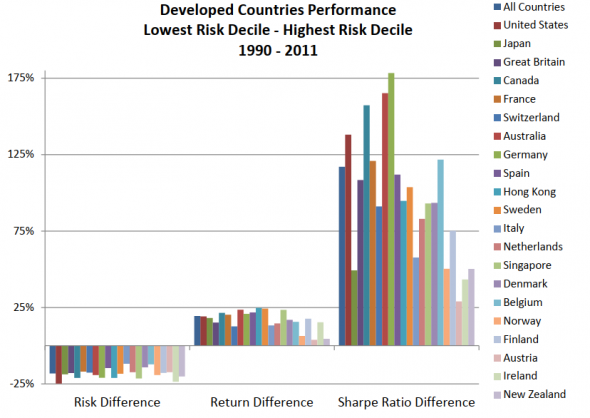

Привет, выражение «чем выше риск, тем выше доходность» внешне выглядит логично, но не находит подтверждения на практике. По акциям США и Европы на длинных горизонтах уже доказано, что акции с наименьшим риском приносят больше доходности, чем высокорискованные даже без поправки на риск. В качестве меры риска принято использовать рыночную бету, но сегодня мы будем тестировать волатильность (стандартное отклонение) дневной доходности, а бету оставим для будущих экспериментов.

За основу мы возьмем работу Нэда Бейкера и Роберта Хогена «Low Risk Stocks Outperform within All Observable Markets of the World» (2012). Авторы просто посчитали волатильность для каждой акции за последние 24 месяца, сформировали по 2 портфеля из 10% акций с наибольшей и наименьшей волой и повторяли это каждый месяц. Да, это академическая работа, но она написана не теоретиками и носит важные практические выводы. Очень рекомендую почитать в оригинале. Вот, что получили авторы по рынкам развитых стран:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал