Избранное трейдера God

Печалька на ГОСА Сбербанка

- 25 мая 2019, 00:08

- |

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 33 )

Моя история и Alfa-Quant Capital

- 19 мая 2019, 13:21

- |

История проекта Alfa-Quant Capital

- 2007 год – Закончил Гуманитарный университет с 2 высшими образованиями по специальности «Финансовый менеджмент», а также «Бухгалтерский учет, анализ и аудит».

- Начало торговой деятельности на Московской бирже, первый опыт ручной торговли на российских акциях. Поиск стратегий и закономерностей на рынке, которые позволяют зарабатывать деньги. Первый опыт управления чужими деньгами.

- 2008 год – Начало работы с облигациями. Формирование портфеля ликвидных и мусорных облигаций.

- 2009 год – Начало работы на фьючерсах и опционах. Написан первый торговый робот на акциях на языке Qpile.

- 2011 год – Подключение терминала TSLab и активная работа по написанию и тестированию торговых роботов на фьючерсах и опционах.

- 2012 год – Активное тестирование торговых роботов на Forex на платформе Metatrader.

- 2013 год – Полный переход от ручной торговли на алгоритмическую. В портфеле 10 алгоритмов, преимущественно трендовых. Запуск публичного трек-рекорда (стейтмента) на сайте Comon.ru.

- 2015 год – Перевод всех клиентов на торговлю на облачном сервере в надежном дата-центре.

- 2016 год – Добавление в портфель стратегий по продаже опционов с целью хеджирования от убытков в периоды низкой волатильности.

- 2018 год – Снижение доли трендовых стратегий в портфеле. Добавление роботов на акциях, добавление долгосрочных инвестиционных стратегий на акциях и ETF на основе фундаментального анализа, что позволило уменьшить риски портфеля. Исключение опционов из портфеля, в связи с неэффективными результатами. Активная работа над увеличением капитала под управлением.

( Читать дальше )

Хотите обыграть рынок? Попробуйте Dogs of the Dow 2019

- 11 апреля 2019, 11:53

- |

Знаете ли вы, что существует стратегия инвестирования, которая опережает общий индекс фондового рынка Доу Джонса в 80% случаев за последние 10 лет?

Это также одна из самых простых стратегий инвестирования, и впервые она была обозначена в 1991 году Майклом Б. О'Хиггинсом в его книге «Beating the Dow». Если вы пытаетесь обыграть рынок в этом году, то, возможно, вам будет интересно узнать об этом.

Что такое Dogs of the Dow?

Собаки Доу — это инвестиционная стратегия, которая использует самые высокие дивидендные акции в индексе Dow Jones каждый год. Прежде чем мы рассмотрим механику стратегии и ее историческую эффективность, давайте сначала более подробно рассмотрим индекс Доу-Джонса, а также разберем термин «дивидендная доходность». Если вы уже знакомы с ним, тогда переходите к следующему разделу о том, как работает стратегия.

Индекс Доу Джонса

Индекс Доу Джонса упоминается под несколькими разными именами, включая индекс Доу Джонса по промышленному среднему, индекс DOW 30 и — в большинстве случаев — просто «индекс Доу Джонса». Индекс был создан в конце 19-го века Чарльзом Доу и представляет собой средневзвешенную цену 30 компаний, торгуемых на бирже в США.

Читать дальше....Прибыльные паттерны

- 01 апреля 2019, 12:00

- |

Сделал еще один вариант сервиса по поиску похожих паттернов — ТОП текущих прибыльных паттернов.

Работает это примерно так:

1. Берем текущий сформировавшийся паттерн на графике:

2. Для него ищем 100 наиболее похожих паттерна в прошлом на разных инструментах:

( Читать дальше )

Метод инвестирования CAN SLIM как самый эффективный на американском рынке

- 28 марта 2019, 20:39

- |

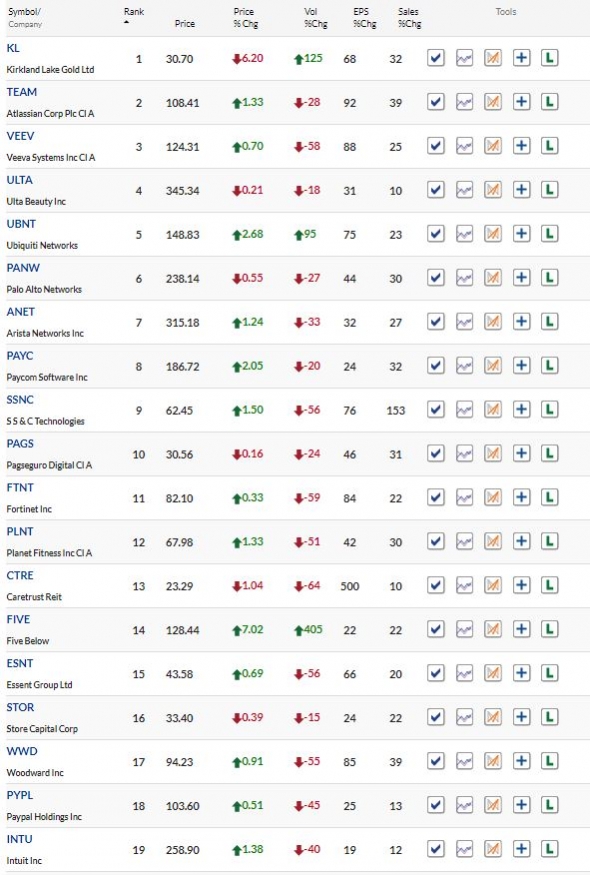

В этой статье я сделаю обзор на самую эффективную стратегию инвестирования на американском рынке с 1998 по 2009 год (по версии Американской ассоциации индивидуальных инвесторов). Столкнулся я с ней после прочтения книги «Как делать деньги на фондовом рынке» Ульяма О’Нила ссылка, который основал газету Investor's business daily, которая благодаря публикациям списка акций выбранных по системе CAN SLIM ещё в 50х завоевала широкую популярность среди инвесторов США. Идея по мне весьма здравая и логичная, краткий обзор на неё уже был сделан на Смартлабе ссылка, суть в том что по фундаменталу отбираются лучшие акции NASDAQ (выручка, прибыль на акцию, продажи, рентабельность и пр.) в секторах которые сильнее других растут и которые обладают институциональной поддержкой (их покупают крупные фонды). Вот кстати список на сегодняшний день:

( Читать дальше )

СиБрент: Размышления о Кэрритрейдерах и не только...

- 25 марта 2019, 12:29

- |

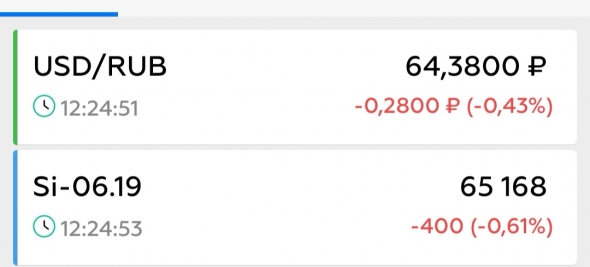

Для начала давайте взглянем на вроде очевидную картинку:

Разница между Томом и ближним фьючем 788 пунктов на 86 дней или 5.19% годовых

Это премия кэрритрейдеров (принимая во внимание, что последнее время ставки по офз близки к ключевой ЦБ)

5.2% в год тому, кто верит, что в укрепление рубля и по сути инвестирует валюту в российскую финансовую систему.

Для глубоко верующих можно ещё и фьючесный рычаг на полную задействовать (1:15)

И вложив в ГО от 4.4 тыс руб, за 3 месяца заработать 788 руб

Почему же наши дорогие россияне не используют модный инструмент забугорные хеджфондеров для повышения, такс сказать, личного благосостояния ??

Многие брокера даже позволяют фьючами на ИИС торговать, вот вам и налоговый вычет и мегапрофит ) ) )

Что не так в моих гипотезах?

Вроде бы одна и та же Инвестиционная стратегия, только для нерезов это манна небесная https://www.finanz.ru/novosti/obligatsii/gosobligacii-rf-rezko-podorozhali-na-volne-carry-trade-1028036436

( Читать дальше )

Сдача квартиры в аренду. Эффективность с точки зрения срока окупаемости инвестиций

- 13 февраля 2019, 20:00

- |

Один мой френд в комментариях к моей записи написал, что в Москве сейчас люди опять массово стали скупать недвижимость. Стандартная схема, запускается слух, что скоро кризис, доллару хана, и застройщики и риелторы вполне законными средствами изымают наличность у наших граждан.

Любимая российская инвестиция, купит квартиру и потом ее сдавать. О выгоде подобных действий можно спорить долго. Но сегодня я простым способом и в очередной раз покажу, что это сомнительный способ инвестирования…

Интересные расчеты насчет выгоды сдачи недвиги в аренду сделала Российская газета. Авторы посчитали, за какое время владельцы квартир их окупят. Быстрее всего окупится квартира в Ульяновске. При доходе 13,5% инвестиции окупятся за 7 лет!

( Читать дальше )

Вывод на межбанк в форексе. Как это происходит. Дмитрий Раннев.

- 11 февраля 2019, 13:59

- |

Если не в курсе кто это. Небольшая справка.

10 лет работал в ЦБ РФ, 8 лет в Alpari (входил в состав совета директоров), затем несколько лет возглавлял компанию GKFX, а с 2013 года возглавляет компанию AMTS Solutions, которая занимается разработкой программного обеспечения для брокеров (ECN, MT4/MT5 bridge, PAMM, Market Depth).

Автором нескольких книг по трейдингу, автор многих публикаций на тему форекса, неоднократно бывал гостем в прямом эфире программы «Рынки» на канале РБК.

В трейдерской среде постоянно возникает вопрос, касающийся вывода сделок на межбанк. В заголовке я специально написал «межбанк» в кавычках, т.к. межбанк это скорее нечто абстрактное. Не существует официально никакого межбанка. Есть несколько крупных торговых платформ, типа EBS, Рейтарс или Блумберг, куда обычному смертному не попасть, существует «биржевой форекс» в виде фьючерсов на CME, также банки могут торговать друг с другом по телефону (я такое лично наблюдал сколько-то лет назад в одном коммерческом банке). Что же касается ритейл форекса, то здесь выводом на межбанк принято называть вывод на внешнего контрагента, на поставщика ликвидности, в качестве которого может выступать не только крупный банк, но и крупный брокер.

( Читать дальше )

Реально становиться страшно

- 10 февраля 2019, 01:53

- |

Когда человеку нечего сказать о движении цены он будет философствовать о мм, рисках, приводить математическое обоснование и тд.

Другой писатель желая «выделиться — добавит психологию или примеры как личного опыта так и опыта других, будет проводить аналогии и тл.

Что вы хотите там вообще найти и зачем вам это нужно?

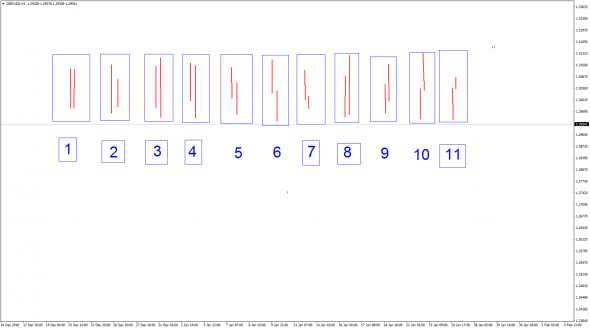

что такое график — сочетание текущей и последующей свечи.

сколько таких сочетаний может быть?

Вам покажется это смешным, но реально (на любом таймфрейме) их всего — 11

выделенные прямоугольником 7 из этих сочетаний, возникают в особых случаях.

Задайте себе вопрос — что я делаю на рынке, если не могу понять элементарное!

почему я как попугай готов повторять за каждым идиотом о — непредсказуемости рыночного движения?

( Читать дальше )

Покупаем валюту на бирже выгоднее, чем в обменниках

- 05 февраля 2019, 13:39

- |

На самом деле, покупка долларов не в обменнике, а на бирже – дело очень простое. Для этого вам понадобится торговый счёт на фондовой секции (при объёмах покупки менее 1000 долларов или если сумма не кратна 1000) или на валютной секции (при покупке кратно 1000 долларов). Как правило, при открытии брокерского счёта у вас есть доступ к обеим этим площадкам (а также к срочной секции), но на каждую из них деньги нужно заводить отдельно (или переводить между ними). Лучше уточните этот момент у своего брокера.

Таким образом, купить валюту можно на фондовой или валютной секции. На валютной секции размер лота равен 1000, на фондовой 1 (можно купить 1 доллар). Разницы в курсах на этих площадках практически нет, максимум на 1-2 копейки, но некоторые отличия всё же есть:

Во-первых, на валютной секции немного ниже комиссия за операцию, но опять же, счёт идёт на сотые доли процента (точные цифры обязательно уточняйте у брокера, т.к. это будет зависеть и от брокера и от вашего тарифа).

Во-вторых, на фондовой секции можно купить доллары только с расчётами «Завтра» (TOM), т.е. средства станут доступны для вывода только на следующий рабочий день.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал