Избранное трейдера Graf

Перспективы долгосрочного инвестирования

- 16 февраля 2019, 18:38

- |

Введение

Многие из тех, кто недавно пришел на рынок и не пережил кризис 2008 года даже не догадываются, что значит настоящее большое падение. Кризис 2008 года промчался по рынку как огненный смерч, все сжигая на своем пути, и мало кто смог пережить то время, сохранив хотя бы половину своего депозита. Но жизнь не стоит на месте и на смену старым инвесторам пришли новые, как после пожара на выгоревшей земле потихоньку начинает прорастать свежая молодая поросль.

Многие из этих молодых инвесторов привыкли к тому, что рынок все время только растет. В последнее время я все чаще слышу слова о том, что инвестору не нужны стоп-лоссы, что инвестору не стоит беспокоиться о курсе акций, и даже если что-то упадет, то потом обязательно вырастет, а нет, так и не страшно, буду получать дивиденды. Подобное рыночное поведение, граничащее с инфантилизмом, будет работать далеко не всегда. В данной статье мне бы хотелось на примере фондового рынка МосБиржи рассмотреть ситуации, когда долгосрочное инвестирование разумно и эффективно, а когда опасно и довольно рискованно.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 69 )

Ротшильды

- 16 февраля 2019, 14:06

- |

В свое время Майер Амшель Ротшильд так подвел итог своей стратегии: «Дайте мне управлять деньгами страны, и мне нет дела, кто создает ее законы»…

«Бисмарк правил громогласно – и ушел в небытие, Ротшильды правили шепотом – и остались». Великие семьи менее уязвимы, чем великие люди.

На рубеже XVIII–XIX вв. лидирующую роль в финансах Англии начинают играть Ротшильды.Основатель британской династии Ротшильдов — Натан Майер Ротшильд (1777–1836), третий сын Майера Амшеля Ротшильда, обосновался в Манчестере в 1798 г., а в 1809 г. переехал в лондонский Сити и в 1811 г. основал «N.M. Rothschild & Sons».

В 1814 г. банк «N.M. Rothschild & Sons» финансировал военную кампанию против Наполеона.Британские Ротшильды с начала XIX в. оказывали решающее влияние на развитие Банка Англии. В 1817 году Ротшильды получили дворянство, а в 1822 году – баронский титул и теперь использовали фамильную приставку «де» или «фон» (в немецком варианте) как указание на аристократическое происхождение. Их герб был украшен девизом: Concordia. Integritas. Industria (Согласие. Честность. Трудолюбие).«Ну а я – первый барон-еврей. И нечего поднимать шум по такому пустяку».Внешние атрибуты власти его не интересовали, его интересовала сама власть. В лондонском Сити Натан Майер приобрел такое финансовое влияние, что в 1825–1826 гг. мог снабдить банк Англии достаточным количеством денег для предотвращения кризиса рыночной ликвидности.

( Читать дальше )

Альтернативный взгляд на успешность и болезни

- 16 февраля 2019, 03:12

- |

Конченым скептикам не читать)

У вас есть заболевание или психосоматика? Тогда эта статья – для вас. Вы узнаете глубинные причины заболевания или психосоматики, и речь пойдет об энергетике и чакральной системе человека. Чакры и заболевания – какая между ними связь? спросите вы. Немногие знают, что чакры имеют самое прямое отношение к заболеваниям.

Если у вас есть заболевание или психосоматика, то совершенно точно какое-то время назад ваши чакры перестали работать правильно. Данная статья поможет провести диагностику ваших чакр и найти причины заболевания или психосоматики.

Любое заболевание начинается в энергетических телах, а затем со временем, если человек не меняет своих привычных мыслей, эмоций, образа действий, нарушения в энергетике вызывают заболевания в физическом теле.

Чакры – это энергетические центры человека. Каждая чакра отвечает за определенные сферы жизни человека и транслирует информацию о вас в окружающий мир. Если вы не знаете, в каком состоянии ваши чакры, то можете это определить по наличию успешных или неуспешных сфер в вашей жизни.

( Читать дальше )

Срочный рынок МБ. Опасности для новичка...

- 16 февраля 2019, 02:21

- |

1) Если базовый актив фьючерса стоит на месте 5-10 дней и у Вас куплены фьючерсы, вы будете нести убытки - период просадки купленного контанго. Примерно ощутимо от 5-10 дней удержания позиции.

2) Повышения ГО и возможное последующая плата за отрицательную позицию по счету, если вы в позиции на весь счет, а го по инструменты повысили на 20-50%, то на ту разницу от средств на счете в момент клиринга и необходимого го вы будете платить некий процент, уточнять у брокера.

3) Шипы, как они уже за***ли

( Читать дальше )

Требования к инвестиционным советникам

- 12 февраля 2019, 09:47

- |

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

УКАЗАНИЕ

от 2 ноября 2018 г. N 4956-У

О ТРЕБОВАНИЯХ К ИНВЕСТИЦИОННЫМ СОВЕТНИКАМ

На основании абзаца второго пункта 3 статьи 6.1 Федерального закона от 22 апреля 1996 года N 39-ФЗ «О рынке ценных бумаг» (Собрание законодательства Российской Федерации, 1996, N 17, ст. 1918; 2001, N 33, ст. 3424; 2002, N 52, ст. 5141; 2004, N 27, ст. 2711; N 31, ст. 3225; 2005, N 11, ст. 900; N 25, ст. 2426; 2006, N 1, ст. 5; N 2, ст. 172; N 17, ст. 1780; N 31, ст. 3437; N 43, ст. 4412; 2007, N 1, ст. 45; N 18, ст. 2117; N 22, ст. 2563; N 41, ст. 4845; N 50, ст. 6247; 2008, N 52, ст. 6221; 2009, N 1, ст. 28; N 18, ст. 2154; N 23, ст. 2770; N 29, ст. 3642; N 48, ст. 5731; N 52, ст. 6428; 2010, N 17, ст. 1988; N 31, ст. 4193; N 41, ст. 5193; 2011, N 7, ст. 905; N 23, ст. 3262; N 29, ст. 4291; N 48, ст. 6728; N 49, ст. 7040; N 50, ст. 7357; 2012, N 25, ст. 3269; N 31, ст. 4334; N 53, ст. 7607; 2013, N 26, ст. 3207; N 30, ст. 4043, ст. 4082, ст. 4084; N 51, ст. 6699; N 52, ст. 6985; 2014, N 30, ст. 4219; 2015, N 1, ст. 13; N 14, ст. 2022; N 27, ст. 4001; N 29, ст. 4348, ст. 4357; 2016, N 1, ст. 50, ст. 81; N 27, ст. 4225; 2017, N 25, ст. 3592; N 27, ст. 3925; N 30, ст. 4444; N 48, ст. 7052; N 52, ст. 7920; 2018, N 1, ст. 65, ст. 70; N 17, ст. 2424; N 18, ст. 2560; N 32, ст. 5088) настоящее Указание устанавливает требования к инвестиционным советникам дополнительно к требованиям к инвестиционным советникам, установленным Федеральным законом от 22 апреля 1996 года N 39-ФЗ «О рынке ценных бумаг».

( Читать дальше )

Что я понял о риске и вам советую!

- 06 февраля 2019, 19:45

- |

Вот и я хочу рассказать Вам о том, что я понял о риске за 5 лет активной торговли(почти каждый день), и что вам советую понять лучше сразу!

1. Риск должен быть ограничен всегда! Стоп лосс должен быть всегда! Даже если у вас «логический» стоп, например: пробой уровня и закрытие дневки ниже уровня, пробой скользящей или что-то подобное! Ставьте защитный стоп чуть ниже/выше, если Ваш стоп логически примерно 3%, поставьте дополнительно 6-7%. Рано или поздно случится момент по типу «9 апреля», «25 декабря», «ТрампНаш», «Брексит» и черти что еще и он вынесет вас вперед ногами! Не пеняйте потом на глупости вроде «такого быть не должно», «этого никогда не было». Прочитайте Антихрупкость Талеба или его же Черный Лебедь, поможет немного осознавать неожиданности разного рода.

2. Любая стратегия или точка входа на основе «оно не может расти/падать вечно» опять же без стопа, рано или поздно вынесет Вас точно также! На рынке бывает всё, что угодно и рынок может расти/падать сильно больше чем вы думаете.

( Читать дальше )

Индустрия (немного вспомним практики)

- 30 января 2019, 17:05

- |

Давайте теорию разбавлять практикой. Теория без практики мертва. Да и непонятна. Непонятно, для чего эта теория нужна. Поэтому сформируем некий портфель и посмотрим, что дает теория.

Возьмем один миллион. 1 000 000. Конечно, если бы у вас был миллион, то зачем вам биржа. Но возьмем, что бы в уме легче было считать. (вы крутой Коровин и вам дали, предположим) Как правило, под такие деньги можно получить плече 4. Мы его тоже будем иметь ввиду, и наша покупательная способность 4 миллиона получается. Потом маржин колл, а второго миллиона у нас, допустим, нет. Теперь нам надо выбрать стратегию и ее характеристики. Тут я вспомню старика Марковица. У него два параметра. Доходность инвестиций и риски. Если, по простому, это просадка и прибыль. Причем прибыль должна быть не меньше чем ставка по облигациям 3%, а просадка чем меньше, тем лучше. Просадку можно посчитать через волатильность. Волатильность можно взять из истории. А история показывает, что тот же SPY от 160 до 80 сходить может очень даже просто. Это 70% по логарифмической шкале. И это сигма нашего риска. Дальше используется Базелевский расчет, где берется 3 сигмы, а это менее 1% процента вероятности. -0,70/2*3=-1,05. И 160*exp(-10.5)=60. В 2008 году 99% удачи ни кто не упустил, и закупка началась от 73. Это такие параметры стресс теста. Если вы пассивный инвестор и, даже вошли на всю котлету, то имели просадку 50%. Но, однажды все отрастет, и ваши внуки получат ваши денежки, а вы уж как то на дивы сиделочку найдете. Мы же, трейдеры, так не можем. Наша цель обогнать рынок. Перед кризисом 2008 года все сидели ровно с волой в 15%. И три сигмы были в районе 120. То есть на самом деле мы получили 10 сигм в подарок. И хотя это событие редкое, но она реальное. Поэтому, сначала мы продумаем хедж.

( Читать дальше )

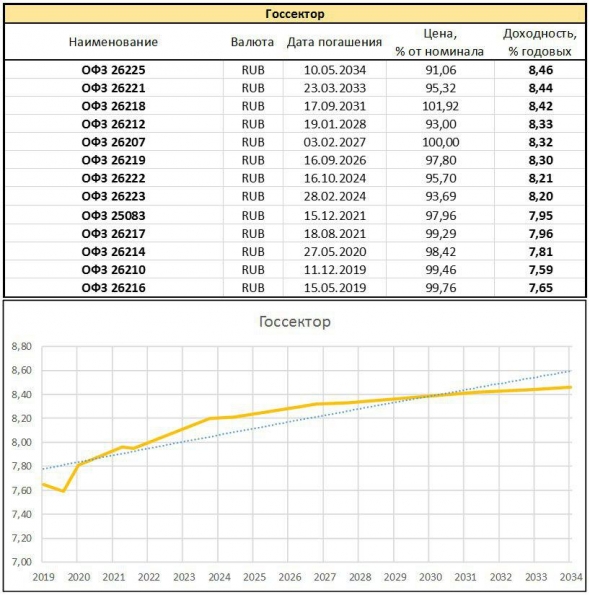

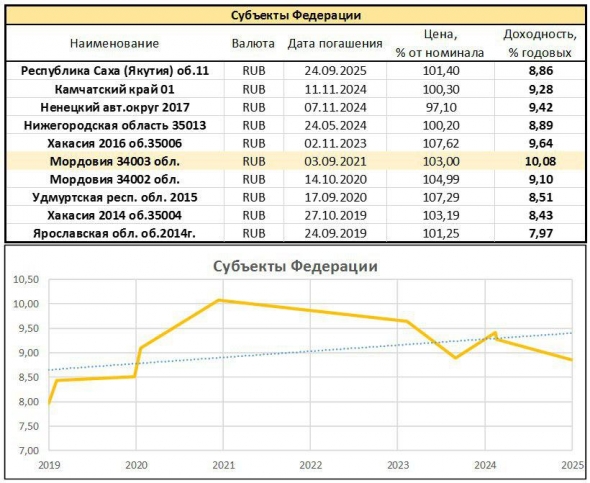

Обзор доходностей облигационного рынка России

- 30 января 2019, 16:14

- |

Кривая срок/доходность близка к идеалу или идеальна. За последнюю неделю сами доходности выросли на 0,1%, не более чем обычные колебания. В остальном, по справедливости: бумаги с короткими сроками торгуются ниже ключевой ставки (она 7,75%), с длинными – выше. Через месяц-два, возможно, появится спекулятивная идея в покупке длинного конца, например, ОФЗ 26225, но, очень надеюсь, покупать его можно будет на процент-два дешевле сегодняшней, стремительно росшей последний месяц цены. А сама спекуляция будет интересна под потенциальное снижение ключевой ставки. Ставка высокая, и несмотря на внешние угрозы, требует пересмотра.

( Читать дальше )

Биржевые манипуляции. Техника работы крупных игроков.

- 27 января 2019, 14:45

- |

Целью крупного биржевого спекулянта является получение прибыли на разнице в цене. Для этого «умным деньгам» необходимо постоянно раскачивать цены на рынке, пользуясь различными методами ценовых манипуляций. При манипулировании рынками крупные биржевые игроки используют разнообразные технологии, в которых учитывается всё, от технических и финансовых возможностей игроков до психологии человека.

«Классика» манипуляций

Не секрет, что манипулировать рынками можно распуская слухи о каких-нибудь событиях, существенно влияющих на состояние той или иной компании. Такие манипуляции случаются довольно часто, они являются прямым нарушением законов практически всех развитых стран и подлежат расследованию с целью найти источник таких слухов.

Высказывания различных аналитиков, тоже можно считать влиянием на рынок с целью манипулирования им, но аналитика трудно уличить в злом умысле, поскольку он всегда может привести разные доводы в пользу своего мнения. Аналитик как человек, имеет право на ошибку и вполне может не принять в расчёт тот или иной фактор, влияющий на опубликованные им выводы. То есть высказывания аналитиков за манипулирование рынком обычно не считается.

Технические манипуляции

( Читать дальше )

Психология трейдинга: как я научился принимать убыток

- 24 января 2019, 05:44

- |

Как справится с убытками?

Убыток — есть ошибка в системе, он имеет причину. Текущий результат является очевидным показателем уровня развития трейдера.

Трейдинг — это описание общественного мнения, которое включает всю систему знаний, начиная от математики, заключая психологией и философией.

В книгах пишется, что убыток неизбежное составляющее процесса. No pain No gain!

Это очень емкое понятие, которое не всегда воспринимается трейдерами, потому что до него нужно дорасти и сознательно принять. Это как понимание музыки. Обычный человек просто слушает, а тот кто закончил консерваторию понимает ее. В психологии говорится что между сознанием и подсознанием лежит

— критическое мышление, а з, чит чтобы согласовать убыток и принять его на обеих уровнях его нужно разобрать с точки зрения критического мышления. Ошибку нужно максимально упростить, то есть найти логическое объяснение причины ошибки.

Человек думает образами. Но образы обычно плоские. А человек принимает в подсознание информацию только в 3-х мерной модели. Именно поэтому мы наделены 5 видами чувств: зрение, обоняние, осязание, вкус и слух. Когда мы разбираем образ используя слова из этих чувств, то он становится объемным. Так и нужно строить свои убеждения и рассуждения. Например, я понял что, если я не могу принять убыток и это в дальнейшем сильно искажает мое восприятие реальности, то я должен объяснить и убедить себя в целесообразности данного итога (найти максимальное упрощенное объяснение). Я закрывал глаза и воображал, что я уже снял эти деньги и расплатился за что-то. В моем случае я люблю читать книги, ходить на семинары (я в себя заложил убеждение, что за ценное знание нужно платить, тем самым убедив себя в том, что если я плачу значит я его должен полностью отработать — не лениться!), и тогда я физически чувствовал, что мое восприятие убытка сильно меняется. Уходила тревога, которая в худшем случае могла превратиться в патологический страх. На данном этапе я понимаю и принимаю убыток как неотъемлемую составляющую процесса, то есть я внутренне дорос до него. Та же система и действует в лечении больных словом. Если доктор умеет использовать правильные слова, то он может вылечить пациента или посодействовать, сказав несколько предложений. И этим же методом и пользуются психологи. Их функция состоит в расшатывании устойчивой матрицы понятия и заставить человека посмотреть на проблему с разных сторон.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал