Избранное трейдера GrillSnake

Инвестору, как покупать панику.(VIX & SP500)

- 27 мая 2020, 18:14

- |

Здравствуйте, коллеги!

Паника, панике рознь. На одной можно заработать, на другой потерять.

Многим знаком VIX index, о нём писал наш коллега в топике: Правда и неправда об индикаторе VIX

Подробней на Investopedia: CBOE Volatility Index (VIX) Definition

Коротко:

CBOE Volatility Index (VIX) – индикатор ожидания волатильности (изменчивости) рынка. VIX, называемый также “индексом страха”, отражает именно ожидания (настроения, пульс) рынка, а не то, что точно должно произойти.

Совсем коротко, если S&P500 резко начинает падать, народ в панике и индекс взлетает к 100, совместно с S&P500 (зелёным) выглядит так (S&P 500 VIX Cash (VI.C), красным):

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 6 )

ВЕЧНЫЕ ЗАКОНОМЕРНОСТИ БИРЖИ

- 27 мая 2020, 18:13

- |

Лучшие трейдеры торгуют просто — Герчик

Существуют тысячи стратегий, где используются мудреные, «новые» индикаторы. Они красивы и заманчивы, прямо как яркий фантик от конфеты. Но вот беда, начинающий, в точности соблюдающий их правила, сталкивается с одним и тем же: стратегии перестают работать. Или оказывается, что они нуждаются в правке до такой степени, что от них самих мало что остается. Такие стратегии требуют постоянного контроля и подстройки, а индикаторы то и дело перерисовываются.

Хочу предложить нечто другое, фундаментальное. То, что всегда работало на рынке и всегда будет. Не верите? Ливермор, самый крупный трейдер начала 20 века, использовал похожие стратегии и заработал миллионы, было это больше ста лет назад. Герчик — современный трейдер, торгует по тем же схемам и заработал сотни миллионов долларов. За 10 лет торгов имел всего несколько (!) убыточных дней.

Так что не спешите покидать сайт. Информация, которую я вам дам, — одна из самых ценных в сети интернет. И я не преувеличиваю.

( Читать дальше )

10 ошибок начинающего трейдера на фондовом рынке. Чего не стоит делать

- 25 мая 2020, 21:08

- |

Подавляющее большинство начинающих трейдеров начинают торговлю на фондовом рынке без плана. Вне зависимости то того, хотите вы зарабатывать на бирже регулярно или предпочитаете пассивный источник дохода, создание торгового плана играет важную роль. В противном случае инвестиции и спекуляции превращаются в убыточную азартную игру.

Единственное исключение, когда можно обойтись без плана — использование готового портфеля или услуг финансового советника. В этом случае вы следуете разработанной стратегии инвестирования, поэтому допущение ошибок будет минимальным. Однако для обретения самостоятельности на рынке ценных бумаг первое, что вам понадобится — это торговый план. В нем трейдер фиксирует следующие ключевые моменты:

1) предпочтительный стиль торговли: скальпинг, интрадей трейдинг (внутридневная торговля), свинг трейдинг (позиция может удерживаться в течение нескольких дней) или долгосрочное инвестирование;

( Читать дальше )

Простая торговая система на примере РТС.

- 23 мая 2020, 09:27

- |

Я твердо уверен, что торговая система должна быть простой. Вот настолько простой, чтобы поместилась на листке А4.

К примеру, взять Александра Пурнова. У него хорошая система, но я не могу назвать её простой, т.к. много элементов, которые можно толковать двояко. Это значит, что легко запутаться. Вместе с этим усложняется анализ собственных сделок. Попробую объяснить.

Есть параметры системы 1 и 2. Значения каждого из них могут быть А/Б.

Идентифицируем торговый сетап как АА.

Сделка закрылась по стопу. Как узнать, где была ошибка? Ведь у нас возможны 4 варианта.

Надеюсь, что понятно объяснил.

У меня простая система. Покажу на примере вчерашней интрадэй сделки на фьючерсе РТС.

1 Скрин.

В первую очередь я определяю локальный и глобальные тренды. Для этого я использую таймфреймы D1 и недельки.

Текущий тренд по РТС определяю как падающий глобальный и восходящий локальный. Я веду дневник сделок и понял, что мне надо делать сделки согласно локальному тренду, т.е. я ищу лонг.

( Читать дальше )

Как анализировать американские компании. Алгоритм

- 15 мая 2020, 17:51

- |

Компаний – море, даже на бирже СПб их почти тысяча. Из них — сотни вполне приличных и достойных внимания. Очевидно, что старое доброе неспешное чтение годовых отчетов в нынешних реалиях не подходит.

Представлю свой алгоритм, как анализировать зарубежные эмитенты, чтобы за короткое время охватить наиболее важный пласт финансовой информации и тем самым составить первичное впечатление о компании, включить ее в свой шорт-лист для последующего более глубокого анализа и возможных инвестиций в нее. Алгоритм сложился путем проб и ошибок в течение последних 3-х лет.

Итак. Рассмотрим пошаговый анализ одного из эмитентов, торгующихся на Санкт-Петербургской бирже, компанию Elanco Animal Health Incorporated (ELAN).

Первым шагом будет поиск сводной информации о компании на одном из сайтов-агрегаторов. На мой взгляд, finviz здесь вне конкуренции. По тикеру получаем информацию о компании, о секторе, где она работает, ссылку на официальный сайт и последние новости об эмитенте. Не помешает поискать в открытых источниках информацию о ней для общего представления.

( Читать дальше )

Тренд

- 14 мая 2020, 20:41

- |

Тренд -это отсутствие перекрытий экстремумов нечетных фракталов.И что это значит? Начнем с нуля.Фрактал -это паттерн из свечей ограниченный по времени(количество свечей ), повторяющий форму в любых масштабах времени.Самый простой фрактал -это свеча те 1 . ...3 свечи 2-1 или 1-2 … и тд… Фрактал Вильямса из 3 х...5 свечей или 7 или 9.Фрактал Эллиота в идеале тоже из 5 свечей, но у Эла важна форма свечей, а у Вильямса не важна. Правильный тренд из нечетного количества свечей(фракталов), делающих новый экстремум.Это то, что в свечном 8-10 новых перемен.Свечной анализ вывел догму, что тренд не больше 10 новых перемен(фракталов).Это почти правда.Формула тренда вверх в идеале L>=ref(H,-2). Минимум свечи больше позапрошлого максимума.Цимус в словах -больше или равен.Это и есть отсутствие перекрытия.Если вы хотите обобщить этот мой тезис, то просто поставьте вместо L и H фрактал или ЦЗ цену закрытия свечи.Тело свечи — это зона большого объема.Получите тренд для большого объема.

( Читать дальше )

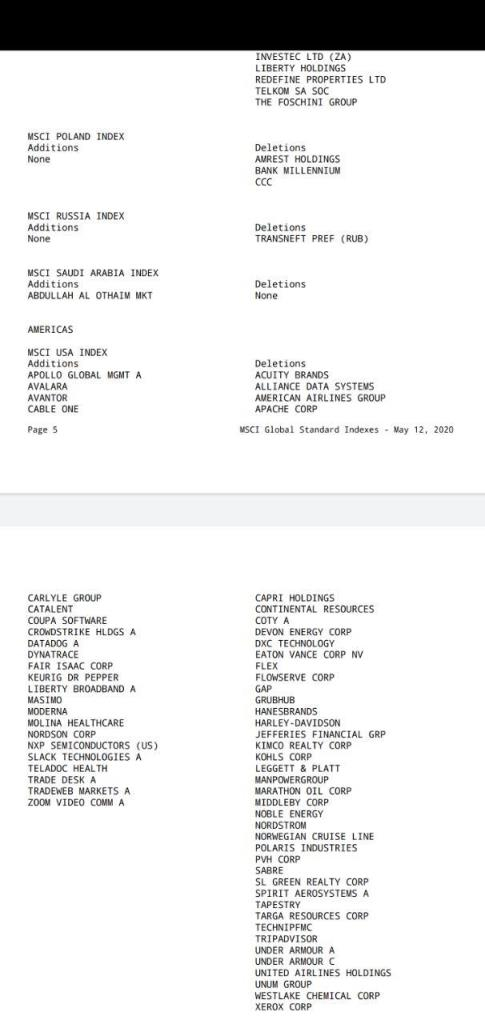

Транснефть вылетает из индекса Msci Russia.

- 13 мая 2020, 01:07

- |

#TRNFP Транснефть вылетает из индекса Msci Russia.

Идея не сработала.

Сегодня 13 мая и 29 мая возможна распродажа.

Актив нормальный и качественный, цена отрастет ещё.

К дивидендам июля скорее всего уже только.

Источник новости — сайт MSCI.com

страница 5

www.msci.com/eqb/gimi/stdindex/MSCI_May20_STPublicList.pdf

Идея была в моем канале TELEGRAM AROMATH.

Познавательно для всех. Фундаментальный анализ. И что такое цена сейчас на рынке.

- 11 мая 2020, 19:26

- |

Вижу много заблуждений в отношении влияния фундаментальных показателей на цену. Как и понимание — что такое цена именно сейчас.

Я выделяю три вида фундаментальных оценок. Первые – ожидание. Второе – публичные события. Третье трендовые события. Самая распространенное мнение. Что существуют некие балансовые оценки компании, стоимости товара, или экономики в целом. К которым цена должна стремиться. Но этого не происходит и не понимают почему. Рынком движут ожидания. И именно они регулируют цену сейчас в первую очередь. Прежде чем дам описание оценок. Вернемся в прошлое. И посмотрим – что такое биржа.

Биржа зародилась в Бельгии, далее исчезла. Потом появилась в Амстердаме. Но в Европе были ограничения. Поэтому самая известная, старейшая и популярная появилась в Америке. Это все вы прочитаете в википедии и других источниках. Выделю главное – биржа появилась для торговли товарами. И компаниями, которые влияют на их стоимость в первую очередь. Именно в условиях, когда риск потери был максимальный. В Европе плавали корабли и они возили товары. Корабль мог не доплыть, и это происходило часто. Оставим корабли в стороне. Возьмем рынок сельскохозяйственных товаров. И оценим пользу биржевых торгов для развития его. Представьте – вы владелец земель. Сейчас весна. Вы можете засеять поля. Но чем? Картошкой, зерном, помидорами? Вам все равно чем. Главное, что бы это кто то купил потом. А что если продать уже сейчас? Для вас это просто неоспоримая польза в условиях. Когда вы занимаетесь самым сложным и недооцененным трудом. Вы идете на биржу и смотрите на стоимость товаров. Продаете то, что сейчас будете сажать. Кому вы продаете для вас не важно. Но это важно для понимания биржи. Да, есть потребители товара – переработчики, склады и т.д… И они тоже что то возможно купят. Что бы зафиксировать цену. Но не они главные покупатели. Покупают спекулянты. И что они покупают? Вот тут важно – они покупают будущее. По их оценкам товар должен стоить 50 рублей осенью. Соответственно они готовы купить его сейчас за 40 рублей. Где 5 рублей – это их прибыль. А 5 рублей оценка на риск. Вдруг цена будет дешевле. Т.е они сейчас будут толкать цену к 40 рублям. Если сейчас ожидают 50 осенью. А что будет, если сейчас 40 рублей. Ждут засухи и предполагают некоторые. Что стоимость составит 80 рублей? Они еще более активнее начнут скупки толкая цену. По мере продвижения цены скорость будет падать. И на 60 перестанут покупать. Почему? До этого их устраивала наценка 10 рублей. А сейчас на 20 уже никто не хочет брать? Расширение спреда в результате роста волатильности. Другие скажут – это так влияет цена в 50 рублей. Если она влияет, почему на ней и не остановились? Их не волнует реальная цена. Только прибыль и риск. Это два показателя. Которые оценивают технические спекулянты. Понимаете? Та цена. Которую вы видите сейчас – это цена будущего минус прибыли на риск. Как только будет осень. Тогда сообщат сколько стоит товар. И стоимость товара мгновенно придёт к его реальной стоимости (насколько это возможно на рынке). Это публичное событие. После него ожидания перестает влиять на рынок. Покупай на слухах, продавай на фактах. Публичное событие оказывает влияние на цену обычно от одного часа до трех дней. Если больше – это трендовое событие. Трендовые события – прежде всего изменение фундаментального показателя во времени. Т.е. рынок уже оценен наперед в будущее. Но при этом экспирация события тянет цену к некой отметке. Т.е. фундаментально цена неизбежно приходит к некой равновесной фундаментальной оценке. На которые многие из нас ориентировались. Но всегда ошибались. Потому что ни одному спекулянту не интересно покупать по цене 50. Они на этом не заработают. Ни одному инвестору. Который оценивает компанию по ее стоимости не интересно. Сколько реально стоит компания. Его не интересуют события, которые оказывают в моменте на ее стоимость. Его интересует та прибыль. Которая оценивается обычно на годовом росте до этого. Если так оценивают инвесторы в большинстве своем случае (а валио инвестирование это не менее 80% от всех инвестиций). То что говорить про товарный и другой рынок? Цена движется за ожиданиями. Само движение может создавать ожидания. Новостной фон обычно сопровождает движение, не замечали? И только в моменты отсутствия их рынок потихоньку сползает к средней величине. Которую вы можете вычислить используя фундаментальные показатели, факторы и т.д. Да, всегда есть те. Кто знают сколько должен стоить товар или акция (Баффет к примеру) И они окажут влияние на цену. Но это влияние и похоже на тенденциальное сползание цены. Которое будет замедлять или ускорять движение. В зависимости от того. Как далеко ожидаемо оценивается стоимость и толкает цену уже сейчас ожидания. На которые ориентируются спекулянты.

( Читать дальше )

Грааль, который вы так долго искали

- 11 мая 2020, 12:03

- |

Юрий Иванович (JC_trader) у себя в LJ один очень хороший пост написал, который мог бы дать ответ на множество вопросов начинающих инвесторов. Я же хочу добавить немного огранки для этого алмаза, превратив его в бриллиант.

Суть в следующем. Возьмем простую трендследящую систему:

- если клоуз больше предыдущего клоуза, то покупаем (лонг) на закрытии сессии,

- если клоуз меньше предыдущего клоуза, то продаем (шорт) на закрытии сессии.

И попробуем ее протестировать на разных временных периодах.

Сама система, кстати, по своему гениальна. Во-первых, в ней нет оптимизируемых параметров (sic!) и она либо работает на истории — либо нет. Во-вторых, мы совершаем сделки на закрытии сессии. А открыть/закрыть сделку на закрытии намного легче, чем на открытии. Те, кто профессионально занимался тестированием торговых алгоритмов могут многое об этом рассказать 🙂

Теперь к полученным результатам. Система работает, но только на старшем временном периоде (месячные бары). Почему? Переходим к главному…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал