Избранное трейдера Andrey Z

Три самых важных вещи в бизнесе по управлению активами

- 06 ноября 2018, 16:50

- |

1. Управление активами — это единственный бизнес (может быть еще медицинские услуги), где вам лучше давать клиентам то, что им нужно, а не то, что они хотят.

Другие компании не могут позволить себе делать так — и не должны. Продовольственные компании и фастфуды разорились, если бы продавали только чистую воду, свежие фрукты и салаты. Большинство баров и ночных клубов никогда бы даже не открылись. Не существовало бы бутиков брендовой одежы и даже роскошных автомобилей. Если бы все предлагали люлям только то, что им нужно, а не то, что ни хотят, глобальная экономика остановилась бы. Но не беспокойтесь, в мире капитализма нет никаких оснований для того, чтобы это произошло.

Однако, в инвестициях предоставление клиентам имено того, что им нужно, оказывается лучшей моделью. Если управляющий продает клиентам то, чего они хотят, он должен каждому из них буквально передать святой грааль: весь рост рынка акций и облигаций, без какого-либо снижения. Это самый простой способ продаж на земле!… Если бы только такой святой грааль существавал.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 1 )

Как стать трейдером? (о прогнозах)

- 06 ноября 2018, 12:29

- |

Итак, дискуссия о «прогнозах» из баттла Коровина и Герчика

Илья. Вы прогнозируете рынок, а этого делать не надо!

Александр. Мы не прогнозируем рынок, мы прекрасно знаем, что рынок может пойти против нас и потому имеем торговый план на этот случай (цитата не точная, но точно передающая смысл сказанного).

В отличии от дискуссии о «стопах», я прекрасно понимаю, о чем идет речь с обеих сторон, однако сказанное явно требует «перевода с русского на русский».

Потому что такая форма утверждений типична для людей, не понимающих разницу между точным и статистическим прогнозом.

Да, если встать на позицию гипотезы случайности будущих цен, а точнее будущих приращений цен, так как текущая цена нам известна, то мы в качестве аксиомы принимаем, что точный прогноз будущих приращений цен невозможен. А собственно, кроме этих прогнозов приращений, никакие другие прогнозы рынка для торговли на нем и не нужны.

Что говорит Илья? Как автор «торговли временем» (о ее сути и реальных прогнозах в ней чуть ниже) и опционных стратегий, он очевидно говорит о простейшем прогнозе будущих приращений: вверх или вниз.

( Читать дальше )

Закон накопления — почему мы безуспешны?

- 03 ноября 2018, 23:52

- |

Эту статью должен прочитать каждый, так как она может раскрыть вам глаза на те моменты, которые до этого времени оставались неясными. Сегодня мы поговорим с вами о причине нашей безуспешности, которая настигает 95% трейдеров. На самом деле, этот материал раскроет вам глаза на все жизненные аспекты: любовь, дружба, карьера, признание. Поэтому сделайте себе кофе, устройтесь поуютнее и приступайте к чтению.

За последние несколько лет человек превратился из создателя в потребителя, мы хотим всё: дорогие машины, большие дома, красивых жён, элитный алкоголь, огромнейшие яхты и многое другое. Мы воодушевлены великими людьми, которые сделали себе имя и покорили этот мир. Мы считаем себя креативными и творческими личностями, так как прочли несколько книг за год, или просто посетили театр. Мы — венец природы, нам подвластно всё.

( Читать дальше )

Статистический арбитраж на Санкт-Петербургской Бирже или парный трейдинг становится ближе.

- 30 октября 2018, 11:23

- |

В этой статье я хочу рассказать об одной стратегии парного трейдинга и торговом роботе MultiConnect с помощью которого наши друзья и партнеры «ФК Викинг» активно торгуют арбитражные стратегии на Санкт-Петербургской Бирже.

Парный трейдинг и статистический арбитраж зародился в Америке в шестидесятых годах прошлого века, сначала такой принцип торговли был доступен ограниченному кругу трейдеров, пришедших в этот бизнес с кафедр математических университетов. С помощью статарбитража сколачивались огромные состояния, открывались транснациональные хедж фонды. Во многом электронная биржевая торговля, какой мы видим ее сейчас, обязана статистическому арбитражу. Об этих временах и нравах на Уолл-стрит, о зарождении, взлетах и падениях некоторых хеджфондов очень интересно написал Скотт Паттерсон в своей книге «Кванты» https://smart-lab.ru/books/kvanty-patterson/.

В основе нашей стратегии также лежит идея торговли акциями друг против друга – т.е. когда мы покупаем одну компанию, одновременно продаем другую, торгуем спред акций. По сути, создается синтетический инструмент, который менее подвержен трендовым движениям, стремится к паритету. Были отобраны акции одного сектора, банковского – JP MorganChase (JPM) и Bank of Amerika (BAC). Компании фундаментально схожи между собой, два крупнейших банка, воздействие на сектор вызывает движение в обеих бумагах, что обеспечивает приемлемые риски, но при этом мы ловим расхождения в цене, вызванные факторами, воздействующими лишь на одну из компаний или рыночными неэффективностями. При этом есть одна интересная идея – торговать через Санкт-Петербургскую Биржу, где торги начинаются с 10 утра по Москве и продолжаются до закрытия постмаркета в Америке. Это позволяет ловить ценовые неэффективности до того, как подключатся американские «коллеги» — зачастую утром выходит отчетность и появляются новости, напрямую влияющие как на отдельно взятую компанию, так и на весь рынок в целом. Комиссии на СПБирже более чем конкурентны: 0.01 процент от суммы сделки, что дает возможность торговать пары акций с небольшим шагом спреда между этими бумагами.

( Читать дальше )

Стратегия инвестирования, которая даст вам больше (но это не точно)

- 16 октября 2018, 11:55

- |

Чем еще хорошо продавать путы? что если акция болтается в диапазоне, то вы собираете премию. Обычный владелец стока при неизменной (почти) цене акции получит лишь дивиденды, а вы — опционную премию. (правда не будет дивидендов)

Но тут возникает два момента — первый, с опционами не все знакомы и не все связываются и второй — не на каждый инструмент есть опцион. Поэтому сейчас я расскажу стратегию торговли, для которой не нужны опционы, но суть ее особо не поменяется. Более того, добавятся дивиденды.

( Читать дальше )

Старый гном в одном посте

- 15 октября 2018, 11:34

- |

Гном. Или как трейдер обанкротил банк.

Глава первая и вторая

Глава третья и четвертая

Глава пятая и шестая

Гном 2. Возвращение.

Глава первая

Глава вторая и третья

Глава четвертая и пятая

( Читать дальше )

ЦБ взялся за частных инвесторов

- 09 октября 2018, 14:02

- |

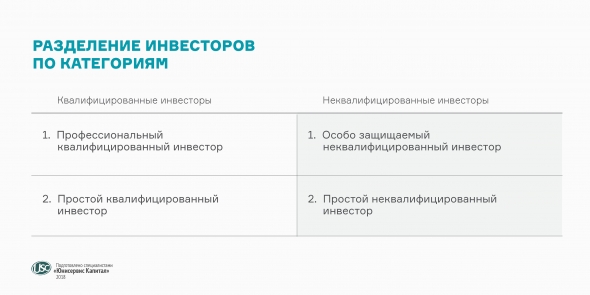

В России по инициативе Центробанка появится две категории инвесторов-физлиц, каждая из которых будет иметь свою внутреннюю градацию в зависимости от капитала, уровня подготовленности и опыта использования финансовых инструментов.

Особо защищаемый неквалифицированный инвестор — это человек, только открывший брокерский счет или клиент с суммой на счете менее 400 тыс. руб.

Человек с высшим экономическим образованием или обладающий более 400 тыс. руб. — простой неквалифицированный инвестор. Для этой группы будут доступны самые надежные ценные бумаги первого и второго котировального уровня. Другие инструменты такой инвестор сможет использовать только после письменного уведомления о принятии риска. Есть и другой вариант — сдать соответствующий экзамен на бирже и пройти повторный тест у брокера.

У особо защищаемых неквалифицированных инвесторов тоже останется возможность купить рисковые активы, но регулятор ограничивает сумму сделки до 50 тыс. руб. либо предлагает сдать отдельный экзамен по каждому дополнительному инструменту.

( Читать дальше )

ИНСТРУКЦИЯ как торговать вместе со мной

- 03 октября 2018, 11:38

- |

Поскольку предыдущий пост о том, как торговать вместе со мной, не дает себя отредактировать))), пишу новый:

— в ДУ не беру, инвесторов не ищу, только даю сигналы;

— никакого грааля нет и быть не может! Может быть только торговая система с положительным мат.ожиданием. Добавьте к ней риск-менеджмент и мани-менеджмент, и строго их соблюдайте;

— имейте адекватные ожидания от результатов торговли: моя торговая система позволяет зарабатывать примерно 4-5% в месяц. Примерно 50% годовых;

— заранее свыкнитесь с мыслью, что убыточные сделки — это неотъемлемая часть торговли, психологически с этим смиритесь, и после стопа не пытайтесь перезайти и «отыграться»!

— нельзя оценивать эффективность торговой системы за короткий период! Результат за день — не имеет значения. И даже за неделю! Как минимум-результат за месяц. Значение имеет только результат за достаточно длительный промежуток времени: месяц, квартал, год;

— торгую только рублевые фьючерсы: ММВБ, РТС, Сбер, Газпром, Роснефть, Лукойл;

( Читать дальше )

В чем разница между зонами событий price action и уровнями поддержки и сопротивления?

- 03 октября 2018, 10:56

- |

Для понимания общей картины рынка, отраженной на графике, трейдеры price action в первую очередь, обычно, строят уровни поддержки и сопротивления, а также зоны событий (event zones)

Вероятно, Вы более знакомы с «уровнями поддержки и сопротивления», поскольку они являются одной из основных концепций технического анализа и довольно просты для понимания.

Зона событий ценового действия (или область событий) - это термин, который ввел в обращение Нил Фуллер. Поэтому, многие трейдеры могут быть еще не знакомы с этим определением и, тем более, не использовать такие зоны в своей торговли. Однако, эти места на графике также важны, как и стандартные области поддержки и сопротивления, если не больше.

Вы можете и должны думать об этих зонах событий как о «горячих точках». Это значительная / важная область на графике, за которой важно внимательно наблюдать и ждать, что цена вернется к ней в будущем. Скорее всего, цена повторно посетит эти зоны события. В этом случае очеь возможно, что рынок, как минимум, может замедлиться и «подумать» об изменении направления движения.

( Читать дальше )

Псизащита. Способы преодоления в трейдинге и не только

- 30 сентября 2018, 19:30

- |

Психологическая защита, наверное, одно из самых противоречивых явлений человеческой психики. С одной стороны она стоит на страже нашего «Я», оберегая его от стрессов, повышенной тревожности, негативных мыслей, внешних и внутренних конфликтов. С другой, может действовать разрушающе и не давать личности расти и развиваться, достигать успехов, открывать для себя новые возможности, творить и наслаждаться жизнью.

В связи с тем, что трейдинг практически безусловно является одним из самых стрессовых видов заработка, механизмы психологической защиты в нём включаются ежедневно и также ежедневно мешают успешной торговле, т.к. обладают двумя общими характеристиками: они действуют на неосознанном уровне, а потому являются самообманом. И либо искажают, отрицают, трансформируют, либо фальсифицируют восприятие реальности, чтобы сделать тревогу или страх менее угрожающими для человека.

Механизмы психологической защиты напрямую связаны с темпераментом человека и, например, могут сделать из человека с меланхоличным темпераментом неудачника и сломать его многие притязания и мечты.

В частности, у меланхолика отмечается доминирование таких психологических защит как избегание, проекция и идентификация.

Избегание включается, когда в связи с обостренной чуткостью меланхолика ситуация оценивается как неконтролируемая, что в трейдинге вызывает оцепенение и не позволяет вовремя закрывать убыточные позиции и частно приводит к серьёзным потерям или в худшем случае даже к обнулению счёта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал