Избранное трейдера Gugenot

Майкл Ковел. Биржевая торговля по трендам

- 16 декабря 2021, 14:07

- |

Предыстория следующая. В середине 2010 года впервые наткнулся на эту книгу. То было время неопределенности. С одной стороны, великолепно заработал, торгуя импульсы, в 2009. Это дало возможность распродать остатки загибающегося бизнеса и полностью сосредоточиться на биржевых спекуляциях. С другой стороны, постоянно задавал себе вопросы: «А не случайность ли это?» или «Работает ли этот подход в долгосроке?»

К блогу А.Г. тогда только присматривался. А тут такая книга! Оказывается, целая индустрия работает, используя тот же принцип, к которому сам пришел интуитивно. Методом проб и ошибок. Это было как глоток свежего воздуха. И, возможно, именно это помогло верить в тренд и продолжать его торговать в непростой период, каким был 2011-2013гг.

Книга Майкла Ковела – великолепный сборник, вводящий в мир интересного биржевого подхода, который никогда не сломается. Trend Following. При этом Following – важнейшая часть парадигмы. Работа вторым номером. Сначала движение цены, затем действия трейдера в ответ на нее.

( Читать дальше )

- комментировать

- ★35

- Комментарии ( 38 )

Нерезы vs физики. На Московской Бирже. Серьезный пост.

- 14 декабря 2021, 09:26

- |

Всем доброго времени суток!

(спекулировать нужно было сегодня с утра, а сейчас можно и подумать)

В этом посте снова будет много слов и иллюстраций. По своему охвату он значительно шире, чем предыдущий серьезный пост про акции Сбербанка (https://smart-lab.ru/blog/746876.php). Здесь снова не будет инвестиционных рекомендаций типа: берем то-то и то-то на все или на половину. Но пища для размышлений, возможно, появится, как для начинающих свой путь на рынке акций, так и для тех, кто давно в теме. Сразу оговорюсь, что для меня нет абсолютных авторитетов, любые данные требуют проверки, даже к ЦБ, как основному источнику агрегированной информации в данном посте, я отношусь с сомнением и не готов поручиться, что его данные претендуют на количественную точность, хотя для качественного анализа вполне подойдут.

1. Российский биржевой рынок акций. Что это такое?

Начнем со скучных, но необходимых основ. В качестве опоры для анализа возьмем самый простой и понятный набор инструментов – структуру индекса РТС. Там сейчас 43 акции и чуть меньше эмитентов акций, т.к. у некоторых по два вида: обыкновенные и привилегированные.

( Читать дальше )

относительность относительно рынка

- 13 декабря 2021, 11:32

- |

и глянуть в рынок что там копошится и где ликвидные акции ходят относительно индекса imoex т.е относительно широкого рынка

т.е смотрю=акция/imoex

принцип парной торговли прост… акция покупается, а фьючерс на индекс шортится… т.е в акции будут дивы а во фьюче будет контанга… ну и если угадал с направлением то будет дополнительный профит, а если не угадал то убыток… а если акция пойдет вместе с рынком то дивы+контанга… т.е в 2ух случаях из трех есть профит… но стопы надо ставить...

ну и гэп… а вдруг война и гэп… а поза то рыночно нейтральная… и убытков не будет...

и вот что вижу… самое интересное...

1 группа неудачников на отскок

fees

vtbr

( Читать дальше )

Сбербанк. Мой Фундамент. Серьезный пост.

- 09 декабря 2021, 15:37

- |

(ибо, начав с утра, я не знаю, когда закончу писать, за рынком ведь тоже надо следить)

Акции Сбербанка неплохо завалились с середины октября, более того, прошедший вчера оборот впечатлил даже меня, прожжённого спекулянта, повидавшего Сбер на 7000-8000р. еще в конце 2003г. (7-8р., если пересчитать в текущих ценниках). Пора немного отвлечься от стеба, легкого троллинга и упорядочить мысли по рынку акций Сбербанка. Прежде всего для себя. В данном тексте будет много букв и иллюстраций, постараюсь нарисовать картину так, как здесь редко делают. Не будет никаких анализов отчетностей МСФО, и тем более технического анализа, только простые аргументы и факты, местами приправленные юмором.

1. Количество акций и Структураакционеров.

Начнем со скучного, это или знают, или слышали почти все. Инфо с сайта Сбера.

И еще один слайд, может кто не знает, что от ЦБ контрольный пакет перешел в ФНБ в лице Правительства.

( Читать дальше )

Пробойная стратегия, которая будет работать всегда.

- 06 декабря 2021, 16:27

- |

В чем преимущество пробоя уровня? А в том что во время пробоя качественного уровня срабатывают стопы, которые дают импульс движению. И это не может не работать, в противном случает, активы будут просто стоять на месте.

Но вроде в простой стратегии, чтоб получить преимущество надо знать множество нюансов, без которых слив.

Нюансы:

*Важно торговать пробои только в высоко волатильных инструментах.

-Используем tradingview для алертов чтоб знать что сильно двинулось

*Использовать дополнительное программное обеспечение

— Я использую сscalp это помогает одним кликом мышки выполнять сразу множество действий

( Читать дальше )

Quik топ лайфхаков о которых я не сразу узнал

- 03 декабря 2021, 12:05

- |

Здесь я очень кратко расскажу о секретах торгового терминала, которые мне очень полезны.

Вот топ незаменимых настроек для торговли в Quik:

- Для наглядности использую цветовые настройки таблиц (в заголовке нажать ПКМ и выбрать форматирование)

- Отображение на графике уровней позиции, заявок, стоп-заявок на покупку и продажу, а также сделок. Заявки можно вводить прям на графике и легко менять цену просто двигая уровень мышью вверх или вниз.

( Читать дальше )

Почему не популярна вечерняя сессия Мосбиржи ? Динамика оборота вечерней сессии. Как можно было зарабатывать, когда не было вечёрки.

- 03 декабря 2021, 07:51

- |

(знаменательный день: 22 июня 1941г. — день начала ВОВ).

С 19-00 до 23-50 МСК.

До вечерней сессии можно было заработать на аукционе открытия с 10-00 первые минут 10 — 15:

смотрел отраслевые индексы США

(видимо, большинство смотрело только основные индексы, которые, как, средняя температура по больнице).

Например, если Dow Jones US Banks упал на 3%, а основные Dow Jones и S&P500 около 0, то

с утра, с аукциона открытия шортил Сбер и обязательно в течении дня откупал:

чаще всего, через час, когда цена отыгрывала падение в США)

(никогда не платил за пользование брокерским кредитом).

Примерно, раз в 2 недели было сильное отклонение отраслевого индекса от общего индекса:

в такие дни, можно было подработать, поймав на аукционе открытия хорошую цену и продав (купив) через 1 — 2 часа.

Мат. ожидание при такой тактике было сильно положительное.

Рекорд был 186 т.р. за 1,5 часа.

И т.п.

Обычно, при таком сочетании, шортил акцию, а не её фьючерс,

( Читать дальше )

небольшое открытие, не знаю тайна это или нет

- 02 декабря 2021, 16:26

- |

investmint.ru/

1) Посмотрев на дивиденды по акциям российских и иностранных компаний можно прийти к выводу, что на российском рынке дивиденды выплачиваются раз в году ( основном, точно не знаю, у американских акций поквартально), дивиденды многих российских акций выше.

2) Нет необходимости все время держать акции, чтобы получить дивиденды, достаточно знать время отсечки (раз в году для российских акций) и решать когда покупать и продавать, чтобы получить дивиденды. Пример: дивиденды Мордовэнергосбыт: чтобы получить дивиденды в размере 4,79%- последняя дата покупки 2 декабря. А 3 декабря можно уже продавать акцию. 6 декабря закрытие реестра, а 20 декабря выдача дивидендов.

3)и тут самое интересное: но после последнего дня покупки, на следующий день, как правило бывает гэп вниз, так как многие решат сразу продать акции и Ваши проценты по дивидендам съест этот гэп (может частично).

( Читать дальше )

Обзор рынков газа

- 26 ноября 2021, 21:00

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

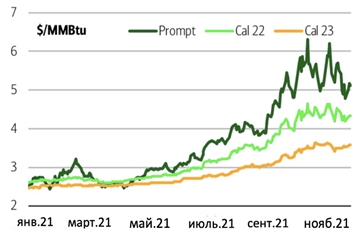

США: После роста до максимума в 6,31 доллара за баррель в начале октября цены на природный газ в США начали снижаться, в настоящее время они торгуются на уровне около 5 долларов за баррель.

Цены на газ (в британских тепловых единицах)

( Читать дальше )

Опционная рапсодия - движение к гамма-сквиртингу по Si (контракт доллар/рубль)

- 26 ноября 2021, 05:01

- |

Есть на смартлабе такой персонаж @bohemian rhapsody .

Он пишет про опционы на фьючерсный контракт Si и считает себя профессионалом, а критиков добавляет в ЧС, комментарии из своих постов удаляет.

Вчера он опубликовал два поста: первый — для новичков:

Опционы с 0 для полных чайников. Часть 1.

но когда градус стал крепчать, он пошёл учить продвинутых:

Опционы для продвинутых и не очень. 7 способов управления проданным недельным стрэддлом на Си.

И вот со вторым постом я хочу разобраться. Начал писать ему там вопросы, а он добавил меня в ЧС под номером 580.

Огромный ЧС — это показатель инфантильности и ранимости эгоцентризма автора (средним по смартлабу можно считать ЧС у Тимофея Мартынова = 40 пользователей).

Но что же там такого в том посте?

Заходим и читаем: автор предлагает нам продавать коллы (50 шт — покрытых фьючерсом и 50 шт непокрытых) на фьючерс Si (контракт на доллар/рубль). Указанную позицию можно открыть на депозите около 500 тыс рублей. Но когда доллар пойдёт в рост, то позиция начнёт минусить, т.к. дельта начнёт уходить в отрицательную зону (гамма-риск). И что предлагает автор?

Нет, не нейтралить дельту! Он предлагает продать ещё непокрытых коллов!

Ещё 400 шт!

Однако, он умалчивает, что к изначальному депозиту 500к надо довнести ещё 1,6 млн руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал