Избранное трейдера Andy

Python в помощь тестированию структурных продуктов

- 06 августа 2019, 15:29

- |

Воодушевлённый статьёй с рекламой структурных продуктов на Хабре, адаптировал python-скрипт для их самостоятельного тестирования. Основная идея в том, что подобные продукты предлагают 100% защиту капитала. А учитывая 10 лет бычьего рынка, исторические показатели подобных продуктов одурманивают безрисковым раем.

Скрипт подойдёт для быстрого и понятного тестирования своих портфелей с ребалансировкой в разные периоды. Ну а кому-то данный инструмент может пригодиться для самостоятельного построения подобных стратегий. Их наипростейшей формы. Однако брокеры пишут, что это не каждому под силу.

Код выложен в GitHub в виде Jupyter-блокнота. Поехали!

( Читать дальше )

- комментировать

- ★29

- Комментарии ( 16 )

Таблицы Google с кучей полезных формул и информацией об индексах ММВБ, S&P500, Nasdaq и проч. от 40-летнего "пенсионера"

- 31 июля 2019, 16:56

- |

ETF конечно инструмент хороший, но не использую его по ряду причин:

1. Комиссии на российских ETF оставляют желать лучшего.

2. Не совсем понятная для меня структура управления опять же русскими операторами — ну это субъективно, ни в коем случае не рассматривать как претензию.

3. и главное. Непрямое владение акциями/компаниями.

Поэтому для себя потратил месяц свободного времени по вечерам и запилил такую табличку по индексу ММВБ:

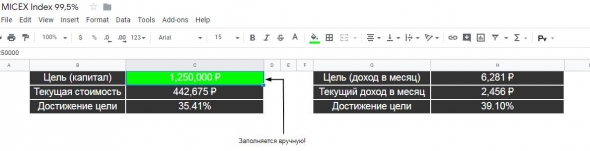

1) На главной страничке вбивается в зеленое поле Цель (капитал), будь то 100 тыс. р., будь то миллиард. Все остальные поля на странице считаются автоматически.

2) На второй страничке весь индекс ММВБ (40 тикеров), +их вес в индексе на данный момент. Цена, Изм., P/E, EPS — все тянется с Google Finance, все это динамические значения и обновляются сами по себе. «Акций купить» — это сколько надо купить например Яндекса на 3,3% от суммы запланированного капитала (такой же %, как и в индексе). «Куплено» — тянется из пункта 3 (читай ниже). "% готово" — сколько собственно куплено, у меня например можно увидеть, что я люблю наших металлургов больше, чем их любит индекс мосбиржи. По дивидендам информация обновляется со Смарт-Лаба.

( Читать дальше )

ЦБ опубликовал списки совладельцев крупнейших банков России

- 29 июня 2019, 20:38

- |

ЦБ не так давно ввел практику в отчетах раскрытия конечных беников отрисовку «структурных схем». Эти схемки позволяют бесплатно получить относительно достоверное представление об устройстве «российского» высшего экономического слоя, так как даже региональные «финансово-промышленные-группировки» отсвечивают в своих опорных банках, также как и транснацики, кстати доля транснациков пожалуй выше, чем у самих транснациков на родинах. Присутствуют все сорта рептилоидов от «королевства норвегии» до жпморган, голдмансаксов и ньюйоркского банка, катарцев и саудитов. Причем отнюдь не в последних строчках «табеля о рангах», бгг.

Вот можно немного помедитировать на картинки:

Вот можно немного помедитировать на картинки:

( Читать дальше )

Про дивы

- 21 июня 2019, 09:50

- |

Большинство российских компаний платят дивиденды раз в год. Из-за этого некоторые акции целый год держать неинтересно, особенно, если вы купили их чисто ради дивидендов. Но в то же время часть компаний делится с акционерами прибылью раз в полгода или даже раз в квартал, как принято на западном фондовом рынке. В обзоре ниже – компании, которые стабильно выплачивают ежемесячные дивиденды – квартальные или полугодовые.

Компании, которые выплачивают квартальные дивиденды

Северсталь

НЛМК

ММК

Фосагро

Татнефть

Тинькофф

QIWI

Компании, выплачивающие дивиденды дважды в год

Акрон

ВСМПО-АВИСМА

Газпром нефть

Лукойл

Роснефть

Новатэк

Распадская

Магнит

Алроса

Норникель

Мосбиржа

МТС

Русагро

VEON

Планируют перейти на промежуточные дивиденды

ТМК

Сбербанк

Россети

Компании, которые выплачивают квартальные дивиденды

( Читать дальше )

Качаем данные Питоном: Всемирный банк

- 25 мая 2019, 12:40

- |

Полная документация (в этом посте она не понадобится)

---

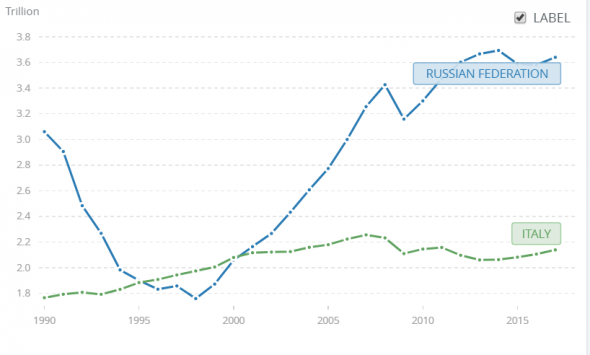

Если вы не хотите программировать, то и не надо. Все данные можно получить и без питона и построить красивый график:

Вот, к примеру, ВВП России и Италии:

Ссылка на этот показатель. Там можно выбирать любые страны.

Но мы пойдём другим путём! Сложным! Этот путь позволяет строить графики любого вида и анализировать данные так гибко, как только вы захотите.

На выходе у нас получится такой график: ВВП по паритету крупнейших 10 стран мира. Скрипт сам понимает, какие страны крупнейшие:

( Читать дальше )

Дивиденды2019. БДС2019

- 24 февраля 2019, 19:33

- |

На следующей неделе стартует новый Большой дивидендный сезон 2019(БДС 2019).

Согласно российского законодательства, Годовое общее собрание акционеров (ГОСА) проводится в сроки, установленные уставом общества, но не ранее чем через два месяца и не позднее чем через шесть месяцев после окончания финансового года.

То есть с 01.03.2019 эмитенты могут начать проводить ГОСА, на которых обязательным пунктом повестки является вопрос выплат или не выплат дивидендов.

В таблице несколько эмитентов, СД которых уже объявили дивиденды.

А вот сезон опубликования отчетностей уже в разгаре.

Ряд дивитикеров нарастили ЧП. Уже известно, что по РСБУ она выросла у Алросы, Интер РАО, МРСК Юга, Новатэка, ОГК-2, ТНС энерго Мари Эл, Трансконтейнера, ФСК ЕЭС.

Но не все эмитенты, которые в прошлом году выплачивали дивиденды, сумели нарастить или хотя бы сохранить ЧП на уровне 2017 года.

Основным разочарованием прошедшей недели стали отчеты по РСБУ дочерних компаний Россетей.

У ПАО ТРК падение ЧП более чем в 3 раза

МРСК Сибири, Урала, Волги, ЦП, Центра, Ленэнерго, Кубаньэнерго снизили ЧП

Показался любопытным тот факт, что все вышеперечисленные снизившие ЧП дочки Россетей заменили аудиторскую фирму.

Аудит по итогам 2017 года проводили ООО РСМ РУСЬ, а вот по итогам 2018, когда ЧП упала, аудит проводил ООО Эрнст и Янг ))

Хотя нужно сказать, что аудитор так же точно сменился и у ФСК, хотя ЧП у неё выросла Любопытно, правда?

МРСК Волги, ЦП и Ленэнерго ап продолжаю держать. Даже со снизившейся ЧП, по текущим котировкам, дивиденд выглядит двузначным.

( Читать дальше )

Полезные ссылки с кратким описанием

- 20 февраля 2019, 19:07

- |

1. Календарь налоговых выплат:

http://www.oviont.ru/ru/useful/calendars/tax/

Здесь вы можете увидеть, когда предприятия выплачивают НДС, налог на добычу полезных ископаемых и акцизы. Данная информация, как считают многие аналитики, может быть полезна для прогнозирования курса рубля.

Логика такова: для выплаты налогов экспортеры будут продавать часть валютной выручки, что может вызвать укрепление рубля.

Особенно рекомендуют обратить внимание на квартальные выплаты.

2. Текущие технические рекомендации по акциям МосБиржи от компании БКС:

Я не пользуюсь рекомендациями БКС в торговле, но считаю их рекомендации полезными для расширения кругозора и общего развития.

3. Здесь можно скачать историю торгов по акциям, товарам и индексам:

http://www.finam.ru/analysis/export/default.asp

Очень полезная ссылка. Именно отсюда я беру статистику по акциям МосБиржи и по значению индекса.

( Читать дальше )

Установка Quik 7 (7.5) на Linux

- 26 января 2017, 13:35

- |

CentOS 6.7 и желание установить Quik для двух разных пользователей.

Не буду описывать саму установку Quik'a — в нете полно статей. Вкратце — ставим wine, качаем установщик, жмем Далее несколько раз.

Установка для двух пользователей вносит необходимость установить Quik 2 раза в разные папки.

Проблемы с которыми столкнемся:

1. Кракозябры — неверная локаль в системе.

2. Квик не видит ключи. Или после установки второго экземпляра первый забыл где его ключи.

Решения:

1. Запускаем экзишник через вайн с явным указанием локали ru_RU.

LANG=ru_RU wine /home/vlad/.wine/drive_c/Open_Broker_QUIK/info.exe > /dev/null 2>&1 &

2. В настройках Quik(F9) можно в разделе Программа-> Шифрование можно указать где брать ключи. Так вот. ЭТО НЕ РАБОТАЕТ(

В этом же разделе строкой выше есть серый(неизменяемый) путь к qrypto.cfg (Используемый файл настроек). Именно этот файл несет смысловую нагрузку.

Я его сделал таким:

SECRING=.\secring.txk

PUBRING=.\pubring.txk

Т.е. ключи кладем в корневую директорию с Quik'ом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал