Избранное трейдера HolyFinance

Макро-сентимент в графиках | ChartPack #95 (04.03.2024)

- 04 марта 2024, 14:51

- |

Макро

Февральский глобальный индекс деловой активности в обрабатывающей промышленности от S&P Global показал, что условия в сфере промышленности улучшились впервые за 18 месяцев:

Общий темп роста деловой активности в сфере производства в США был самым быстрым с июля 2022 года, причем подъему способствовало возобновление роста производства и ускорение роста новых заказов:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Макро-сентимент в графиках | ChartPack #94 (01.03.2024)

- 01 марта 2024, 14:08

- |

Разное

Фактор импульса вернулся. В 2024 году стратегия преуспевания заключается в том, чтобы владеть тем, что выросло больше всего за последние ~12 месяцев:

Макро

Темпы роста общего индекса цен расходов на личное потребление (инфляция PCE) и базового PCE ускорились в январе, увеличившись на +0,3% и +0,4% за месяц соответственно (в соответствии с консенсусом). В годовом исчислении темпы роста общего и базового PCE замедлились до +2,4% и +2,8% (минимум с февраля и марта 2021 года):

( Читать дальше )

Макро-сентимент в графиках | ChartPack #93 (28.02.2024)

- 28 февраля 2024, 13:34

- |

Макро

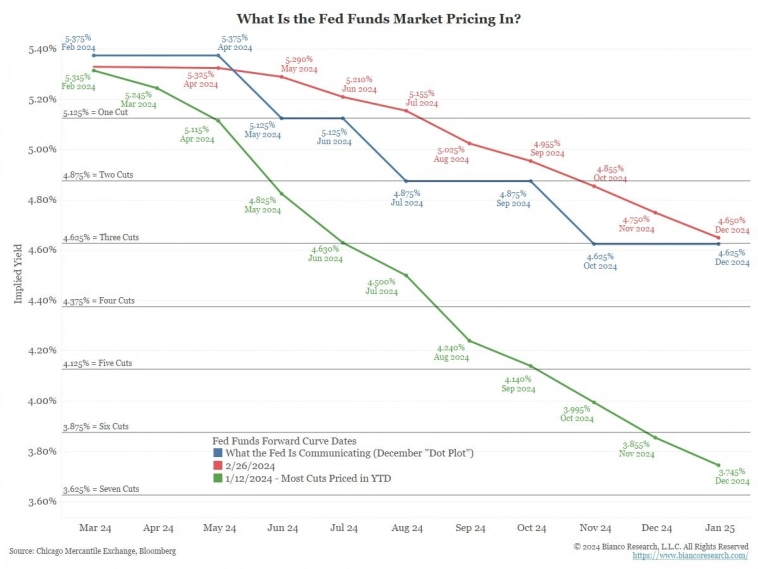

Впервые в этом году рынок оценивает меньшее количество сокращений ставки, чем декабрьский прогноз ФРС:

Объем заказов на товары длительного пользования упал на -6,1%. Объем заказов на основные товары (за исключением средств обороны и самолетов), вырос всего на +0,1%, что указывает на низкие расходы на товары длительного пользования:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #92 (26.02.2024)

- 26 февраля 2024, 19:53

- |

Разное

Финансовые консультанты, судя по опросу Bank of America, не имеют чёткого мнения о том, на какой стадии бизнес-цикла находится экономика:

Макро

Индекс экономической активности Чикаго CFSEC снизился с +7 в январе до -14 в феврале, что свидетельствует о том, что экономический рост был ниже тренда:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #91 (23.02.2024)

- 23 февраля 2024, 13:04

- |

Разное

Рост населения замедляется в большинстве географических регионов. Исключением, по крайней мере в относительном выражении, являются «пограничные рынки»:

Преодолеть последние этапы снижения инфляции обычно сложнее не из-за каких-то структурных особенностей экономики, а из-за того, что ФРС слишком рано проявляла «голубиную» позицию и провоцировала повторное ускорение роста и инфляции. Именно поэтому сейчас ожидается, что ФРС будет удерживать ставки на более высоком уровне дольше, чем ожидали рынки ранее:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #90 (20.02.2024)

- 21 февраля 2024, 14:28

- |

Разное

По данным Barclays, каждая стратегия хедж-фондов, за исключением стратегии управляемых фьючерсов, достигла положительной доходности как в 4 квартале 2023 года, так и в целом в 2023 году – Event Driven (стратегия использования неэффективности цен, которая может возникнуть из-за корпоративного события, такого как объявление прибыли) имела самую высокую доходность на обоих таймфреймах:

Макро

Глобальный индикатор финансового стресса (индекс GFSI) только что превысил свой экстремум с апреля 2021 года, сигнализируя о наименьшем уровне финансового стресса со времен пандемии:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #89 (19.02.2024)

- 19 февраля 2024, 14:40

- |

Разное

Поиск Google trend по запросу “колл опционы” на этой неделе достиг 2-летнего максимума. Вряд ли это запросы институциональных инвесторов:

Макро

Индекс цен производителей (PPI) вырос в январе до +0,3% (консенсус +0,1%, -0,1% ранее), при этом базовый индекс цен производителей вырос на +0,5%, что стало самым большим месячным увеличением с июля прошлого года:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #88 (16.02.2024)

- 16 февраля 2024, 13:57

- |

Разное

Ожидания управляющих активами в отношении показателей некоторых факторов акций изменились на противоположные в феврале. Так, сегодня управляющие активами считают, что акции фактора роста крупной капитализации, которые имеют «импульс» (т.е. демонстрировали результаты выше среднего ранее) будут превосходить акции стоимости малой капитализации, которые отставали от средних результатов. Причем ожидания от превосходства «роста» над «стоимостью» сейчас на самом высоком значении с мая 2020 года:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #87 (14.02.2024)

- 14 февраля 2024, 15:15

- |

Разное

«Более высокая инфляция» обогнала «геополитику» в качестве самого большого сопутствующего риска по мнению управляющих фондами:

Макро

Общий индекс инфляции ИПЦ вырос на +0,3% м/м в январе (консенсус +0,2%). Годовой уровень инфляции снизился с +3,4% до +3,1%:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #86 (12.02.2024)

- 12 февраля 2024, 15:27

- |

Разное

Начало 2024 года стало самым успешным для покупателей «импульса», т.е. акций, которые показали наилучшие результаты в недавнем прошлом:

<img title=«Показатели индекса GSPUMOMO, который отражает превосходство показателей акций с высоким значением „импульса“» src="/uploads/2024/images/21/06/19/2024/02/12/7ad1eb.webp" alt=«Показатели индекса GSPUMOMO, который отражает превосходство показателей акций с высоким значением „импульса“» />Показатели индекса GSPUMOMO, который отражает превосходство показателей акций с высоким значением «импульса» изменялись в соответствии с рыночными ожиданиями снижения ставки ФРС в марте:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал