Избранное трейдера INTELLEKTTRADE

Секрет стабильности и независимости прост и поэтому для большинства так труден.

- 13 ноября 2015, 08:45

- |

Второе — Те кто не может решиться уйти с работы… Тестите свою систему, торгуете 2-3 сделки в месяц,

высиживаете момент когда ситуация по вашей системе даст больше 50% вероятности..

Все… До 10% в месяц на жизнь с капитала достаточного для того чтобы не думать о деньгах нужных при ваших затратах в течении года научат вас рассчитывать на себя и поверить в свои силы..

Не верьте тем, кто говорит что это невозможно… Порог невозможности вы определяете для себя сами.

Системе выгодно вас иметь в качестве «раба на галерах» и вселять в вас страх и неуверенность в завтрашнем дне — именно на этом стоит вся государственная машина, зомбо-ящики в ваших квартирах расшатывают вас каждый день.

Самое сложное будет для вас — сидеть ровно и ждать когда ваша система позволит вам сделать сделку без лишних сантиментов с большим КПД.

Третье — Никогда не теряй терпения — это последний ключ, открывающий все двери. Антуан де Сент-Экзепюри

А именно — Не дергайтесь! Дергаетесь — ставьте стоп 2% от капитала, потом научитесь воспринимать коррекцию цены в допустимых рамках без сантиментов и соплей.

( Читать дальше )

- комментировать

- ★48

- Комментарии ( 40 )

3 года торговли по чтению ленты. Мысли

- 12 ноября 2015, 18:13

- |

Торгую 5 лет, из них 3 — по чтению ленты. Торгую уже 1 год и 8 месяцев в плюс на американском рынке. Прибыли — после уплаты за платформу, комиссии, налогов и сборов — хватает на съем обычной однушки и еды на недели 3, потом либо дошираки, либо выкручиваюсь. Счет — 340 000 рублей. Но от такой жизни кайфую, уверен, что смогу стать со временем финансово состоятельным человеком засчет доходов с рынка.

Здесь бы я хотел сформулировать свои наблюдения за 3 года — и на тему того, как правильно тренироваться, как строить рабочий день и конкретно читать ленту. Поехали!

Как правильно тренироваться

1)Вы должны посвящать спекуляции не меньше 8 часов в день. Я 4 часа исследую, 4 часа торгую.

2)Лучшее время для исследований — самое раннее утро, когда мозг максимально комфортно переносит нагрузки. Я исследую с 7 утра до 11.

3)Записывайте все наблюдения и ведите исследования ТОЛЬКО на бумажном носителе, никаких компьютеров. Это развивает чувство цены, улучшает память и лучше раскладывает информацию по полкам вашего мозга.

( Читать дальше )

Фондовые неваляшки

- 12 ноября 2015, 16:41

- |

Индекс ММВБ нащупал точку опоры – 1730 пунктов. Возможно это «транзитная остановка» перед тем как индекс двинется вниз, но для этого в пятницу в США должна выйти хорошая статика, которая укрепит инвесторов во мнении, что Федрезерв повысит ставку уже в декабре. В любом случае есть «защитные» акции. Например, «Норильский никель» и «ЛУКОЙЛ». Даже если сейчас «медведи» провалят их котировки, в декабре перед закрытием реестра их опять «выкупят». Это фондовые неваляшки (Ваньки-встаньки). Акции «Мегафона» еще одна «неваляшка».

Можно конечно играть на понижение, но надо учитывать, что ослабление рубля благоприятный фактор для нефтегазовых компаний, несущих основные расходы в рублях и экспортирующих нефть за доллары. А что у нас там с рублем ожидается? Боюсь, что в конце года на денежный рынок выйдут бюджетные деньги и ничего хорошего не ожидается. Как куется оружие победы «быков»? Есть «супербычья» акция «ЛУКОЙЛ», которая имеет вес в индексе ММВБ 15%. Есть также совсем не «бычья» акция Газпром, которая имеет такой же вес в индексе. По ней есть хорошие новости. Налаживается сотрудничество с Кувейтской нефтяной корпорацией в нефтегазовой сфере (в частности в сфере сжиженного природного газа (СПГ)), Но это не главный позитив. На этой неделе есть новость посильнее. Министерство экономического развития РФ и Федеральное агентство по управлению госимуществом РФ (Росимущество) подготовили распоряжение по которому госкомпании будут выплачивать дивиденды в размере не менее 25% прибыли по МСФО, если прибыль по МСФО окажется выше, чем по РСБУ. Раньше Газпром тащил индекс ММВБ вниз, а сейчас хватка ослабла.

( Читать дальше )

Выбор брокера на Санкт-Петербургской бирже

- 11 ноября 2015, 23:10

- |

На Санкт-Петербургскую биржу (иностранные акции) предоставляют доступ 12 брокеров. Выбор брокера – очень важный момент для инвестора, брокер должен быть удобным и надежным, и иметь низкие комиссионные ставки.

Как я выбирал брокера 2 года назад я уже писал – ПСБ доволен, хорошо работает и очень выгодно по комиссиям. Отбор брокера на SPBEX я производил на тех же принципах: надежность брокера и низкая комиссия.

Я планирую совершать сделки раз в месяц, пополняя каждый месяц свой счет на $500. Максимум 5 трейдов. Я против абонентской платы, минимальных платежей в месяц или в день. Хорошо бы у брокера был свой банк или это была бы финансовая группа, в которой есть банк (это очень удобно при переводах д/средств – отсутствуют банковские комиссии).

Вот моя таблица сравнения.

( Читать дальше )

_ПРЕДЕЛ РИСКА (про алгоритмы)

- 11 ноября 2015, 14:30

- |

Риск-менеджмент это слишком широкое понимание, чтобы пытаться раскрывать его в данной статье. Будет рассмотрена тема контроля риска с целью увеличение эффективности торгового алгоритма (т.е. уменьшении меры рыночного риска и увеличении доходности).

( Читать дальше )

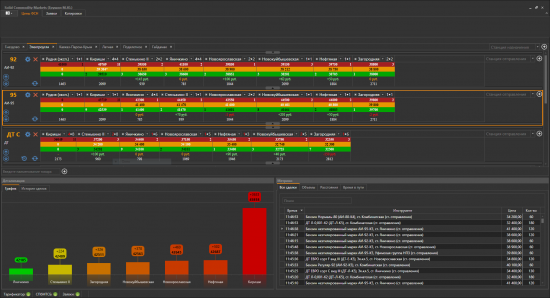

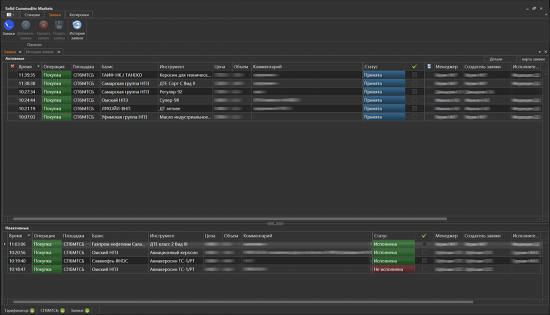

КОММОД- аналитический терминал для российского рынка нефтепродуктов.

- 10 ноября 2015, 23:29

- |

Прошел ровно год, как я начал заниматься этим проектом. Невероятный опыт по созданию, а теперь уже и выводу этого продукта на рынок.

Если коротко, то это блумберг или рейтерс для рынка нефтепродуктов РФ, но пока на самом раннем этапе. Другими словами, это место, где можно можно найти всю информацию по внутреннем рынку топлива от крупного до мелкого опта со всей сопутствующей аналитикой, историческими данными и online торгами.

Планов еще гораздо больше сделанного, но это и радует. Впереди еще много работы, но пока рад представить всем заинтересованным данный продукт.

Знакомьтесь: КОММОД — аналитический терминал для российского рынка нефтепродуктов.

( Читать дальше )

Моя книга. Прогресс

- 08 ноября 2015, 18:50

- |

Статистика:

Объем: 196 стр А4 10 шрифтом

Объем: 585,6 тыс. знаков с пробелами

Библиография: 42 книги

Число ссылок на смартлаб: 160

Упоминания:

- Рэй Далио — 13

- Александр Герчик — 13

- Александр Резвяков — 9

- Александр Кургузкин — 8

- Александр Горчаков — 8

- Джесси Ливермор — 7

- Эдвард Торп — 5

- Билл Экхард — 5

- Антон Медведев — 3

- Ральф Винс — 3

- Александр Муханчиков — 2

- Андрей Беритц — 2

- Алексей Каленкович — 2

- Рокибит — 1

- Максим Свиридов — 1

Какие открытия я совершил, пока писал книгу?

- дописывая книгу, я испытываю чувство гордости!

- писать добротную книгу — это пипец какой геморрой

- когда ты пишешь, ты очень хорошо структурируешь инфу в голове

- сколько раз не перечитывай, — все время находятся новые ошибки

- 80% работы выполняется в 20% времени, которое пишется книга

- ты априори считаешь свою книгу намного более уникальной, чем она является на самом деле

Что надо успеть сделать до сдачи в издательстве?

- Перенести все сноски в WORD файл

- Написать «Благодарности»

- Дописать главу 10: Оценка результатов

- Скорректировать главу 11: Работа над ошибками, согласовать с (10)

- Проверить расчеты в главе (6.2) и дописать вывод.

- Дать ссылку на моделирование в Экселе главы (6.2)

- Проверить расчеты главы (6.3)

- Глава (8.4) смоделировать тильт в Эксель

- Глава (8.4.8) Системный риск-менеджмент дописать

- Написать подглаву «Оппортунистический подход к трейдингу»

- Написать главу (12) «Суть книги на 1 странице»

- Вернуться к ответам на вопросы из главы (0.4) в финале книги

- Переписать введение когда книга примет финальный вид

- Переписать описание механизма (4.2) после окончания глав 10,11.

- Четко сформулировать все инструкции в книге (план, работа над ошибками)

- Проверить цитаты Горчакова в книге на точность

- Найти куда впихнуть кусок «Жизнеспособность систем» — возможно в (7.2.3)?

- Упомянуть идею М. Гладуэлла

( Читать дальше )

R для каждого. Часть 1

- 08 ноября 2015, 18:21

- |

Всем привет! :)

Выкладываю небольшой обзорный курс по языку программирования R. Это язык очень популярен за рубежом для анализа биг даты и поиска рыночных закономерностей. Его используют: физики, математики и как Вы уже поняли кванты.

Господа трейдеры — не бойтесь программирования. Это просто. Главное системно тратить на это немного времени. И я попытаюсь показать Вам это.

В этой части два видео. Знакомство с R-Studio и обзор простейших функций языка. Прошу:

Отраслевой анализ российского рынка облигаций

- 08 ноября 2015, 17:38

- |

Рынок облигаций в России достаточно молодой, тем не менее, далеко не каждый кто давно работает на рынке инструментов фиксированной доходности (fixed income), сможет рассказать о таких общих аспектах рынка как: общее количество выпущенных облигаций; количество уже погашенных и непогашенных; количестве представленных на рынке эмитентов и их отраслевой принадлежности, а также об общем размещенном совокупном размере обязательств в прошлом и в настоящем.

Анализ облигаций, находящихся в обращении, несомненно, превалирующий момент в оценке рынка долговых инструментов в целом. Но без учёта исторических данных текущий анализ, будет выглядеть не полным.

1. Анализ общих данных российского рынка облигаций

Анализ рыночных облигаций затрагивает период последних 18 лет (1997- 3 ноября 2015).

Приблизительное количество размещенных рублевых выпусков облигаций за этот период составило ~ 3 167 на общую сумму порядка ~ 31 трлн. рублей. Из которых 59% выпусков облигаций уже погашено.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал