Избранное трейдера ED

ТГК-1: дивидендный аристократ на нашей бирже!

- 13 марта 2021, 17:15

- |

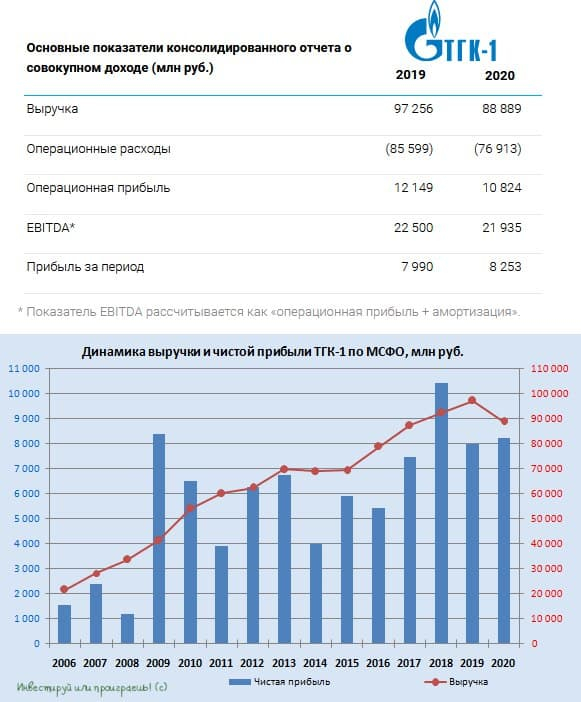

🧮 ТГК-1 вслед за ОГК-2 и Мосэнерго отчиталась по МСФО за 2020 год:

📉 Выручка компании по итогам 12 месяцев ожидаемо снизилась на 9% до 89 млрд рублей, на фоне сокращения выработки (-1,3% г/г), падения цен на электроэнергию из-за тёплой погоды в начале 2020 года, а также последствий, вызванных пандемией COVID-19, поспособствовавших введению ряда ограничительных мер в работе отечественных предприятий и организаций.

В таких условиях всё, что оставалось компании – это попытаться максимально оптимизировать свою операционную деятельность, сократив в первую очередь затраты на топливо и покупную электроэнергию/мощность — на 12,5% и 20,4% соответственно. Но даже это не главное – куда важнее резкое сокращение списаний справедливой стоимости основных средств с 400 млн руб. до нуля, а также четырёхкратное уменьшение убытков от обесценения нефинансовых активов – с 5,2 до 1,3 млрд руб. Как результат – падение операционных расходов больше чем на 10% до 76,9 млрд рублей, что, впрочем, не уберегло в итоге операционную прибыль ТГК-1 от 10%-го снижения, на фоне таких существенных потерь в выручке.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 6 )

О здоровье пост

- 07 марта 2021, 16:51

- |

И я всегда увлекался спортом. Именно увлекался. Лет с 20 тренажерка, раза 2 в неделю, после 30 в мою жизнь стал заходить бег и уже в 40 я увлекся бегом в совокупе с силовыми, но железо — дома, не в зале, не люблю спортзалы — купил домой все что нужно — и в любое время занимаешься.

И я всегда себя отлично чувствовал. Никогда не лежал в больницах, никогда серьезно не болел, никогда у меня не болела голова, даже с похмелья )

И я лет с 35 2 раза в год делал чек-ап примитивный — ну там биохимию, узи простаты, жкт, рентген — осенью и весной — и всегда все ок.

И в прошлом году во сне случился со мной эпилептический приступ — я не помню ничего — жена рассказала и скорая еще подробностей накидала — рекомендовали МРТ головы сделать с контрастом — после эпи-приступов типа это норма.

Ну я и сделал.

И, как оказалось, в никогда-не-болевшей моей голове глиома — опухоль, в лобной доле, хорошо, что на поверхности и контраст не берет — то есть высока вероятность, что не злая она.

( Читать дальше )

ТГК-1 и ОГК-2 среднесрочная идея

- 07 марта 2021, 13:24

- |

Не все идеи приносят желаемый результат, надо быть к этому готовым.

На текущий момент у меня есть убыточная позиция (-13%), потому что пожадничал.

Как обстояли дела:

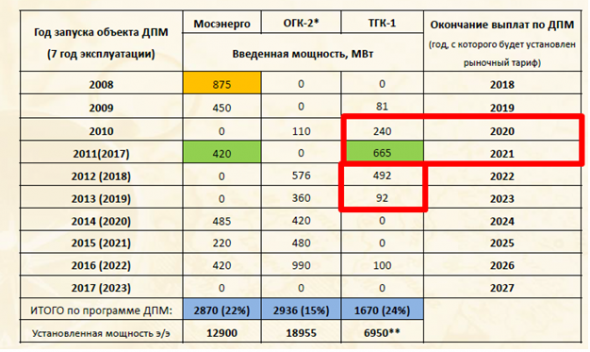

1) была программа ДПМ, которая предусматривала повышенные платежи за энергию;

2) были компании которые были включены в нее;

3) были четкие временные рамки, когда и что должно заработать;

Есть для этого замечательная картинка, которая больше покажет, чем я словами:

По ней видно что пик выплат будет на 2021 год, т.е. макс дивиденд мы должны были увидеть в 2022 году, но рынок всегда идет на шаг впереди (но это не точно). Скорее всего, инвесторы начали заранее продавать бумагу, так как добавился фактор ковида и спрос на энергию упал, что в свою очередь не оставил возможности на шикарный дивиденд в 2021 году, к тому же перестали платить за 240 МВт, в этом году перестанут платить еще за 665 МВт, то есть после 2022 года на большие дивиденды рассчитывать не стоит, инвесторы скорее всего это заложили еще год назад. Должны возрасти цены на КОМ, но сгладить финансовый эффект от перехода с ДПС не смогут.

( Читать дальше )

Мы против Баффета

- 04 марта 2021, 12:13

- |

Давно ничего не писал, т.к. пенсионный, он же дивидендный портфель дело скучное и долгое, никакого экшена не предвидится.

Недавно все стали постить письмо Баффета. Бла-бла, я гений, у меня самый крутой фонд, я все знаю, вы неудачники и прочее. Наверняка ему уже всё глубоко пофигу, и о рынках думает в последнюю очередь. Возможно даже письмо пишет не сам. Был в письме тезис один: обезьяна сможет выбрать наугад компании из сп500 и обыграть большинство управляющих. Ранее читал про обезьяну на мосбирже, пенсионерок торгующих невероятно круто, вспомнил осьминога Пауля… В этом что-то есть. Какая — то магия!

Думаю надо рискнуть! Осмотрел жилище. Обезьян нет, осьминогов нет, пенсионеров тоже, даже тараканы не водятся, видимо от безденежья!

И тут озарило! Дочь четырёх лет от роду! Хм. Неплохой вариант. Тут точно никакой предвзятости не будет. Отобрал на мосбирже акции с дивидендами больше 5%, сделал таблицу с номерами. Попросил отметить понравившиеся номера! Всё! Случайное инвестирование в деле. На сбере с далёких спекулятивных времён завалялось 30 000 рублей, на них и закупимся.

( Читать дальше )

Почему мы следим за доходностями Treasuries?

- 03 марта 2021, 10:29

- |

Последнюю неделю во всех инвестиционных каналах обсуждают рост инфляции и доходности 10-летних облигаций США, а аналитики на этом фоне пророчат обвал рынков. Но всё ли так прямолинейно работает на рынке?

Быстрые ответы

Если коротко, то в финансовой теории 10-летние облигации США являются безрисковым активом и базой для исчисления требуемой доходности других активов, в том числе и акций. Акции — более рискованный актив, чем облигации, поэтому, если доходность облигаций растёт, то должна вырасти и требуемая доходность для акций. «Доходность» для акций определяется показателем E/P, так как E обозначает прибыль за прошлые 12 месяцев, то меняться может только P — стоимость акции. Рост требуемой доходности E/P эквивалентен снижению показателя P/E — то есть переоценки акций вниз.

Вывод 1. С ростом доходности 10-летних облигаций рынок акций падает.

При этом доходность облигаций растёт, потому что растёт инфляция. Облигации с низким купоном невыгодно держать при росте инфляции, так как инвестор на них ничего не зарабатывает. Из-за этого начинается распродажа длинных облигаций, что приводит к снижению их цены и росту эффективной ставки процента.

( Читать дальше )

Как правильно рассчитать реальную доходность с учетом инфляции

- 24 февраля 2021, 11:44

- |

Многим известно, что инфляция негативно влияет на доходность инвестиции. Но не все умеют правильно рассчитывать реальную доходность с учетом инфляции.

Проверьте себя 👇.

Сначала определимся, что является доходностью.

Деньги обладают покупательной способностью. То есть в будущем на одну и ту же сумму сможете купить меньшее количество товаров и услуг. Покупательная способность денег определяется инфляцией.

Поэтому есть два варианта доходности:

- Номинальная доходность — рассчитанная без поправки на инфляцию.

- Реальная доходность — рассчитанная с поправкой на инфляцию, то есть с учетом будущей покупательной способности денег в сегодняшних ценах.

Как рассчитать реальную доходность?

Я заметил, что многие считают этот показатель по простой формуле:

Реальная доходность = Номинальная доходность — Инфляция

Но этот способ неточен. Причем, чем выше инфляция, тем точность все ниже.

( Читать дальше )

Где инвестору найти тихую гавань?

- 19 февраля 2021, 10:18

- |

В период повышенной волатильности на рынках многие долгосрочные инвесторы ищут спокойную бухту без резких просадок и взлётов. И такая гавань есть — сектор потребительских товаров первой необходимости.

В статье мы разберем:

— что это за сектор;— какие отрасли в него входят;

— почему сектор защитный;

— на каких игроков делать ставку.

Что это за сектор?

Потребительские товары первой необходимости (consumer staples) — такая категория продуктов, от которых потребители не могут отказаться, независимо от финансовой ситуации. Всего к этой категории относят 6 отраслей:

- продукты питания;

- товары для дома;

- напитки, включая алкоголь;

- предметы личной гигиены;

- табак;

- ритейлеры, которые продают всё вышеперечисленное.

Таким образом, становится понятно, что сектор товаров первой необходимости — нецикличный, то есть котировки компаний не так сильно снижаются на фоне общего падения экономики и не так сильно увеличиваются с её восстановлением.

( Читать дальше )

Почему у Алросы возможно не будет дивов за 2020 г.

- 18 февраля 2021, 15:12

- |

!!! На всякий случай предупреждаю, дабы не кидали тухлыми помидорами. Конечно же финальной отчетности за 20-й год еще нет и это грубые прикидки и я не разу не профи и в бухгалтерии алросы не работаю. Но может сами попробовать повторить и посчитать. Начал копаться в отчетах и делать свои прикидки когда выбесили новости от супер аналитиков типа таких. Откуда они все это придумывают, почему?

www.t.me/vtbmyinvestments/1811

www.finam.ru/analysis/marketnews/svobodnye-denezhnye-potoki-alrosa-vo-2-polugodii-sostavyat-845-mln-a-ix-doxodnost-dostignet-8-20210122-14200/

Случай с ЭнелРос заставил задуматься, а не может ли такой же «счастливый случай» случиться с Алкой. И решил немного прикинуть реальные расклады. Если почитать див политику. alrosa.ru/wp-content/uploads/2019/06/Положение-о-дивидендной-политике-июнь-2019-г.-RUS.pdf то там на само деле стока словоблудия, поди пойми что там имеется ввиду. На сайте www.alrosa.ru/инвесторам-и-акционерам/информация-для-акционеров/дивиденды/ как то очень заботливо забыли очень важные пункты так что читайте pdf.

Если кратко выплата два раза в год (за полугодие) но обязательные условия это наличие чистой прибыли и непревышение текущего и «прогнозного значения» показателя «Чистый_долг/EBITDA» значения 1,5

( Читать дальше )

Разбор компаний Северсталь, ММК и НЛМК

- 16 февраля 2021, 00:10

- |

Показатели ROIC

Северсталь показывает наилучшие показатели по рентабельности и она абсолютно точно превышает требуемую доходность. НЛМК в 2014-2016 годах, скорее всего не превышал требуемую доходность на капитал. ММК в 2020 показывает также низкую доходность, взлет котировок компании для меня является неоправданным.

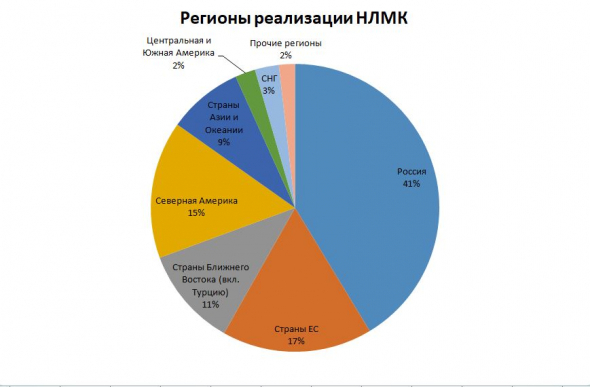

Регионы реализацииПосмотрим в каких странах работают компании, на сколько они зависят от курса валюты.

( Читать дальше )

Стоп-лосс по недвиге

- 15 февраля 2021, 10:45

- |

Введение.

В своём провинциальном городке купил 1к*34кв.м квартиру в июле 2009 года за 1.4 млн.р. +100т.р. ремонт.

Стоимость.

Текущая стоимость квартиры: 34*48718=1 656 412р. (https://www.domofond.ru/tseny-na-nedvizhimost/rostovskaya_oblast/bataysk-c1754 )

За 11.5 лет стоимость квартиры увеличилась на: (1656412-1500000)/1500000*100=10.42%

За последний год цена на квартиры выросла на 1.83%

Официальная инфляция в РФ за 11.5 лет: 110.26%

Теоретическая стоимость квартиры (рост с инфляцией): 1500000+110.26%=3 153 900р.

Реальный убыток от собственности: 3153900-1656412=-1 497 488 р.

Отставание от теоретической стоимости: (3153900-1656412)/3153900*100=47.48%

Отставание год назад: 46.32% (меньше)

Вывод. Идея «недвижимость дорожает наравне с инфляцией» не сработала. Тренд удешевления актива сохраняется.

Рента.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал