SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Темафейчик

10 советов от Дональда Трампа желающим заработать миллиард...

- 24 ноября 2013, 13:40

- |

10 советов от Дональда Трампа желающим заработать миллиард...

1. Всегда одевайтесь в соответствии со своим культурным уровнем

Когда-то я гордился тем, что покупаю недорогие костюмы и другую одежду. Не имело смысла платить тысячи долларов, если можно купить вещи за 100 долларов. Кто узнает?

Но с годами я понял, что не прав. Теперь я покупаю очень качественную обувь, и она кажется вечной, тогда как дешевка, помнится, быстро изнашивалась и выглядела ровно на столько, сколько я за нее заплатил.

Одежда многое говорит о нас еще до того, как мы откроем рот.

2. Умышленно вредите своей репутации

Выдавайте тщательно отобранные крупицы информации, высказывайте продуманные провокационные мнения, чтобы посмотреть, какой будет реакция. Сказав нечто неожиданное, вы можете получить разоблачающий отклик.

Я мог сделать возмутительное замечание на совещании, чтобы посмотреть, станут ли другие участники поддакивать или сопротивляться. Это хороший способ оценить тех, с кем сидишь за столом.

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 6 )

Попытка взгляда со стороны.Ситуация с инвесторами в России.

- 23 ноября 2013, 18:58

- |

Как бы там не было, мы все большинство патриоты России.Но сложилась интересная ситуация между поклонниками политики путина, и так называемыми либерами.Разберём простой пример, дело Магнитского.Как бы кто не относился к нему,*убивать* его в сизо не нужно вроде не кому.Ежегодно гибнут тысячи * преступников* в СИЗО, в ковычках потому, что ещё не осуждены «судом», но понесли наказание.И тут такой *обычный " случай смерти.Казалось, но что такого бывает. Большинство Россиян не придали значения подобному факту.Но почему то,*тупые иностр анные инвесторы* восприняли это событие, как сигнал к бегству с Российского рынка.Уже два года, мы видим тупое топтание индексов.Можно конечно сказать плевать на спекулятивный капитал.Но участники рынка получили наиболее сильный удар, чем люди входившие, в так называемый список «Магнитского».Не говоря уже о коррупционных делах в Оборонсервесе, и не «виноватых» чиновниках, которые участвовали в недоказанных преступлениях.какой вменяемый инвестор будет вкладываться в систему изначально, построенную на личных амбициях.Обидел меня Ходорковский, пусть сидит.Не вякает сердюков, не доказано, не 37 год.Самый яркий пример «правосудия», это дело навального, это просто идиотизм, граничащий с насмешкой на судебную систему.Мне лично неприятен этот господин, но он раскрыл множество интересных фактов.Пока не будет нормальной государственной системы правосудия, не будет инвесторов, и Росрынок будет болотом.Такое впечатление, что тупо идёт планомерное уничтожение инвесторов.Ни в коем случае не пытаюсь агитировать, за тех или других, просто мысли по инвестклимату.

анные инвесторы* восприняли это событие, как сигнал к бегству с Российского рынка.Уже два года, мы видим тупое топтание индексов.Можно конечно сказать плевать на спекулятивный капитал.Но участники рынка получили наиболее сильный удар, чем люди входившие, в так называемый список «Магнитского».Не говоря уже о коррупционных делах в Оборонсервесе, и не «виноватых» чиновниках, которые участвовали в недоказанных преступлениях.какой вменяемый инвестор будет вкладываться в систему изначально, построенную на личных амбициях.Обидел меня Ходорковский, пусть сидит.Не вякает сердюков, не доказано, не 37 год.Самый яркий пример «правосудия», это дело навального, это просто идиотизм, граничащий с насмешкой на судебную систему.Мне лично неприятен этот господин, но он раскрыл множество интересных фактов.Пока не будет нормальной государственной системы правосудия, не будет инвесторов, и Росрынок будет болотом.Такое впечатление, что тупо идёт планомерное уничтожение инвесторов.Ни в коем случае не пытаюсь агитировать, за тех или других, просто мысли по инвестклимату.

анные инвесторы* восприняли это событие, как сигнал к бегству с Российского рынка.Уже два года, мы видим тупое топтание индексов.Можно конечно сказать плевать на спекулятивный капитал.Но участники рынка получили наиболее сильный удар, чем люди входившие, в так называемый список «Магнитского».Не говоря уже о коррупционных делах в Оборонсервесе, и не «виноватых» чиновниках, которые участвовали в недоказанных преступлениях.какой вменяемый инвестор будет вкладываться в систему изначально, построенную на личных амбициях.Обидел меня Ходорковский, пусть сидит.Не вякает сердюков, не доказано, не 37 год.Самый яркий пример «правосудия», это дело навального, это просто идиотизм, граничащий с насмешкой на судебную систему.Мне лично неприятен этот господин, но он раскрыл множество интересных фактов.Пока не будет нормальной государственной системы правосудия, не будет инвесторов, и Росрынок будет болотом.Такое впечатление, что тупо идёт планомерное уничтожение инвесторов.Ни в коем случае не пытаюсь агитировать, за тех или других, просто мысли по инвестклимату.

анные инвесторы* восприняли это событие, как сигнал к бегству с Российского рынка.Уже два года, мы видим тупое топтание индексов.Можно конечно сказать плевать на спекулятивный капитал.Но участники рынка получили наиболее сильный удар, чем люди входившие, в так называемый список «Магнитского».Не говоря уже о коррупционных делах в Оборонсервесе, и не «виноватых» чиновниках, которые участвовали в недоказанных преступлениях.какой вменяемый инвестор будет вкладываться в систему изначально, построенную на личных амбициях.Обидел меня Ходорковский, пусть сидит.Не вякает сердюков, не доказано, не 37 год.Самый яркий пример «правосудия», это дело навального, это просто идиотизм, граничащий с насмешкой на судебную систему.Мне лично неприятен этот господин, но он раскрыл множество интересных фактов.Пока не будет нормальной государственной системы правосудия, не будет инвесторов, и Росрынок будет болотом.Такое впечатление, что тупо идёт планомерное уничтожение инвесторов.Ни в коем случае не пытаюсь агитировать, за тех или других, просто мысли по инвестклимату.Немного о P/E

- 23 ноября 2013, 15:44

- |

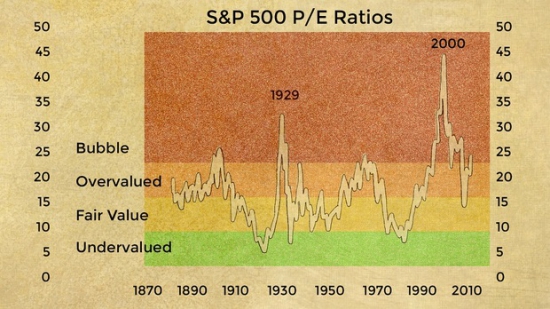

P/E — самый часто упоминаемый, но самый бесполезный и даже вредный показатель оценки акций.

Обычно его применяют, чтобы сравнить акции компаний друг с другом. Или чтобы показать, как, к примеру, один рынок недооценен по отношению к другому. Сравнение российского рынка с зарубежными аналогами любят делать отечественные инвестиционные дома на различных конференциях.

Главным недостатком P/E, что делает его и бесполезным и опасным, является его статичность в части знаменателя E. Это просто фотография. Взяли капитализацию на определенную дату и поделили на прибыль за отчетный период (1 год). Он не только не учитывает перспектив развития компании, отрасли, специфику стран (в случае сравнения рынков), но и не учитывает цикл развития экономики и рынков.

Низкий P/E — это хорошо или плохо? Низкий — значит вроде бы эмитент недооценен, но с другой стороны — м.б. у него перспективы роста бизнеса отсутствуют или просто их пока не замечают. А может быть в целом на рынке высокие риски и инвесторы хотят более высокую доходность, т.е. готовы платить меньше за единицу прибыли… Крайне сложно интерпретировать данный показатель, чем и пользуются «светилы» sell-side аналитики.

( Читать дальше )

ЛУЧШАЯ ДОЛГОСРОЧНАЯ СТРАТЕГИЯ

- 22 ноября 2013, 11:36

- |

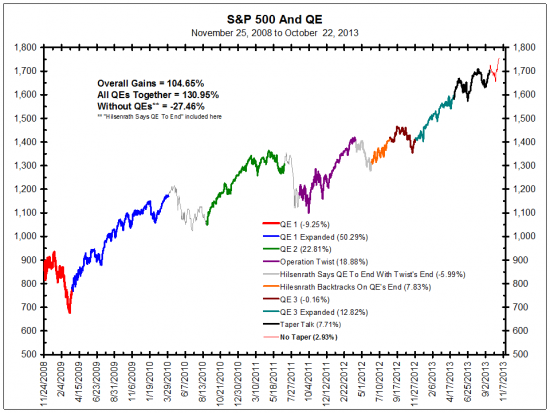

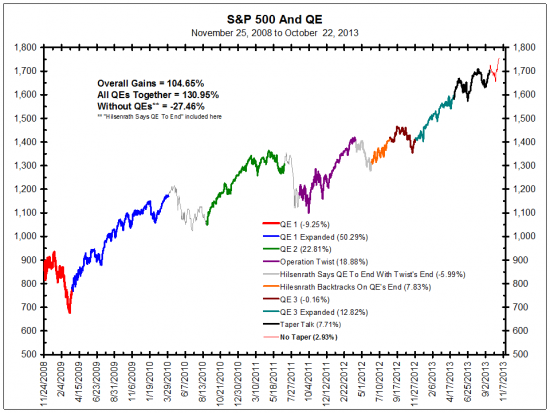

Одна единственная стратегия имеет бесконечный профит-фактор и может торговаться всеми без исключения. Стратегия без рисковая — это торговля решений Центробанков соответствующих стран. Если у кого-то не прёт с технической торговлей или ещё какой-то просто можете бросить это и заняться торговлей решений ЦБ.

Несколько свежих примеров:

1. КЕ1, КЕ2, КЕ3 в США.

(КЕ это решение провести количественное смягчение тоесть влить деньги в экономику, напечатать)

Привожу график который мне понравился своей наглядностью.

2. Запуск «Абэномики» в Японии. Глава Банка Японии, проводящий смягчение, поставил перед монетарной политикой цель — добиться инфляции в 2%. Центробанк будет печатать деньги до тех пор, пока цель не будет достигнута. По его расчетам это произойдет в течение 2 лет. Для этого Банк Японии будет выкупать активы на 7 трлн иен ежемесячно. За 4 месяца Абэномики, курс иены обесценился к доллару более чем на 20%

( Читать дальше )

Несколько свежих примеров:

1. КЕ1, КЕ2, КЕ3 в США.

(КЕ это решение провести количественное смягчение тоесть влить деньги в экономику, напечатать)

Привожу график который мне понравился своей наглядностью.

2. Запуск «Абэномики» в Японии. Глава Банка Японии, проводящий смягчение, поставил перед монетарной политикой цель — добиться инфляции в 2%. Центробанк будет печатать деньги до тех пор, пока цель не будет достигнута. По его расчетам это произойдет в течение 2 лет. Для этого Банк Японии будет выкупать активы на 7 трлн иен ежемесячно. За 4 месяца Абэномики, курс иены обесценился к доллару более чем на 20%

( Читать дальше )

Накипело.

- 21 ноября 2013, 17:53

- |

Два дня болел. Ничего не смотрел и не читал. Хотя почти никогда не смотрю телевизор сейчас включил, так как комп чего-то глючит. На РБК почти все котировки по российским компаниям красные. Я реалист, но меня все достало. Почему Россия — страна с колоссальными ресурсами всех видов — не может подняться. Нам гонят пургу про ресурсное проклятье, про рабскую ментальность, про отрицательную селекцию последние сто лет. Все это просто бред. Австралия, Канада, Норвегия имеют показатели по добыче ресурсов на душу населения больше нашего. Такую вольницу как у нас в мире надо поискать. По поводу селекции тоже как-то не очень доказательно. Последние рейтинги уровня образования детей показывают вполне достойный уровень. И это при всех реальных проблемах в образовании.

Что делать и кто виноват? Двадцать лет назад нам говорили, что рынок и эффективный собственник решат все проблемы. Рынок, хотя и кособокий, у нас есть. С эффективным собственником как-то не сложилось. Миллиардеров у нас много, а реальной эффективности нет. Конечно, если не понимать под эффективностью ловкие фокусы с трансфертным ценообразованием, оффшорными схемами и умением пролоббировать нужное решение проблемы. Весь мировой опыт, хотя вполне хватило бы одного Китая, говорит, что альтернативы рынку нет. Возврат к жесткой плановой экономике невозможен. Значит проблема в эффективных собственниках. У нас был один скачок в эффективности, когда демонстративно наказали Ходорковского. Защитники Юкоса говорят, что тогда точно также ловчили с налогами почти все. И это правда. Сейчас ловчат поменьше, но ловчат. Механизмы ухода стали, конечно, похитрее. Встает вопрос. Как сделать собственников эффективными? Времени, чтобы доказать эффективность, у всех было достаточно. Это реальная проблема и ее нужно решать.

Что делать и кто виноват? Двадцать лет назад нам говорили, что рынок и эффективный собственник решат все проблемы. Рынок, хотя и кособокий, у нас есть. С эффективным собственником как-то не сложилось. Миллиардеров у нас много, а реальной эффективности нет. Конечно, если не понимать под эффективностью ловкие фокусы с трансфертным ценообразованием, оффшорными схемами и умением пролоббировать нужное решение проблемы. Весь мировой опыт, хотя вполне хватило бы одного Китая, говорит, что альтернативы рынку нет. Возврат к жесткой плановой экономике невозможен. Значит проблема в эффективных собственниках. У нас был один скачок в эффективности, когда демонстративно наказали Ходорковского. Защитники Юкоса говорят, что тогда точно также ловчили с налогами почти все. И это правда. Сейчас ловчат поменьше, но ловчат. Механизмы ухода стали, конечно, похитрее. Встает вопрос. Как сделать собственников эффективными? Времени, чтобы доказать эффективность, у всех было достаточно. Это реальная проблема и ее нужно решать.

Короли фондового болота или за столом с шулером.

- 20 ноября 2013, 16:53

- |

19 сентября 2012 года, выкупив SPO Сбербанка крупные игроки на российском фондовом рынке, получили мощнейший инструмент, влияющий на индексы. Рассмотрим структуру индекса ММВБ: Газпром 15%, Сбербанк об 15%, Лукойл 14%. Итого 44 %, а остальных оставим за скобками. Инвесторов, купивших Сбер. по 93р., нельзя заподозрить в альтруизме или глупости. Они всего лишь хотят заработать. Имеется два пути: выгрузить бумагу на росте или умело управлять портфелем в отсутствие роста.

Вот тут то и начинается самое интересное. Денежки от QE не доходят до развивающихся рынков, при разгрузке получим фигуру а-ля Китай (см. Shanghai Composite месячный график). Решение находится в кулуарах очередного экономического сборища-крупные акционеры и инвесторы создают пул и находят талантливых управляющих. Определяя правила и являясь крупнейшим игроком, управляющий начинает крутить карусель в коридоре цен.

( Читать дальше )

Вот тут то и начинается самое интересное. Денежки от QE не доходят до развивающихся рынков, при разгрузке получим фигуру а-ля Китай (см. Shanghai Composite месячный график). Решение находится в кулуарах очередного экономического сборища-крупные акционеры и инвесторы создают пул и находят талантливых управляющих. Определяя правила и являясь крупнейшим игроком, управляющий начинает крутить карусель в коридоре цен.

( Читать дальше )

мы вам несем стабильность и увереность

- 19 ноября 2013, 14:44

- |

Прочёл я тут такую бомбу http://fenix-fx.livejournal.com/391335.html , посидел, подумал и вспомнил случай из 2011 года :

Сижу дома, торгую и тут раздаётся звонок… Здравствуйте! хотите подключить интернет? -нет! А почему? -у меня уже есть два! Нууу тогда я хочу сообщить вам что нашу компанию наполовину купила госструктура и теперь мы компания с госучастием!!! -и что? как что? ну типа государство, надёжный собственник… госучастие… стабиль… без разрывов… -я тогда буду держаться от вашей компании подальше, лично я не доверяю компаниям с госучастием ( вспомнил как вели на наипо втб и как газпром не может падать). — а кстати! а как ваша компания называлась до поглощения? называлась Корвет. (и тут я заржал) — а теперь вы автоваз! :) не звоните мне больше. хэппи энд.

Теперь обратимся к посту Алек… вообщем Феникса.

__________________________КОПИПАСТА_________________________

Итак, что происходит сейчас. (Пишу это из Мексики, не ищите меня!)

Выборочным брокерам на Т+2 биржа ежедневно возвращает до 400 000 рублей в день (!) на брокера по самым ликвидным инструментам типа Газпрома и Сбербанка. Насколько мне известно, таких брокеров минимум десяток. Возвращаются 2 комиссии биржи. То есть, вам возвращают уплаченную комиссию и сверху дают еще столько же. Брокер сам выбирает одного, максимум двух клиентов, так как есть какие то ограничения.

На самом деле сначала все говорили не про 400 000 в день, а про 380 000. Потом, я узнал где потерялась 20-ка. 20 тыс. р биржа платит за акции Московской биржи (за саму акцию MOEX), и всем просто лень из за этой 20-ки заморачиваться на неликвид.

Внимательный читатель в этом месте должен воскликнуть. — Наконец то! Биржа платит нормальные деньги маркетмейкерам!!! Ура!

Молодцы, но есть маленький нюанс. В договор попадают не только пассивные заявки, но и активные. То есть возврат идет не только по пассивным заявкам, как это принято обычно, а еще и по завякам, забирающим ликвидность (рыночным) и по встречным заявкам других маркетмейкеров. То есть это приводит к тому, что основной заработок идет не с удержания спреда с котировками, а с совершенно иных стратегий.

Теперь засеките время, которое вам понадобится для придумывания безрисковой схемы откачивания денег из бюджета биржи. 3 секунды – вы гений. Больше минуты – вы не трейдер.

Сэкономлю вам время.

( Читать дальше )

Сижу дома, торгую и тут раздаётся звонок… Здравствуйте! хотите подключить интернет? -нет! А почему? -у меня уже есть два! Нууу тогда я хочу сообщить вам что нашу компанию наполовину купила госструктура и теперь мы компания с госучастием!!! -и что? как что? ну типа государство, надёжный собственник… госучастие… стабиль… без разрывов… -я тогда буду держаться от вашей компании подальше, лично я не доверяю компаниям с госучастием ( вспомнил как вели на наипо втб и как газпром не может падать). — а кстати! а как ваша компания называлась до поглощения? называлась Корвет. (и тут я заржал) — а теперь вы автоваз! :) не звоните мне больше. хэппи энд.

Теперь обратимся к посту Алек… вообщем Феникса.

__________________________КОПИПАСТА_________________________

Итак, что происходит сейчас. (Пишу это из Мексики, не ищите меня!)

Выборочным брокерам на Т+2 биржа ежедневно возвращает до 400 000 рублей в день (!) на брокера по самым ликвидным инструментам типа Газпрома и Сбербанка. Насколько мне известно, таких брокеров минимум десяток. Возвращаются 2 комиссии биржи. То есть, вам возвращают уплаченную комиссию и сверху дают еще столько же. Брокер сам выбирает одного, максимум двух клиентов, так как есть какие то ограничения.

На самом деле сначала все говорили не про 400 000 в день, а про 380 000. Потом, я узнал где потерялась 20-ка. 20 тыс. р биржа платит за акции Московской биржи (за саму акцию MOEX), и всем просто лень из за этой 20-ки заморачиваться на неликвид.

Внимательный читатель в этом месте должен воскликнуть. — Наконец то! Биржа платит нормальные деньги маркетмейкерам!!! Ура!

Молодцы, но есть маленький нюанс. В договор попадают не только пассивные заявки, но и активные. То есть возврат идет не только по пассивным заявкам, как это принято обычно, а еще и по завякам, забирающим ликвидность (рыночным) и по встречным заявкам других маркетмейкеров. То есть это приводит к тому, что основной заработок идет не с удержания спреда с котировками, а с совершенно иных стратегий.

Теперь засеките время, которое вам понадобится для придумывания безрисковой схемы откачивания денег из бюджета биржи. 3 секунды – вы гений. Больше минуты – вы не трейдер.

Сэкономлю вам время.

( Читать дальше )

Крах неприемлем: Спасая Уолл-стрит

- 19 ноября 2013, 10:22

- |

Может повторюсь и кто-то уже вилел данное кино.

Основан на реальных событиях, телефильм режиссёра Кёртиса Хэнсона, производства Spring Creek Productions и Deuce Three Productions совместно с телекомпанией HBO, вышедший на экраны 23 мая 2011 года. Снят по мотивам документальной книги Too Big to Fail (англ.) Эндрю Росса Соркина (англ.). Получил множество положительных критических отзывов, а также 11 номинаций на телепремию «Эмми» и 3 номинации на премию «Золотой глобус».

Основан на реальных событиях, телефильм режиссёра Кёртиса Хэнсона, производства Spring Creek Productions и Deuce Three Productions совместно с телекомпанией HBO, вышедший на экраны 23 мая 2011 года. Снят по мотивам документальной книги Too Big to Fail (англ.) Эндрю Росса Соркина (англ.). Получил множество положительных критических отзывов, а также 11 номинаций на телепремию «Эмми» и 3 номинации на премию «Золотой глобус».

Вероятности - перевешивайте их в свою пользу

- 18 ноября 2013, 22:27

- |

Эту часть статьи я перевел от сюда.(прошу не серчать за перевод) Хочу Вам сказать, что сейчас много материала который действительно говорит Вам, что нужно сделать для того, что бы начать зарабатывать на рынках. Но все зависит только от Вас. Нужно быть честным с самим собой и понимать, что бы зарабатывать — нужно работать (а это бывает скучно). Ведение дневника, учет сделок, создание системы, тестирования, долгие ожидания сделок — всё это скучно новичкам и тем, кто получает эмоции от рынков когда торгует не системно.

Пользуясь случаем хочу напомнить слова из книги А.Элдера «Вы не можете похудеть прочитав книгу о том, как иметь стройную фигуру, но оставив физические упражнения для кого то другого».

Если вам кажется, что вы постоянно терпите поражение от рынка, так вполне может быть на самом деле, все потому, что вы еще не пробовали достаточно усердно склонить чашу весов торгового успеха (вероятностей) в вашу пользу. Это не рынок, который побеждает Вас, это вы, который уступает рынку, и если вы действительно хотите иметь твердую основу которая поможет вам стабильно зарабатывать, имеет смысл, попробовать делать так, что бы с каждым действием чаша вероятности склонялась в вашу пользу. Задайте себе вопрос: "

Если вам кажется, что вы постоянно терпите поражение от рынка, так вполне может быть на самом деле, все потому, что вы еще не пробовали достаточно усердно склонить чашу весов торгового успеха (вероятностей) в вашу пользу. Это не рынок, который побеждает Вас, это вы, который уступает рынку, и если вы действительно хотите иметь твердую основу которая поможет вам стабильно зарабатывать, имеет смысл, попробовать делать так, что бы с каждым действием чаша вероятности склонялась в вашу пользу. Задайте себе вопрос: "

( Читать дальше )

Пользуясь случаем хочу напомнить слова из книги А.Элдера «Вы не можете похудеть прочитав книгу о том, как иметь стройную фигуру, но оставив физические упражнения для кого то другого».

Если вам кажется, что вы постоянно терпите поражение от рынка, так вполне может быть на самом деле, все потому, что вы еще не пробовали достаточно усердно склонить чашу весов торгового успеха (вероятностей) в вашу пользу. Это не рынок, который побеждает Вас, это вы, который уступает рынку, и если вы действительно хотите иметь твердую основу которая поможет вам стабильно зарабатывать, имеет смысл, попробовать делать так, что бы с каждым действием чаша вероятности склонялась в вашу пользу. Задайте себе вопрос: "

Если вам кажется, что вы постоянно терпите поражение от рынка, так вполне может быть на самом деле, все потому, что вы еще не пробовали достаточно усердно склонить чашу весов торгового успеха (вероятностей) в вашу пользу. Это не рынок, который побеждает Вас, это вы, который уступает рынку, и если вы действительно хотите иметь твердую основу которая поможет вам стабильно зарабатывать, имеет смысл, попробовать делать так, что бы с каждым действием чаша вероятности склонялась в вашу пользу. Задайте себе вопрос: "( Читать дальше )

Исследуем рынки с помощью коэффициента Херста

- 17 ноября 2013, 17:09

- |

Показатель Херста широко применяется для исследования свойств рынков. Мы попробуем выяснить насколько рынки контртрендовые или трендовые. А возможно рынки похожи на случайное блуждание? Есть ли статистическое преимущество у трендовых алгоритмов на развитых финансовых рынках? В чем основной недостаток исследования рынков с помощью коэффициента Херста? На эти вопросы мы найдем ответы в ходе нашего исследования.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал