Избранное трейдера Андрей Хрущев

Американские акции для торговли в боковике

- 04 февраля 2021, 14:33

- |

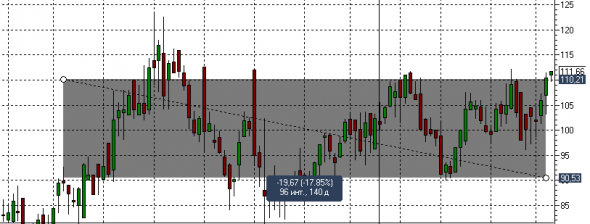

Волатильность на америке сильно выше, чем у нас, поэтому боковик устабильной акции в 10-20% — это норма.

Почему не заработать на этом? Представляю некоторые из них. В долгосрок не держу, только катаюсь периодически, если есть свободные деньги.

Datadog (DDOG) — популярная в узких кругах ИТ-компания. Раньше ходила 80-95, сейчас ходит в диапазоне 90-110, возможно в будущем переоценится вверх, намеки на графике есть.

Fibrogen (FGEN) — фармацевтика, не особо популярная. Ходит в диапазоне 40-45, катался как в трамвае. Сейчас правда вылезла наверх и обратно не хочет.

BioXcel Therapeutics (BTAI), тоже фарма. От 45 до 55 может за 3 дня доскакать.

Valero (VLO), нефтянка. Отжалась ото дна и встала в хороший боковик 55-60. Нефть вроде хорошо себя чувствует.

Шеврон (CHE) аналогично, 85-95

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Методичка ABC of stock trading от легенды Blastarr_no_1

- 03 февраля 2021, 13:00

- |

Этот человек тогда накатал методичку торговли которую назвал ABC of stock trading. Сейчас ее сложно где-либо найти кроме смартлаба. Из тех, кто сейчас на рынке, мало кто помнит такие далекие времена, поэтому я решил на всякий случай напомнить, вдруг вас заинтересует.

Итак, Методичка ABC от blastarr_no_1 «Основные принципы спекуляции» в 5 частях:

smart-lab.ru/blog/250818.php

smart-lab.ru/blog/250820.php

smart-lab.ru/blog/250824.php

smart-lab.ru/blog/250827.php

smart-lab.ru/blog/250831.php

Чтобы не просрать этот пост, добавляйте его в избранное❤️

Бычья стратегия Slingshot - покупка акций Apple (AAPL) с хеджированием через ОПЦИОНЫ

- 03 февраля 2021, 06:08

- |

Трейдер Ray Badman поделился очень любопытным видео с современным примером хеджирования позиции в акциях с нулевыми затратами на опционы.

Материал на английском, кто знает язык смотрите в оригинале.

Я постарался адаптировать перевод этой стратегии на русский язык.

Поддержите лайком.

Гость в студии управляющий Mark Phillips называет стратегию Slingshot .

Буквально на русском: РОГАТКА

Построен практический пример на акциях Apple (AAPL)slingshot [ˈslɪŋʃɒt] — (сущ.) рогатка

Смотрим YouTube:

( Читать дальше )

Русагро. Краткий обзор бизнеса и его перспектив

- 02 февраля 2021, 17:13

- |

Группа Компаний «РУСАГРО» — это крупнейший вертикальный агрохолдинг России. В настоящее время занимает лидирующие позиции в производстве сахара, свиноводстве, растениеводстве и масложировом бизнесе. Земельный банк Группы – 643 тыс. га.

По итогам 2020 года структура выручки выглядит следующим образом:

Масложировой сегмент — 44%

Сельское хозяйство — 20%

Мясной сегмент — 18%

Сахарный сегмент — 16%

Молочные продукты — 2%

Масложировой бизнес стал ключевым по выручке во второй половине 2018 года, после отражения в отчетности результатов комбинатов холдинга «Солнечные продукты». По итогам 2020 года рост выручки от данного сегмента составил 22% г/г.

Сельскохозяйственный бизнес зависит от погодных условий и урожайности отдельных лет, из-за этого он имеет значительную волатильность финансовых показателей. Ключевым здесь является 4 квартал, который приносит львиную часть годовой выручки данного сегмента. По результатам 4 кв. 2020 года рост составил 81% г/г.

( Читать дальше )

30-50% годовых или стоимостное инвестирование на стероидах

- 23 января 2021, 18:05

- |

В моей прошлой статье Стоимостное инвестирование в эпоху высоких технологий я в общих чертах обрисовал свой подход применении Value Investing к растущим технологическим компаниям. Однако, данную методику можно применять гораздо более агрессивно. Об этом и пойдет речь в данной статье.

Мир ускоряется, технологии развиваются космическими темпами. Цикл подрывных инноваций укоротился с десятилетий до буквально десятка лет. К примеру, компания General Motors была лидером мирового автопрома на протяжении 70 лет. Компании Toyota потребовалось полвека, чтобы сместить GM с пьедестала. При этом платформам Android и iOS достаточно было десятилетия на “инновационный подрыв” легендарных смартфонов Blackberry. Подробней о теории подрывных инноваций вы можете почитать в книгах Клейтона Кристенсена. А про теорию ускорения развития и даже ускорения самого ускорения развития (технологическая сингулярность) — у Рэя Курцвейла.

В 21-м веке мы видим немало историй типа Netflix, Instagram, Nvidia и др., которые буквально за десятилетие превратились в бизнес-империи. А взрывной рост таких продуктов, как Zoom или Tiktok говорит продолжении тенденции к ускорению.

( Читать дальше )

Тренировка самодисциплины

- 23 января 2021, 11:45

- |

Одним из важных факторов успешного трейдинга является самодисциплина. Если трейдер не в состоянии выполнить те правила торговли, которые он сам себе написал, то результат будет плачевный. Для выполнения намеченных правил иногда требуется много внутренних усилий, чтобы остановить себя от эмоциональных действий, не начать отыгрываться или удваивать убыточную позицию, или, наоборот, при получении прибыли начать сильно увеличивать риски. Чтобы избежать таких нежелательных ситуаций надо уметь контролировать свое поведение независимо от эмоций. Нужно выработать самодисциплину. Рассмотрим вопросы контроля своего поведения.

Когда внешние условия побуждают нас к каким-то действиям, то мы соответствующим образом реагируем на это воздействие и предпринимаем что-то в качестве ответной реакции. В данном случае схема действий очень проста (раздражитель => ответная реакция). Ответная реакция может быть очень сложной, продуманной с точки зрения стратегии поведения, но побуждением к действию будут внешние условия.

( Читать дальше )

Фондовый рынок: идем с толпой, но решения принимаем самостоятельно

- 22 января 2021, 11:30

- |

Собеседник Boomin, начальник отдела ценных бумаг «Внешфинбанка» Руслан Баширов, — известная персона в финансово-инвестиционных кругах. Помимо банковской сферы Руслан управляет активами крупного частного клиента. Но сегодня мы поговорим вовсе не о том, «куда вложить» и «что купить»… Изначально мы планировали обычное интервью: придумывали темы, составляли вопросы. А потом поняли, что задавать стандартные вопросы такому нестандартному человеку как Руслан совершенно бессмысленно. Руслан сам все рассказал: откровенно, глубоко — о фондовом рынке и не только.

О смысле жизни и советах на фондовом рынке

Все задают один и тот же вопрос — о смысле жизни. Есть жизнь — «пустое время» между рождением и смертью, которое нужно чем-то занять, заполнить. Базовые потребности: работа, деньги, надо оплатить квартиру, купить еду, одежду. Когда денег становится больше и намного больше, у тебя появляются уже извращенные потребности: жажда постоянно тешить свое эго, тщеславие, высокомерие, за которые потом — «и возвысившиеся да унижены будут». Вот мы и заполняем это «пустое время».( Читать дальше )

«Народные» ОФЗ-н – безрисковая «парковка» денег

- 13 января 2021, 09:45

- |

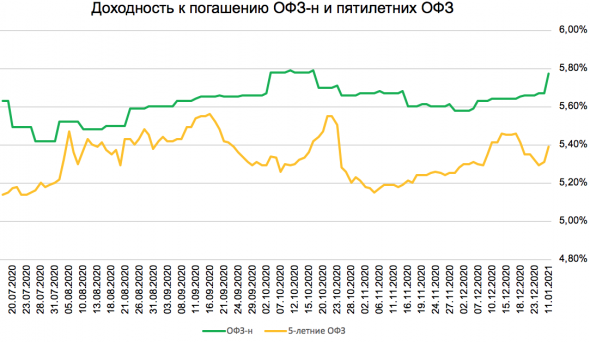

Источник: Минфин, Invensting.ru

Когда встает вопрос о необходимости инвестировать деньги в нулевой риск (например, для временной «парковки» денег), в голову приходят, как правило, две идеи – открыть вклад или купить на рынке ОФЗ. Обычные ОФЗ сложно назвать полным аналогом вклада и по рискам, и по доходности: короткие выпуски не принесут доходности выше вкладов, а по длинным выпускам волатильность может “съесть” премию по отношению к депозитным ставкам. Однако для физических лиц есть один инструмент, способный перекрыть эти негативные эффекты — “народные” ОФЗ (ОФЗ-н).

Торгующим инвесторам на рынке этот инструмент не так сильно известен: по ОФЗ-н не существуют вторичных торгов. Минфин с помощью четырех банков-посредников (Сбербанк, ВТБ, ПСБ и Почта-Банк) продает и выкупает у граждан эти облигации по их запросу. «Народные» ОФЗ также сильно отличаются по условиям обращения и имеют следующие характеристики.

( Читать дальше )

Автоследование за рептилиями

- 12 января 2021, 22:29

- |

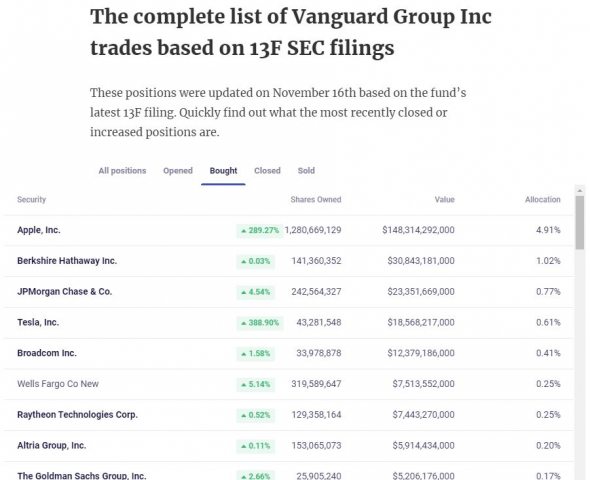

Есть замечательный сайт, на котором большими буквами в удобной форме публикуется ежеквартальная форма 13F самого крупного и самого засекреченного фонда на планете под названием Vanguard (Контора крайне серьезная. Контролируется Ротшильдами, а не каким-то подставным клоуном, типа Баффета). Заходим на сайт через 45 дней после окончания квартала и смотрим табличку изменения доли Vanguard в капитале 4172 американских эмитентов, включая, естественно, FAANGM. Сейчас там висит табличка с ноябрьскими данными (за третий квартал):

Например, в третьем квартале они экстремально увеличили долю в Тесле. Ротшильды — никуя не дети и далеко не дебилы, влюбленные в электроавтомобили. Это хладнокровные и чрезвычайно умные рептилии с непроницаемыми крокодильими взглядами. Если они зашли в Теслу в третьем квартале, значит скоро Тесла вырастет. И уже не важно, что там делает Тесла и какая у нее ебитда. Эта фигня никого не парит на Wall Street. И вас тоже не должна парить.

Поработайте с этой таблицей и повторяйте движения Vanguard. Они покупают — вы покупайте. Они продают — вы продавайте. Следуйте за рептилиями, пока они находятся на вершине финансовой пирамиды. И будет вам счастье.

Всем профита и красивых бесплатных женщин))

Мои брокеры. Выбор и функционал. Плюсы и минусы. Брокерский кризис 2008-2009

- 12 января 2021, 06:06

- |

Это брокеры

- ВТБ — с 2009 г.

- Сбербанк — с 2015 г.

- InteractiveBrokers — с 2020 г.

Выбор брокеров госбанков основан на моём субъективном понимании событий брокерского кризиса 2008-2009 годов. Об этом в конце статьи.

С брокером ВТБ я уже почти двенадцать лет. Какие продукты использую:

- Инвестиции в российские акции на ММВБ (среднесрочно и спекулятивно)

- Инвестиции в американские акции на Санкт-Петербургской бирже

- ОФЗ, субфедеральные, корпоративные и высокодоходные облигации

- Срочный рынок FORTS (фьючерсы и опционы)

- Скрипты QLUA на биржах ММВБ и Спб

- Пакет Привилегия

- Карта Priority Pass для прохода в бизнес залы аэропортов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал