Избранное трейдера Константин

Покупка драгметаллов: что удобнее?

- 17 декабря 2020, 12:36

- |

Хочу приобрести немного металлов для диверсификации.

Вариант с физическим хранением вероятно самый худший — большой спред, низкая скорость вывода. Металлические счета в банках считаю один из способов отъема денег — спред порой больше чем на монеты.

Выбираю между 2 вариантов: ETF (например SLV для серебра) и покупка на валютной секции мосбиржи — но для этого придется открыть еще один брокерский счет, мой брокер не поддерживает.

Может быть еще есть варианты? В чем вы держите драгметаллы?

- комментировать

- ★1

- Комментарии ( 13 )

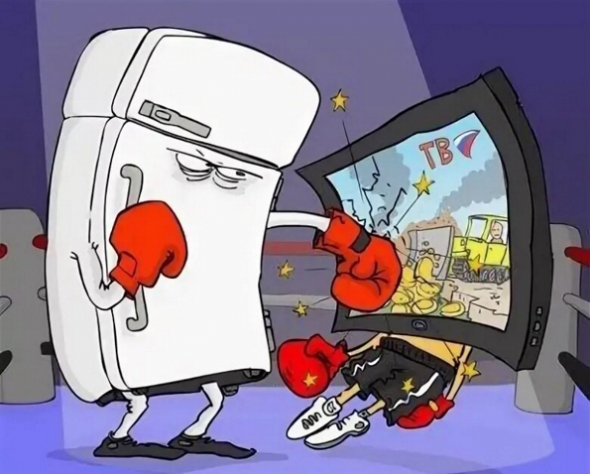

О бедности в России. Или когда холодильник побеждает телевизор.

- 17 декабря 2020, 09:02

- |

В прошлой статье я написал что «Кризис в России набирает обороты. Или о том, как население продолжает беднеть». Эта статья вызвала много споров. Настолько много что я принял решение написать вторую часть. И детальнее рассмотреть феномен бедности в России. Так доля россиян с доходом ниже 15000 рублей в месяц. Выросла до 44,6 процентов по данным за июнь текущего года. Это данные собранные в результате телефонного соц опроса 1,5 тысячи россиян. Устроенного страховой компанией «Росгосстрах жизнь» совместно с центром «Перспектива». При этом каждый пятый опрошенный сообщил о значительном падении доходов. В тоже время каждый десятый — о полной потере заработка.

Следует сказать, что в этом опросе участвовали россияне старше восемнадцати лет. Из всех федеральных округов. Исследования проводились два раза. В феврале — до введения режима самоизоляции. И в июне — после снятия ограничений. Что позволило отследить динамику падения доходов.

( Читать дальше )

В продолжение темы налогов - вот Вам наипростейший метод минимизировать издержки любому пассивному российскому инвестору

- 16 декабря 2020, 13:08

- |

Данная элементарная схема подходит для большинства неискушённых инвесторов, не пытающихся переиграть рынок и не только.

Покупаем фонды ВТБ (например, VTBX на Индекс Мосбиржи) через ВТБ-брокера и держим их минимум 3 года (либо на ИИС типа Б).

В итоге получаем:

— комиссия за покупку и продажу 0 рублей (т.к. покупаем через ВТБ);

— комиссия за обслуживание брокерского счёта и депозитарная 0 рублей (если тариф «Мой онлайн»);

— налог на прирост капитала 0 рублей (3 года или вычет типа Б);

— налог на дивиденды 0 рублей, т.к. российские фонды налоги с дивидендов не платят, а сразу реинвестируют в стоимость пая, а налог с самого прироста пая мы обходим предыдущим методом;

— комиссии за управление фондами одни из самых низких в России (к примеру, с условных 100 рублей при росте пая на 15% мы заплатим около 2 рублей налога при продаже, комиссия же, например, VTBX равна 0,69% от суммы, то есть это со 115 рублей 0,8 рубля в год.);

— банкоматы и офисы ВТБ есть практически везде, что также снижает возможные транзакционные издержки и т.д.

(Не является рекламой ВТБ и инвестиционной рекомендацией, все факты объективные и метод неплохой).

(Если увидели какие-то изъяны в схеме, напишите, всем будет полезно).

Хочу обмануть систему! (ИИС) Получится?

- 15 декабря 2020, 20:22

- |

Скажу сразу, что заголовок я использовал для привлечения внимания :) Никого обманывать не собирался, а просто прошу совета.

Я открыл ИИС 03/2018г. Три года я честно пополнял его на 400к и получал по нему вычет все три года. В марте 2021 года счёт можно будет закрыть.

Скажите мне пожалуйста, могу ли я в январе 2021 г. пополнить этот счёт ещё разок на 400к, в марте его закрыть. Обязательный срок существования ИИС на этот момент уже выйдет.

Буду ли я иметь право получить по нему вычет в январе 2022 года? При этом, я планирую открыть новый счёт после закрытия имеющегося.

Не утрачу ли я право на вычет в январе 2022 года в таком случае?

Какая выгода? 400к которые я получу в марте при закрытии этого счета я смогу вложить в другие инструменты и получить по ним доходность.

А новый счёт, открытый после марта 2021 пополню уже в 2022 году.

Спасибо! Плюсаните, кому не жалко) А то я читаю тут давно форум, а плюсовать возможности нет.

👍 Оптимизируем будущие налоги на конкретном примере

- 15 декабря 2020, 18:35

- |

Собственно, подходит к концу очередной год и вскоре перед инвесторами встанет ежегодный вопрос уплаты налогов. Если вы читаете эту статью до конца года, то вам повезло — у вас ещё есть время совершить некоторые операции, чтобы не платить налог с продажи акций (или по крайней мере уменьшить его).

Ни для кого не секрет, что налог на доходы физических лиц (резидентов РФ) в России составляет 13%. По крайней мере на конец 2020 года он именно такой. Соответственно, с каждого заработанного гражданином рубля государство ожидает получить 13 копеек в свою казну. И акции — не исключение. Заработал прибыль, будь добр поделиться. Но раз эта статья написана, значит можно не делиться? Можно. А это законно? Да, абсолютно. Собственно, почему это возможно и что для этого нужно — поговорим в статье. И не просто поговорим, а на практике (даже с картинками) разберём конкретный пример.

( Читать дальше )

Бакс или евробонды?

- 15 декабря 2020, 11:25

- |

Самый простой и понятный всем вариант, это покупка доллара, такая инвестиция нам бы принесла с начала текущего года 19%, весьма неплохо, даже без разных вкладов. Хотя, сейчас сложно найти вклад со ставкой более 1% в надежных банках.

Вторым вариантом я рассматриваю ETF на еврооблигации, например FXRU, этот инструмент появился на Мосбирже в конце 2013 год и у нас есть длинный горизонт для сравнения его динамики с долларом. У FXRU есть и аналоги, вроде SBCB (Сбербанк), VTBU (ВТБ) и прочие, но у них слишком маленькая история торгов. Данный ETF отслеживает индекс российских корпоративных евробондов EMRUS Bloomberg Barclays, куда входит 27 инструментов с максимальным весом каждого не более 7%. Таким образом, в этом инструменте неплохая диверсификация, текущая дюрация (примерный срок до погашения, если грубо) всего портфеля составляет около 2,6 лет, что не очень много и изменение ставок в стране не сильно повлияет на котировки. Нужно помнить про комиссию фонда за управление и депозитарные услуги, которая составляет 0,5% от СЧА (стоимость чистых активов), но есть и плюс в виде реинвестирования купонов, что снижает расходы на НДФЛ.

( Читать дальше )

Полное Солнечное Затмение 14 декабря. Как затмения влияют на рынок?

- 14 декабря 2020, 19:29

- |

Дни затмений бывают чрезвычайно важными и судьбоносными, так как в эти дни обычно закладывается цепь повторяющихся событий на ближайшее будущее. Поэтому очень важно наблюдать за всем, что происходит вокруг нас в эти дни, так как вскоре события начнут повторяться.

24-й градус Стрельца таит в себе довольно деструктивное значение… этот градус символизирует разочарования, несчастья, печальный финал. Возможны крупные финансовые потери в силу заблуждений и поспешных финансовых авантюр.

Сегодня не просто Солнечное затмение, но и день, который завершает коридор затмений ( с 30 ноября), т.е. сила и значение дня увеличиваются.

( Читать дальше )

Тот Самый Грааль

- 14 декабря 2020, 14:22

- |

Использовав числа самой известной математической возвратной последовательности (1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377...), российский журналист Сергей Суворов вывел правильную версию истории тысячелетий, столетий, десятилетий и так далее.

Любой временной отрезок — тысячелетие, столетие, десятилетие, год, месяц, неделя, день, час, минута — делится на 3 растущих периода, между которыми небольшие периоды упадка.

Например, каждое тысячелетие делится на следующие временные отрезки в годах:

34 + (144 + 144) + 34 + (144 + 144) + 34 + (144 + 144) + 34 = 1000 лет, где 144 года — периода развития, а 34 года — периоды упадка.

Таким образом правильной версией истории второго тысячелетия является такая:

1034 — 1178 — 1322 — 1356 — 1500 — 1644 — 1678 — 1822 — 1966.

А именно:

1000-1034 — это Кризис начала века;

1034-1178 + 1178-1322 год — это Эпоха Высокого Средневековья;

1322-1356- это Кризис Позднего Средневековья;

1356-1500 + 1500-1644 год — это Эпоха Возрождения;

( Читать дальше )

Интересную статейку на майле надыбал про факторы успеха. Прямо для трейдеров подходит.

- 14 декабря 2020, 08:49

- |

Исследователь Дашун Ван из Школы менеджмента им. Келлога в США и его коллеги разработали математическую модель, чтобы понять, почему этим людям удалось в конце концов добиться успеха, тогда как другие потерпели поражение.

Ученые вооружились американскими базами данных о заявках на гранты, стартапах и даже террористических актах за период с 1970 года. Они обнаружили два ключевых фактора, от которых зависит успех начинания.

Во-первых, говорят исследователи, люди, которые в конце концов добились успеха, в прошлом анализировали свои неудачи и извлекали из них уроки, меняя стратегию или совершенствуя продукт. В то же время «неудачники» просто повторяли свои действия снова и снова по намеченному сценарию.

( Читать дальше )

Индекс MSCI Russia-самый высокий уровень дивидендной доходности

- 12 декабря 2020, 14:16

- |

Индекс MSCI Russia* имеет самый высокий уровень дивидендной доходности среди основных фондовых рынков развитых и развивающихся стран.

56% в индексе MSCI Russia приходится на сырьевые товары, еще 18% – на акции финансовых организаций, вес технологических компаний или производителей товаров повседневного спроса составляет лишь 15%

В то время как цены на нефть показали значительное восстановление после минимумов, консенсусный уровень оценки будущих прибылей по акциям отражает цену порядка Brent $38 / барр. для индекса MSCI Russia в целом и лишь $31 по акциям нефтегазового сектора. Таким образом, вполне вероятно, что EPS неоднократно будет пересматриваться в сторону повышения, что будет чрезвычайно благоприятным фактором для продолжения ралли акций „стоимости“. Цены на нефть, подогреваемые надеждами на вакцинацию, также могут оказать долгосрочную поддержку рынку.»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал