Избранное трейдера Константин

Растяжение по рублю. Волновая аналитика на 24-28 августа

- 22 августа 2020, 17:52

- |

Аналитика по волнам Эллиотта по инструментам: Биткоин, Рубль, РТС, Евро, Фунт, Франк, Индекс доллара, Йена, Газпром, Новозеландский доллар, Золото, Нефть(WTI)

Тайминг: Евро: 00:21; Индекс доллара: 02:02; Франк: 09:02; Фунт: 08:09; Йена: 02:54; Золото: 10:08; Российский рынок: 11:03 Биткоин: 17:03; Нефть: 16:30; Новозеландский доллар: 07:37; Австралийский доллар: 05:10;

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Доллар. Цель 76. Продолжение.

- 21 августа 2020, 21:11

- |

https://smart-lab.ru/blog/tradesignals/639884.php

было предсказано движение к 76. Вот график из этого поста

И вот уже доллар по 75. Имеем следующую картинку

https://www.tradingview.com/x/4NwgumtV/

( Читать дальше )

Кому запретят инвестировать в РФ?

- 21 августа 2020, 20:49

- |

Неделю назад Госдума приняла поправки в закон, касающийся непосредственно инвесторов.

Начиная с 1 апреля 2022 года будет ограничен доступ для начинающих инвесторов к сложным финансовым инструментам, инвесторов разграничат на квалифицированных и неквалифицированных.

Какие инструменты будут доступны неквалифицированному инвестору? Новичкам будут доступны наиболее ликвидные российские бумаги, простые облигации российских эмитентов, ОФЗ, а также некоторые иностранные бумаги, входящие в индексы, определённые ЦБ. Надо отметить, что в предварительном списке содержится 40 индексов, которые включают в себя самые популярные акции.

Разве сейчас нет разбивки на квалифицированных и неквалифицированных инвесторов? На самом деле такая разбивка существует и сегодня. Такой статус позволяет получить доступ к некоторым инструментам, недоступным простым смертным, к примеру к ценным бумагам иностранных эмитентов, которые не допущены к обращению в РФ, финансовым инструментами, не квалифицированным в качестве ценных бумаг и так далее.

( Читать дальше )

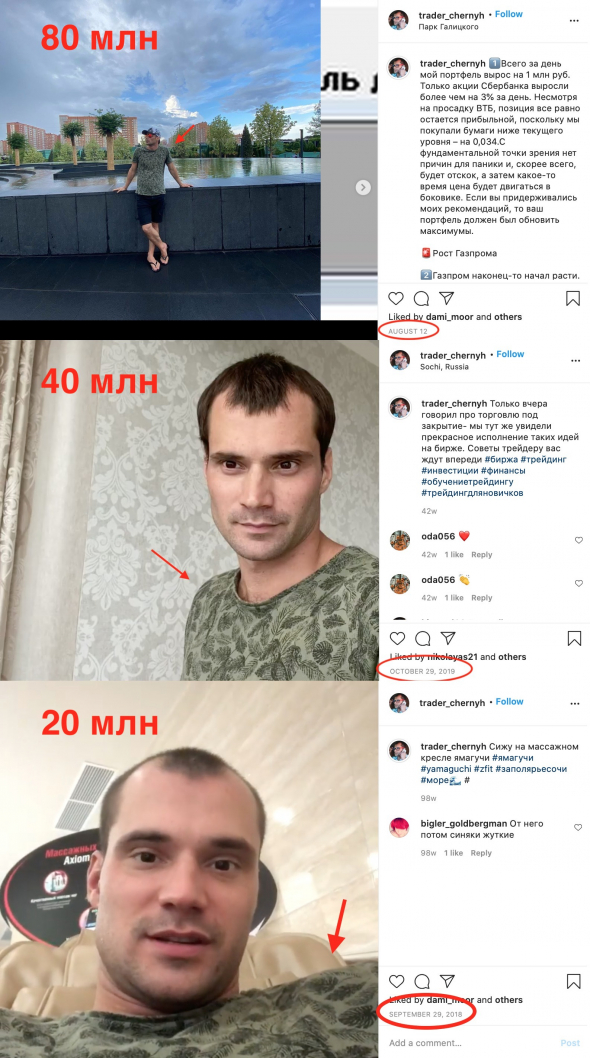

Майка за 80 миллионов. Или пацан пришел к успеху.

- 21 августа 2020, 11:14

- |

Соскучились по прожарке? Хе-хе;)

Их есть у меня но сегодня коротенько.

Жека на днях “стал" евровым миллионером!

Ну, или по крайней мере так написал. Мы же верим ему!

По сему радостному случаю поднятия ставок Евгением в игре (что само собой заслуживает уважение почтеннейшей публики), я создал коллаж из его трехгодичных фоточег.

“Как я от 20 к 80 млн. рублей в одной майке три года шёл и в ней же милиардером стану”:

ЕВГЕНИЙ, ВЫСТАВЛЯЙ ЕНТУ МАЙКУ НА ТОРГИ!

Я готов заплатить 1 тыс. рублей даже за нестиранную!

Она новая столько не стоила наверное;)))

КТО БОЛЬШЕ?

Ведь завтра пацан станет х.лиардером! И майка, пропахшая трудовым потом околорыночника трейдера Евгения Черныха, будет стоить миллионы!

Соотношение S&P-500/Золото

- 20 августа 2020, 13:01

- |

Картина, которая стоит тысячи слов. Соотношение S&P-500/Золото показывает, сколько стоит индекс рынка акций США в унциях золота, с момента, когда цена золота была отпущена в свободное плавание.

Несмотря на то, что рынок акций быстро восстановился от шока и в долларах уже вышел на новые максимумы, в реальных активах (тех, которые не могут быть напечатаны в любом количестве) все не так радужно. Выраженный в золоте, индекс уверенно закрепился под 200-недельной средней. Если соотношение пробьет отмеченный уровень поддержки, это может ускорить дальнейшее обесценивание рынка акций относительно золота.

При этом, в бумажных валютах он вполне может продолжать расти. Просто, в этом случае спрос на золото может получить дополнительный импульс, как и риск не иметь его в сбалансированном портфеле. С учетом масштаба графика, тест поддержки может произойти еще нескоро- скорее всего, уже не в этом году. Но и последствия у него могут быть долгосрочные, поэтому лично я держу в уме этот уровень «1,5 унции за индекс».

★Баян про эксперимент Базермана

- 20 августа 2020, 09:06

- |

Профессор HBS Макс Базерман брал купюру в 20 долларов и предлагал аудитории сыграть в игру, в которой были достаточно специфические условия — участники предлагали свою цену за эту Двадцатку, начиная с 1 доллара с шагом 1 доллар, и участник, предложивший наивысшую цену забирал купюру, однако «второе место» должен был отдать свою ставку безвозмездно.

Т.е. если последняя ставка была, скажем, 15 долларов, то участник платил эти 15 долларов и получал 20 долларовую купюру, а участник, которого перебили последней ставкой, предположим делал ставку 14 долларов, эти 14 долларов должен был просто отдать.

Математика достаточно проста. Если в игру вступили хотя бы 2 человека, то до уровня 20 долларов один из них потеряет некую сумму, а второй заработает, но кому охота терять? И второй участник называет сумму в 21 доллар, ведь так он потеряет не 19 долларов, а всего 1. По той же логике первый участник называет цифру 22 доллара. И т.д.

( Читать дальше )

Потерял на комиссии в Сбербанке Брокере 50 тысяч рублей, осторожнее с открытием нового счета

- 19 августа 2020, 23:40

- |

В июле я закрыл ИИС в Сбербанке, который у меня более 3 лет, так как понадобились деньги на покупку недвиги, и тут же решил открыть новый ИИС.

У персонального менеджера того же Сбербанка уточнил, как лучше это сделать.

На первый взгляд оказалось, что все проще некуда, через мобильное приложение просто открываешь новый брокерский счет, отмечаешь там галочку открыть ИИС (насколько я помню события месячной давности), и, вуаля, в течение пары дней у тебя новый брокерский счет вкупе с ИИС.

И вот, я счастливый обладатель нового ИИС, всего то нужен телефон с приложением, ну где еще так просто ИИС открыть, порадовался за себя и за Сбербанк, закинул тут же на ИИС миллион, остатки денег после покупки недвиги и пополнения ИИС закинул на новый брокерский счет (к которому привязан ИИС), накупил акций, продал их, еще накупил, еще продал, и так прошел месяц.

Рынок растет, плюс 4 процента за месяц (смотрю свои активы все в том же мобильном приложении), не хухры мухры (по крайней я доволен как слон).

( Читать дальше )

Евро. Пробой зоны и.... 100!!!

- 17 августа 2020, 23:28

- |

https://www.tradingview.com/x/B2LUItRv/

Осталось только пробить зону и… рубль в том месте где и должен быть, т.е. в ж… пе.

И сигналом этого пробоя будет свержение Лукашенко. У обнуленного совсем никого не останется из союзников, даже таких скользких как минский колхозник. Народ России в очередной раз обеднеет, но пример Белоруси может пойти на пользу.

Каие выводы из этого.

1. Путин будет поддерживать Луку всеми средствами.

2. ЦБ России не допустит пробоя последнего сопротивления.

3. Евро можно шортить.

Чем меньше риск, тем больше доходность. Fact and fiction о риске и доходности на Московской бирже Vol 2. Коллекция простых и сложных бэктестов: от скользящих средних до нейронки

- 17 августа 2020, 16:48

- |

Привет, после небольшого перерыва возвращаемся к бэктестам. Добавим к простой трендовой стратегии на Мосбирже 4 варианта выхода из позиций с возрастающим уровнем сложности. Для первых двух стратегий особых навыков не требуется, третья требует парсинга Телеграма и для последней потребуется обученная нейронная сеть при разметке сообщений.

Это продолжение рассуждений о риске и доходности акций на Московской бирже: https://smart-lab.ru/blog/625771.php Основные выводы из первой части:

1) Увеличение риска (стандартного отклонения) приводит к снижению будущей доходности акций, а не наоборот;

2) Стратегия, выстроенная только на основе исторической волатильности, несамостоятельна и проигрывает индексу.

В этот раз возьмем за основу трендовую стратегию в самом простом виде – на пересечении 1-месячной и 3-х месячной скользящей средней. И будем снижать риск разными способами с целью поднять доходность, Шарп, сократить время боковиков и корреляцию с бенчмарком. Об эффективности трендовых стратегий в России можно почитать здесь https://smart-lab.ru/blog/611263.php на глобальных ETF здесь

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал