Избранное трейдера Константин

Сланцевый газ. Добыча

- 05 апреля 2020, 23:03

- |

О добыче сланцевого газа сейчас знают или хотя бы слышали многие. Ему уделяется настолько большое внимание, что может показаться еще 25 лет назад о нем не кто не знал. Ему не уделялось особого внимания, а о том, что его добыча может быть экономически выгодна не кто и не думал. В связи с этим запасы сланцевого газа не кто не подсчитывал они не публиковались, а значит не могли оказать существенный прирост к объему уже имеющихся запасов и добычи. Однако на рубеже 2008-2009 гг. выяснилось, что Соединенные Штаты Америки, экономика которых сильно зависит от импорта энергоносителей оказалась крупнейшим в мире производителем газа, тем самым отодвинув Россию на второе место. В то время западные СМИ в один голос публиковали сообщения, что энергетические проблемы запада решены благодаря возрастающей добычи газа. Некоторые СМИ сообщали, что в ближайшем будущем США начнут экспортировать газ в Европу, тем самым составят значительную конкуренцию российским поставкам.

Ответы на многие вопросы можно получить, изучив механизм и возможности добычи сланцевого газа. Хочу отдельно заметить, что многие вообще не знают, что такое сланцевый газ и считают, что «сланцевый» это физическая характеристика самого газа, как например плотность. Однако, все по порядку.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Российская нефтянка переоценена? Нефть дешёвая? Золото дорогое?

- 05 апреля 2020, 21:16

- |

На той неделе публиковали РТС в нефти на котором мы видим, что РТС исторически дорогой к нефти.

Но РТС состоит из разных компаний, некоторым девальвация в плюс(например, металурги и производители удобрений), и в минус (потребсектор и банки).

Поэтому я решил взял индекс Мосбиржи нефти и газа поделить на доллар-рубль и поделить на цену брента. И получилось, что российская нефтянка рядом с историческими максимумами. Словно нефть не падала. А ведь я считал к Бренту, если считать к Юралс, который торгуется ниже, то цена индекса нефтянки в баррелях будет ещё выше.

и поближе

( Читать дальше )

Торгуем, как Ларри!

- 05 апреля 2020, 20:26

- |

Книгу Ларри Вильямса «Долгосрочные секреты краткосрочной торговли» я перечитал раз десять, не меньше. Можно уверенно сказать, что это моя настольная книга о трейдинге. Наряду с книгами Э.Лефевра «Воспоминания биржевого спекулянта» и Б.Вильямса «Торговый хаос». Больше почитать о трейдинге я ничего посоветовать не могу. Ах, да, ещё Линда Рашке и Александр Элдер (Виктор Сперандео и Томас Демарк на любителя). Но это всё. Хотя я прочёл более сотни книг о трейдинге, пришёл к выводу, что этого вполне достаточно, чтобы найти свой торговый Грааль.

Сделаю важную оговорку. Два года назад я закончил свою читательскую карьеру (после того, как нашёл свой торговый Грааль, я прекратил читать всё, что касается трейдинга), но именно после этого вдруг стали издаваться книги наших могучих смартлабовцев:

1. Тимофей Мартынов — «Механизм трейдинга»

( Читать дальше )

Простой способ, c которым можно обыграть S&P 500 на длинной дистанции

- 05 апреля 2020, 19:56

- |

Простой способ, который доступен непрофессионалам. Требует полчаса на изучение, дает небольшое преимущество в моменте, но кратную разницу — за долгий период.

Почему это важно

Антон держит деньги в активе, который приносит 9% годовых. Карина владеет похожим активом, но с доходностью 10%. Кажется, что разница несущественна. И на ближайший период это действительно так.

Однако, через пятьдесят лет Антон получит $74 на каждый вложенный $1. Результат Карины будет в полтора раза лучше — $117. Еще через тридцать лет разница увеличится — $987 у Антона против $2048 у Карины. Со временем отрыв будет нарастать. В конце концов, Карина заработает намного больше, чем Антон. И это все потому, что она вложила деньги под 10%, в то время как Антон ограничился 9%.

Соответственно, если Карина вложит деньги под 11% вместо 10%, то разница увеличится в несколько раз. При доходности в 12% или 13% цифры полетят в космос. Посмотрите таблицу ниже, чтобы прочувствовать магию времени и сложных процентов:

Опытные инвесторы, наподобие Карины, не просто так хотят обогнать рынок, хотя бы ненамного. Они понимают — каждый дополнительный процент дает существенный прирост к конечному результату, когда речь идет о долгом времени.

( Читать дальше )

Убьет ли карантин бизнес и экономику (вспоминая "испанку")?

- 05 апреля 2020, 19:35

- |

Большинство стран борются с коронавирусом карантином, невзирая на колоссальный ущерб для экономики. Правильно ли это? Какие для этого есть основания? Даже там, где население послушно разошлось по домам, а магазины и офисы позакрывались, все громче звучат голоса недовольных: мол, нельзя же вечно сидеть взаперти в ожидании вакцины, так мы все пойдем по миру.

(Спойлер: все уже давно посчитано грамотными экономистами — жесткие меры оправданы!:) См., например, здесь.)

Но вспомним историю...

Американские ученые обратились к событиям столетней давности, до боли напоминающим сегодняшние. Большой карантин не новость: мир сидел на нем ровно сто лет назад, когда по планете гулял смертоносный грипп, известный как «испанка». Он унес 50 миллионов жизней; почти каждый третий житель планеты переболел, каждый десятый заразившийся умер.

Как и сейчас, в 1918 году ответом стали самоизоляция, маски, закрытые лавки и заводы. Как и сейчас, кто-то ввел карантин раньше, кто-то выжидал.

( Читать дальше )

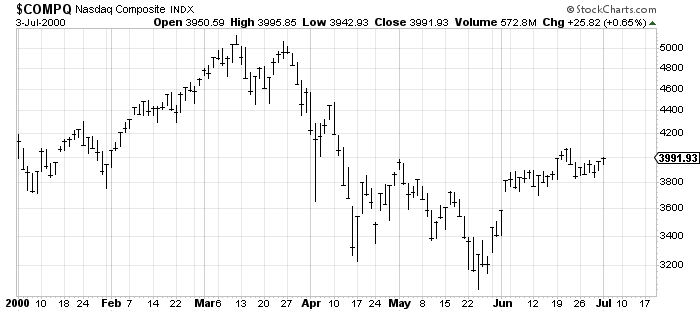

Nasdaq 2000-й год. История одного краха.

- 04 апреля 2020, 19:17

- |

Весна 2000г .

TOP — 2000. 03/09/2000 5132.52

Low 2000 05 /24/2000 — 3042.66 (больше внимания уделяю 'closing price", подобные лоу считаю как «вынос стопов » )

closing low. 05/23/2000 - 3164.55

LOW — Finacial crisis 2009 03/06/2009 (нет на граф.)

Между топ и лоу = 469 недель. Можно возразить, что между этими историческими днями была еще целая эпоха Real Estate Bubble. и топ 2007г

Тем не менее, все эти числа взаимосвязаны. Показатели 2007г тоже имеют корреляцию.

SECRET OF UNIVERSE NICOLA TESLA NUMBERS 3-6-9

**небольшая неточность- Кукл решил чтобы было не заметно, сделал ALL TIME HIGH в 2000г — не 9го а 10го… марта.

закрытие 9го — 5046.86

закрытие 10го-5048.62 ( ALL TIME HIGH был 10го. 5132.52 Nasdaq)

Обвал технологического индекса составил 40% .

Дважды, в первых числах Апреля и в середине Апреля были ралли по 20%. (не сравниваю с нынешним падением, во всяком случае по датам не совсем совпадаем)

( Читать дальше )

Когда выстрелит серебро?

- 04 апреля 2020, 16:35

- |

Индекс Доу Джонс 2008-2020, технический анализ

- 04 апреля 2020, 15:07

- |

В дополнение к материалу, который был мною опубликован несколько дней назад по индексу Доу Джонс с 1915 по 2020 год, делаю краткий технический анализ индекса за последние годы. График зарисован на момент закрытия рынка 31 марта 2020 года.

Комментарий:

На сегодняшний день технически мы все еще находимся в коридоре бычьего тренда, с учетом того обстоятельства, что мартовская свеча была закрыта в его границах, а хвост свечи можно принять за «шум», какие на рынке случаются.

С начала 2009 по конец 2017 года наблюдался классический устойчивый рост, с критическими просадками в 2011 и 2015 году. В 2010 году тоже наблюдалась смешанная динамика, но она была вызвана естественной волной коррекции после существенного отскока от низов и требовались определенные силы для продолжения движения и преодоления сопротивления на рубеже МА50. Самыми стабильными годами роста явились 2016 и 2017 год, когда наблюдались всего 4 красных свечи на 24 месяца.

( Читать дальше )

Ваш выбор.

- 04 апреля 2020, 10:20

- |

Покопавшись в аналогиях месячных свечей индекса Доу-Джонса (DJI), можно обнаружить четыре сходных периода:

1929 & 1937 & 1987 & 2020:

Депрессия и война:

Флэш-крэш и ...

( Читать дальше )

Рынок в переломном моменте. 15 лет чтобы вернуться.

- 03 апреля 2020, 15:02

- |

На графиках выше изображена почти идентичная хронология событий, произошедших после краха Dow Jones в 1929 году и взрыва пузыря доткомов NASDAQ в 2000 году. Путь до последнего дна занял у Dow 32 месяца, а у NASDAQ-31 месяц. Индекс NASDAQ снизился на 78%, а индекс Dow-на 89% от своих максимумов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал