Избранное трейдера Константин

опционы против фьючерса

- 22 ноября 2019, 14:53

- |

Некоторые наши коллеги по торговле утверждают, что торговать направлено опционами не чем не лучше фьючерсов. Давайте посмотрим некоторые возможности опционов.

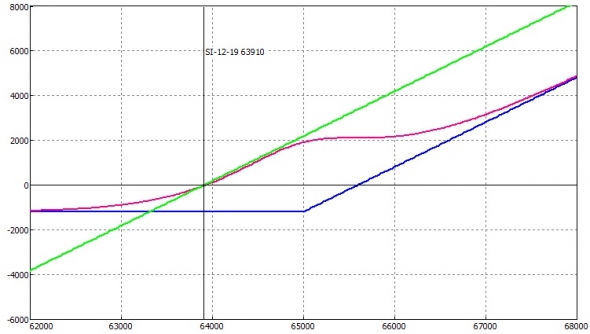

Для начала возьмем простую покупку опциона для направленной торговли и сравним ее с фьючерсом. Позиция №1 выглядит так:

В данном случае мы сравниваем покупку двух фьючерсов с покупкой шести коллов на 65000 страйке (дело было вчера). Цель 64500-65000 на 27/11/19 Коллы исполнением 19/12/19

Риск у нас ограничен суммой(- 1266), но имеем потери от временного распада.

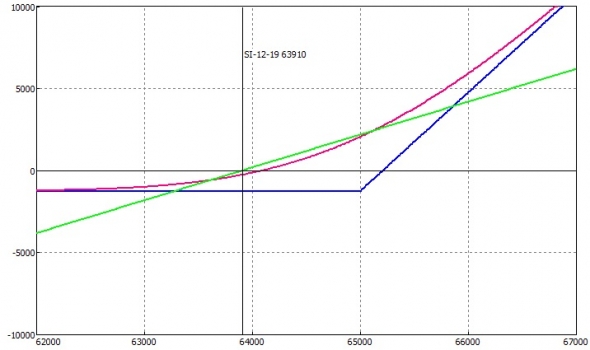

Никакого видимого преимущества опционов перед фьючерсами нет. Но это только для новичка. Тот, кто уже наблюдал распад опциона во времени на своем счету и задумался «как компенсировать тетту?», мог догадаться, что тетту можно компенсировать продажей опционов с более близким сроком исполнения. Вот пример такой позиции: Позиция №2

( Читать дальше )

- комментировать

- ★77

- Комментарии ( 175 )

RTSI - Скоро шортить?

- 22 ноября 2019, 09:58

- |

RTSI

Логарифмическая шкала цен. Продолжаю вести сходящийся треугольник, предположительно в четвёртой волне первичной степени в составе которого рост идёт волной (D). Целями для последующей волны (E) может выступать нижняя граница восходящего канала и Фибо уровень 23.6% длинны волны [3]or[A] основанный на логарифмической шкале.

( Читать дальше )

Близится глобальный развод быков и медведей на рынке.

- 21 ноября 2019, 21:12

- |

Да пребудет с Вами сила!

Главный секрет успеха в трейдинге

- 20 ноября 2019, 15:30

- |

ёКак вы уже могли понять из названия, пост этот будет очень важный. И, сразу говорю, не короткий.

Спросили меня тут в очередной раз, «в чем секрет успеха, чтобы стабильно зарабатывать?»

Думал-думал я. Много ответов перебрал:

— дисциплину,

— управление рисками,

— системность торговли,

— и то, что секрет в психологии и познании себя…

— и то, что секрет в сочетании фундаментального и технического анализа…

Нет, всё не то. Надоели эти ответы. Банально. Неоригинально. Скучно. Размыто. Давать такие ответы – слишком просто.

Призадумался еще. Придумал такие варианты.

— в комплексном подходе,

— в том, чтобы ставить очень короткие стопы и длинные тейк-профиты,

— в торговле на новых только появившихся инструментах, в которых пока еще есть рыночная неэффективность,

— в умении ждать, терпеть, высиживать прибыль,

— в правильном выборе рынка и инструмента, которые имеют трендовый характер.

Уже лучше… Но всё равно — нет. Как же дать человеку правильный ответ? Ведь что ни скажи — это будет только нюанс трейдинга! А ответ надо дать наиболее универсальный, потому что он же — самый правильный. (Вот, кстати, почему я не люблю вопросы подобного рода. Они предполагают серьезный детальный обстоятельный разговор, а не пару предложений. И даже после этого человек всё равно вряд ли что-то поймёт, если у него нет опыта! Это всё равно, что объяснять никогда не плававшему человеку, как плавать!!! Или объяснять необстрелянному, как вести себя во время сражения на войне)

В общем думал-думал я и вот что придумал. Давайте определимся с уже с этим ответом раз и навсегда.

( Читать дальше )

Опционы для новичков. Как забить болт на Б-Ш?

- 20 ноября 2019, 09:01

- |

Другими словами, как забить болт на формулу Блэка-Шоулза и при этом спать спокойно, осознавая, что не в пирогах счастье, Карлсон (зачеркнуть)?

Для этого необходимо разобраться всего лишь в двух опционных понятиях: внутренняя (intrinsic value) и временная стоимость (time value).

Чтобы было удобнее работать с этими понятиями также напомню, что опционы бывают трёх типов: otm (out of the money), atm (at the money), itm (in the money).

Вне денег, около денег и в деньгах.

Около денег это когда страйк на экспирации совпадает со спотовой ценой (такое очень редко можно увидеть), в Америке такие опционы обычно не исполняются, но на нашем рынке есть особенность — чаще всего брокеры исполняют 50% от текущей позиции.

С itm все понятно, опционы в деньгах, когда спот выше цены страйка для купленного call-опциона, например.

( Читать дальше )

Дефицит витамина Б12 и влияние на трейдинг

- 19 ноября 2019, 19:48

- |

Витамин B12 необходим для:

— обеспечения энергии — Наряду с другими витаминами группы B, он непосредственно не обеспечивает энергией, но помогает поддерживать нормальный обмен аминокислот, жиров и углеводов. Витамин В12 участвует в ряде внутриклеточных процессов, обеспечивая здоровье клеток и выработку достаточного количества энергии.

— нормального функционирования нервной системы. Витамин B12 с фолиевой кислотой необходим для синтеза миелина. Миелин — это вещество, окружающее нервные волокна, которое защищает их и обеспечивает быструю передачу сигнала между нервными клетками. Если миелин поврежден, передача импульсов нарушается. Таким образом, витамин B12 необходим для нормального функционирования нервной системы.

предотвращения анемии. Зачастую хорошее кровообращение связано с высоким уровнем железа, но на самом деле фолиевая кислота и витамин B12 играют такую же роль. Поэтому, их называют кроветворными витаминами. В12 помогает делению эритроцитов, которые необходимы для поддержания постоянной циркуляции кислорода в нашем организме. Постоянная циркуляция кислорода обеспечивает функционирование всех критических процессов в организме. Следовательно, именно дефицит B12 и фолиевой кислоты на самом деле часто являются причиной анемии.

( Читать дальше )

3231, 3321, 3666 - ??

- 19 ноября 2019, 05:02

- |

Нефть. Мои варианты. Ни одного вверх.

- 17 ноября 2019, 21:00

- |

www.tradingview.com/x/ipFTqrFp/

Вариант 2

www.tradingview.com/x/r28xcb3b/

( Читать дальше )

Страдания на фондЕ и система черепах

- 17 ноября 2019, 20:37

- |

Периодически читаю про мучения с определением точки входа/выхода торгующих акциями на фондовом рынке. Для индексов наверное тоже будет справедливо.

Сразу скажу, что речь не внутридневной торговле. И не для тех, кто все знает и умеет.

Если у вас нет никаких правил, ничего кроме интуиции и любое действие доставляет вам пытки при принятии решения, что мешает вам использовать простейшие формализованные правила системы Turtle (Черепашек). На монотонно растущем рынке они дают эффект.

Об авторе системы Turtle.

Система Turtle исторически неразрывно связана с именем Ричада Денниса и одним из самых известных и удачных случаев применения механических торговых стратегий (МТС), основанных на жестких, оттестированных на исторических данных, правилах поведения на рынке.

Ричард Деннис является примером успешного трейдера, за 16 лет торговли (в начала 70-х годов) он увеличил свое состояние с $400 до $200 млн. (Отметим, что $400 в начале 70-х — это примерно $20000 сегодня — инфляция однако.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал