Избранное трейдера Kurono

Какие нас ждут риски в 2020 году

- 06 января 2020, 11:36

- |

И так, друзья, надвигающаяся война между США и Ираном грозит взлетом котировок на нефть. Общественность ждет взлета котировок наших акций, что вполне логично и скорее всего будет на первом этапе. НО! Есть несколько рисков, которые вы должны учитывать при принятии решения. Скажу наперед, что входить вдолгую, особенно в те фишки, которые активно росли прошлый год — считаю крайне неразумным.

РИСКИ

Легко посчитать, что 13 недель подряд рынок тянут вверх. Неужели Вы ждете, что он будет расти еще 13 недель к ряду ))) Считаю это крайне маловероятным. Особенно, когда это делают под конец года, создавая ложный оптимизм в умах инвесторов.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 23 )

Мой сценарий следующего мирового кризиса(он уже начался)

- 23 декабря 2019, 12:20

- |

В чем особенность нынешнего периода рынка? Сейчас каждый мало-мальски занимающийся трейдингом человек ждет и готовится к кризису вроде 2008 года. Не ждать кризиса в инвестсреде сейчас вообще считается чуть ли не дурным тоном. При этом большинство наивно полагают, что они умнее всех и уж их-то кризис врасплох не застанет — они по книжке и доллары закупили, и подушку кеша держат. Но дело в том, что такой массовый мировой психоз на тему краха рынков не может не сказаться на протекании следующей кризисной фазы мирового экономического цикла.

И вот к чему, по моему видению ситуации, он приведет.

— Сильно обесценятся нынешние валюты-убежища — доллар, евро. Обесценятся к остальному миру.

— Сильно ускорится инфляция по этим валютам, перенося обесценение валюты на рост стоимости товаров, выраженных в этих валютах.

( Читать дальше )

Как заработать на случайном блуждании. Часть 1

- 08 декабря 2019, 16:05

- |

Начиная серию публикаций о способе заработка на случайных процессах и, в частности, на классическом случайном блуждании (т.н. «монетке»), я преследую одну цель — дать возможность трейдерам переосмыслить свои взгляды на рынок.

Поехали!

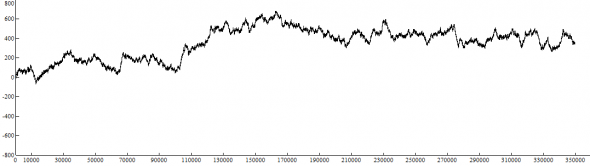

Итак, первым экспериментом будет «монетка». Да-да, обычный random walk — суммирование приращений +1 и -1, вероятность выпадения которых на каждом шаге итерации = 50/50.

Выборка данных = 349716 значений (сделано это для исследования работоспособности предлагаемого метода заработка на паре EURUSD с 01.01.2019 по 08.12.2019 на ценах закрытия CLOSE M1, которое будет произведено позднее).

Выглядит случайное блуждание так:

Считается, что на таком процессе невозможно заработать. Так ли это?

Воспользуемся методом скользящей кумулятивной суммы приращений.

Выберем скользящее окно данных = 7200 значений, что соответствует недельному скользящему окну по EURUSD на ценах закрытия CLOSE M1.

( Читать дальше )

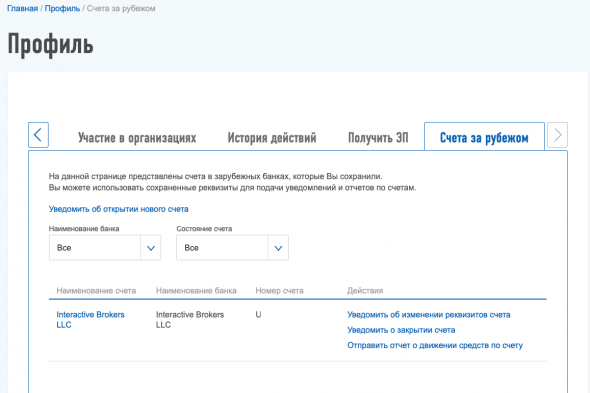

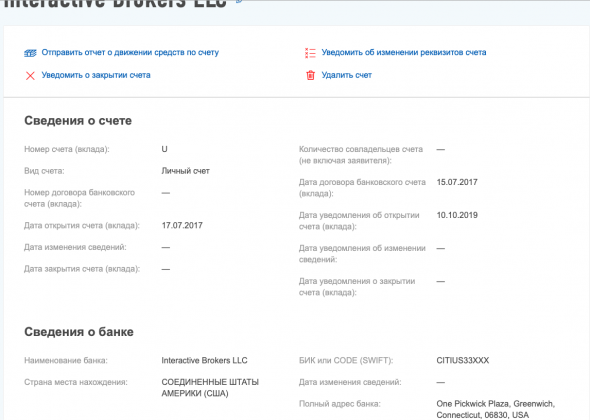

Уведомил ФНС об открытии счета в IB

- 07 ноября 2019, 14:04

- |

Прошло равно две недели после отправки документов. Писем с налоговой не поступало, значит предполагаю, что документы приняты и вопросов у налоговой к ним нет.

Пишут что бланки должны поменятся, но мне что-то подсказывает, что до НГ они ничего не поменяют. Поэтому решил уведомить по бланку об открытии счета в зарубежном банке.

Порядок такой:

Заходите в ЛК в свой профиль. Далее выбираете закладку «счета за рубежом»

Заполнил я его так:

( Читать дальше )

Как я пережил кризис 1998 года?

- 17 октября 2019, 17:45

- |

Итак, в 1998 году был я молод (16 лет) и очень беден. Отца уже нет (умер год назад, не дожив 3 мес до сорока). Живем на мамину зарплату учителя. На уме у меня одни компьютерные игры, а компьютера своего не было. Полтора года назад я в течение года складывал деньги, которые мама давала на завтраки и накопил 1300 рублей, и купил на них себе видеомагнитофон Sony SLV E720. Вот такой:

После этого, я снова начал откладывать все деньги на компьютер и к августу 1998 скопил около 2000 руб которые лежали на моей личной сберегательной книже в Петербурге, в отделении Сбербанка на улице Марата.

Кризис застал меня на даче у бабушки в Подмосковье. Я задергался, потому что понимал, что моим скромным сбережениям пришёл конец. Где-то в 20-х числах мы с мамой по плану вернулись с каникул в Петербург и я побежал в Сбербанк спасать свои деньги. Это было очень разумно. Я не помню, какой был курс, но курс в магазинах тогда был не больше 8,5 руб за 1 у.е. хотя возможно курс доллара в этот момент был уже выше 10… Денег мне хватило только на то, чтобы купить три детали для компьютера:

- $120 — жесткий диск Fujitsu 3,2Gb

- $55 — материнская плата, кажется MicroStar

- $30 — корпус для компьютера

( Читать дальше )

Правила моего питания

- 17 октября 2019, 16:45

- |

Итак, не секрет, что я прочел немало книжек популярных про ЗОЖ. Кому-то данный список покажется смешным, но в целом, уже что-то. Причем, самое интересное, что это начало мотивирует меня дальше глубже изучать вопросы здоровья, просто потому что это почему-то кажется мне очень интересным.

Скорее всего, мои правила никому не помогут, и не станут ни для кого каким-то ориентиром. Почему? Потому что сразу что-то делать, перестроить сходу очень сложно. Я лично эти правила постепенно вывел неким эволюционным путем, потому что стал понимать что из чего сделано и что какое влияние оказывает на организм.

Итак, 20 правил питания Тимофея Мартынова:))

( Читать дальше )

Потенциал роста акций ТГК-1 составляет 136% - Велес Капитал

- 16 октября 2019, 19:19

- |

Бизнес. ТГК-1 – дочерняя компания Газпромэнергохолдинга, (на 100% принадлежит Газпрому). Блокпакетом владеет финский Fortum. Бизнес компании сосредоточен всего в 4 регионах на западне страны: Санкт-Петербурге, Республике Карелия, Ленинградской и Мурманской областях – все активы расположены в первой ценовой зоне ОРЭМ. С установленной мощностью в 7 ГВт компания входит в десятку крупнейших генераторов России. В составе компании как ТЭЦ (59% мощности), так и ГЭС (41%). Большая часть выручки приходится на продажи тепла, остальное на продажи электроэнергии и мощности. Часть выработанной электроэнергии ГЭС экспортируется в Финляндию и Норвегию, где оптовые цены выше в 2 раза.

( Читать дальше )

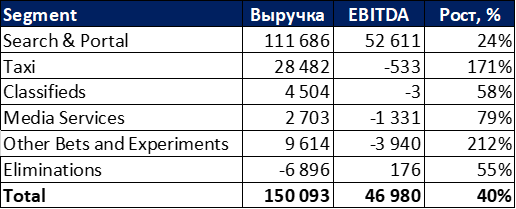

Разбираемся в бизнесе Yandex и его оценке

- 15 октября 2019, 14:07

- |

Бизнес Yandex состоит из нескольких сегментов, финансовые LTM показатели которых выглядят следующим образом:

Search & Portal — это поисковик и сопутствующие сервисы, основной бизнес бизнес компании, который (пока что) генерирует всю ее прибыль.

Taxi — Яндекс.Такси, Яндекс.Еда и другие небольшие бизнесы по доставке еды типа Шефмаркет.

Classifieds — это разные «доски» объявлений, куда входит сайт Auto.ru и другие подобные ресурсы.

Media Services — это Яндекс.Музыка, Кинопоиск и другие медиа сервисы.

Other Bets and Experiments — сюда, в первую очередь, входит каршеринг Яндекс.Драйв, а также другие новые бизнесы, вплоть до самоуправляемых машин.

Eliminations — взаимозачеты между сегментами бизнеса для избежания двойного учета показателей.

Основа бизнес модели Яндекса заключается в том, что у него есть основной бизнес, который генерирует кучу кэша, и в отличие от большинства других компаний на нашем рынке, Яндекс его не выводит из компании в виде дивидендов, а реинвестирует в бизнес. Из-за этого многие инвесторы фундаментально не понимают бизнес компании — они просто берут EBITDA или прибыль, смотрят не мультипликаторы, которые кажутся высокими, и идут дальше. При таком подходе все сегменты бизнеса Яндекса, по сути, оцениваются в отрицательную сумму, что, естественно, некорректно. Поэтому давайте разберем каждый сегмент и посмотрим, сколько он мог бы стоить как отдельный бизнес.

( Читать дальше )

НАЧАЛОСЬ? ОБЗОР ДЕНЕЖНОГО РЫНКА США.

- 04 октября 2019, 14:33

- |

Сегодняшний обзор денежного рынка решил вынести отдельной статьей т.к. на денежном рынке США важный момент, который требует пристального внимания.

Итак, за последний месяц ФРС нарастила баланс на 150 млрд. долларов, это как-раз тот объем который Казначейство США вывело из обращения на свой счет в центральном банке. При этом ставка по ликвидности овернайт (РЕПО) взлетала неделю назад до 5%, а в начале текущей недели до 2,8%.

ЛИКВИДНОСТЬ И НАЛИЧКА

Эти процессы сигнализируют нам о том, что в США с ликвидностью проблема и спрос\предложение ликвидности находится в шатком балансе, любые шоки в сторону сокращение предложения денег наносят вред экономике.

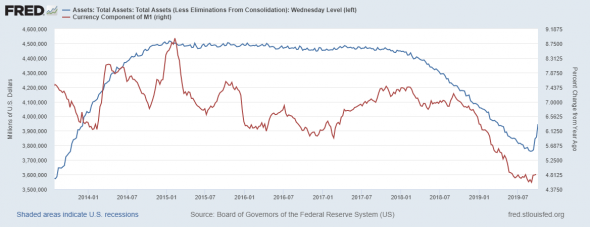

Первая картинка иллюстрирует данный процесс.

Синяя линия, это баланс ФРС, который дико растет, т.е. регулятор через FOMC выкупает облигации на открытом рынке, чем увеличивает резервы банковской систем, т.е. это рост М2.

( Читать дальше )

Сберегатель рекомендует обратить внимание на дивитикеры (сентябрь 2019г)

- 29 сентября 2019, 11:33

- |

Параметры фильтрации

ДД2018 = Дивидендная Доходность при выплате дивидендов за 2018г

NetDebt\EBITDA = соотношение Чистого Долга к EBITDA

EV\E = соотношение Честной Стоимости предприятия к его Чистой Прибыли

EV\EBITDA = соотношение Честной Стоимости предприятия к его EBITDA

BV\P = соотношение Балансовой Стоимости предприятия к его Капитализации

Для вычислений использованы данные LTM.

+++

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал