Избранное трейдера LaraM/ЛарисаМорозова/

Российские дивиденды: Открытие сезона

- 06 апреля 2018, 13:46

- |

Мы проанализировали фондовый рынок в поисках ближайших наиболее привлекательных дивидендных историй. Кроме того, мы оценили, какую динамику демонстрировали акции компаний, выплачивающих дивиденды после даты закрытия реестра в прошлые периоды, и как быстро они восстанавливались после отсечки. Мы отмечаем, что интерес инвесторов к дивидендным историям постоянно растет. Это особенно видно на фоне снижения доходностей по другим финансовым инструментам в России, включая облигации и банковские депозиты. Удивительно, но российский фондовый рынок по-прежнему игнорирует тот факт, что спред между дивидендными доходностями акций и доходностями по другим инструментам (см. Рис. 1) расширяется. Мы полагаем, что эта ситуация не может длиться долгое время, и российские дивидендные акции будут существенно переоценены рынком вверх, также отразив снижение доходностей и стоимости капитала.Какие компании предлагают максимальную дивидендную доходность в течение следующих трех месяцев?

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 0 )

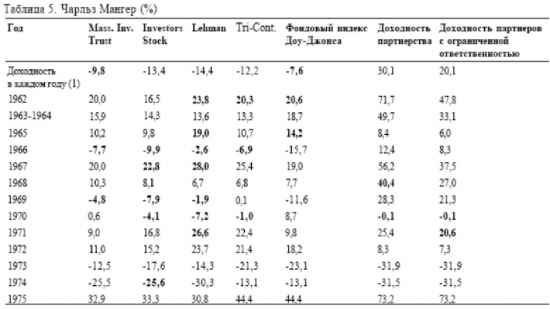

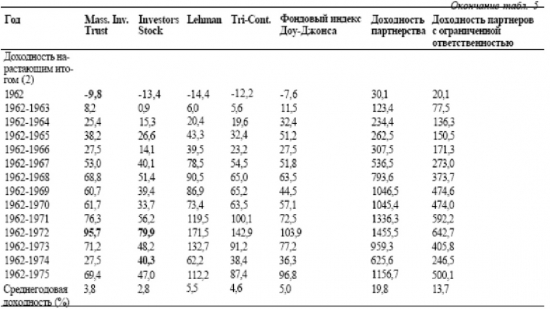

Чек-лист от Чарли Мангера.

- 03 апреля 2018, 09:49

- |

( Читать дальше )

Плюсы и минусы внебиржевого рынка

- 03 апреля 2018, 08:11

- |

Коротко, основные плюсы и минусы инвестирования на внебиржевом рынке(ртс -боард).

Минусы:

- Низкая ликвидность или очень низкая. Т.е. покупка/продажа акций может быть сколько угодно по времени, даже годы. Для большинства спекулянтов и азартных людей не подходит.

- Фактически котировки отсутствуют-нет «реального стакана», нет программ квик и пр., тут как в газете объявлений куплю/продам, покупать советую по «собственному ощущению доходности», поэтому очень легко можно ошибиться с ценой продажи/покупки. Для ориентира цены, есть возможность узнать последние по времени сделки, кот были на рынке, но в любом случае это очень неудобно.

- Рынок очень узкий, а со временем становится еще уже, т.к. в основе рынка лежат акции бывших работников предприятий и этих работников со временем не становится больше, а акции постепенно выкупаются скупщиками у населения. Есть «конкуренция за бумаги».

- Недостаточно информации о компаниях, очень много инсайдеров.

- Нет никакой аналитической поддержки, а если она и есть, то в основном для заманивания «хомяков» под «изначально высокий дивиденд», а потом что будет с бумагой нет никакого дела. Т.е. тут думать нужно только самостоятельно, вы по сути один с рынком и рядом нет никакой поддержки. Тем кто начинает, советую быть очень, очень осторожным, верить только себе.

- Для компаний на внебирже нет никакого дела до миноров, вы для них являетесь «абузой» -это надо четко понимать.

- Прибыля, с которых платятся дивиденды могут с легкостью намеренно занижаться эмитентом путем «бумажных статей».

- Цены выкупа акций могут не соответствовать «реальной» цене бумаги, а обращения в суд и ЦБ не работают, т.к. у нас законодательство не исполняется либо и вовсе отсутствует.

- Просто «дешёвая» или «очень дешёвая» компания не является фактором переоценки. Им могут выступать только ожидания дивидендов либо потенциального выкупа.

- Ны внебирже нет «простаков» как на бирже, большинство можно назвать профессионалами или очень опытными ребятами. Т.е. воспользоваться чужой глупостью, как на бирже вряд ли получится, хотя есть те, кто даже здесь пытается на этом зарабатывать.

- Для покупки акций, должен быть хотя бы минимальный депозит от 300 тыс р.и выше, т.к. комиссии брокеров и голосовых брокеров здесь гораздо выше чем на бирже.

- Тут можно использовать ИИС, но нет налоговой льготы по истечению 3-ех лет, есть только по истечению 5-ти лет.

( Читать дальше )

Всем привет

- 02 апреля 2018, 13:47

- |

Всем привет. Решил завести блог на Смарт-лабе. Сейчас у меня есть довольно популярный блог на МФД и канал на Ютубе, решил поискать новых знакомств и общения также и здесь. :)

Расскажу о себе. На рынке 4 года, на ЛЧИ-2017 входил в топ-100, после ухода на дивотсечки Лукойла и ряда других акций откатился в топ-200 (дивы там в зачет не идут), что в общем тоже неплохой результат учитывая 5000 участников. О своей стратегии, разделении счетов, некоторых фишках и устройстве торгового терминала рассказал в этом видео.

( Читать дальше )

Лукойл. День инвестора

- 28 марта 2018, 22:28

- |

Сегодня мы пройдемся по презентации Лукойла ко Дню Инвестора.

Для подготовки материала была изучена презентация на 111 слайдов, а также транскрипт к выступлению менеджмента на 62 страницы. Потребовалось некоторое время для скомпоновки материала, некоторые моменты могут повторяться, поскольку они повторялись в выступлении. На самом деле ключевые моменты, касающиеся компании, повторялись многократно каждым из выступающих. После публикации тезисов я оставлю краткий вывод.

Для начала я приведу слайд с основными итогами 2017.

Конспект выступлений топ-менеджеров.

Вагит Аликперов, стратегия компании

— апстрим (добыча) ядро бизнеса, даунстрим (переработка и сбыт) повышает эффективность и улучшает финансовые показатели

— основная задача — эффективно инвестировать капитал в развитие производства; сложные проекты более маржинальны и создают больший

поток

— технологическое лидерство в разработке, первыми в России завершили программу модернизации НПЗ

— усиление вертикальной интеграции поддерживает рост маржи

— изменение стратегии произошло после падения цен на нефть, с этого момента в приоритете не количественные цели, а качественное

развитие и повышение эффективности имеющихся активов: вместо одного оператора были созданы несколько региональных центров,

конкурирующих за капитал, проданы высокорискованные и малоэффективные бизнесы

— действия компании позволяют удерживать стабильно положительный свободный денежный поток, ориентир на его рост по мере увеличения

доли высокомаржинальных проектов

— дивидендная политика гарантирует ежегодный рост дивиденда минимум на величину инфляции вне зависимости от конъюнктуры

— задача менеджмента — создание акционерной стоимости и инвестиционной привлекательности Лукойла

— ожидается рост спроса на энергию, прежде всего газ, нефть — умеренный рост спроса, сокращение потребления угля; о пике спроса

на нефть говорить рано — не ранее 2040 г. (2030 при пессимистичном сценарии)

— развитие транспорта — ключевой фактор неопределенности для спроса на нефть, для полного обновления автопарка потребуется не менее 10

лет

— с другой стороны с учетом снижения добычи для удовлетворения спроса потребуются новые мощности до 2030 г., основной спрос будет

приходиться на сложные месторождения; однако это в свою очередь приведет к постепенному росту себестоимости барреля на уровень 60-

70 долл.

— стратегия Лукойла: сбалансированное развитие с фокусом на раскрытие потенциала

— бизнес-модель Лукойла позволяет развиваться и при низкой цене на нефть, диапазон прогнозов настолько широк, что гадать бессмсленно;

в свою модель Лукойл закладывает цену 50 долл., при цене выше дополнительные доходы будут реинвестироваться и распределяться

между акционерами

— основные цели компании: рост добычи с упором на эффективность; совершенствование НПЗ с с максимизацией денежного потока; повышение эффективности сбыта; прогрессивная дивидендная политика

— задача апстрима: рост добычи на 1% ежегодно при цене на нефть выше 50 долл.

— задача даунстрима: повышать эффективность без наращивания мощностей

— задача сбыта: повышение эффективности с максимизацией денежного потока

— 80% капекса в апстрим на территории РФ; среднегодовые инвестиции 8 млрд. долл. в год

— дополнительные доходы (при нефти выше 50 долл.) распределяются: 50% на развитие, 50% на байбеки

( Читать дальше )

Понимание базиса инвестирования

- 27 марта 2018, 07:33

- |

Последнее время начал часто встречать у инвесторов или тех, кто хочет себя такими считать, непонимание фундаментальных основ инвестирования.

Часто слышу заблуждение, что покупая акции, для инвестора не имеет значения вернутся ли его средства в виде дивидендов или нет, т.к. даже если компания не платит дивиденды, то ее прибыль реинвестируется обратно в бизнес, компания растет и, значит, за счет роста курса акций инвестор зарабатывает.

Если не углубляться, то по факту всё правильно, но давайте задумаемся что будет с акциями компании, которая постоянно всю прибыль реинвестирует сама в себя и говорит инвесторам, что никогда, в течении всего срока жизни бизнеса, не будет выплачивать дивиденды своим акционерам и никогда не будет продавать свой бизнес другим мажоритариям, т.е. никогда не будет оферты или байбэков для миноритариев. Так что будет с акциями такой компании? Есть ли вообще какая либо финансовая ценность для инвесторов?

( Читать дальше )

Физики занесли рекордное количество бабла на фондовый рынок РФ

- 26 марта 2018, 11:10

- |

- Общая сумма средств физиков на рфр = 1,16 трлн руб (впервые >1 трлн)

- 850 млрд руб на брок.счетах и 310 млрд на ИДУ

- В 2017 на брокерские счета поступило 700 млрд руб

- (не понимаю, это что, получается поступило почти в 2 раза больше чем было?)

- В 2016 поступило 310 млрд руб

- На конец 2016 года на брок. счетах было 520 млрд.

- (520 млрд + 700 млрд получается как-то побольше 850 млрд., либо стата умалчивает о выводе средств со счетов, либо умалчивает о слитом бабле в размере 370 млрд руб))))

- В 2017 объем на ИИС составил +28 млрд руб

- Всего на ИИС 45 млрд руб

- Число ИИС в 2017 году +30% до 302 тыс. штук

- Средний объем ИИС вырос с 313 тыс до 463 тыс. руб

- БКС 2017 +86 тыс счетов, +50 млрд руб

- БКС планирует в 2018 открыть >100тыс счетов (акуеть)

- Активы клиентов БКС по итогам года x2 до 10 млрд руб

- Финам +15% (+20 тыс счетов) до 160 тыс счетов в 2017 году

- (чуете разницу с БКС? Спасибо Тинькову)

- Финам ИИС 2017 +10 тыс до 35 тыс. штук

- За 2 мес 2018 число ИИС +2 тыс.

- Кит Финанс открыл в 2017 1350 новых брокерских счетов, 4.15 млрд руб

- В 2016 Кит открыт 1480 счетов, но всего на 0.463 млрд руб

Внебиржевой еженедельник (mkro, urhc, apsz, mporp, urag)

- 26 марта 2018, 10:30

- |

Опубликован очередной выпуск Внебиржевого еженедельника. Доступ к материалу по подписке.

Корпоративные события

•Микрон (mkro): в ожидании очередного выкупа акций

Новости кратко

•Уралхимпласт (urhc) определился с дивидендами за 2017 г.

•Арзамасский приборостроительный завод имени П.И. Пландина (apsz) подвел итоги работы за 2М18

•По итогам 2017 г. МПО им. И. Румянцева (mporp) впервые преодолело отметку в 1 млрд.руб. чистой прибыли

•На 2018 г. Ураласбест (urag) планирует двузначные темпы роста экспорта в дальнее зарубежье

ТРЕЙДИНГ - ЭТО РАБОТА!!!

- 26 марта 2018, 10:08

- |

Недавно в ленте обсуждали — «нужна ли трейдеру жена?». Сама тема была подана весьма оригинально, но вот что меня поразило — это реакция смарт сообщества. Так один из комментариев к этой записи описывал душераздирающую повесть, в которой один из товарищей жалуется на то, что жена его не поддержала в самый ответственный момент и он назло всему миру слил все деньги. ИТАК… господа, пора побеседовать на эту тему.

Если Вы, уважаемые, решили заняться трейдингом, то разрешите мне поделиться с Вами тем, что приобрел я в своей голове и к каким выводам пришел пройдя этот долгий и очень трудный путь.

Начну наверное с того, что огорчу сильную половину человечества… Мужчины абсолютно непригодны для одиночного трейдинга. К сожалению это проблема заложена на генетическом уровне. Трейдинг требует абсолютной концентрации и сосредоточенности и полного самоконтроля своих действий, который мужчинам дается очень тяжело (ВНИМАНИЕ… сейчас мы говорим про одиночный трейдинг), в то самое время как женщины, ну большинство из них, справляется с этим на ура.

( Читать дальше )

Конференц-палитра

- 24 марта 2018, 12:22

- |

Сегодня я хочу пройтись по конференц-звонкам и презентациям трех компаний: Ростелеком, Алроса и Фосагро. В текущей статье я не буду приводить краткие тезисы в начале, поскольку вся статья по сути и будет состоять из тезисов. Опробуем такой формат, буду рад обратной связи.

Как правило в своем анализе я опираюсь не только на отчетность (которую по этим компаниям уже успели изучить и обсудить), но и на презентации. Если есть адекватные конференц-материалы, то вообще прекрасно. Отчетность выступает зеркалом заднего вида, куда мы можем, оглянувшись, обратиться и проанализировать развитие компании в прошлом, ее успехи и неудачи. Однако нас всегда интересует, что же ждет дальше, какие цели ставятся, за счет каких средств они будут достигаться и в какие сроки. И если отчетность это однозначно прошлое, то было бы несколько косноязычно назвать эти материалы будущим. Это все же некоторые ориентиры и векторы, на которые в той или иной основе мы можем опираться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал