SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Lbank

Проект «Разумный инвестор». Россия – страна возможностей!!! Июль 2013 года

- 01 июля 2013, 18:15

- |

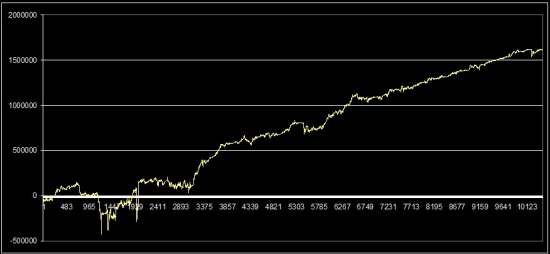

Представляю результаты проведенного анализа работы своих фильтров фундаментального анализа по отбору акций в инвестиционный портфель с июля 2006 года по настоящие время. Аналитики считают эти семь лет потерянным временем для долгосрочных инвесторов, но я думаю, это было одним из самых лучших отрезков времени в истории фондового рынка России именно для разумных долгосрочных инвесторов!!!

Существует статистика, что за 3-5 лет 80% инвесторов (и спекулянтов) проигрывают индексу! 13% работают с той же эффективностью и лишь 7% выигрывают. Почему так сложно попасть в это число счастливчиков?

Ведь нужно просто выбрать несколько акций из индекса, которые покажут результат лучше индекса. И делать это каждый год! И я бы еще добавил дополнительное требование: показывать доходность не только выше индекса, но и выше (или равную) банковскому депозиту. И тогда Вы будете очень успешным инвестором! И если будете делать так лет 20-25, то станете легендой, а если лет 50, то «вторым Баффеттом».

( Читать дальше )

- комментировать

- ★164

- Комментарии ( 77 )

Аудиоверсия книги, которую всем рекомендую почитать.

- 29 июня 2013, 20:17

- |

На днях опубликовал эту заметку: "Книги, которые я читаю (трейдинг) и рекомендую".

А сегодня просматривая ленту друзей в ВКонтакте увидел аудиоверсию отличной книги «Аксиомы биржевого спекулянта», автор Макс Гюнтер.

Разместил у себя в группе. Вот прямая ссылка на книгу:

http://vk.com/oecinrussia?w=wall-44522068_611

Советую послушать, если нет бумажной версии или нет желания прочитать (хотя я бы посоветовал именно прочитать).

ps приглашаю в группу: http://vk.com/oecinrussia

А сегодня просматривая ленту друзей в ВКонтакте увидел аудиоверсию отличной книги «Аксиомы биржевого спекулянта», автор Макс Гюнтер.

Разместил у себя в группе. Вот прямая ссылка на книгу:

http://vk.com/oecinrussia?w=wall-44522068_611

Советую послушать, если нет бумажной версии или нет желания прочитать (хотя я бы посоветовал именно прочитать).

ps приглашаю в группу: http://vk.com/oecinrussia

VIX Calendar Strangle Index

- 29 июня 2013, 14:50

- |

На прошлой неделе Bank of America Merrill Lynch выпустила отчет, в котором решила представить BofA Merrill Lynch VIX Calendar Strangle Index.

На прошлой неделе Bank of America Merrill Lynch выпустила отчет, в котором решила представить BofA Merrill Lynch VIX Calendar Strangle Index. Это индекс отображает поведение стратегии, где покупаются 3-х месячные опционы пут вне денег на 2,5% и тут же покупаются 4-х месячные опционы колл вне денег на 20% на индекс волатильности VIX.

Данная стратегия строится каждый месяц в тот момент, когда до исполнения опционов осталось половины срока. Потом через два месяца позиция роллируется. Таким образом одновременно удерживается несколько стратегий с разными месяцами исполнения.

Индекс был разработан для демонстрации того, как наличие путовой ноги в данном календарном стрэнгле может помочь уменьшить стоимость владения длинным опционом колл.

Обычно, когда вы хеджируетесь от риска «толстых хвостов» (проще говоря от падения рынка и взлета волатильности) через покупку опционов колл

( Читать дальше )

вливания

- 29 июня 2013, 00:25

- |

Всем привет.

Кто-то писал, что сегодня проходят точечные вливания объёма.

Наложил на график индикатор, который отображает.

Фиолетовым квадратом, если по одной цене прошло от 2к и более по цене Bid

Зелёным квадратом, если по цене прошло от 2к и более по цене Ask

Ну и конечно, чем больше квадрат, тем больший объём. Максимальный объём в самом крумном квадрате 12к.

Что было? Премаркет бычий, рынок лонговый, дойдя до уровня, пошли принты по аскам (лимитный продавец), после того, как он скушал весь спрос, сразу же двинул рынок вниз маркетами.

В точке 1 подключились пробойщики, в общем все, весь смартлаб и другие трейдеры, ожидавшие выход из консолидации.

Цена пляшет возле уровня, вроде показывая нам некое принятие уровня, приторговка у него, выходя за канал сразу же в него падает. Захват ликвидности в точке 2. Загрузка.

( Читать дальше )

Кто-то писал, что сегодня проходят точечные вливания объёма.

Наложил на график индикатор, который отображает.

Фиолетовым квадратом, если по одной цене прошло от 2к и более по цене Bid

Зелёным квадратом, если по цене прошло от 2к и более по цене Ask

Ну и конечно, чем больше квадрат, тем больший объём. Максимальный объём в самом крумном квадрате 12к.

Что было? Премаркет бычий, рынок лонговый, дойдя до уровня, пошли принты по аскам (лимитный продавец), после того, как он скушал весь спрос, сразу же двинул рынок вниз маркетами.

В точке 1 подключились пробойщики, в общем все, весь смартлаб и другие трейдеры, ожидавшие выход из консолидации.

Цена пляшет возле уровня, вроде показывая нам некое принятие уровня, приторговка у него, выходя за канал сразу же в него падает. Захват ликвидности в точке 2. Загрузка.

( Читать дальше )

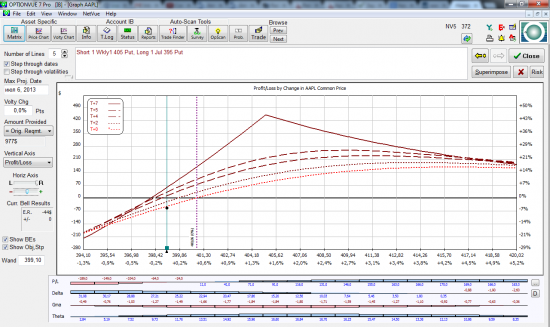

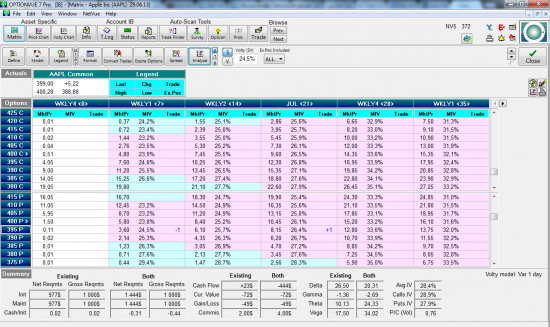

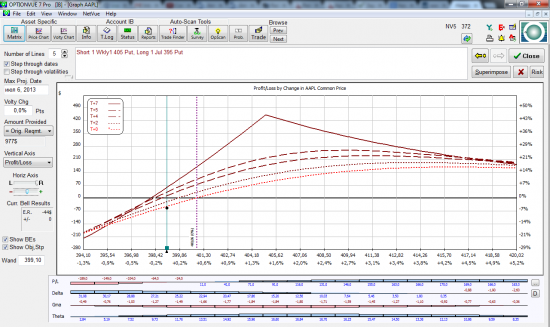

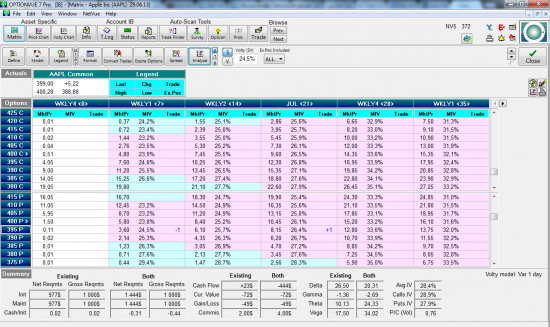

Регулирование диагонального спреда с помощью календаря

- 28 июня 2013, 23:07

- |

Как регулировать диагональный спред календарем.

AAPL недельные.

Было

Добавляем в Matrix календарь

Календарь отдельно

( Читать дальше )

AAPL недельные.

Было

Добавляем в Matrix календарь

Календарь отдельно

( Читать дальше )

Оптимизация стратегии. Арбитраж волатильности.

- 25 июня 2013, 19:09

- |

Первоначальные условия были такими:

1.Таймфрейм 1 час.

2.Продажа опциона если его волатильность выше справедливой на Х процентов.

3.Справедливая волатильность равна волатильности из биржевой формулы расчета улыбки.

4.Страйк опциона Пут для продажи Центральный страйк минус 10000пунктов

5.Страйк опциона Колл для продажи Центральный страйк плюс 10000пунктов

6.Центральный страйк равен цене фьючерса за 30 дней до экспирации(округл) и не меняется до экспирации. Т.е. определен диапазон для работы.

7.Опционы месячные.

8.Закрытие позиции если цена опциона стала справедливой. (волатильность опциона равна или ниже волатильности биржевой)

9.Если фьючерс уходит ниже или выше выбранных страйков опционов для продажи белее чем на 2500 пунктов, то продавать их не надо, даже если они и переоценены.

10. Если позиция открыта (опцион продан), то если фьючерс уходит ниже или выше выбранных страйков опционов белее чем на 2500 пунктов, то позиция закрывается.

( Читать дальше )

1.Таймфрейм 1 час.

2.Продажа опциона если его волатильность выше справедливой на Х процентов.

3.Справедливая волатильность равна волатильности из биржевой формулы расчета улыбки.

4.Страйк опциона Пут для продажи Центральный страйк минус 10000пунктов

5.Страйк опциона Колл для продажи Центральный страйк плюс 10000пунктов

6.Центральный страйк равен цене фьючерса за 30 дней до экспирации(округл) и не меняется до экспирации. Т.е. определен диапазон для работы.

7.Опционы месячные.

8.Закрытие позиции если цена опциона стала справедливой. (волатильность опциона равна или ниже волатильности биржевой)

9.Если фьючерс уходит ниже или выше выбранных страйков опционов для продажи белее чем на 2500 пунктов, то продавать их не надо, даже если они и переоценены.

10. Если позиция открыта (опцион продан), то если фьючерс уходит ниже или выше выбранных страйков опционов белее чем на 2500 пунктов, то позиция закрывается.

( Читать дальше )

Продолжаем зарабатывать на парах акций

- 25 июня 2013, 12:03

- |

Почти год публикуюсь на Смартлабе и ни разу не переступал черту «показать профит». Не понятно откуда, но у многих читателей начинается нервная рефлексия и непонятная злость в перемежку с излияниями желчи, когда кто-то выкладывает результат торговли. Одни сразу начинают орать, мол покажи свой убыточный день, другие, что скоро сольешься. Дико и странно. Тем не менее. Мною описывается не очень популярный, но для меня лично очень интересный и крайне профитный стиль торговли «ПАРНЫЙ ТРЕЙДИНГ». Первые статьи, как и положено, раскрывали суть и в них я очень подробно описал, что, как и где брать, как строить пары, как отбирать пары и как визуализировать спред. БЕСПЛАТНО, безо всякого спецсофта, которого в инете много и стоит он денег. В предыдущей статье попытался в качестве эксперимента высчитать любимые трейдерами проценты доходности к капиталу. Не понравилось. Тупо и не поддается приведению к одному знаменателю. Поэтому просто поделюсь стандартным стилем, как сам привык — сколько взял, столько взял. Профит — профит, лось — значит лось. Желающие узнать, что да как — обращайтесь. Остальным просьба не беспокоится, торговля будет вестись и дальше, не зависимо от ваших гениальных комментариев. Приятного чтения!))))

Предыдущие статьи по парному трейдингу:

ВВЕДЕНИЕ В ПАРНЫЙ ТРЕЙДИНГ

( Читать дальше )

Предыдущие статьи по парному трейдингу:

ВВЕДЕНИЕ В ПАРНЫЙ ТРЕЙДИНГ

( Читать дальше )

лонг по РТС

- 21 июня 2013, 23:11

- |

окончательно сформировался стоп по открытому лонгу (123600)

Новый стоп 124520 это же сигнал реверса, но в вечерку входить не стоит даже если цена прийдет к заявленной.

Новый стоп 124520 это же сигнал реверса, но в вечерку входить не стоит даже если цена прийдет к заявленной.

Один из самых известных маркетмейкеров на индексе РТС Григорий Исаев дал интервью Financial One

- 20 июня 2013, 18:27

- |

Григорий Исаев — один из самых известных российских трейдеров на рынке деривативов. Его команда в «Тройке Диалог» осталась единственной выжившей в беспощадной рубке маркетмейкеров, первоначально котировавших фьючерс на индекс РТС. Недавно он покинул Sberbank CIB, так как планирует заняться новыми проектами. О своей карьере, успехах, блоге и самых запоминающихся моментах г-н Исаев рассказал в своем первом интервью для Financial One.

Из проп-компании в «Тройку»

— Когда появился интерес к трейдингу?

— Я с детства интересовался финансовыми рынками. Очень любил читать книги о биржевой торговле, к примеру Драйзера. Меня всегда привлекала романтика трейдинга — делать деньги из воздуха с помощью своего интеллекта.

( Читать дальше )

Продажа опционов. Построение арбитражной стратегии.

- 15 июня 2013, 17:56

- |

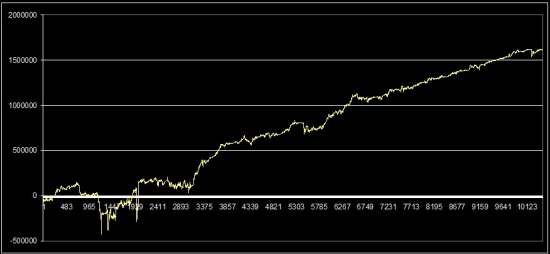

В моем понимании арбитражная сделка это не безрисковая сделка, а сделка с переоцененным или недооцененным активом с последующим хеджированием и расчетом на то, что дисбаланс в скором времени будет устранен рынком.

В данном случае я буду рассматривать продажу месячных опционов Put и Call на фьючерс на индекс РТС, с хеджированием по рыночной дельте портфеля фьючерсом на индекс РТС.

Данные «под рукой» у меня с 20110531 по 20130329, т.е. почти 2 года.

Для расчетов я взял 100 контрактов Put. (Примечание: если взять, например, 2 Put и хеджировать по дельте, то результат будет хуже в разы, надеюсь, все понимают почему).

Часовые данные, взятые из архива биржи РТС. Расчеты по теоретическим ценам.

Для начала пример продажи опциона Put на центральном страйке. С предположением, что опционы всегда переоценены, а значит можно заработать на их продаже.

В целом, стратегия «продажа опциона на центральном страйке», приносит доход. Однако в период роста волы, да и просто высокой волатильности, могут быть значительные просадки.

( Читать дальше )

В данном случае я буду рассматривать продажу месячных опционов Put и Call на фьючерс на индекс РТС, с хеджированием по рыночной дельте портфеля фьючерсом на индекс РТС.

Данные «под рукой» у меня с 20110531 по 20130329, т.е. почти 2 года.

Для расчетов я взял 100 контрактов Put. (Примечание: если взять, например, 2 Put и хеджировать по дельте, то результат будет хуже в разы, надеюсь, все понимают почему).

Часовые данные, взятые из архива биржи РТС. Расчеты по теоретическим ценам.

Для начала пример продажи опциона Put на центральном страйке. С предположением, что опционы всегда переоценены, а значит можно заработать на их продаже.

В целом, стратегия «продажа опциона на центральном страйке», приносит доход. Однако в период роста волы, да и просто высокой волатильности, могут быть значительные просадки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал