Избранное трейдера Lizz Moore

Глобальная Аналитика и Ивест-идеи по всем рынкам в одном месте?

- 02 ноября 2018, 08:00

- |

Идей я сайт искал давно,

Уж думал – мне не суждено,

Но вдруг прозрел, нашел, и так,

Делюсь со всеми просто так!

Торговать фьючерсами отчасти проще: у каждого трейдера пара-тройка любимых фьючей и технический анализ как панацея и лекарство от лишних извилин и фундаментального хлама в голове.

Более того основная трудность фондового рынка в его многообразии. Даже на российском рынке ликвидных акций (голубых фишек) в количественном выражении в несколько раз больше ликвидных фьючей, а в мировом финансовом океане количество пригодных для инвестирования акций просто не поддается подсчету…

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Выкуп акций российских компаний 2018

- 31 октября 2018, 13:08

- |

Российские компании увлеклись байбэками, я решил сделать для себя сводную табличку.

Суммарно получилось 500 млрд руб, что составляет 1,2% капитализации российского рынка (40,7 трлн руб).

С точки зрения будущего влияния на акции, пожалуй, самые большие байбэки у Ленты и Обувь России, т.к. эти компании поглотят 17% и 26% фри-флоута за 1 год. Печальна также тенденция, что бумаги уходят или могут уйти с биржи, после байбеков (Дикси, Автоваз, Мегафон).

free float Российских компаний можно посмотреть тут:

smart-lab.ru/q/shares_fundamental/order_by_short_name/asc/?field=free_float

Просьба, если я упустил какой-то из объявленных байбэков в этом году, напишите в комментариях.

Каналы Телеграмм. В помощь трейдеру.

- 31 октября 2018, 12:13

- |

В этой статье я проведу экскурс по канал Телеграмм, на мой взгляд, информации с этих каналов хватает чтобы иметь представление о рыночной ситуации.

На какие каналы я подписан:

t.me/bitkogan — конечно же канал Мастера с большой буквы. Евгения Борисовича Когана. Инвестор, спекулянт и просто интеллигентный человек. На канале публикуются инвестиционные идеи, анализ рынков, сделки автора. И все это с добрым юморком.

t.me/russianmacro — канал опытного аналитика Кирилла Тремасова. Опыт работы на финансовых рынках более 20-ти лет. На канале публикуется авторская макроэкономическая и финансовая аналитика мировых рынков. Рекомендую.

t.me/dohod — интересный канал с экономико-финансовой аналитикой.

t.me/economika — название канала говорит само за себя. Очень интересны, качественно и дополняет экономическую картинку мира.

( Читать дальше )

Честно о трейдинге или ТА Аэрофлота (Прорыв)

- 29 октября 2018, 09:47

- |

Я всегда вас рад видеть)))

«Прорыв».

В данное время котировки акций Аэрофлота подошли к зоне крайней перепроданности и готовы на краткосрочную перспективу развернуться вверх, но не просто развернуться, а идти в атаку на «Прорыв»!

«Медведи» теряют свою силу, у них нет объёмов продавливать котировки вниз, в свою очередь «Быки» как могут так и сдерживают натиск.

Цена встретила сопротивление на уровне 90 руб., стабилизировалась и готова к краткосрочному развороту вверх.

Покупатели набирают силу для рывка (Хотя в данное время баланс сил)- в последние минуты торгов по акциям прошли крупные объёмы на покупку и цена закрылась гэпом на уровне 91,60 руб. в 18:45, гэп от уровня 91,05 руб.

Ожидайте закрытие гэпа.

15 минутный график Аэрофлота (Гэп)

( Читать дальше )

Козырь Трампа на выборах в Конгресс. Обзор на предстоящую неделю от 28.10.2018

- 28 октября 2018, 23:33

- |

По ФА…

Заседание ЕЦБ

Итоги заседания ЕЦБ оправдали ожидания участников рынка.

«Руководство вперед» осталось неизменным, а Драги не перестал излучать оптимизм в отношении роста экономики и инфляции.

Тем не менее, по итогам заседания евро не смог вырасти, во многом благодаря отсутствию сюрпризов со стороны ЕЦБ, а также сохраняющимся проблемам по Брексит и Италии.

Пресс-конференцию Драги можно разделить на два блока:

— Оценка экономики Еврозоны.

Драги подтвердил, что поступающие данные были слабее ожиданий, но в целом согласуются с продолжением роста экономики и базовым прогнозом ЕЦБ.

Замедление экономического импульса Драги пояснил откатом от сильного роста 2017 года, а также временным эффектом в автомобильной промышленности Германии, который должен потерять влияние в 4 квартале 2018 года.

Драги заявил, что продолжает ждать роста базовой инфляции благодаря уверенному росту рынка труда и зарплат.

Риски для перспектив признаны сбалансированными, но главной опасностью остается торговый протекционизм.

— Италия.

Львиное большинство вопросов, адресованных Драги, было посвящено Италии, но Драги отвечал на них сквозь зубы.

Личное мнение Драги состоит в том, что соглашение по бюджету между правительством Италии и Еврокомиссией будет найдено, бюджет нужно изменить, ибо доходности ГКО будут расти при нормализации политики ЕЦБ, что увеличит расходы на обслуживание госдолга и сократит возможность для фискальных стимулов.

Драги заверил, что ситуация в Италии не заразна для других стран Еврозоны.

Марио напомнил, что мандат ЕЦБ в ценовой стабильности, а не в монетизации госдолга, в том числе и через проведение программы QE для отдельных стран Еврозоны.

Но не исключил проведение программы OMT для Италии в случае необходимости, но только при согласовании программы помощи с ЕС.

Тем не менее, Драги заявил, что был бы очень удивлен ситуацией, при которой ключ капитала, который изменится с 1 января 2019 года, стал бы применяться при реинвестициях в рамках программы QE, ибо покупки активов в рамках программы QE происходили согласно старому ключу.

Крайнее замечание в пользу Италии, ибо новый ключ капитала снизил бы покупки ГКО Италии более, чем на 20%, в пользу ГКО Германии.

( Читать дальше )

Думайте медленно, решайте медленно

- 28 октября 2018, 13:00

- |

Большее расстояние между статьями это почти как дистанция, которая только усиливает радость встречи между мной и тем человеком, который вот уже буквально через пару часов, когда я закончу печатать, начнет читать эти строки. Я рад видеть вас снова, перерыв получился чуть больше, чем я планировал.

На некоторое время я выпадал из блогосферы для проведения нескольких мероприятий на Московской бирже. Прошел бесплатный семинар, в рамках которого я еще раз раскрыл основные тезисы своего подхода (материал, который я готовил к конференции смартлаба прекрасно помог мне структурировать все, на самом деле мне потребовалось только время для переоформления), далее мы организовали курс, где за три дня я это раскрыл еще подробнее.

В планах сделать еще один бесплатный вебинар. На самом деле, когда я его анонсировал, на него уже зарегистрировалось уже более 100 человек, так что проведение неминуемо, нужно лишь собраться с мыслями и все оформить. Есть несколько блоков информации, которые хотелось бы раскрыть именно на условиях свободного входа. Я размещу ссылки в своих соцсетях и телеграм-канале

( Читать дальше )

Трендследящие стратегии (основанные на скользящих средних)

- 27 октября 2018, 17:05

- |

Этот пост будет отдушиной для спекулянтов.

Компания Newfound Research занимается исследованием рыночных моделей.

У них я нашел завлекающую картинку на трендследящую стратегию.

Подробнее о ней вы можете прочесть здесь.

Дьявол, как всегда, кроется в деталях. А именно, какую «машку» выбрать в качестве индикатора. В немного другой статье авторы показывают, каким мог бы быть выход из кризиса 1929 года, используя 6-12 мес. скользящие средние. И результаты весьма разнообразны: от -25% до 136%.

( Читать дальше )

Какую реальную доходность можно получить с помощью ИИС. Практика и примеры расчета в зависимости от Инвестиционных сценариев

- 25 октября 2018, 15:04

- |

Решили рассчитать и сравнить доходность ИИСчёта в зависимости от вложений: деньги, облигации, акции.

Оглавление:

0. Зачем нужно открывать ИИС и вносить на него деньги?1. Какая доходность ИИС, если просто получать налоговый вычет?

2. Доходность ИИС при инвестициях в облигации

3. Доходность ИИС при инвестициях в акции

Зачем нужно открывать ИИС и вносить на него деньги?

Ответ прост: чтобы получить 13% доходность на внесенные деньги за счёт получения налогового вычета от Федеральной налоговой службы РФ.

13%-ая доходность выглядит красиво, но это только за год, а по итогам 3х лет на который открывается ИИСчёт, средняя ежегодная доходность на внесенные деньги выйдет около 10%.

Чтобы понять какую доходность может дать ИИС, если его использовать как депозит, произведем простые математические расчёты.

( Читать дальше )

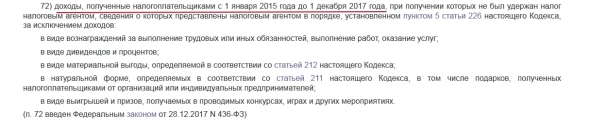

Налоговая амнистия к 2015, 2016 и 2017 годам к доходам, полученным на фондовом рынке

- 23 октября 2018, 12:04

- |

Налоговый кодекс разрешает нам вернуть НДФЛ, который в свое время не был удержан налоговым агентом, но который нам пришлось заплатить в бюджет самостоятельно с доходов, полученных в период с 1 января 2015 года по 31 декабря 2017 года. Основание: пункт 72 статьи 217 НК РФ. Давайте рассмотрим, о каких дохода в данной статье идет речь.

Для начала обратимся к положениям Налогового кодекса. Как указано в пункте 72 статьи 217 НК РФ, не облагаются налогом доходы, полученные налогоплательщиками с 1 января 2015 года до 1 декабря 2017 года, при получении которых не был удержан налог налоговым агентом, сведения о которых представлены налоговым агентом в порядке, установленном пунктом 5 статьи 226 НК РФ.

Но из этого правила есть исключение – за исключением доходов:

– в виде вознаграждений за выполнение трудовых или иных обязанностей, выполнение работ, оказание услуг;

– в виде дивидендов и процентов;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал