Избранное трейдера Альфа

Пытаюсь поймать вершину

- 01 сентября 2018, 09:35

- |

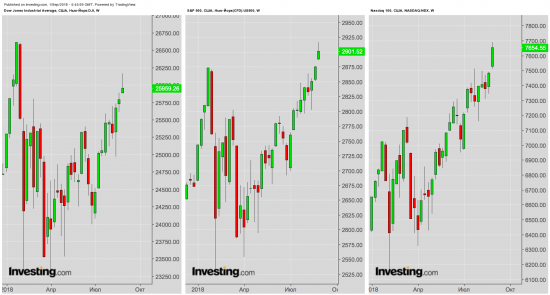

И вот, похоже, это она — на DJI и SPX.

Полагаю, что это может быть следующим этапом перехода к медвежьему рынку

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 16 )

Лайфхак – как ограничить риски

- 30 августа 2018, 22:59

- |

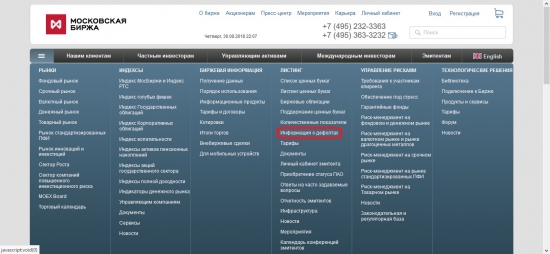

На сайте Мос биржи заходим в основное меню, в блоке «Листинг» заходим во вкладку «Информация о дефолтах»

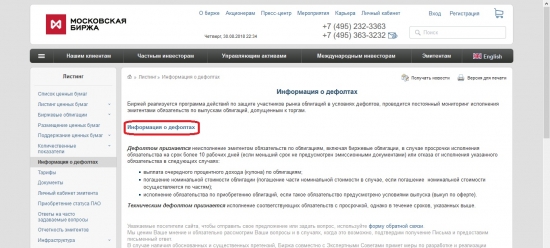

затем переходим собственно на страницу информации о дефолтах

( Читать дальше )

Доллар или рубль?

- 30 августа 2018, 13:03

- |

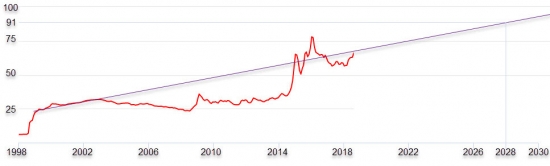

Адекватный курс рубля, каков он?

Итак, сначала нужно разобраться, адекватен ли текущий курс рубля текущей коньюнктуре? У Алексея Кречетова сбалансированный курс получается на уровне 70 рублей за доллар. Я в своих прогнозах придерживаюсь похожих значений.

В свое время (2014-2015 годы) вычислял сбалансированный курс на основе денежной массы и размера инфляции. Затем понял, что будущий курс можно просто экстраполировать на основе динамики изменения стоимости доллара в период с середины 1999 года по начало 2003.

По всей видимости, в эти годы была не велика спекулятивная составляющая и курс рубля медленно и стабильно падал к доллару. Никто уже специально не сдерживал его падения, но инвестиции в экономику еще не хлынули рекой.

( Читать дальше )

Самая сложная и прибыльная штука в инвестировании ?

- 29 августа 2018, 21:03

- |

Как бы это не банально звучало – ждать. То есть время.

Плечо сейчас в Сбер префе стоит теоретически дешевле на год, чем будут его дивы.

Но не все могут купить, держать год, ничего не делая, каждый день не всхлипывая и не проверяя терминал по 238 раз в день и получить приз потом.

Это крайне сложно.

Это очень сложно.

Таких менее 1%, не более.

Я когда начинал — делал так 1,5 года. Почти без плечей. Получалось намного лучше, чем этот год.

Вывод – не дергаться. Если выбраны правильные компании – лучшее – просто ждать.

Это очень выгодно по итогу, всегда. примеров масса даже за прошедшие 2-3 года.

Только за один год сейчас принесли от 70 до более 100% 5 супер фишек – Сбербанк ( если продажная цель была умножить на 2), Северсталь, Лукойл, Татнефть, Новатек.

Три из 5 этих у меня были год назад, купленные по самым лучшим ценам средним.

Ни одну не додержал до цен, которые сегодня есть на экране.

Вернее додержал, как мне тогда казалось, до приемлемого нормального уровня, продал.

( Читать дальше )

Акции на пенсию

- 29 августа 2018, 10:31

- |

Ситуация с пенсиями разворачивается ну прям не вау. это первое повышение и мужской выход на пенсию ожидается в 67. Могут ещё усложнить мол если меньше чем 2 детей то тогда в 69.

лежу на пляжике на Дону, бархатный сезон, никого. Все деньги зарабатывают.

е

емысли только о пенсии и как придётся жить.

Собираю медленно пенсионный портфель из дивидендных акций. Уже в портфеле Сургут преф и Полиметалл. Думаю дальше

Сбер пр., Газпром.

Домик на Дону купить и чтоб рыбка была и долгий тёплый сезон октябрь+

( Читать дальше )

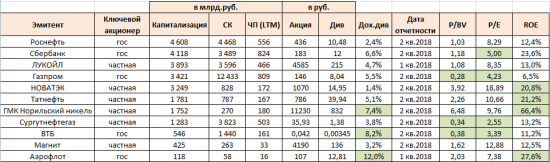

Полезная таблица для ФА

- 28 августа 2018, 17:39

- |

На самом деле компаний 11, я не смог никого исключить, хотя Аэрофлот этого заслуживал:)) Но в России не так много интересных компаний, кроме нефтегаза и банков, поэтому оставил.

В целом — это либо самые дорогие компании, либо компании с наибольшим оборотов торгов (значит, интересные), ну и немного субъектива.

Зеленым цветом помечены позитивные факторы:

— недооцененность: P/BV (капитализация / собственный капитал) меньше 1,0;

— сколько годовых прибылей компания стоит: P/E (капитализация / чистая прибыль) меньше 5,0;

— высокая рентабельность: ROE (чистая прибыль / собственный капитал) больше 20%;

— дивидендная доходность выше ключевой ставки (7,25%).

В целом, пару выводов:

1. Частные компании оцениваются рынком как правило дороже, чем компании с долей государства 50%+. К примеру, НОВАТЭК стоит в 4 раза дороже, чем «должен», а Газпром — в 4 раза дешевле.

( Читать дальше )

11 практических советов для торговли руками

- 28 августа 2018, 16:37

- |

1. Изучайте дневной таймфрейм, все крупные деньги его смотрят. Крупные деньги бывают умными и глупыми. Крупные деньги конкурируют между собой. Поражение крупного игрока проявляется на выходе из нескольких дневных консолидаций – ищите там точку входа (6).

Торгуйте внутри дня, ибо рынок изменчив и капризен, в этом ваше преимущество и слабое место крупных денег.

2. Внутри консолидации торговля ведется от расширения границы диапазона. Торговля в диапазоне также обязательна к изучению. Хотя доходы тут будут меньше, а труд тяжелее — вы играете против маркетмейкера, но разницу прочувствуете хорошо. С годами вы сможете выполнять меньше тяжелой работы, как и любой профессионал.

( Читать дальше )

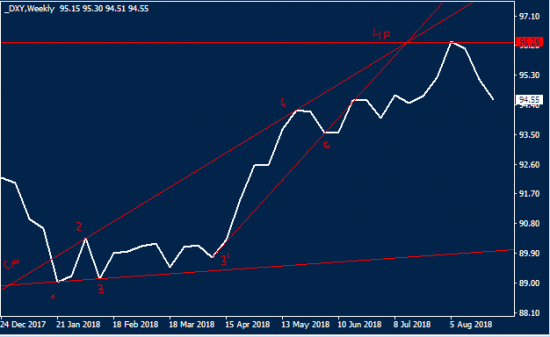

Модель расширения (МР) и USDX (индекс доллара)

- 28 августа 2018, 16:01

- |

Здравствуйте, коллеги!

Подробно с правилами построения и следствиями МР (модели расширения) можно познакомиться в документе именуемым Traforetto.pdf

Схематично это выглядит так:

На примере недельного графика индекса доллара построенного по ценам закрытия.

Полностью МР:

( Читать дальше )

Работают ли уровни Фибоначчи?

- 27 августа 2018, 08:57

- |

Мне захотелось повторить этот эксперимент, уже на российских инструментах (мало ли, может у нас и здесь «особый путь»?). Для теста мной были выбраны следующие активы:

- Наиболее ликвидные акции ММВБ: AFLT, ALRS, CHMF, GAZP, GMKN, IRAO, LKOH, MGNT, MOEX, MTSS, NLMK, NVTK, ROSN, SBER, SBERP, SNGS, SNGSP, TATN, VTBR

- Фьючерсы: Si, BRENT

- Индекс: IMOEX

Суть теста состояла в подсчете среднего размера коррекции пуллбэка, после которого цена обновила экстремум (назовем его «удавшимся пуллбэком»).

( Читать дальше )

Сравнение графиков Tradingview и Reuters EIKON. Часть 2

- 24 августа 2018, 16:59

- |

Конечно мой так называемый user experience совсем не привык к трем панелям инструментов на графике (TV), поэтому расположение всех нужных мне элементов всего на одной шкале, как в Reuters — это несомненный плюс.

У TV 4 панели. Сверху, слева, справа и снизу.

Я каждый день пользуюсь Tradingview. И я спросил — а знаю ли я, что значит та или иная кнопка на графике. И решил пометить те кнопки, функцию которой я не знаю (пока не нажму на неё).

Не удивительно, что когда мне надо найти, то, чем я пользуюсь, я постоянно пытаюсь отыскать это среди этой кучи кнопок.

Простестируем аналогичным способом меню графика рейтер:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал