SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Lumumba

Решение задачки Тимофея

- 09 октября 2019, 17:24

- |

Если я наконец правильно понял задачу, нужно соорудить что-то вроде обратного ETF, в котором при падении базового актива на 50% средства будут удваиваться, а при его росте на 100% — уполовиниваться.

Для начала представим себе некую идеальную ситуацию. Вложения константны (ничего в процессе не вводится и не выводится), цена, объём и время непрерывны с точки зрения мат.анализа, комиссия отсутствует. Тогда задача состоит в том, чтобы одно и то же абсолютное изменение цены дорожало при падении и дешевело при росте. Как это сделать, понятно, путём изменения объёма. Формулу вам нарисует любой первокурсник мехмата или старшеклассник, собравшийся туда поступать, за 10 минут и баксов.

На деле всё сложнее. Объём (при достаточном кол-ве ср-в) будет для вас почти непрерывным, поправки на ввод-вывод средств будет сделать несложно, а вот с ценой проблемы. Если делать в лоб, хоть небольшая, но ребалансировка объёма, должна производиться даже когда цена просто будет биться в биды-аски. Можно попробовать подобрать промежуток цены (в пунктах), через которые будет производиться ребалансировка объёма, но, опять же, будут потери в боковиках (плюс комиссия). Ко всему прочему, случаются резкие движения внутри дня (при падении, а ведь на него рассчитан обратный ETF, они бывают чаще), за которыми система просто не успеет. А бывают ещё и гэпы через выходные. Можно делать ребалансировку через период времени, но риски примерно те же. Так что в реальности эта затея — проблема.

Для начала представим себе некую идеальную ситуацию. Вложения константны (ничего в процессе не вводится и не выводится), цена, объём и время непрерывны с точки зрения мат.анализа, комиссия отсутствует. Тогда задача состоит в том, чтобы одно и то же абсолютное изменение цены дорожало при падении и дешевело при росте. Как это сделать, понятно, путём изменения объёма. Формулу вам нарисует любой первокурсник мехмата или старшеклассник, собравшийся туда поступать, за 10 минут и баксов.

На деле всё сложнее. Объём (при достаточном кол-ве ср-в) будет для вас почти непрерывным, поправки на ввод-вывод средств будет сделать несложно, а вот с ценой проблемы. Если делать в лоб, хоть небольшая, но ребалансировка объёма, должна производиться даже когда цена просто будет биться в биды-аски. Можно попробовать подобрать промежуток цены (в пунктах), через которые будет производиться ребалансировка объёма, но, опять же, будут потери в боковиках (плюс комиссия). Ко всему прочему, случаются резкие движения внутри дня (при падении, а ведь на него рассчитан обратный ETF, они бывают чаще), за которыми система просто не успеет. А бывают ещё и гэпы через выходные. Можно делать ребалансировку через период времени, но риски примерно те же. Так что в реальности эта затея — проблема.

- комментировать

- ★7

- Комментарии ( 3 )

Дефляция - шины и долги (перевод с deflation com)

- 09 октября 2019, 15:10

- |

С приближением американских автокредитов к семи годам, может ли рынок испытывать беспокойство?

По данным Бюро финансовой защиты потребителей, 42% всех автокредитов, выданных в 2017 году, составляли 72 месяца и более. В недавнем отчете Wall Street Journal указывается, что ссуды на 85 и более месяцев составляют 1,5% всех новых ссуд и что треть всех новых ссуд дольше шести лет. В статье также говорится, что из-за более высоких процентных ставок, по сравнению с тем, что было десять лет назад, американцы среднего класса не могут позволить себе свои машины и все чаще предпочитают переводить долги в новые кредиты. Как и в случае с надежным автомобилем, стратегия заключается в том, чтобы просто продолжать движение вперед, но есть свидетельства того, что поломка неизбежна и что дефляция долга будет иметь место.

На приведенном ниже графике показана цена акций Credit Acceptance Corporation (тикер CACC), которая является одним из ведущих поставщиков автокредитов в США. CACC достигла минимума в октябре 2008 года по цене 10,09 долл. США за акцию. С тех пор он вырос почти на 5000% до максимума в $ 509,99 в апреле этого года. Волновая структура Эллиота, однако, говорит нам, что рост иссякает. На самом деле двигатель уже мог заглохнуть. Основным объяснением этого является структура треугольника в период между 2015 и 2016 годами. В импульсных движениях треугольники встречаются в позиции четвертой волны, и поэтому, когда такой крупный треугольник встречается в структуре, мы можем заключить, что это, вероятно, четвертая волна начальной степени. Это означает, что рост с 2016 года стал последней волной всего движения с 2008 года.

( Читать дальше )

По данным Бюро финансовой защиты потребителей, 42% всех автокредитов, выданных в 2017 году, составляли 72 месяца и более. В недавнем отчете Wall Street Journal указывается, что ссуды на 85 и более месяцев составляют 1,5% всех новых ссуд и что треть всех новых ссуд дольше шести лет. В статье также говорится, что из-за более высоких процентных ставок, по сравнению с тем, что было десять лет назад, американцы среднего класса не могут позволить себе свои машины и все чаще предпочитают переводить долги в новые кредиты. Как и в случае с надежным автомобилем, стратегия заключается в том, чтобы просто продолжать движение вперед, но есть свидетельства того, что поломка неизбежна и что дефляция долга будет иметь место.

На приведенном ниже графике показана цена акций Credit Acceptance Corporation (тикер CACC), которая является одним из ведущих поставщиков автокредитов в США. CACC достигла минимума в октябре 2008 года по цене 10,09 долл. США за акцию. С тех пор он вырос почти на 5000% до максимума в $ 509,99 в апреле этого года. Волновая структура Эллиота, однако, говорит нам, что рост иссякает. На самом деле двигатель уже мог заглохнуть. Основным объяснением этого является структура треугольника в период между 2015 и 2016 годами. В импульсных движениях треугольники встречаются в позиции четвертой волны, и поэтому, когда такой крупный треугольник встречается в структуре, мы можем заключить, что это, вероятно, четвертая волна начальной степени. Это означает, что рост с 2016 года стал последней волной всего движения с 2008 года.

( Читать дальше )

О нефтестраданиях российского правительства

- 09 октября 2019, 11:22

- |

Новость о том, что Россия заложила в энергостратегию падение спроса на нефть (в первой версии документа говорилось о замедлении роста мирового спроса на нефть после 2025 года и пике потребления до 2030-х годов, но после сентябрьских совещаний у министра энергетики Александра Новака формулировка уточнена: пик спроса на нефть в 2030–2040-х годах) породила массу обсуждений. И, на мой взгляд, весьма бессмысленных. Вот почему.

1. Как видно из приведённого ниже графика, цена на нефть мало зависит от спроса и предложения

( Читать дальше )

1. Как видно из приведённого ниже графика, цена на нефть мало зависит от спроса и предложения

( Читать дальше )

Рынок РЕПО ФРС постепенно стабилизируется

- 08 октября 2019, 19:09

- |

Нехватка ликвидности не является причиной падения рынка

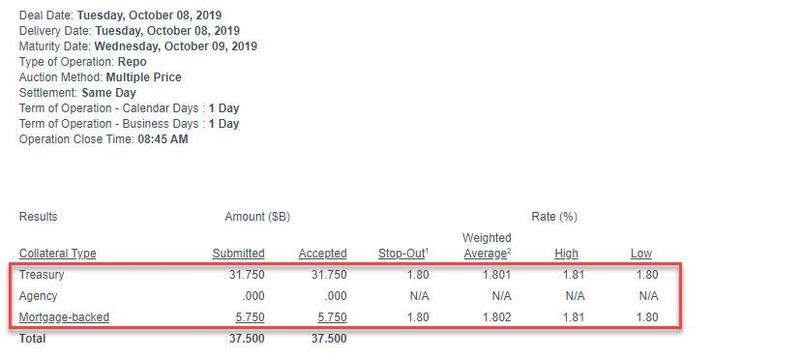

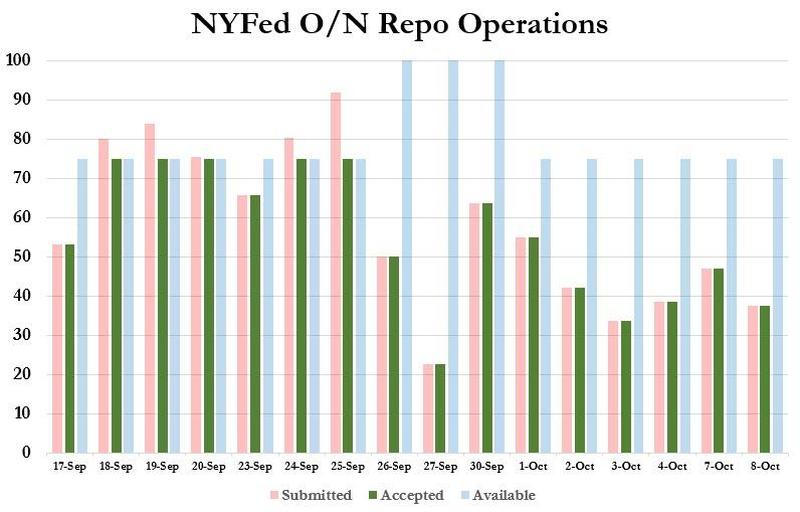

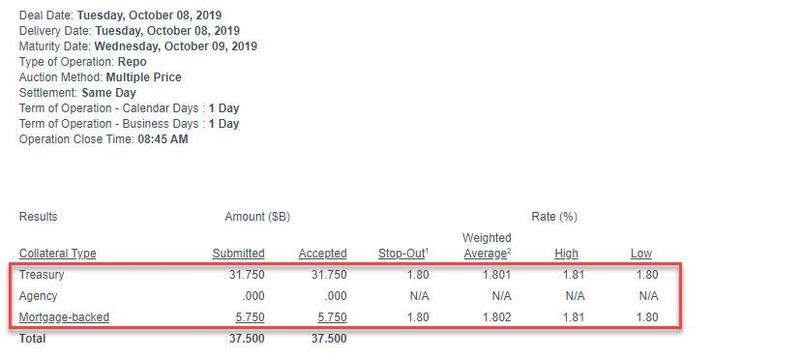

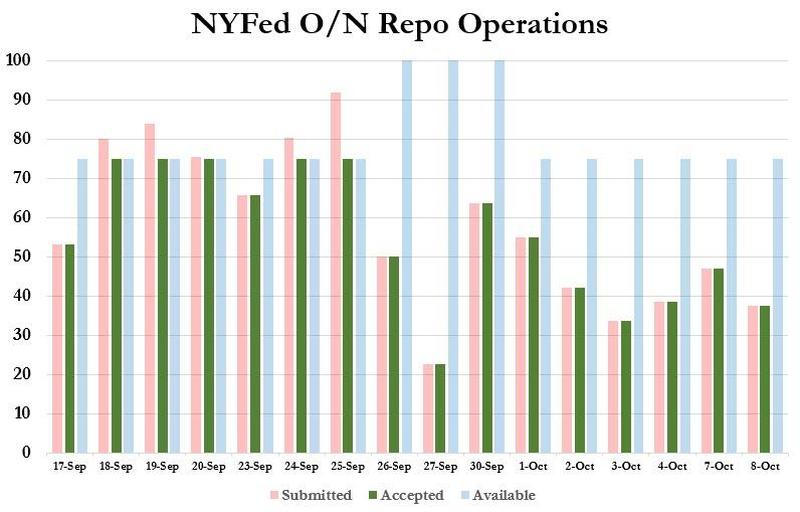

Спустя один день после того, как ФРС Нью-Йорка приняла $ 47,05 млрд. в ценных бумагах для своего последнего репо «овернайт», спрос на ликвидность немного снизился, при этом последняя операция репо на сумму 75 млрд. долл. США наблюдала спрос ровно на половину от максимума, или 37,5 млрд. долл. США, в основном в форме TSY ($ 31,75 млрд). Похоже, что использование репо в одночасье стабилизировалось в диапазоне 30–45 млрд. долл., после конца квартала операции в среднем составляли около 40 млрд. долл. США.

Похоже, что использование репо в одночасье стабилизировалось в диапазоне 30–45 млрд. долл., после конца квартала операции в среднем составляли около 40 млрд. долл. США.

( Читать дальше )

Спустя один день после того, как ФРС Нью-Йорка приняла $ 47,05 млрд. в ценных бумагах для своего последнего репо «овернайт», спрос на ликвидность немного снизился, при этом последняя операция репо на сумму 75 млрд. долл. США наблюдала спрос ровно на половину от максимума, или 37,5 млрд. долл. США, в основном в форме TSY ($ 31,75 млрд).

Похоже, что использование репо в одночасье стабилизировалось в диапазоне 30–45 млрд. долл., после конца квартала операции в среднем составляли около 40 млрд. долл. США.

Похоже, что использование репо в одночасье стабилизировалось в диапазоне 30–45 млрд. долл., после конца квартала операции в среднем составляли около 40 млрд. долл. США.

( Читать дальше )

Южная Корея: снижение потребительских цен (перевод с deflation com)

- 08 октября 2019, 15:20

- |

Глобальная рыночная перспектива Elliott Wave International удерживает подписчиков на вершине экономических и дефляционных событий в Азии. В январском выпуске отмечено:

Южная Корея является ведущим в мире экспортером компьютерных чипов, кораблей, автомобилей и нефтепродуктов. В декабре его экспорт в Китай упал на 13,9%, что в значительной степени способствовало «неожиданному» снижению мирового экспорта на 1,2%. По данным Reuters, снижение не поддается прогнозу 10 различных экономистов, которые ожидали роста в среднем на 3,3%. Это должно быть первым из многих сюрпризов для экономистов и тех, кто их слушает.

Действительно, с начала 2019 года было еще больше неожиданностей.

По данным Reuters, экспорт в сентябре упал на 11,7% по сравнению с годом ранее, пропуская прогнозы по снижению на 11,2% и отмечая 10-й месяц ежегодных потерь подряд.

Более того, согласно опросу менеджеров по закупкам HIS Markit, производственная активность в Южной Корее в сентябре сокращалась пятый месяц подряд по сравнению с предыдущим месяцем.

( Читать дальше )

Южная Корея является ведущим в мире экспортером компьютерных чипов, кораблей, автомобилей и нефтепродуктов. В декабре его экспорт в Китай упал на 13,9%, что в значительной степени способствовало «неожиданному» снижению мирового экспорта на 1,2%. По данным Reuters, снижение не поддается прогнозу 10 различных экономистов, которые ожидали роста в среднем на 3,3%. Это должно быть первым из многих сюрпризов для экономистов и тех, кто их слушает.

Действительно, с начала 2019 года было еще больше неожиданностей.

По данным Reuters, экспорт в сентябре упал на 11,7% по сравнению с годом ранее, пропуская прогнозы по снижению на 11,2% и отмечая 10-й месяц ежегодных потерь подряд.

Более того, согласно опросу менеджеров по закупкам HIS Markit, производственная активность в Южной Корее в сентябре сокращалась пятый месяц подряд по сравнению с предыдущим месяцем.

( Читать дальше )

Platts: 6 сырьевых графиков для просмотра на этой неделе

- 08 октября 2019, 11:16

- |

Новый рекорд добычи газа в пермском бассейне и растущие транспортные расходы на сырую нефть в Азию являются главными статьями редакторов S & P Global Platts на этой неделе. Плюс: производство возобновляемых источников энергии в ЕС, возвращение Египта к обильным поставкам природного газа, резкий скачок цен на электроэнергию в США и снижение рентабельности европейских сталелитейных заводов.

1. Запуск газопровода помогает пермской добыче достичь новых максимумов Что происходит? Добыча газа в пермском бассейне Западного Техаса в конце сентября выросла до рекордного уровня, увеличившись почти до 9,5 млрд куб. Футов в сутки после запуска экспресс-трубопровода Киндер-Морган на побережье Мексиканского залива. Межгосударственный трубопровод с пропускной способностью 2 млрд куб. примерно до 9 Bcf / d, но все еще опережает выходные уровни, которые в среднем составляли менее 8,8 Bcf / d до запуска конвейера. В последние дни цены на газ в Пермском бассейне оказались под значительным давлением из-за увеличения добычи на рынке Западного Техаса. 27 сентября цены на наличные в хабе Waha упали почти на 50 центов в ходе внутридневной торговли, упав до 1,02 долл. США / млн БТЕ, прежде чем осесть около 1,20 долл. США / млн БТЕ.

Что происходит? Добыча газа в пермском бассейне Западного Техаса в конце сентября выросла до рекордного уровня, увеличившись почти до 9,5 млрд куб. Футов в сутки после запуска экспресс-трубопровода Киндер-Морган на побережье Мексиканского залива. Межгосударственный трубопровод с пропускной способностью 2 млрд куб. примерно до 9 Bcf / d, но все еще опережает выходные уровни, которые в среднем составляли менее 8,8 Bcf / d до запуска конвейера. В последние дни цены на газ в Пермском бассейне оказались под значительным давлением из-за увеличения добычи на рынке Западного Техаса. 27 сентября цены на наличные в хабе Waha упали почти на 50 центов в ходе внутридневной торговли, упав до 1,02 долл. США / млн БТЕ, прежде чем осесть около 1,20 долл. США / млн БТЕ.

( Читать дальше )

1. Запуск газопровода помогает пермской добыче достичь новых максимумов

Что происходит? Добыча газа в пермском бассейне Западного Техаса в конце сентября выросла до рекордного уровня, увеличившись почти до 9,5 млрд куб. Футов в сутки после запуска экспресс-трубопровода Киндер-Морган на побережье Мексиканского залива. Межгосударственный трубопровод с пропускной способностью 2 млрд куб. примерно до 9 Bcf / d, но все еще опережает выходные уровни, которые в среднем составляли менее 8,8 Bcf / d до запуска конвейера. В последние дни цены на газ в Пермском бассейне оказались под значительным давлением из-за увеличения добычи на рынке Западного Техаса. 27 сентября цены на наличные в хабе Waha упали почти на 50 центов в ходе внутридневной торговли, упав до 1,02 долл. США / млн БТЕ, прежде чем осесть около 1,20 долл. США / млн БТЕ.

Что происходит? Добыча газа в пермском бассейне Западного Техаса в конце сентября выросла до рекордного уровня, увеличившись почти до 9,5 млрд куб. Футов в сутки после запуска экспресс-трубопровода Киндер-Морган на побережье Мексиканского залива. Межгосударственный трубопровод с пропускной способностью 2 млрд куб. примерно до 9 Bcf / d, но все еще опережает выходные уровни, которые в среднем составляли менее 8,8 Bcf / d до запуска конвейера. В последние дни цены на газ в Пермском бассейне оказались под значительным давлением из-за увеличения добычи на рынке Западного Техаса. 27 сентября цены на наличные в хабе Waha упали почти на 50 центов в ходе внутридневной торговли, упав до 1,02 долл. США / млн БТЕ, прежде чем осесть около 1,20 долл. США / млн БТЕ.( Читать дальше )

Ответ на клевету псевдоволновика Васильева

- 07 октября 2019, 22:19

- |

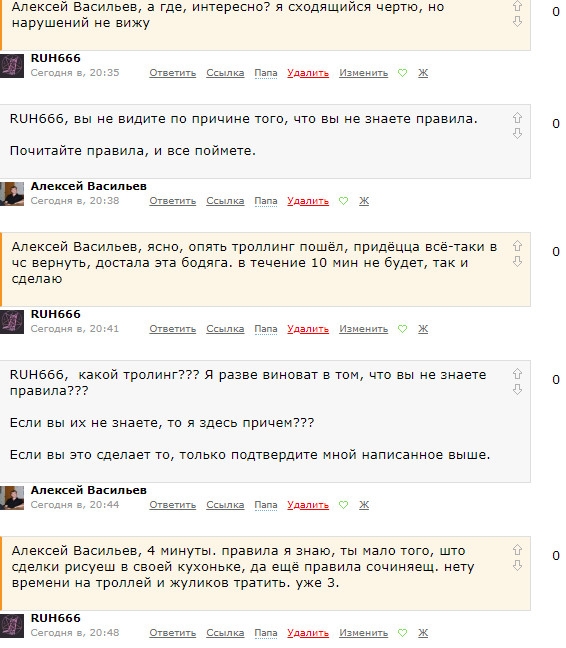

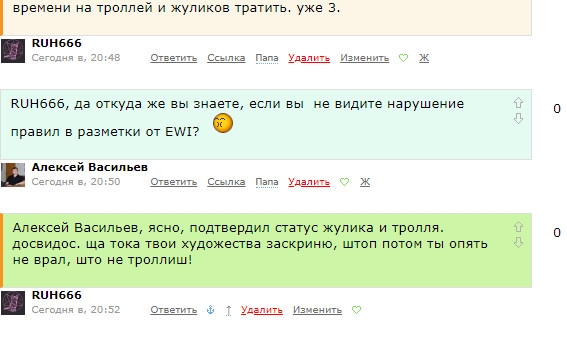

Сразу отмечу, этот псевдоволновик не первый раз напрыгивает на меня, при этом способ один и тот же, заявляет, что в разметке нарушены правила, на вопрос, какие, отвечает, что я не знаю правил Эллиотта. Конкретное правило назвать отказывается, потому что врёт. Но в этот раз он по итогам накатал про меня пост, обвинив чёрти в чём.

( Читать дальше )

DJIA: узнайте, почему падение 1 октября было ожидаемо (и что дальше) (перевод с elliottwave com)

- 07 октября 2019, 19:18

- |

DJIA: следите за этой линией тренда для следующего движения

В последний день сентября DJIA подскочил выше 27 000 — и, кажется, ясно, почему:

«Dow Surges как трейдеры игнорируют угрозу «счастливого дня рождения Китая» Трампа». (CCN, 30 сентября)

Когда утром 1 октября упал DJIA, ответ снова казался ясным:

«… углубление производственных проблем США». (MarketWatch, 1 октября)

Если вы попытаетесь, вы можете найти причину, чтобы оправдать шаги в обоих направлениях.

Реальный вопрос: могли ли вы предвидеть распродажу и ралли заранее? И кто-нибудь так делал?

Да.

В прошлую пятницу (27 сентября), используя Волновой принцип Эллиотта и некоторые важные показатели, наше Краткосрочное обновление в США предупредило подписчиков о коротком и резком росте: Индекс DJIA был отстающим индексом в сегодняшнем снижении и не подтвердил ни снижение S & P, ни снижение NASDAQ. Внутридневной минимум Доу на 26 715,80 был выше внутридневного минимума 24 сентября на 26 704,90. Это неподтверждение может привести к резкому, но относительно короткому отскоку, но мы пришли к выводу, что, если этот «отскок» произойдет, индекс в конечном итоге подтвердит другие индексы и будет двигаться к более низким уровням. Один намек на растущий медвежий потенциал показан на графике выше.

Индекс DJIA был отстающим индексом в сегодняшнем снижении и не подтвердил ни снижение S & P, ни снижение NASDAQ. Внутридневной минимум Доу на 26 715,80 был выше внутридневного минимума 24 сентября на 26 704,90. Это неподтверждение может привести к резкому, но относительно короткому отскоку, но мы пришли к выводу, что, если этот «отскок» произойдет, индекс в конечном итоге подтвердит другие индексы и будет двигаться к более низким уровням. Один намек на растущий медвежий потенциал показан на графике выше.

( Читать дальше )

В последний день сентября DJIA подскочил выше 27 000 — и, кажется, ясно, почему:

«Dow Surges как трейдеры игнорируют угрозу «счастливого дня рождения Китая» Трампа». (CCN, 30 сентября)

Когда утром 1 октября упал DJIA, ответ снова казался ясным:

«… углубление производственных проблем США». (MarketWatch, 1 октября)

Если вы попытаетесь, вы можете найти причину, чтобы оправдать шаги в обоих направлениях.

Реальный вопрос: могли ли вы предвидеть распродажу и ралли заранее? И кто-нибудь так делал?

Да.

В прошлую пятницу (27 сентября), используя Волновой принцип Эллиотта и некоторые важные показатели, наше Краткосрочное обновление в США предупредило подписчиков о коротком и резком росте:

Индекс DJIA был отстающим индексом в сегодняшнем снижении и не подтвердил ни снижение S & P, ни снижение NASDAQ. Внутридневной минимум Доу на 26 715,80 был выше внутридневного минимума 24 сентября на 26 704,90. Это неподтверждение может привести к резкому, но относительно короткому отскоку, но мы пришли к выводу, что, если этот «отскок» произойдет, индекс в конечном итоге подтвердит другие индексы и будет двигаться к более низким уровням. Один намек на растущий медвежий потенциал показан на графике выше.

Индекс DJIA был отстающим индексом в сегодняшнем снижении и не подтвердил ни снижение S & P, ни снижение NASDAQ. Внутридневной минимум Доу на 26 715,80 был выше внутридневного минимума 24 сентября на 26 704,90. Это неподтверждение может привести к резкому, но относительно короткому отскоку, но мы пришли к выводу, что, если этот «отскок» произойдет, индекс в конечном итоге подтвердит другие индексы и будет двигаться к более низким уровням. Один намек на растущий медвежий потенциал показан на графике выше.( Читать дальше )

Lyft, Uber, WeWork и другие: от единорогов IPO до загнанных лошадей (перевод с elliottwave com)

- 07 октября 2019, 15:16

- |

Посмотрите, как наш анализ предвидел разворот «приливов рынка IPO» — в ноябре прошлого года!

Поговорим об ожидании! Этот график Uber показывает, что инвесторы, которые приветствовали столь ожидаемое IPO компании, до сих пор ждут прибытия своего бычьего водителя.

Поговорим об ожидании! Этот график Uber показывает, что инвесторы, которые приветствовали столь ожидаемое IPO компании, до сих пор ждут прибытия своего бычьего водителя.

С момента своего дебюта 9 мая акции Uber упали более чем на 30% до рекордно низкого уровня. Согласно одному источнику новостей, причиной медвежьего изменения маршрута компании является «растущий скептицизм инвесторов в отношении недавних IPO». (1 октября CNBC)

( Читать дальше )

Поговорим об ожидании! Этот график Uber показывает, что инвесторы, которые приветствовали столь ожидаемое IPO компании, до сих пор ждут прибытия своего бычьего водителя.

Поговорим об ожидании! Этот график Uber показывает, что инвесторы, которые приветствовали столь ожидаемое IPO компании, до сих пор ждут прибытия своего бычьего водителя.С момента своего дебюта 9 мая акции Uber упали более чем на 30% до рекордно низкого уровня. Согласно одному источнику новостей, причиной медвежьего изменения маршрута компании является «растущий скептицизм инвесторов в отношении недавних IPO». (1 октября CNBC)

( Читать дальше )

«Производственная» причина этой распродажи на фондовом рынке (перевод с elliottwave com)

- 07 октября 2019, 11:17

- |

Только одна вещь движет широкими тенденциями фондового рынка, и это не новости

Многие обозреватели рынка, в том числе бывалые финансовые журналисты, предполагают, что новости дня определяют, будут ли цены на акции расти или падать.

Многие обозреватели рынка, в том числе бывалые финансовые журналисты, предполагают, что новости дня определяют, будут ли цены на акции расти или падать.

Рассмотрим ценовое движение на 1 октября, когда DJIA упал на 344 пункта.

Три медиа-организации все согласились с причиной (1 октября):

Dow теряет более 300 пунктов после того, как данные выявили производственные проблемы в США (Marketwatch)Dow, S & P рекордно худший день за более чем 5 недель после сурового отчета США по производству (CNN)Dow упал более чем на 300 пунктов после самых слабых производственных показателей за 10 лет (CNBC)

Все они говорили об отчете Института управления поставками, в котором говорилось, что производственная активность в США в сентябре упала до 47,8 против ожидаемого уровня в 50,2.

Но был ли более слабый, чем ожидалось, производственный показатель настоящей причиной значительного падения DJIA 1 октября?

( Читать дальше )

Многие обозреватели рынка, в том числе бывалые финансовые журналисты, предполагают, что новости дня определяют, будут ли цены на акции расти или падать.

Многие обозреватели рынка, в том числе бывалые финансовые журналисты, предполагают, что новости дня определяют, будут ли цены на акции расти или падать.Рассмотрим ценовое движение на 1 октября, когда DJIA упал на 344 пункта.

Три медиа-организации все согласились с причиной (1 октября):

Dow теряет более 300 пунктов после того, как данные выявили производственные проблемы в США (Marketwatch)Dow, S & P рекордно худший день за более чем 5 недель после сурового отчета США по производству (CNN)Dow упал более чем на 300 пунктов после самых слабых производственных показателей за 10 лет (CNBC)

Все они говорили об отчете Института управления поставками, в котором говорилось, что производственная активность в США в сентябре упала до 47,8 против ожидаемого уровня в 50,2.

Но был ли более слабый, чем ожидалось, производственный показатель настоящей причиной значительного падения DJIA 1 октября?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал