Избранное трейдера Кравченко Людмила

Акции, горизонт и бесплодная жизнь

- 07 октября 2017, 17:19

- |

Поговорим о тяжелой жизни внутри переоцененного рынка.

По мотивам Фанатам долгосрочного инвестирования. График для медитации.

Из каждого рупора статей и финансовых консультантов слышится ежеминутно, что акции в долгосрочной перспективе оказываются очень выгодным вложением. Растут быстрее облигаций, дивиденды, защита от инфляции, инвесторы вкладываются в перспективный бизнес. Индекс SnP500, растущий непрерывно с начала 2009 года (или наш ММВБ с 1999 до 2007 года) будоражит воображение иллюзорными или не очень заработками. Кажется, стоит вложиться в акции, проснуться через 20 лет и можно почивать на лаврах.

А что если акции за 20 лет принесут не прибыль, а убыток, не только в реальном, но и в номинальном значении? Есть ли времена, когда депозит в банке обгоняет 15-20 лет подряд акции по доходности? Инвестиционный горизонт среднего человека (в отличие от фондов) очень короток. Всего какие-то 10-30 лет. Тем более у него очень мало шансов получить хорошую доходность, проводя эксперименты с доходностью, активами, методами вложений. В поисках доходности могут пройти годы, а то и десятилетия, и все, поезд ушел. Каждый потраченный впустую год аукнется в будущем и потребует дополнительных усилий для наверстывания результатов. А человеческий капитал тает каждый день. Возьмем только несколько примеров ценовых (не полной доходности) индексов для правильного восприятия мира акций. Ниже приведены ценовый графики индексов разных стран, периоды взяты с максимального пика до окончательного его прорыва или до сегодняшнего дня, если пик до сих пор не покорен.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 10 )

Как искать супердоходные акции роста

- 03 октября 2017, 10:29

- |

Ваши акции просто не растут. Да, они, кажется, дают фантастические значения, и они кажутся выгодными по сравнению с тем, какими они были до этого. Но они просто не растут. Покупать дешево и продавать дорого кажется уже не работает. Ваши золотые гуси просто не несут яйца. Почему? Возможно ваши акции пропустили что-то, что превращает обычные акции в супердоходные акции.

Что ведет к супердоходности акций

Никаких отстающих. Никакого удержания акций годами, пока они теряют ваши деньги у замораживают капитал. Никаких бессонных ночей, если вы не хотите жертвовать своей финансовой свободой. Все из-за одной вещи. Вы купили акций с растущей прибылью. Фондовый рынок не застревает в прошлом. Он фокусируется на будущем и на росте. Когда вы покупаете акции вы хотите покупать в тренде. То есть, покупать акции на который есть большой спрос со стороны участников рынка, таких как фонды и другие институциональные инвесторы. Институциональные инвесторы загружены анализом а-ля Уолл-Стрит, когда ищут знаки того, что прибыли улучшатся. Если рост прибыли достаточно сильный, то это хороший шанс, что он акция станет любимцем институциональных инвесторов, и фонды переворачивают все с ног на голову, когда покупают акции. Вот по этой причине цена акций уходит выше и превращает их в супердоходные акции.

( Читать дальше )

Дивиденды2017.Свободный денежный поток Ростелеком.

- 01 октября 2017, 23:31

- |

Возмущена до предела. Такой БЕЗОБРАЗНОЙ организации я не видела ни разу.

Полное неуважение к участникам, которые пришли послушать рассказ об инвестировании в дивидендные акции и ко мне лично.

Началось с того, что всем желающим послушать банально не хватило мест не только для сидения, но и стоять было негде.

Вы думаете, что представитель мосбиржи, присутствующая в этом тесном и пыльном зале, организовала перемещение в соседний свободный более просторный зал? Как бы не так. Мало того, что мне пришлось самой помогать рассаживаться слушателям, так она ещё и пыталась зачем-то начать выступление позднее заявленных в программе 17.45 на 15 минут! И как только закончилось отведённое на выступление время, она попросила нас всех покинуть этот с позволения сказать, синий зал, несмотря на то, что у участников было ещё много вопросов. Никто не предложил нам хотя бы перейти в один из других свободных залов и мы примерно с третью присутствовавших в зале обосновались для обмена мнениями и ответов на вопросы прямо в коридоре, рядом с выходом, где и общались, продуваемые сквозняками, около гардероба на дивидендные темы.

( Читать дальше )

График для подтверждения бычьего рынка

- 29 сентября 2017, 11:29

- |

Для того чтобы рынок акций считался уверенно бычьим, необходимо выполнение следующих условий. Во-первых, тренд в S&P 500 (SPY) должен быть восходящим. То есть цена SPY должна двигаться над 200-дневной скользящей средней MА(200), а 50-дневняя средняя MА(50) должна находиться над MА(200).

Во-вторых, бычий тренд должен подтверждаться фундаментально, то есть экономически. Экономика считается сильной, когда транспортный сектор (IYT) опережает промышленный индекс Доу-Джонса (DIA). А сектор товаров длительного спроса (XLY) показывает лучшую динамику, чем сектор товаров повседневного спроса (XLP).

Проверить динамику данных активов можно через коэффициент относительной силы. (О том, как его строить и как с ним работать, мы говорили здесь). Растущие графики отношений IYT:DIA и XLY:XLP указывают на силу и устойчивость тренда.

( Читать дальше )

Тернистый путь дивиденда: от расчётного до выплаченного

- 29 сентября 2017, 11:01

- |

Оригинальный пост Ларисы Морозовой датируется июлем 2012 года, поэтому присутствуют некоторые расхождения с тем, что пишет Лариса и текущей законодательной базой, но суть повествования от этого не сильно меняется.

* * *

Этот блог скучный и безыдейный. Одна сплошная нормативная база. Но написать его нужно, так как на форумах, в постах и комментах, я периодически вижу смешение в понимании того, как НАЧИСЛЯЮТСЯ и как ВЫПЛАЧИВАЮТСЯ дивиденды. Эти два понятия для себя нужно чётко разграничить. Ну конечно, если есть желание понимать как правильно формируется база для начисления дивидендов и откуда берутся средства для выплаты дивидендов у эмитентов

Пишу в первом приближении, буду стараться написать общие понятия.

И так, чтобы понимать механизмы начисления и выплаты дивидендов говорим себе строго, что есть два блока информации:

1)Источник НАЧИСЛЕНИЯ дивидендов. В расчётах участвуют первичные документы эмитента по правилам РСБУ

2)Источник ВЫПЛАТЫ дивидендов. В расчетах участвуют деньги или эквиваленты

Есть ещё налоговый учёт. Рассматривать не будем, будем только помнить, что из него берутся данные для строки в Ф2 «Текущий налог на прибыль»

Ф2-это «Отчет о прибылях и убытках» форма№2

( Читать дальше )

Честно о трейдинге или ТА Сургутнефтегаза преф.

- 28 сентября 2017, 09:19

- |

Я не ожидал, что моя ранее скрытая часть ТС, найдёт отклик среди сотен Смартлабовцев: Смартлаб вставай в очередь за деньгами!

Мне очень приятно, что кому-то могу быть полезен — что не зря протираю штаны на ресурсе.

Мне в начале торгового пути также опытные трейдеры помогали, пускай это было даже через формат книг или вопросы от меня в личку, не важно, но это было.

И, я в свою очередь благодарен старым и новым подписчикам за их просьбы, советы, а иногда и за конструктивную критику.

Меня просили проанализировать различные активы, среди них акции Дикси, акции МТС и другие.

Я как правило, отвечал на личные сообщения как можно быстрей, отправляя анализ актива.

Подумал, подумал...

Крайняя просьба проанализировать акции Сургутнефтегаз а.п.

Думаю и другим участникам нашего общества будет интересно!

Месячный график Сургутнефтегаз преф.

( Читать дальше )

Дивиденды2017.«Иных уж нет; а те далече»

- 10 сентября 2017, 18:37

- |

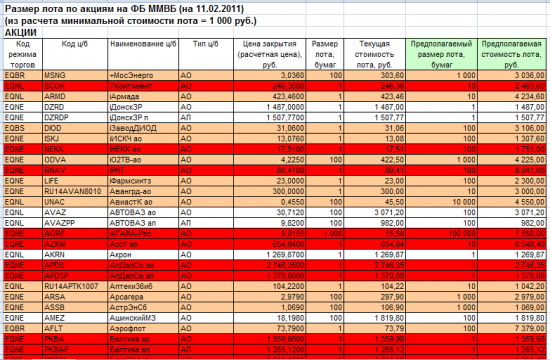

На прошедшей неделе для одной из таблиц вебинара, который я провожу в ШМБ 11 и 12 сентября https://red-circule.com/courses/420 мне понадобилась старая таблица лотов эмитентов, торгуемых на ММВБ.

( Читать дальше )

Дивиденды2017. Дежавю

- 03 сентября 2017, 16:16

- |

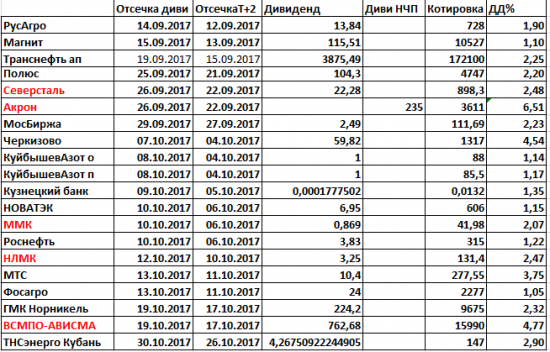

Традиционная табличка промежуточных дивидендов

А теперь о том, что мне было интересно в последнее время.

29 августа ЦБ объявил о санации банковской группы «Открытие». Финансовое оздоровление группы планируется проводить по новой схеме — через Фонд консолидации банковского сектора. Предполагается, что после завершения процедуры санации основным владельцем «Открытия» станет ЦБ, а акционеры сохранят не более 25 процентов банка и то только в том случае, если в банке не будет выявлена «дыра».

ЦБ видел проблемы банка «Открытие» с осени 2016 г., заявил 29.08.2017г первый зампред ЦБ Дмитрий Тулин. По его словам, капитал банка был недостаточным для его масштабов операций и рисков, а в официальной отчетности — существенно завышен.

«Группа «Открытие» в последние годы очень бурно росла по всем показателям, в том числе путем слияний и поглощений, причем этот процесс финансировался за счет заемных средств и основные риски принимал на себя банк как флагман группы», — сказал Тулин.

Давайте посмотрим крупные финансовые операции, которые проводил банк Открытие в последние годы.

ЦБ решил санировать банк «Траст» в декабре 2014 года. Затраты на финансовое оздоровление этого банка тогда оценивались в 127 миллиардов рублей. Санатором «Траста» было выбрано «Открытие». В конце 2015 года «Открытие» обратилось в Агентство по страхованию вкладов с просьбой выделить еще 50 миллиардов рублей на санацию «Траста», так как «дыра» в балансе банка оказалась больше, чем предполагалось ранее. Санацию «Траста» в «Открытии» называли «тяжелейшим испытанием».

В 2016 году «Открытие» купило компанию «Росгосстрах» и одноименный банк. Убытки «Росгосстрах» по итогам 2016 года составляли более 33 миллиардов рублей. В 2017 году «Открытие» вложило в «Росгосстрах» не менее 40 миллиардов рублей.

Из «Открытия» с мая 2017 года происходил массовый отток средств вкладчиков. В июне, по данным «Ведомостей», госструктуры вывели из банка более 100 миллиардов рублей. С 3 июля по 24 августа, сообщал, директор департамента системно-значимых кредитных организаций Банка России Михаил Ковригин, со счетов в банке физические и юридические лица забрали более 500 миллиардов рублей.

( Читать дальше )

Дивиденды2017. Подводим итоги Прогнозов дивидендов 2017.

- 20 августа 2017, 18:07

- |

СД ряда эмитентов обьявляют размеры и даты промежуточных дивидендов за 6 месяцев 2017 года, а я собираю эти рекомендации в табличку промежуточных дивидендов.

Последние строчки тоже скоро будут заполнены:

24 августа СД РУСАЛ рассмотрит возможность выплаты промежуточных дивидендов

В рамках внеочередного собрания акционеров компании «Роснефть» будет рассмотрен вопрос размера дивидендов по результатам первого полугодия 2017 года, а также вопросы срока и формы выплат. Решение о включении данных вопросов в повестку дня собрания акционеров было принято советом директоров «Роснефти», следует из сообщения компании.

В решении отмечается, что внеочередное собрание акционеров пройдет 29 сентября 2017 года в Санкт-Петербурге.

( Читать дальше )

Поучительные истории

- 14 августа 2017, 00:08

- |

Я почему-то пропустил этот выпуск, хотя подписан на канал

Случайно наткнулся на него только сегодня

Считаю это видео одной из лучших работ Верникова

Другая великолепная работа А. Верникова — это интервью с бывшим владельцем Стокпортала Дмитрием Барановским, который просрал 8 лямов и стал депутатом

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал