Избранное трейдера fracer

Сейчас самое лучшее время для инвестиций до 2017 г

- 19 сентября 2015, 05:12

- |

Держать рубли на вкладах ставки не привлекательны...

Решено!

Пойду сегодня закрывать валютный вклад конвертировав его в рубли

Рубли затем на брокерский счёт...

Пришло время для спекулятивных инвестиций в акции

с горизонтом минимум до 2017 года...

Интересны акции с максимальным соотношением доходность/риск

Поэтому из рассмотрения сразу убираем «голубые фишки»

и акции с free flow менее 20%

Инвестиционный портфель будет состоять из следующих акций компаний:

ПАО "РусГидро" — 50 %

http://www.rushydro.ru/

Российская энергетическая компания, владеет большинством

гидроэлектростанций страны, одна из крупнейших российских

генерирующих компаний по установленной мощности станций

ПАО «Аэрофлот» -

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 4 )

ФРС: казнить нельзя помиловать. Обзор на предстоящую неделю от 13.09.2015

- 13 сентября 2015, 23:36

- |

На предстоящей неделе:

1. Заседание ФРС, 17 сентября

На уходящей неделе банки, инвесторы, чиновники разного уровня единым хором выступали против повышения ставки ФРС.

Основные аргументы против повышения ставки: «неразумно», «опасно», «приведет к непредсказуемым последствиям».

Голдман Сакс утверждает, что ФРС отложит повышение ставки до декабря, т.к. индекс финансовых условий достиг максимального уровня за 5 лет на фоне падения фондового рынка, что равноценно повышению ставки ФРС на 75 базовых пунктов:

( Читать дальше )

Глобальный прогноз по US Indexes.

- 18 августа 2015, 21:04

- |

На рисунке 1 показан график индекса Доу с поправкой на рост денежной массы, построенный в полном соответствии с этой методикой. В одной из прошлых статей я показал, что нынешний глобальный цикл по рынку США длится с 80-х годов, а его нисходящая стадия началась в 2000-ом. На рисунке 2 показан аналогичный график индекса Доу с 2007-го года, а на рисунках 3 и 4 графики по индексам S&P500 и Nasdaq Composite c 1980-го года, также с поправкой на рост денежной массы M2.

( Читать дальше )

Анализа объемов по Level 1

- 12 августа 2015, 13:51

- |

Анализа объемов по Level 1

Анализ объемов – популярная тема среди трейдеров. С 2007 года тема объемов получила большое развитие, и на данный момент есть множество платформ для анализа объемов, и достаточно много методик работы с объемом.

Цель статьи – объяснить недостатки стандартных инструментов и показать преимущества использования алгоритмов анализа Level 1.

Разделим условно анализ объемов по Level 1 на два типа:

- Анализ потока сделок (лента принтов, Time&Sales)

- Анализ аккумуляций:

— стандартные инструменты

— алгоритмические аккумуляции (наслоения алгоритмов)

Анализ потока сделок

Данный анализ основан на нефильтрованных тиковых данных с биржи. Обычно принято анализировать ленту принтов в виде таблицы/списка. Исходя из полученных данных, трейдер принимает то или иное решение, читая ленту:

( Читать дальше )

Опционы для самых маленьких (часть пятая)

- 10 августа 2015, 22:28

- |

Здравствуй дружок. Сегодня мы поговорим об «улыбке волатильности» Помнишь подружку Веги, которая стоит в сторонке? Она может улыбаться, может ухмыляться и от этого, дружок зависит стоимость опциона. Тут нам, маленький мой, понадобится арифметика. Палочки-считалочки. А главное, надо свои мозги преключить на математический лад. Что это значит?

Однажды Кирилл Ильинский читал свою лекцию, «Мир глазами опционного трейдера: 10 примеров из жизни, разобранных по косточкам». В аудитории сидело ДВА студента. Когда Кирилл написал формулу.

ЧЕТЫРЕ студента встали и вышли из аудитории делать преобразование Фурье.

— «Так». Подумал Кирилл.

— « Если сейчас ДВА студента вернуться, то в аудитории вообще ни кого не останется»

Именно так мы и будем рассуждать, исследуя «улыбку волатильности». И если мы выгоним из аудитории Блека и Шоулза (это действительно два человека) с их греками (это еще пять человек плюс производные от человеков) то останется только Сигма. А сигма это ник Волы на СЛ. И у нас получится, что цена любого опциона и на любом страйке равна Воле. А Вола у нас измеряется в процентах. Поэтому цена опционов выражается в процентах. В процентах от чего? Для этого надо звать БШ, а они еще больше ситуацию запутают. Просто, прими как веру в Бога, цена опциона = %. И тогда все становится ясно.( Читать дальше )

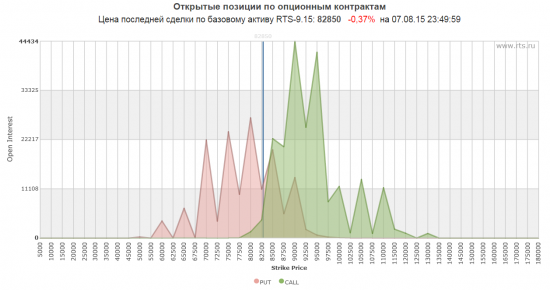

Распределение ОИ

- 10 августа 2015, 02:59

- |

Эта картинка напоминает колокол плотности распределения. Но смущает, что тут много пиков (на страйках с шагом 5000п) и провалов (на страйках с шагом 2500п). Что вряд-ли соответствует действительному распределению вероятностей. Поэтому захотелось как-то сгладить эти пики и провалы. Решил сделать так: идем слева направо, и накапливаем ОИ путов и коллов. Получается такая картинка:

( Читать дальше )

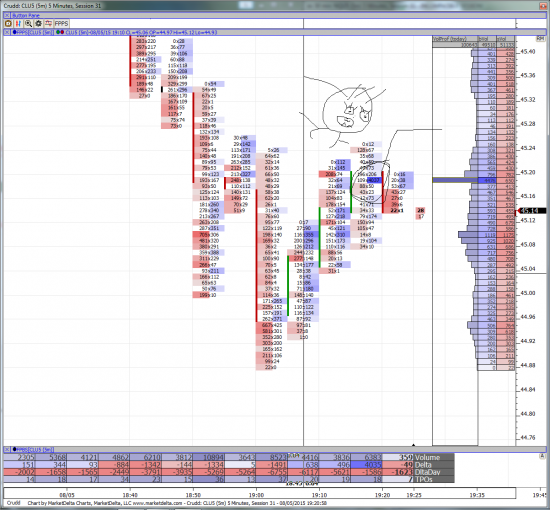

Прошел необыкновенно большой принт в нефти .

- 05 августа 2015, 19:29

- |

Прошел необыкновенно большой принт в нефти. По цене 45.19 разом купили 4037 контрактов Имеет ли это какоето значение или нет. Кто может толковать ленту. Наверняка это что то да значит. Если же на это не обращать внимание то тогда на что?

Объясните мне

- 04 августа 2015, 10:04

- |

Если маркет мейкер на фьючерсе открывающиеся им позиции может хэджировать опционами, то что делает тот кто раздает опционы? о_О

Не получается ли так, что один маркет мейкер(фьюча) при скажем движении в одну сторону покупает определенные опционы, а тот кто выдает ему опционы покупает/продает его же фьюч (получается вроде два независимых товарища, но действующие по схеме «тащить против толпы тренд» до тех пор пока есть кого натягивать)… Ведь это по сути схема технического инсайда. Первый всегда знает сколько он выдал фьючей «против» шерсти… а второй знает сколько маркет мейкеру опционов раздал, а потому врубает сразу контр тренд со сверх объемом на его же фьюче...

Или я чего-то не понимаю? Ведь круг должен замкнуться как-то?!!! Фин иснтрументы ведь не из воздуха берутся а согласуются с конкретной прибыльной стратегией. Маркет мейкеры не должны быть в убытке!

По этой схеме получается что трейдеры пытаются обогнать свою же «тень»!

что в принципе не возможно! А потому большинство гарантированно сливает не видя эту «перекладку из левой руки в правую»

Нефть продолжает падать, а с ней падает рубль

- 03 августа 2015, 12:40

- |

Обзор рынков Понедельник, 3 августа 2015

Нефть продолжает падать, а с ней падает рубль. В пятницу брент доходил до 51.6 долл./баррель, что стало минимумом с 30 января 2015 г. Соответственно, курс отечественной валюты доходил до 61.72 руб./долл., показав номинальный рекорд с начала марта.

В простой краткосрочной модели-регрессии рубль продолжает движение вдоль тренда. Движение нефти на 1 долл. означает движение курса на 65 коп. Если предполагать, что так и будет дальше (см. формулу на графике), то при цене брента в 50 долл./баррель курс должен составить 62.5 руб./долл., а при 40 долл. за баррель — 69.02 руб./долл. Минимум брента в январе, напомним, был на 45 долл. за баррель, чему сейчас соответствует 65.8 руб./долл.

Предупреждаем, что это расчет здесь и сейчас, он не может быть использован долгосрочно, поскольку не учитывает инфляцию. Можно представить также, что россияне вновь начнут паниковать и вызовут временный провал курса больше, чем описано здесь.

Но для того чтобы представить куда может упасть рубль, нужно понять куда придет нефть, и здесь мы не можем быть ни в чем уверенным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал