Избранное трейдера Muzikant

Прелесть и ужас опционов

- 18 февраля 2021, 12:49

- |

Привет всем любителям и ценителям опционов. С большим вниманием ознакомился с содержанием раздела на смартлабе и принял решение зарегистрировать здесь свой опционный блог. Пока учился торговле этим замечательным инструментом, перечитал стопку учебников, пересмотрел сутки видеороликов на русском и английском, взял платные курсы, облазил интернет в поисках скудных крох практических аспектов, но в итоге все практические навыки пришлось извлекать самому, некоторые — весьма болезненно. Думаю, от меня не убудет поделиться, и считаю, что удивительный мир опционной торговли заслуживает того, чтобы о нем писали больше и чаще.

Во первых строках — кратко о себе и о том, что, как и где торгую. Мне 46, в мир опционов пришел давно, лет 5 назад, но с первого захода не сложилось — торговал рублевыми опционами, и неудачно. Я потом объясню, почему неудачно. В прошлом году покинул, наконец, работу, открыл счет в IB, закинул туда столько, сколько не жаль потерять полностью, и начал учиться на свои кровные. Начал, как водится, с покрытых коллов. Потом перешел к голым путам. Кривая обучения выглядит классически: первые два месяца — уверенный, но небольшой плюс.

( Читать дальше )

- комментировать

- ★29

- Комментарии ( 120 )

ИНВЕСТОРЫ-НОВИЧКИ, вы НЕ можете потерять на бирже [всё]!

- 16 февраля 2021, 03:35

- |

![ИНВЕСТОРЫ-НОВИЧКИ, вы НЕ можете потерять на бирже [всё]! ИНВЕСТОРЫ-НОВИЧКИ, вы НЕ можете потерять на бирже [всё]!](/uploads/images/04/59/62/2021/02/16/c4fdd9e893.jpg)

Хотел написать просто комментарий вот к этому посту главного смартлабовского поциента, но я у него забанен, поэтому придется написать отдельным постом. В посте, в общем, нас кормят стандартной теоризаговорщецкой ботвой про то, что «знакомый из банка, который управляет деньгами одного миллиардера, звонит сказать, что все пропало». При этом сам «знакомый из банка», видимо, уже обкусал себе все локти, поскольку не поучаствовал в ралли с апреля прошлого года, и спать не может — названивает прям каждое утро предупредить других инвесторов не зарабатывать деньги. А может, миллиардер за то, что его деньги не поучаствовали в ралли, уже вставил «знакомому из банка» паяльник, и обещает включить в розетку, «если сраный рынок вырастет еще хоть на 10%», вот «знакомый из банка» и пытается разрулить ситуацию...

Я, в общем, тоже мог бы написать, что управляю деньгами миллиардеров, и не одного, и даже не рублевых, поэтому аргумент «одна бабка из банка, которая управляет деньгами миллиардера, сказала» несостоятелен. Но мы не будем бросать дешевые понты, а просто посмотрим на некоторые очевидные факты.

( Читать дальше )

Про торговлю ожиданий

- 12 февраля 2021, 14:35

- |

Буквально 5 месяцев назад у меня было абсолютно другое мышление в анализе инструментов и торговли. Я старался определить направление движения цены и весь анализ был построен исключительно в этом направлении с кучей подтверждающих фактов (можно посмотреть мои старые идеи на TW). И когда цена двигалась в противоположную сторону, я усиленно старался найти подкрепление моему ПЕРВОНАЧАЛЬНОМУ прогнозу и, соответственно, торговал убыточно и против тренда.

Так вот, ошибка как раз в этих ожиданиях. Я становился заложником моего первоначального вью и не воспринимал противоречащую информацию.

Не нужно искать единственно верное направление движения, как и инструмент, который будете торговать.

Нужно понять, что на рынке может быть все что угодно. Абсолютно все и в любой момент времени (привет отрицательные цены на нефть). Поэтому не нужно зацикливаться на своем анализе, свечных моделей, треугольниках, пересечениях линии 80 сигнальной линией на RSI и т.д. Все это может отработать как надо, а может и нет.

( Читать дальше )

Инвесторы-новички, скоро вы можете потерять на бирже всё!

- 11 февраля 2021, 11:48

- |

Сегодня утром меня разбудил звонок одного моего знакомого, который работает в банке, и управляет деньгами одного миллиардера. Одним словом, человек давно в рынке, постоянно анализирует информацию и видит, что происходит. Он начал меня убеждать, что я просто обязан донести до широкой аудитории предостережение, что они рискуют потерять всё на грядущем обвале фондового рынка.

По его наблюдениям сейчас происходит следующее: физические лица и в США и в России покупают акции в огромных объемах, при этом профессиональные управляющие в огромных объемах закрывают свои позиции о покупающих физлиц. Все его знакомые, которые никогда не были связаны с рынком присылают ему скриншоты своих портфелей, от чего у него волосы на голове дыбом встают.

Я со своим товарищем из банка согласился, и даже уверил его, что в своем последнем антикризисе как раз пытался робко предупредить о том, что нас ждут потрясения. Хотя, конечно, согласился, что этого недостаточно, и надо написать отдельный пост по теме. Вчера я писал, что уровень маржинального долга (кредит который используется для покупки акций) в США вырос до новых рекордов - $778 млрд. Эта метрика рекордная не только в абсолютных цифрах, но и относительно ВВП/уровня доходов.

Я в общем-то не испытываю особой жалости к тем, кто в попытке нажать на кнопку быстрого обогащения, оказывается «по ту сторону кнопки» и теряет деньги. Важно понимать, что то, что вы обратили свой труд в деньги, сбережения и принесли их на фондовый рынок, не подразумевает автоматическую обязанность рынка платить вам процент или эти деньги преумножать. Запомните:

управление деньгами на бирже — это тяжёлый труд, который даже не всем профессионалам под силу

( Читать дальше )

Выбор компаний для портфеля

- 09 февраля 2021, 12:37

- |

Я около 2ух лет разбирался в отчетностях и мультипликаторах, но в итоге вот к чему пришел. Возьмем для примера всеми любимую Теслу.

- Коэффициент P/E более 1600 и это грубо говорит о том, что окупить свои инвестиции получится через 1600 лет)))

- Доходность на вложения ROE = 4,7%. Чуть выше депозита банковского)

- Долговая нагрузка (debt/equity) 85%. Своего капитала катастрофически не хватает на покрытие.

( Читать дальше )

Как купить золото на Московской бирже. Плюсы и минусы разных инструментов.

- 08 февраля 2021, 21:33

- |

Инструменты, привязанные к цене золота, достаточно часто присутствуют в инвестиционных портфелях. Рассмотрим, какие возможности для покупки золота существуют на Московской бирже. Конечно, если у вас есть доступ к международным рынкам, ваш выбор становится гораздо шире, но это заслуживает отдельного обзора.

Прежде всего, существуют 3 биржевых инвестиционных фонда, которые торгуются на Московской бирже и доступны для покупки любому неквалифицированному инвестору.

1) ETF FXGD от FinEx. Самый старый из фондов (существует с 2013г.), ориентированных на золото, и самый ликвидный. Сам фонд имеет синтетическую репликацию, то есть никакого физического золота, которое где-то хранится, здесь нет. В основе активов этого фонда американские казначейские векселя и фонды денежного рынка, доходность по которым сейчас немногим выше ноля, то есть по большому счету, мало влияющая на общую доходность. Фонд заключает одномесячный своп в отношении LBMA Gold Price AM (лондонский утренний золотой фиксинг) с UBS AG, который как раз и призван отражать изменение цены золота. Базово скорее всего подразумевается, что доход, который приносят облигации, идет на уплату премию по свопу. Как это происходит на практике, учитывая околонулевую доходность краткосрочных долларовых инструментов, неизвестно. Кроме этого, в связи с такой структурой фонда у вас возникают дополнительные риски.

( Читать дальше )

И еще раз про налоги. Ответы на многие вопросы.

- 08 февраля 2021, 13:43

- |

Господа, крайне рекомендую потратить время на это видео. Очень полезно в плане информации про новое в налогообложении с этого года.

На фондовом рынке США сформировался пузырь небывалых размеров

- 06 февраля 2021, 15:28

- |

Начать я хочу с, казалось бы, очевидного, но сегодня далеко не все осознают, для чего появились акции. Итак, акция — это доля в компании. Зачем нужна доля в компании? Для того, чтобы иметь часть её прибыли. Именно поэтому реальная ценность акции обусловлена текущей и будущей прибылью компании-эмитента, которая передаётся акционеру в форме дивидендов.

Некоторые компании выплачивают дивиденды ежеквартально, другие — ежегодно, а есть те, которые более десятилетия не делились чистой прибылью со своими акционерами. В конце прошлого века подобное было редкостью, однако с появлением интернета скорость масштабирования бизнеса увеличилась на порядок, и технологические компании взяли за правило реинвестировать всю чистую прибыль в развитие, чтобы в будущем дивиденды были ещё больше.

( Читать дальше )

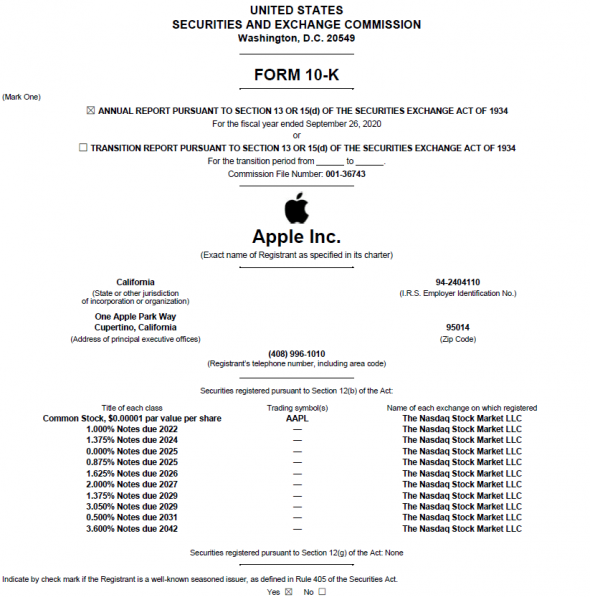

Прежде чем инвестировать в акции американской компании — прочти её 10-K отчёт

- 04 февраля 2021, 20:54

- |

В этой статье я попытаюсь коротко рассказать о том, как оптимально читать годовые отчеты компании (речь пойдет о 10-K форме), и на что стоит обращать внимание. Это будет программа-минимум для того, чтобы получить базовое представление касательно состояния бизнеса той или иной компании.

Что такое форма 10-K?

Форма 10-K представляет из себя годовой отчет деятельности компании, который включает такие разделы, как обзор бизнеса компании, основные риски, финансовая отчетность и комментарии к ней, корпоративное управление и т.д. Каждая компания, чьи акции торгуются на американской фондовой бирже, обязана ежегодно подавать форму 10-K в SEC.

( Читать дальше )

газпром

- 04 февраля 2021, 14:05

- |

Атака не иначе. Наблюдаем :)

Ниже текст и ссылки.

За этот доклад Sberbank CIB уволил его автора, Алекса Фэка, одного из лучших инвестиционных аналитиков по российским акциям. Называется подробный доклад о Газпроме в оригинале на английском языке: «Russian Oil and Gas: Tickling Giants». Сам скандальный доклад написан по-английски. Но для глобальных инвесторов это не станет препятствием для изучения данного труда. По-русски доклад Алекса Фэка носит название «Русские нефть и газ: пощекотать гигантов».

Аналитик Алекс Фэк пострадал за правду, раскрыв суть деятельности Газпрома, заключающейся в обогащении компаний-подрядчиков. Так уж получилось, что владеют этими компаниями друзья детства Владимира Путина — Геннадий Тимченко и Аркадий Ротенберг. Совпадение? Не думаю.

Наслаждайтесь правдивой информацией и не ведитесь на пропаганду → Скачать отчет

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал