Избранное трейдера Игорь

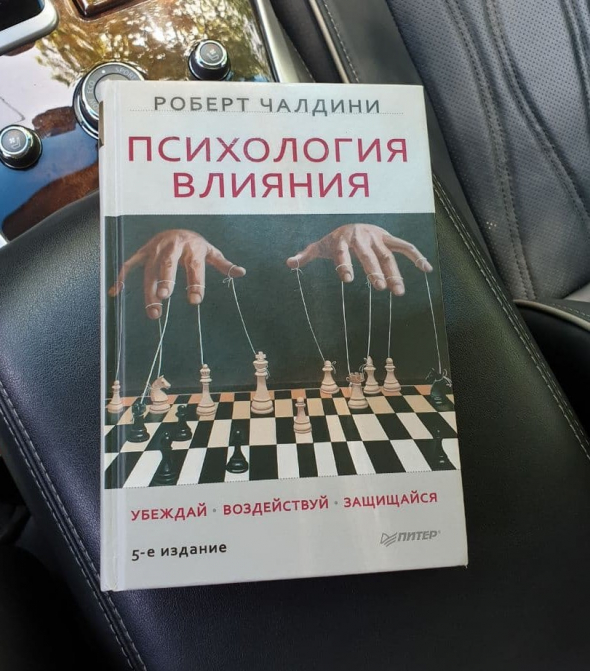

ПСИХОЛОГИЯ ВЛИЯНИЯ

- 01 июня 2021, 12:43

- |

Прочитал эту книгу еще в августе 2018. И сейчас, когда просматривал идеи, был удивлен, насколько сильно некоторые тезисы засели глубоко-глубоко в голове. Уже забыл, что они отсюда.

В ситуации, когда нас окружает огромный поток информации, когда мы в спешке, когда общепринятые стереотипы давят на нас, когда вопросы сложны, когда эмоции давят, многие решения мы принимаем, как говорится, «на коленке». По инерции, сильно не задумываясь.

В этой ситуации мы уязвимы. Уязвимы под напором «агентов влияния» — людей, чаще продавцов разных мастей, использующих наше несовершенство себе во благо. Под их напором мы принимаем решения не к своей выгоде, а к выгоде этих товарищей.

Автор разбирает всего семь принципов, но разбирает досконально. С различными примерами, прорабатывая каждый аспект.

Остановлюсь на нескольких из них, имеющих отношение к финансовому рынку.

✅ВЗАИМНЫЙ ОБМЕН

( Читать дальше )

- комментировать

- ★37

- Комментарии ( 12 )

Что читать, чтобы научиться предсказывать дефолты

- 16 мая 2021, 12:57

- |

📉 Если ваша мечта — предсказывать дефолты, то вам желательно научиться читать бухгалтерский баланс, знать как оценить финансовое состояние предприятия и понимать, что дефолт — вещь субъективная.

Рекомендованная литература по финансовому анализу

📝 Это проходная статья и на неё я буду ссылаться всякий раз, когда буду проводить финансовый анализ того или иного предприятия. Учебники и методички из списка, написаны профессорами и докторами экономических наук. У меня нисколько не вызывает сомнения правильность приведённых расчётов. Недавний дефолт «Дяди Дёнера» подтверждает все расчёты из учебников. Поэтому я всецело доверяюсь тому, что в них написано и лично применяю эти расчёты на практике. Эти же расчёты я использую при составлении инвестиционного портфеля и перед покупкой ценных бумаг (высокодоходных облигаций) в свой портфель.

( Читать дальше )

Облигации: мифы и реальность. Часть 3. Глава 2. Очертания будущего.

- 11 мая 2021, 22:27

- |

Грядущее под диктовку ФРС

В одном из недавних топиков на смартлабе мое внимание привлек сюжет из финансового шоу про страдающие от бессонницы деньги

Помимо привычных слов о скором обвале фондового рынка ведущий пообещал рассказать и о том, что такое облигации и кривая доходности. Захотелось узнать об этом подробнее. Всё оказалось просто и понятно, эксперт разложил информацию по полочкам:

Когда вы покупаете облигации, вы даете в долг — правительству или компании. Норма дохода по облигации, которую вы желаете получить, обусловлена степенью вашего доверия к заемщику. Банкротной компании нельзя давать деньги под 3% годовых, но под 30% — почему бы и нет, — ведь мы понимаем, что она за год не дефолтнёт (Л — логика). На самом деле всё зависит от кривой доходности, потому что она диктует нам будущее.

На простом жизненном примере ведущий объясняет почему требуемая доходность растет со сроком до погашения:

( Читать дальше )

Лучше один раз увидеть, чем сто раз услышать

- 02 декабря 2020, 10:55

- |

В последнее время на этом ресурсе участились топики на тему как хорошо инвестировать в США и как плохо в Россию. И в подтверждение этого приводятся сравнительные графики S&P500 и индекса РТС с конца 2007-го. Оппоненты смещают начальную точку в 1995-й и показывают, что как раз наоборот. С точки зрения динамик индексов, как ни парадоксально, правы обе стороны. Потому что внимательный читатель увидит, что с конца 1998-го по 2007-й, включительно, лучше было инвестировать в Россию, а с конца 2007-го по 2019-й в США.

И этому факту начинают придумывать оправдания одно нелепее другого:

— цены на нефть;

— доминирование компаний с госучастием на рынке;

— санкции;

— «кроваво-тоталитарный режим» (термин из дискуссии Правого Клуба в 1999-м о поддержке-неподдержке второй чеченской).

Не будем подробно разбирать все эти «оправдания», скажем лишь о двух просто проверяемых фактах:

— средние цены на нефть в долларах в 1999-2007 были ниже аналогичных средних цен в 2008-2019;

( Читать дальше )

Какую книгу прочитать, чтобы научиться читать отчеты

- 28 июля 2020, 10:43

- |

Чтобы научиться читать отчеты, надо начать читать отчеты. Не ленитесь, читайте отчеты целиком. Это как читать книги на английском:

Первый отчет будет идти очень тяжело и медленно. Потом еще штуки 4-5 тяжело и мучительно. Потом уже чуть легче.

Поймете структуру отчета, поймете что они все одинаковые. Думаю, что уже после 5 отчетов станет ясно, какие моменты можно пропустить, а какие важны. Я прочитал сотни отчетов и именно это помогло мне понять что к чему. Ведь ваша задача — посмотреть прибыль, и определить что на нее влияет. А также посмотреть реальный денежный поток, как он формируется. Это тоже есть обязательно в отчете в отдельном разделе.

Читайте отчеты внимательно и записывайте вопросы, которые возникают. Их можно задать в блоге на смартлабе, или на форуме акций той компании (на смартлабе), отчет которой вы изучили и где у вас появился вопрос. Я лично всегда так и поступаю.

Совет: вы и ваши финансы — как компания. Запишите в табличку все ваши деньги и материальные ценности, запишите все ваши обязательства. Вы поймете что такое баланс. Запишите сколько денег вы заработали за месяц, сколько потратили, сколько налогов заплатили — вы будете лучше понимать что такое отчет о прибылях и убытках.

Добавьте к отчету ваши инвестиции, проценты, переоценку стоимости ваших активов, чтобы посмотреть, как баланс месячной давности превратился в текущий баланс и вы поймете как устроен отчет о движении денежных средств. Делайте это регулярно. Я уже многие годы записываю все свои расходы и доходы в табличку, записываю баланс на конец каждого месяца.

Если у вас есть мелкий бизнес, не ленитесь, регулярно делайте такой бух. отчет, и сами гораздо лучше будете понимать как устроена отчетночть.

Сразу скажу, что книгу про фин. отчетность читать гораздо неинтереснее, чем сами отчеты. Кому хочется книгу, почитайте Герасименко: https://smart-lab.ru/books/book_view/651/

Но лучше её читать после того, как вы прочтете и осознаете хотя бы штук 10 отчетов, чтобы озадачиться проблематикой.

Ну или классический справочник Дамодорана на 1000 страниц https://smart-lab.ru/books/investicionnaya-ocenka-asvat-damodaran/

Его лучше конечно читать не целиком, а как справочник, если что-то конкретное непонятно

Греф: три качествах детей, которые надо развивать, чтобы они стали успешными

- 14 июля 2020, 18:58

- |

Смотрел на ютубе свежее интервью с Германом Грефом. Там он затронул тему образования, и проблемы образования в России. Среди прочего он высказал мысль, что будущий успех ребенка не связан с его школьными оценками, а зависит от трех групп мягких навыков (soft skills). (см. с 13 минуты видео).

Что это за навыки?

✅ Социальные навыки. Навыки общения, коммуникации в обществе. Публичные выступления, доведение своей точки зрения до других людей. Умение вести дискуссию. Всё, что дает успех в общении в команде.

✅ Когнитивные навыки. Мыслительный процесс. Включает в себя:

👉Системность мышления. Включает в себя анализ и синтез. Важно не только уметь собрать детали и факты, но и вовремя синтезировать их, сделать правильный вывод, не увязнув в мелочах.

👉Креативность. Наши школы воспитывают конформистов и убивают креативность. В школах люди разучаются придумывать новое. Одна из самых больших потерь во время школьного образования.

👉Критическое мышление. Способность критически воспринимать и обрабатывать информацию.

👉Принятие решений. Никто не учит детей правильно принимать решения.

✅ Эмоциональные навыки. Умение понимать себя, свои эмоции, эмоции других людей, управлять собой, достигать успехов в коммуникации.

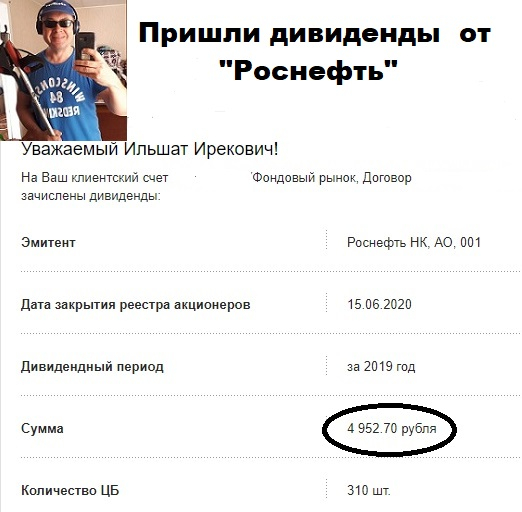

❤ На пенсию в 65(60). БДСИ 2020 (Большой Дивидендный Сезон Июль 2020 г.). Пришли дивиденды от Роснефти. "Государство получило более 1 трлн рублей дивидендов за 2017-2019 гг."

- 03 июля 2020, 04:56

- |

🇷🇺 «БДСИ-2020».

Большой Дивидендный Сезон Июль 2020 г.

Пришли дивиденды «Роснефть».

«Государство получило более 1 трлн рублей дивидендов за 2017-2019 гг.

При этом 976 млрд рублей было получено от 20 акционерных обществ

(с, аудитор Счетной палаты Андрей Туркин)».

( Читать дальше )

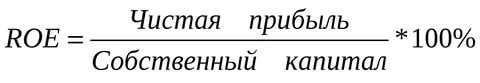

ROE - как основной мультипликатор для оценки компании.

- 17 апреля 2020, 15:41

- |

Уважаемые, друзья, я решил создать небольшую рубрику про мультипликаторы оценки компаний, в которой детально разберу каждый мультипликатор в отдельности. Это конечно, в первую очередь будет полезно начинающим трейдерам, но также полезно освежить в памяти информацию для более опытных специалистов.

Предлагаю разобрать мультипликатор коэффициента рентабельности собственного капитала или так называемый ROE (return on common equity). Другими словами ROE — это доходность на капитал компании в процентах годовых, то есть рентабельность.

ROE позволяет инвесторам оценить, насколько эффективно компания использует собственный капитал.

Итак, ROE показывает нам доходность бизнеса и по факту является одним из самых важных показателей (параметров) для принятия решение о покупке акций или другой ценной бумаги рассматриваемой компании.

( Читать дальше )

Борис Березовский. Как заработать большие деньги?

- 17 марта 2020, 15:43

- |

Зачем я откровенничаю?

Я уже пожилой человек, добившийся в жизни всего, о чем только можно мечтать. Моих денег мне не прожить до конца моих дней, а, учитывая скромность моих потребностей – и за много жизней не прожить.

Я больше не заинтересован в зарабатывании денег. Будучи евреем, я, за исключением последних лет, жил и работал в России, хорошо узнал страну и ее народ, изучил силу и слабости русских. Начав, как беспощадный эксплуататор и иудей, я постепенно проникся сочувствием к великому и сверхтерпеливому русскому народу, и сейчас уже вполне искренне желаю ему блага.

Я изменил религию, крестился в Православии, во многом разошелся с еврейской общиной и её солидарным мнением, хотя до конца евреем быть не перестал.

Мои деньги, вырванные сперва у России, теперь работают на благо России, и мой жизненный опыт тоже мог бы послужить русским. Надеюсь, что, публикуя со свободным правом перепечатки эту (сперва внутри – корпоративную конфиденциальную) брошюру, я принесу пользу отчаявшимся и увязшим в неразрешимых проблемах людям.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал