Избранное трейдера Nepall

Доходность активов в России 1995-2018

- 28 января 2019, 11:26

- |

Акции:

Индекс московской биржи полной доходности.

Индекс РТС полной доходности.

Индекс S&P 500 полной доходности в долларах

Индекс S&P 500 полной доходности в рублях

Валюты — курс доллара и евро согласно курса ЦБ РФ.

Депозиты — согласно процентным ставкам на январь каждого года по данным ЦБ РФ.

Золото и серебро — курсы ЦБ РФ.

Недвижимость — стоимость квадратного метра в Москве.

Государственные облигации — индекс совокупного дохода RGBITR.

Корпоративные облигации — индекс совокупного дохода IFX Cbonds.

Инфляция — данные Росстата.

Внизу указана среднегодовая доходность за 10 и 15 лет.

Ниже представлены реальные доходности с поправкой на инфляцию. Применялась следующая

( Читать дальше )

- комментировать

- ★158

- Комментарии ( 92 )

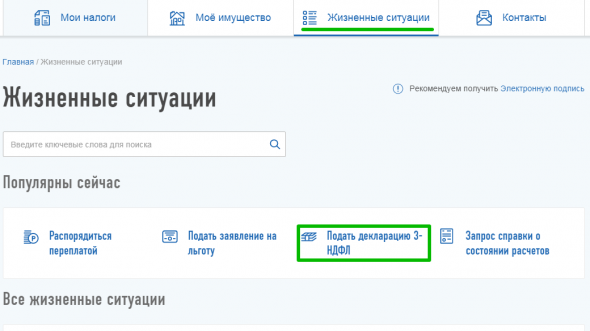

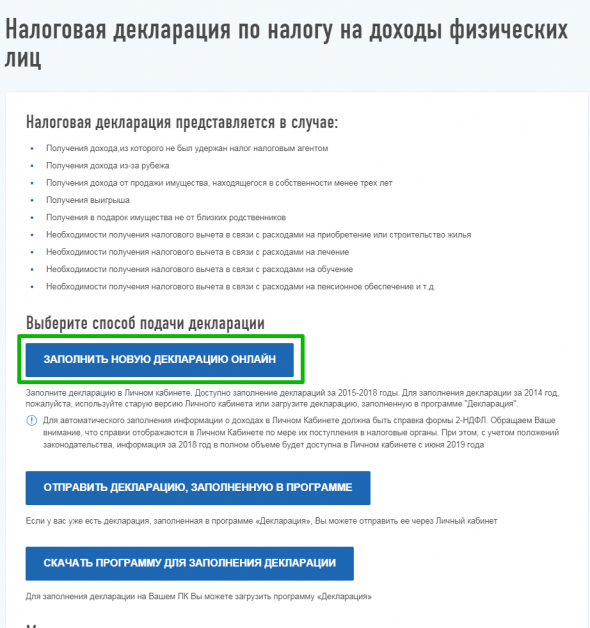

Оформляем возврат на ИИС в 2019 году через личный кабинет сайта nalog.ru

- 14 января 2019, 16:49

- |

Итак по по порядку:

1) Заходим в личный кабинет на сайт nalog.ru, через: либо подтвержденную запись на госуслугах, либо через учетную запись полученную именно в налоговой службе.

2) Выбираем «Заполнить декларацию онлайн».

( Читать дальше )

SWT-метод: Иногда они возвращаются

- 28 декабря 2018, 19:01

- |

Был тяжелый год, не было никаких сил по здоровью, и я свернул все проекты. Но в последние недели года благодаря некоторому просветлению в мозгах проделан колоссальный объем работы по коренной модернизации индикаторов и полной автоматизации торговли.

С нового года инструменты SWT-метода временно возвращаются на рынок, пока не будет подписан договор на передачу монопольных исключительных прав. Все-таки розница — это хлопотное дело, особенно в моем возрасте и с нестабильным состоянием организма.

Описание инструментов будет опубликовано в моем блоге в ближайшее время.

Комплект программ аналитической поддержки трейдинга

( Читать дальше )

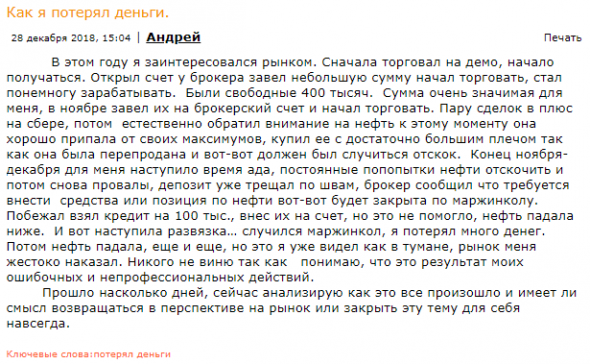

Разбор пролёта

- 28 декабря 2018, 17:31

- |

1. Нельзя упражняться торговле на демо.

2. Нельзя торговать сумму, потеря которой будет для вас значимой и изменит уровень вашей жизни в худшую сторону.

3. Нельзя новичкам использовать плечи.

4. Нельзя вставать против тренда и пытаться поймать хай или дно.

5. Нельзя новичку оперировать понятиями перепродано или перекуплено.

6. Нельзя стоять против рынка и погружать депозит в состояние ад.

7. Нельзя довносить деньги на депозит, чтобы избавться от ситуации маржинкол.

8. Нельзя брать кредит и торговать на эти деньги.

9. Если сразу не пошел трейдинг, ваш мозг требует переустройства на физиологическом уровне — а это будет долгая и муторная история для вас. Пока для вас в рынке бабла нет! Если вы сливаете на рынке, то у вас даже за деньги не будет быстрых и легких путей. Не ведитесь на околорыночные уловки

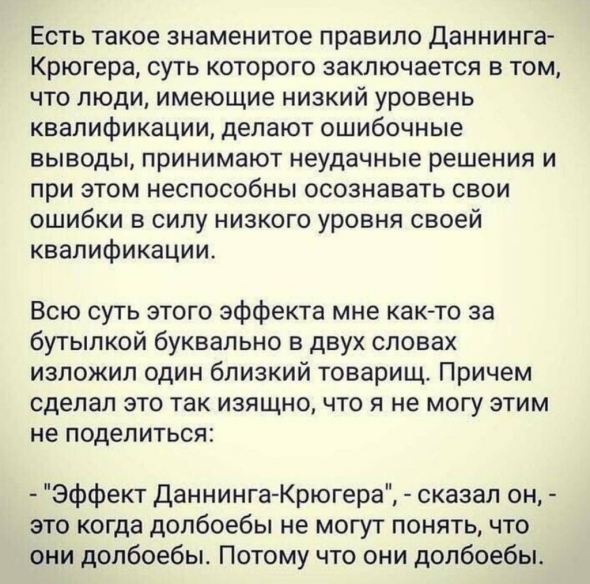

Правило Даннинга-Крюгера.

- 25 декабря 2018, 10:28

- |

Казалось бы причем тут рынок… а вот в самом прямом… ибо покупать актив, когда все говорит о продаже и наоборот, это в стиле большинства… и эффект Даннинга-Крюгера говорит как раз об этом...

Как зарабатывать на американском рынке, стратегия на годы вперед

- 15 декабря 2018, 17:16

- |

Наткнулся на ZeroHedge на одну из последних публикаций, где они разбирают торговую систему дававшую прибыль на протяжении многих лет. Фундаментально она представляется крайне интересной, поэтому я решил посвятить небольшую публикацию ее разбору. Суть системы в следующем: мы ожидаем негативного закрытия недельной свечи на S&P500, после чего встаем в покупку на протяжении всего следующего за этой неделей торгового дня. Иными словами, мы занимаемся типичной «покупкой дна» на американском рынке в ожидании «Plunge Protection Team» (изначально вполне себе официальная рабочая группа, однако название давно стало собирательным образом для американских трейдеров. Что-то вроде нашего кукла, только занимающегося поддержкой рынка). Самое смешное, что стратегия работает, вот среднедневной возврат (по факту возврат на одну сделку, т.к. ее продолжительность по системе равняется одному торговому дню) по годам начиная с 1980-х:

( Читать дальше )

Если некуда припарковать лишние деньги, etf ЛИТИУМ, для вас.

- 10 декабря 2018, 09:56

- |

А почему обратил на него внимание? А все из-за Илона Маска нашего.

Американский миллиардер способен нанести мировой экономике

тяжелейший литийный удар.

Если планам Илона Маска суждено будет сбыться, то только компания Tesla потратит весь мировой запас лития за семнадцать лет.

Ну, а потом производителям, которые используют литий в источниках питания, придется «извращаться», применяя кальций, магний, ртуть и цинк в качестве анодного материала. Значит, как минимум, придется забыть об ультратонких смартфонах, легких ноутбуках, а электромобили станут на полтонны тяжелее. Ударит это и по мобильной связи, и автономной медицине, и даже по космонавтике.

Подробнее, кому надо,

читайте здесь: svpressa.ru/world/article/218486/

Моя философия инвестирования.Основные базовые идеи.

- 09 декабря 2018, 10:24

- |

«В очереди на получение доходов от бизнеса держатель акций стоит на последнем месте. Поскольку такие условия рискованны, в среднем он заслуживает более высокого дохода, чем держатели облигаций, которые получают свои деньги обратно первыми.»

Манифест инвестора, Уильям Бернстайн.

( Читать дальше )

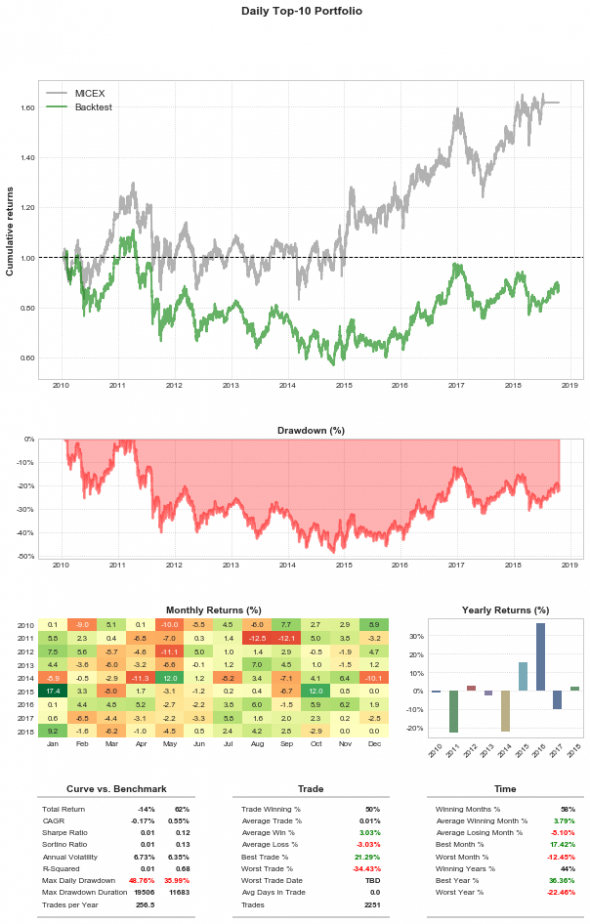

Стратегия покупки лидеров на акциях

- 05 декабря 2018, 13:14

- |

Пост в продолжение темы покупки лидеров из этого поста

smart-lab.ru/blog/508639.php

Автор покупает топ 8 лучших акций по итогам недели.

Думаю, данная стратегия переоценивается.

Возьмем 20 тикера из топ ликвидных на ММВБ.

И будем каждую неделю покупать 5 лучших. В отличии от предложенной стратегии здесь нет стоплоссов.

Система всегда в рынке, даже на падении.

Бэктест без учета комиссии с 2010 года в сравнении с индексом MICEX будет выглядеть так:

На растущем рынке еще как-то работает, но в боковике, увы, жестко проигрывает купил и держи.

Привет индексное инвестирование ))).

Всем удачи!

Торговая система BWS

- 04 декабря 2018, 07:40

- |

Торговая система BWS

Введение

В основе человеческой психологии лежит желание купить то, что подешевело, то, что стоило раньше 100, а сейчас, к примеру, 90. Подобные сделки кажутся очень выгодными, тем более, что в обычной повседневной жизни они, как правило, действительно являются выгодными. Например, выгодно покупать продукты по акциям в магазине со скидкой, выгодно отовариваться на распродажах, покупать товары при ликвидации магазинов и т.д. Именно поэтому многие и на фондовом рынке придерживаются такой же стратегии, покупая акции компаний аутсайдеров, которые падают и, зачастую, падают сильно. Не скрою, что когда-то и я так торговал, но анализ собственных сделок, а также анализ движения цен на акции лидеров рынка и аутсайдеров, заставили меня пересмотреть этот подход.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Газпром, который когда-то в 2008 году стоил более 300 рублей, а сейчас, спустя 10 лет, стоит в два раза меньше. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал