Избранное трейдера Николай Во

Обучение входа в позицию на падении простыми и понятными словами

- 22 октября 2022, 09:18

- |

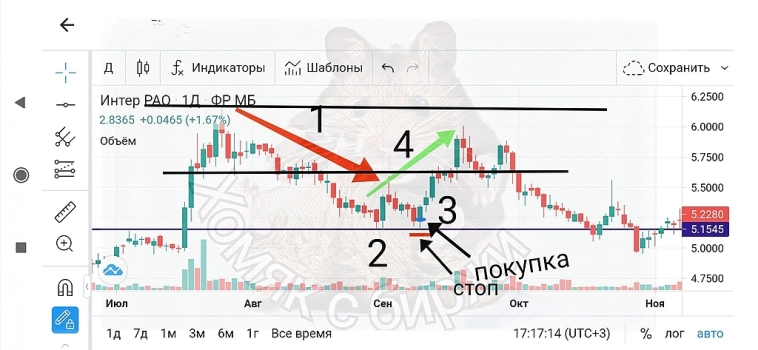

1.Выбрали несколько интересных для вас бумаг которые снижаются, если снижение идёт в канале, это вообще замечательно. Просто наблюдаете за ними, количество бумаг неограничено.

2.Какая то из бумаг или несколько бумаг на дневной свече поменяли движение. Провели линию на минимуме и продолжаете наблюдать, задача дождаться опять разворота и движения в сторону подтверждения уровня. А если уровень уже был сформирован (например вы работаете в канале), то реестра уровня.

3.Произошло подтверждение или ретест уровня. На дневном графике, на отскоке, выше уровня встаëте в лонг. Стоп в уме или под уровень, кому как нравится.

4.Терпите прибыль. Для фиксации профита можно ориентироваться на: 1) точка разворота на ретест. 2) пол пути предыдущего снижения (в данном примере 1) и 2) практически совпадают). 3) предыдущий максимум или верхняя часть канала.

Цифры на графике — это не волны. Это последовательность действий в тексте.

Хотите знать больше, заходите в гости: t.me/khomyak_s_birzi

- комментировать

- ★21

- Комментарии ( 34 )

Потерял ВСЕ на бирже за 3 года. СВО..

- 24 июня 2022, 09:09

- |

Как работают расписки на российские компании и почему инвесторы их сейчас продают?

- 07 июня 2022, 16:09

- |

Первая проблема этой схемы заключается в том, что российские дочки не могут отправить на кипрскую компанию прибыль, чтобы кипрская компания могла выплатить дивиденды дальше вправо по схеме.

Вторая проблема заключается в том, что схема проходит через злосчастный Евроклир, который блокировал движение всех прав с НРД. Таким образом, по распискам, которые торгуются на Мосбирже, на данный момент невозможно осуществлять права. После санкций против НРД фактически не случилось ничего нового, потому что официальные санкции лишь узаконили то, что де-факто происходило после 25 февраля: отсутствие движения между Евроклиром и НРД.

Возможно, у напуганных инвесторов возник логичный вопрос: если схема владения (см. выше) не отличается от американских акций (СПб) точто мешает ЦБ перевести на неторговые счета и расписки на акции кипрских компаний, которые по сути ничем не отличаются от американских акций, которые хранились на Мосбирже по точно такой же цепочке?

Вероятно именно этого опасаются участники рынка, которые продавали российские расписки после объявления санкций против НРД на прошлой неделе.

( Читать дальше )

ИИС 280 млн, и -95%.

- 03 марта 2022, 17:43

- |

Я на рынке с 2010, на рынке РФ с 2013… Где-то с 2016 считаю себя профессионалом: доходность не самая стабильная, но очень высокая… По годам с 2015г в рублях шла вот так: +90% +70% +80% -30% +150% +350%(!) +200%, и с начала года -90%.

До последнего считал общую ликвидность, в конце — счета поменьше и кеш считать перестал т.к. уже ни на что не влияло. Доходность конкретно по ИИС открытому в 2015г — выше. Ну и тут не считались выводы. Я бОльшую часть лет не имел терминал в телефоне, скрины с отчета не очень красивые, так что красивых скринов хая откября у меня нет.

С конца 2014 вот здесь: vk.com/ladimirkapital веду блог… И с 2017 веду закрытый дневник сделок. Сейчас старые сделки все открыты, можно красочно увидеть 24,02, как счет таит со 116 до 14.

Что позволило мне заработать такие деньги? Конечно плечи, и концентрация на сильнейших идяех… Я брал мечел по 9 в 2014, по 78 летом. Тесла по 200 до сплита, заглядывал в Систему по 5… Ленку правда брал лишь по 44, но все равно кратник. Сейчас например Мечел заплатит(всегда платил, а щас денег у него — Ж жуй) — 100р, а я ПРОДАВАЛ(!) его по 145 чтобы спасти хоть что-то. Суть не в рублевом убытке, а в том что я лишился 85% акций.

В общем две недели назад было так:

( Читать дальше )

ГАЗПРОМ. С чего все начиналось. Прочитал тогда не поверил. Но все же в 2017 сохранил себе на будущее. Для тех кто использует фундаментал будет полезно. Цены на газ по проведенному анализу

- 26 февраля 2022, 23:02

- |

11.09.2017 16:29

Экстренное развитие рынка СПГ

взято отсюда www.benzol.ru/news/?id=358820 (они уже удалили. хорошо что сохранил себе)

Экстренное развитие рынка СПГ — это попытка навязать миру правила игры, которые позволят сохранить валютную монополию США

Обвал нефтяных цен в 2014 году поставил энергорынок на инвестиционную паузу.

Санкции США лишь легализовали " визовый режим" между ресурсным и финансовым сектором мировой экономики. Запертые на фондовом рынке деньги пузырятся, разгоняют капитализацию и блокируют промышленный рост Запада. Снять " визовый режим" и запустить мировой промышленный рост мешает политический конфликт США, Москвы и Пекина. Зоны неопределенности растут и множатся: Украина, Сирия, Катар, Иран, Афганистан, Корея...

Разбалансировка ресурсного сектора всегда предшествовала глобальному переделу. Перезапуск мировой экономики возможен только по завершении политического конфликта и выработки механизма легитимации применения силы на международном уровне. Без понятного всем режима безопасности инвестиции не сдвинутся ни на миллиметр.

И шиит с суннитом говорит...

( Читать дальше )

Взгляд на рынок 21.02.2022-27.02.2022. Что нам готовит предстоящая неделя.

- 20 февраля 2022, 15:03

- |

Перед сложной неделей хочется иметь четкий план. Все уже в курсе ситуации и вдаваться в подробности я не стану. Свое мнение я уже частично описал в статье:

В данном взгляде хочу сосредоточится на индексах, акциях и сырье.

Начнем с американских индексов.

Nasdaq продолжает свое падение с оттоком большого капитала в акции стоимости. Тенденция продолжается. Индекс закрыл неделю в -1,7%. Тут имеется еще один уровень, который сформировали с 24 января: зона 13900-13950. Жду отскока с тестом сопротивления 14450.

( Читать дальше )

Почему не беру Газпром в долгосрочный портфель

- 03 февраля 2022, 17:22

- |

Мой первый пост здесь.

Досрочный инвестор. Цель — второй источник дохода, прибавка к пенсии и передать капитал по наследству.

Собственно, Виктор Петров попросил публично высказаться на тему «компаний, которые инвестируют в проекты с хорошей рентабельностью на вложенный капитал, а затем делятся прибылью с акционерами».

Высказываюсь.

Поскольку экономика в России индустриальная, то и компании в основном оцениваются по старинке. Без всяких там «по выручке», хотя уже встречаются всякие озоны и софтлайны.

Что важно мне долгосрочному инвестору? Как идет выбор эмитента в лист наблюдения?

Несколько параметров (достаточно простых):

1. Чтобы ROIC (ROCE) был выше определенного уровня. Какого?

Ну хотя бы 15% И то, маловато при наших то ставках. Ну ладно.

2. Перспективы роста.

А что, куда контора инвестирует, есть инвест.проекты с положительными NPV?

3. Дивы

Если контора не платит дивы, то надо смотреть почему. Если это временно и объясняет почему (было такое с НКНХ), то это ОК. Если РУСАЛ и En+, ну не знаю. А будут платить то вообще или будут вкладываться в модернизацию на радость всем, кроме акционеров?

( Читать дальше )

Фьючерс на индекс недвижимости – подробности

- 31 января 2022, 11:01

- |

Всем привет!

Сегодня стартовали торги фьючерсом HOME – первым деривативом на российском рынке, который позволяет зарабатывать на рынке московской недвижимости с 1500 ₽ в кармане.

Контракт привязан к индексу DomClick (код MREDC), который рассчитывается по реальным сделкам со столичными квартирами стоимостью до 30 млн ₽.

Объем контракта составляет 25 000 ₽ (цена 0,1 кв.м.), однако для торговли трейдеру нужно иметь под гарантийное обеспечение лишь 6% суммы – 1500 ₽.

С первых дней будут доступны две серии:

- С кодом HOH2 – исполняется в марте 2022 г.

- HOM2 – в июне 2022 г.

Контракт расчетный, экспирация происходит в третий рабочий день после третьего воскресенья.

Торговля фьючерсами проходит с 7:00 до 23:50 с перерывами на два клиринга (14:00 – 14:05 и 18:45 – 19:05)

Для кого фьючерс

- Кто хочет заработать на росте или падении рынка недвижимости в Москве.

- Кто стремится диверсифицировать свой портфель.

- Кто разрабатывает новые инвестиционные продукты с привязкой к рынку недвижимости.

( Читать дальше )

Время покупать Российский рынок акций.

- 24 января 2022, 23:23

- |

На российском рынке произошла сильнейшая распродажа акции и падение рубля на геополитических новостях и коррекции на глобальном рынке акций. Кстати бразильский рынок EWZ про который я недавно писал практически не пострадал и даже в плюсе с момента поста 12.01.2022 года smart-lab.ru/blog/tradesignals/756162.php

Другие развивающиеся рынки и китайский рынок также чувствуют себя неплохо и показывают лучшую динамику по отношению к американскому рыку акции.

Российский рынок самый дешевый из крупных развивающихся рынков с самой высокой ожидаемой дивидендной доходностью близкой к 10 % в долларах. И акции и рубль скорее всего уже заложили все возможные геополитические риски и санкции кроме настоящей войны и очень сильно перепроданы, я думаю что это хорошая цена купить стратегически в долгосрок российский рынок.

Я читаю много блогов зарубежных управляющих и инвесторов и многие из них последнюю неделю заходят в стратегические позиции по российскому рынку через etf RSX, ERUS. Это двойная ставка на рост акций и укрепление рубля к доллару и я тоже считаю это хорошим вариантом купить российский рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал