Избранное трейдера dakue

Как освободить купонный доход облигаций от налога?

- 16 августа 2021, 11:37

- |

2021 год (спасибо правительству) начался с новых налогов для инвесторов. С этого года купонный доход облигаций подлежит налогообложению, в том числе и облигаций федерального займа (ОФЗ).

Напомню, что купонный доход теперь облагается НДФЛ по ставке 13% (15% с суммы, превышающей 5 млн руб).

Есть ли способы освободить данный доход от уплаты налога? Да, но с нюансами.

1️⃣ Можно ли освободить купонный доход от уплаты налога при применении вычета по долгосрочному владению (ЛДВ)?

Данная льгота дает право освободить от уплаты НДФЛ прибыль от купли-продажи ценной бумаги, если вы владели ценной бумагой более 3 лет. Но не доходы от полученных купонов.

Однако накопленный купонный доход (НКД), который вы можете получить при продаже ценных бумаг, подпадает под вычет и подлежит освобождению от уплаты НФДЛ.

НКД — это часть купонного процентного дохода по облигации, рассчитываемая пропорционально количеству дней, прошедших от даты выпуска купонной облигации или даты выплаты предшествующего купона.

( Читать дальше )

- комментировать

- ★37

- Комментарии ( 31 )

Водородная инвест бомба

- 11 августа 2021, 13:19

- |

1. Признаки растущего тренда

За последние два года количество поисковых запросов по теме зеленого водорода выросла в два раза (см график).

( Читать дальше )

Шпаргалка для экспресс-оценки справедливой стоимости акций

- 18 июля 2021, 16:49

- |

Цель данной статьи – сфокусировать внимание инвесторов на том, как можно быстро определить целесообразность инвестиций в ту или иную акцию.

Как правило, в интернете, СМИ или блогах популярных гуру-инвесторов описывается компания и ее уникальность. Приводятся, в качестве доказательства роста, красивые диаграммы с финансовыми показателями и т.д. и т.п.

Но тут стоит заметить, что зачастую у пассивных читателей или слушателей нет полного понимания общей картины. А точнее, на сколько выгодны будут для них, к примеру, акции компании, и на сколько справедлива их сегодняшняя цена?

Давайте представим, что у вас нет возможности проверить рыночную цену акции, нет возможности чертить линии поддержки или сопротивления на графике. При этом перед глазами есть отчетность к-н компании с показателями 3-х летней давности.

Вопрос: Сколько должны стоить акции такой компании? Интересно, согласитесь?

Первое, на что обращают внимания распространители финансовой информации (в том числе и я):

( Читать дальше )

Как я собираю свой ВДО портфель. 5 шагов к успеху. Часть 1

- 02 июля 2021, 15:12

- |

Подписчики и друзья по смартлабу, всё чаще просят меня раскрыть свой ВДО портфель. Я не сторонник копирования инвестиционных портфелей хотя бы потому, что чужой портфель может иметь завышенные риски и заниженную доходность относительно ваших ожиданий. Кроме того, никто не хочет брать на себя чужие риски, в том числе и я. Но… начиная с этой статьи, я вам расскажу и покажу, как самостоятельно собрать надёжный ВДО портфель, который будет отвечать именно вашим требованиям, и за который вы будете спокойны.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии. Хочу вам сразу сказать, что в моём портфеле есть высокодоходные облигации, которые мы будем рассматривать в этой и ближайших статьях. Если ваш уровень риска совпадёт с моим, то у нас будут одинаковые портфели.

( Читать дальше )

Стратегия ротации ETF - 16% годовых в $ США (часть 3)

- 23 ноября 2020, 04:05

- |

Если вы еще не в курсе про фактор моментума читайте часть 1 и часть 2, там были некоторые вопросы — неточности, но в этой части 3 они уже все учтены.

Итак небольшой апдейт по стратегии, с недавнего времени проект Quantopian к сожалению закрылся и возможность тестировать на качественных минутных данных с развернутой статистикой пропала, поэтому пришлось оперативно перебрасывать стратегию в платформу QuanConnect. В Quantopian была лучшая детальная статистика, лучший интерфейс для бэктестов (на основе zipline), но сейчас остался только QuantConnect.

( Читать дальше )

Жизнь коротка, особенно когда ты на ней поставил крест.

- 21 ноября 2020, 16:49

- |

Очень недурственная мотивирующая книга. Автор раскрывает проблему многих людей, которые не могут понять почему у них ничего не получается. Поэтому Дэвид предлагает каждую проблему рассматривать «со всех сторон». Однако сам не всегда к этому прибегает, что приводит к некоторым ошибкам в его взгляде на некоторые вещи.

Многим людям не хватает времени на все запланированные дела. Почему? Потому как наш мозг сам просит: мистер телевизор, госпожа газета, займите мой ум чем-нибудь, ведь я так боюсь занять его своими собственными мыслями. Хотя книга была написана давно, но и до сих пор проблема осталась, только в большем масштабе. Теперь есть ещё господа: компьютер, планшет, смартфон. В общем всё, чтоб мы не оставались наедине со своими мыслями и не придумывали нечто полезное для себя.

Так забавно наблюдать сегодня за людьми, которые хвастаются «я выкинул телевизор» или «я больше не смотрю», а тем временем пялятся в смартфон, поглаживая его одну из сторон вверх, вниз и влево-вправо. В общем движение есть, а толку нет.

( Читать дальше )

Фьючерсы и опционы, чем и когда выгодно страховать свои позиции?

- 09 ноября 2020, 11:11

- |

1. Я не считаю себя профессионалом в опционной торговле. Поэтому на текущий момент работаю с опционами исключительно от покупки, хотя в среде профессионалов опционщиков говорят так: «При низкой волатильности мы работаем от покупки, при высокой – от продажи». Ещё один совет, которые дают профессионалы начинающим: «Если Вы только начинаете, не продавайте опционы». После двух лет экспериментов с опционами я четко следовал второму принципу, поэтому я сравниваю свои потенциальные страховки только для случаев где осуществляется покупка опционов.

2. Я немного упрощу пример и не буду учитывать в расчетах ставку без риска. Это допустимо если мы будем считать, что движение цены базового актива может быть существенным в том периоде, на который покупается страховка. Мне хотелось бы, чтобы данная статья была понятна не только тем, кто в теме, но и тем, кто интересуется ей и только начинает свой путь в инвестициях и излишние усложнение только помешает.

Итак, пример. Я буду рассматривать страховку рублевой позиции от роста курса USD/RUB, или иными словами от обесценения рубля. Все тоже самое можно сделать с точностью до наоборот, и если кому интересно – пусть он считает это домашним заданием. Рублевую позицию я буду опять же для простоты рассматривать просто как рубли, хотя суть не меняется если это рублевые ценные бумаги, депозиты и другие рублевые активы. Просто в этом случае в расчет добавляются некоторые динамические составляющие, но это не меняет сам принцип.

( Читать дальше )

Норвежский пенсионный фонд о том, куда он инвестирует сверхдоходы от нефти и что из этого выходит (часть 2)

- 05 ноября 2020, 16:30

- |

В первой части я рассказал о том, что это вообще за фонд такой и об их аллокации активов. Там же была раскрыта тема, почему этот фонд инвестирует деньги норвежцев гораздо более агрессивно, чем принято ожидать от «пенсионных» фондов: ведь держать долю 70% в акциях — это довольно агрессивный подход.

Во второй части я переведу ту часть их 106-страничного отчёта, в которой они рассказывают о том, как и по каким правилам они распределяют свои вложения в акции: по регионам и отдельным странам, по рынкам — развитый и развивающийся, по величине компаний.

От 50-30-20 к взвешиванию по рыночной капитализации

Когда наш фонд только начал инвестировать в акции, в 1998 году мы приняли решение разделить наши инвестиции на три географических региона: Европу, Америку и Азиатско-Тихоокеанский регион. Распределение между ними было таким: 50, 30 и 20 процентов соответственно. По сравнению с размерами этих рынков, выбранное распределение капитала было сильно смещено в сторону Европы. Это значило, что у фонда были гораздо большие вложения в Европейские компании, чем в остальной Мир.

( Читать дальше )

Как торговать опционы. Часть 1: опционный чат, брокеры и софт.

- 15 октября 2020, 23:42

- |

Если честно, удивлён интересом, проявленным смартлабовцами к опционам, все хотят научиться торговать опционы и не знают с чего начать.

Мой топик собрал 92 добавления в избранное и теперь висит в топе полезности за 30 дней. Это прям рекорд.

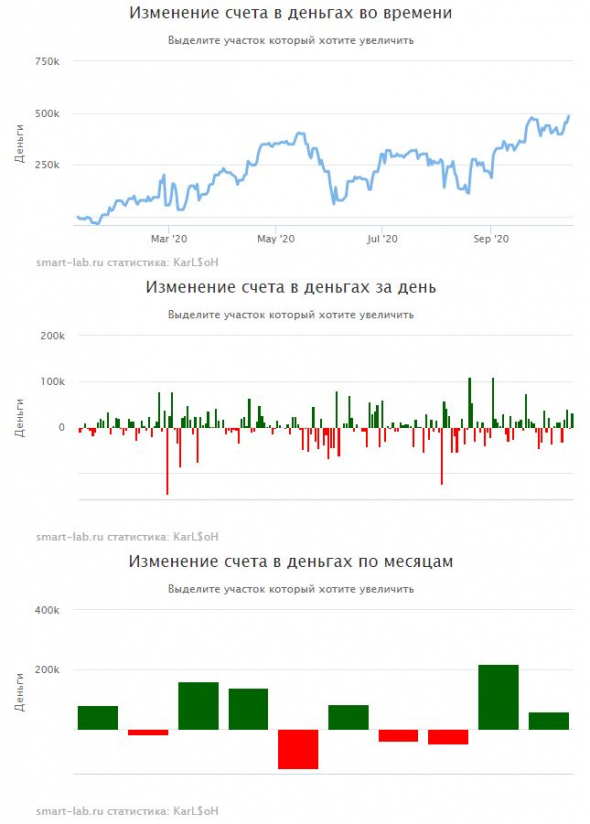

Тем временем, эквити прошила отметку 500К.

Доходность на текущий момент: +280%

Напомню, стартовал в этом году с 173К, цель — размеренно взять отметку 1 млн.руб чистой прибыли, заработанной на опционах.

( Читать дальше )

Почти всё о налогах с дивидендов

- 29 сентября 2020, 11:59

- |

На просторах интернет я не нашёл какого-то сводного понятного алгоритма о том, как и какие налоги нужно платить с дивидендных выплат, решил сделать свой. По сути это репост моего поста на пульсе и чуть более широко, чем в моём инстаграм проекте @millionby16 (да, сочтите за рекламу :-)

Разберу три основных примера, которые охватывают бОльшую часть налоговых вопросов рядового инвестора. ⠀

1. Акции компаний, которые зарегистрированы в России. ⠀

Тут всё просто — налог с дивидендов 13%. В этом случае налоговым агентом выступает брокер, после поступления дивидендов, он удерживает налог в пользу ФНС. ⠀

2. Компании, зарегистрированные не в России, но ведущие свою основную деятельность на территории РФ. ⠀

Налоговая ставка здесь также 13%, но при этом брокер не удерживает налог и если он не удерживается эмитентом, его нужно уплатить самостоятельно.

Здесь наверно ни для кого не новость, что, например, $AGRO,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал