Избранное трейдера Ну как бы

Ценовая функция и режим (часть 1)

- 24 сентября 2017, 14:09

- |

Перевод статьи из блога tr8dr, кое-что из основ для HFT торговли.

Алгоритмы высокочастотной торговли можно разделить на следующие категории:

1. Различные формы маркет мэйкинга (вероятно самый большой процент)

2. Заработок на действиях других участников рынка или на микроструктуре рынка

3. Краткосрочный арбитраж

4. Алгоритмы исполнения больших заявок

Также среднесрочные стратегии подразделяются на:

1. Следование за трендом (если есть достаточно сильный импульс)

2. Следование за циклами (продажа/покупка в точках разворота высокоамплитудных ценовых циклов)

3. Долгосрочный арбитраж

Если сфокусироваться на алгоритмах маркет мэйкинга и следования тренду/циклам, то понимание ценового режима и ценовой функции очень важно.

Режим

Мы должны определять текущий ценовой режим для того, чтобы понимать, где мы можем применять стратегию маркет мэйкинга, а где следование тренду или циклам.

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 14 )

Парный трейдинг: фильтруем пары по смешанной корреляции

- 19 сентября 2017, 23:15

- |

Этой статьей мы продолжим улучшать результы автоматического поиска пар для торговли. Дополнительным фильтром будем использовать измерения, доступные после построения регрессии методом statsmodels.api.OLS(). Этот же фильтр будем применять к парам во время торговли.

Найденные пары проверим в Quantopian, а исходный код напишем на Python.

( Читать дальше )

чат Тех.Анализ и торговля опционами на РИ

- 14 сентября 2017, 09:53

- |

Всем привет друзья!

Сегодня начинает жизнь наш чатик.

Дабы не делать его клоном чата Романа Андреева, я не буду:

1 — писать что было вчера — у всех нас есть глаза — сами посмотрите и прочитаете что было вчера

2 — поскольку я не торгую ничего кроме опционов на РИ, то и как такового ведения сделок по другим инструментам НЕ БУДЕТ

теперь что будет:

1 — Тех.Анализ заявленных инструментов, в том числе и крипты

2 — детальный Тех.Анализ РИ

3 — разбор торговли опционами на РИ

4 — понятное дело с небольшим отставанием будут даны торговые сигналы по опыионам на РИ. которые будут включать в себя — риски, страйки и даты экспирации. ))

5 — ну и ржача с весельем тоже не помешает ))

6 — чего бы не хотелось видеть: политоты, срача, перехода на личности, и не приемлемы любые формы религиозного фанатизма.

почему опционы на РИ:

за свои почти 17 лет торговли, чем и как только я не торговал… сливал и зарабатывал, зарабатывал и сливал… надоело ))

потому перешел на опционы. чем интересен РИ:

( Читать дальше )

Бывает ли рост без фундамента? Нет.

- 02 сентября 2017, 11:36

- |

Робот по скользяшкам.

Во всех случаях будет браться недельный таймфрейм, потому что речь пойдёт про долгосрочные тенденции.

Бывает ли такое, что акция долго растёт без хороших фундаментальных показателей? Или наоборот — долго падает на сильном, первоклассном фундаменте?

Давайте разберёмся.

Для анализа буду брать только акции, у которых всё однозначно:

1. Цена выше мувинга с периодом 52 (сила)

2. Мувинг с периодом 52 растёт (большой бычий тренд)

3. Мувинг с периодом 13 растёт (малый бычий тренд)

Или наоборот:

1. Цена ниже мувинга с периодом 52 (слабость)

2. Мувинг с периодом 52 падает (большой медвежий тренд)

3. Мувинг с периодом 13 падает (малый медвежий тренд)

----------

52 — потому что в году 52 недели

13 — потому что в квартале 13 недель.

----------

Помогать будет

( Читать дальше )

Портфельное упражнение

- 18 августа 2017, 11:00

- |

За последний месяц уделил внимание изменению спекулятивной части торговли. Добивался повышения средних сделок, чтобы снизить влияние проскальзывания и комиссий, а также избавиться от влияния любого отдельно взятого дня в году на итоговый результат.

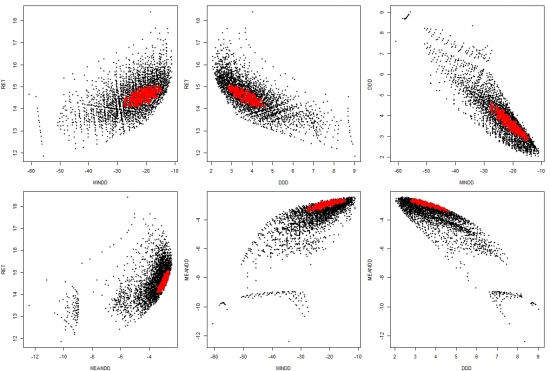

Отбросив лишнее, остались у меня пять спекулятивных систем: RI-long, RI-short, SR-long, Si-long, Eu-long. Торгуются они примерно с равными весами. Может возможно что-то лучшее, чем паритет по весам (логический паритет по риску в моем понимании)?

Сделал сеточку весов от 0 до 1 с шагом 0.25. Итого получилось 3124 портфеля:

RET — среднегодовая доходность за >10 лет.

MINDD — наихудшая просадка за >10 лет.

MEANDD — среднедневная просадка за > 10 лет.

DDD — ср.кв.откл. подневных просадок за > 10 лет.

( Читать дальше )

Глава ... Опционная магия и ее разоблачение.

- 12 августа 2017, 01:38

- |

/М.А. Булгаков/

«Маленький человек в дырявом желтом котелке и с грушевидным малиновым носом, в клетчатых брюках и лакированных ботинках выехал на сцену Варьете на обыкновенном двухколесном велосипеде. Под звуки фокстрота он сделал круг, а затем испустил победный вопль, от чего велосипед поднялся на дыбы. Проехавшись на одном заднем колесе, человек перевернулся вверх ногами, ухитрился на ходу отвинтить переднее колесо и пустить его за кулисы, а затем продолжал путь на одном колесе, вертя педали руками.»

Что то велосипедно-похожее иногда происходит и в нашем «опционном» мире. Я собираюсь сейчас прокомментировать несколько опционных

мнений-фокусов, вполне безобидных в текущей ситуации, но опасных при наступлении катастрофически-волатильных событий по типу «чучхэ понад усе».

Предварительные условия — обсуждается исключительно опционный рынок forts, ставки ноль.

Фокус первый.

Бытует мнение: распределение цен БА на момент экспирации, порождаемое ценами опционов, предполагает одинаковые вероятности смещения цен БА вверх или вниз.

Источник: интернеты, комментарии в них, и, увы((, Стас Бржозовский тут: https://smart-lab.ru/blog/411878.php

Факт: это полная ерунда. На самом деле, если допустить справедливость формулы Блэка для опционных цен (при условии постоянной волатильности на всех страйках), мы получим, что вероятность снижения цен на момент экспирации всегда выше, чем вероятность их роста.

Доказательство: берем и считаем в лоб. Например, при волатильности 50 и сроке до экспирации 1 год, вероятность снижения цены на момент экспирации составит 0,6. При волатильности 200, допустимой при катастрофах, ситуация будет еще интереснее. Правда в том, что матожидание распределения, порождаемого ценами опционов, совпадает с ценой БА в каждый момент. Но мало кто замечает подмену понятий и задумывается об этом.

Фокус второй.

Бытует мнение: дельта опциона колл на центральном страйке по модулю обязана совпадать с дельтой опциона пут и равняться 0,5.

Источник: многочисленные русскоязычные сайты, отдельные персонажи Смартлаба, тупые переводчики с английского на русский язык.

Факт — это вранье. Многие «канонические» авторы (Конноли, Натенберг, Мак-Миллан) действительно пишут, что дельта центрального колла ПРИМЕРНО совпадает по модулю с дельтой пута. И это правда, при низкой волатильности и малом времени до экспирации. Однако, при росте любого из этих двух показателей ситуация меняется кардинально.

Доказательство: все очень просто. Дельта центрального опциона колл (модель БШ) равна N(d1), d1>0, следовательно дельта центрального опциона колл в мире БШ всегда больше 0,5 и возрастает как с ростом iv, так и с ростом времени до экспирации. В предельном случае при бесконечной волатильности и/или времени до экспирации дельта центрального опциона колл — единица. Где живут риски неправильной оценки дельты? Сегодня — в Тихом океане. И если неистовый Ким попробует бабахнуть по душке-Дональду, то дельты опционов центральных страйков удивят многих. Пример: дельта центрального опцина колл при волатильности 50 и сроке до экспирации 1 год составляет 0,6. Каждый может в этом убедиться при помощи любого опционного калькулятора, живущего в интернетах.

Фокус третий.

Бытует мнение: вероятность выхода в деньги опциона колл совпадает с его дельтой.

Источник: интернеты и прочие сомнительные места.

Факт — это вранье дважды.

Доказательство: см первые два фокуса. Пример: вероятность выхода центрального опциона колл «в деньги» при сроке до экспирации 1 год и влатильности 50 составляет 0,4. Дельта 0,6.

Можно еще, наверное, пофокусничать с общепринятыми мнениями, но пора откланяться

PS

/М.А. Булгаков/:

«А может быть, не было никаких этих слов, а были другие на эту же музыку, какие-то неприличные крайне. Важно не это, а важно то, что в Варьете после всего этого началось что-то вроде столпотворения вавилонского.»

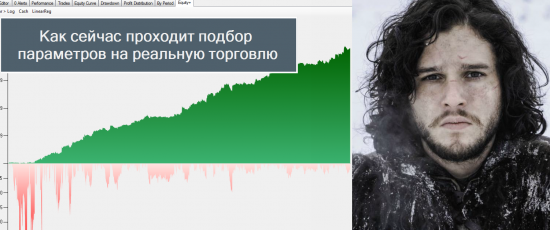

ЛЧИ близко. АлгоТрейдинг - устойчивость робота и подбор параметров

- 11 августа 2017, 12:06

- |

Для того, чтобы лучше понять материал, можно ознакомиться в этими статьями:

https://smart-lab.ru/blog/180975.php

https://smart-lab.ru/blog/259824.php

Там же видео как я оптимизировал 2,5 года назад(2015 год)

+++ Спасибо за твой плюс или коммент, они важны для меня!+++

*Картинки из статьи можно смотреть тут

( Читать дальше )

Торговая система с возвратом к среднему

- 25 июня 2017, 18:48

- |

Статья с сайта www.miltonfmr.com, из которой можно взять некоторые приемы, пригодные даже для использования в высокочастотной торговле.

Многие трейдеры, создающие и правильно применяющие торговые системы с возвратом к среднему, получают хорошую прибыль. Факты говорят о том, что рынки двигаются в соответствии с паттернами, одним из которых является цикличность. Простыми словами, все, что двигалось вверх, должно пойти вниз и наоборот. Ничто не движется в одном направлении вечно. Применительно к рынкам, у нас есть два возможных исхода — тренд, либо определенный торговый диапазон с возвратом к среднему. В прошлых наших исследованиях было показано, что гэп на открытии определяет тренд на остаток дня в 30% случаев. Это значит что из 20 торговых дней мы имеем 6 трендовых дней без возврата к среднему. С другой стороны у нас есть 70% движения цены, которая имеет тенденцию к возврату к среднему значению несколько раз за день. Важно отметить, что эти 70% относятся к внутридневному движению цен.

( Читать дальше )

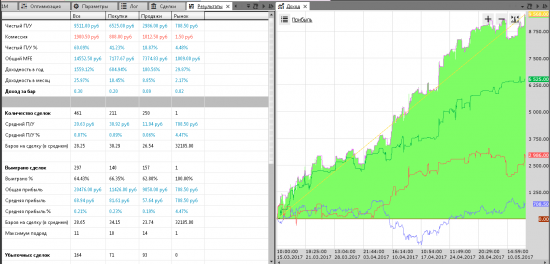

Мой доклад на конференции 20.05.17 в Челябинске

- 21 мая 2017, 13:03

- |

Введение

Сегодня я расскажу, что необходимо для создания и применения высокочастотных стратегий на российском рынке. Постараюсь этот рассказ проиллюстрировать примерами из нашей практики.

( Читать дальше )

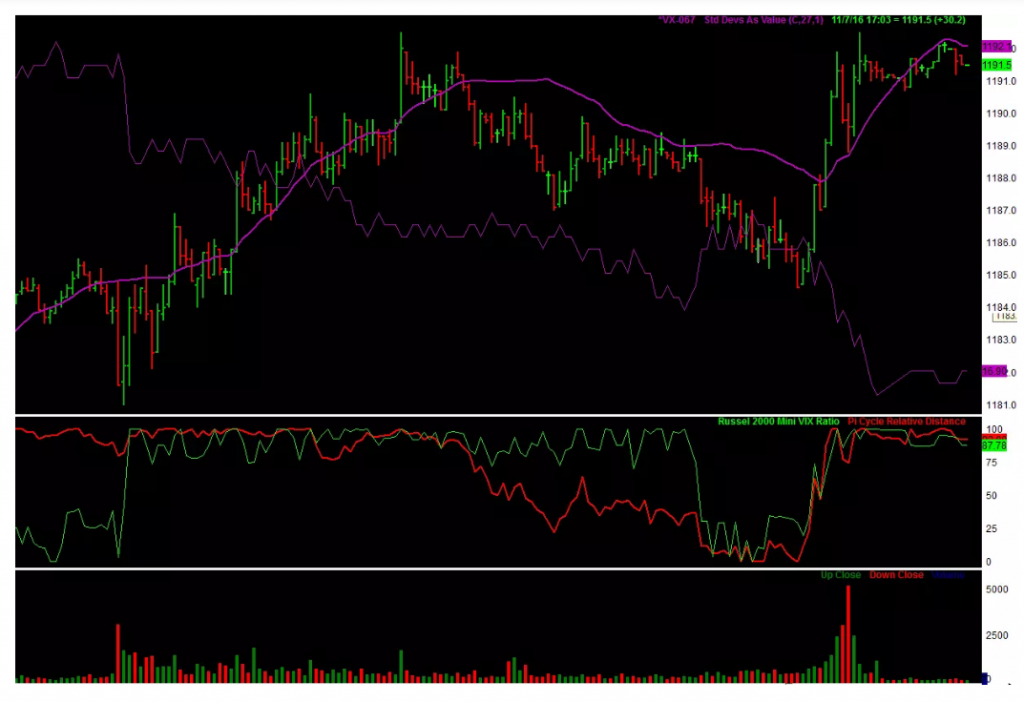

Оттачивание алгоритма и фильтрация разных рыночных ситуаций

- 17 мая 2017, 13:14

- |

Приветствую всех!

Данная статейка просто изложение в тексте моих мыслей при создании алгоритма. Пусть это будет продолжение предыдущей статьи о том как собирал свой велосипед.

После того как собрал алгоритм, внес в него не мало коррективов, в частности закрываю тейком, это позволило сэкономить чутьчуть денег, так как алгоритм «случайно» мог достигнуть равновесной цены, и при закрытии по рынку могли сталкиваться с ситуацией когда равновесная была достигнута в пике и далее рынок сильно отскочил от него. Понятно что тейком, внес новый риск что сделка может не закрыться по расчетной цене, но благо это можно обойти ожидая новую равновесную цену (я в своем алгоритме предусмотрел ситуацию, если тейк не сработает то на след баре крыть по рынку).

Итак теперь график эквити выглядет так

Понятно вроде бы красиво, но бывают слишком крутые просадки. Иследующим шагом стало изучение ситуаций, при которых алгоритм лосит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал