Избранное трейдера NyseOpt

Лучшие технические трейдеры. Богатство с ТА

- 23 августа 2016, 12:23

- |

Сегодня теханализ рекламируется на каждом шагу. Но душа просит подтверждений, неужели он так хорошо работает. Чтобы убедиться, мы обратились к выдающимся трейдерам и их историям. Ниже читайте истории богатейших трейдеров, которые практикуют теханализ.

Лучшие технические трейдеры1. Марти Шварц

Работая фондовым аналитиком, он почувствовал отвращение к своей работе. В поисках безрисковых точек входа Шварц разработал несколько технических индикаторов. И успех пришел, когда Марти полностью сконцентрировался на техническом анализе и математическом ожидании.

Его счет поднялся с 40 тысяч до 20 миллионов. В 1984 году он выиграл чемпионат США по инвестициям. На вопрос, работает ли теханализ, Марти Шварц отвечает: «Девять лет я ковырялся с фундаментальным анализом, а разбогател только взявшись за технический».

Трейдеры скорее прогорят, чем признают ошибку… Я начал выигрывать только когда смог сказать себе: «Плевать на самооценку, нужно заработать денег».

( Читать дальше )

- комментировать

- ★35

- Комментарии ( 17 )

10 Психологических ловушек в трейдинге

- 23 августа 2016, 11:19

- |

Добрый день, дорогие друзья.

Сегодня хотел бы отойти от стандартной темы анализа графика и определения уровней и поговорить больше о психологических аспектах нашей с вами работы на рынке.

Я полностью отдаю себе отчет в том, что тема психологии достаточно широкая, но постараюсь выделить самое основное, что мешает некоторым трейдерам получать прибыль в полном размере

Поэтому обозначим наши пункты плана как ЛОВУШКИ, которые могут вас ожидать во время торговли на рынке акций и фьючерсов.

1.Самое распространенное в торговле — это желание играть, другими словами делать сделки независимо от того, есть ли точка входа или нет. В этому случае главной ошибкой является полное отсутствие торгового плана и алгоритма торговли. Когда вы на рынке начинаете выискивать сделки, это означает, что вы пришли не подготовленным, а значит прибыль к вам не придет.

( Читать дальше )

Через какие механизмы экономика влияет на оценку рынка акций

- 05 мая 2016, 16:28

- |

I Влияние экономических условий на стоимость акций

В инвестиционной стратегии при определении потенциала роста стоимости фондового рынка одним из важных этапов является оценка макроэкономических условий. В первой части мы определим, через какие механизмы экономика влияет на стоимость компаний страны в целом. Затем выделим 4 базовых сценария, которые ведут к фундаментальным изменениям стоимости рынка, дав примеры реальных исторических ситуаций.

Во второй части мы рассмотрим, как экономика определяла изменение стоимости российских компаний, и выясним, является ли рост индекса ММВБ последнего года на фоне рецессии проявлением нерациональных ожиданий инвесторов. Исходя из прогноза экономических условий попытаемся определить обоснованное изменение стоимости российских акций в будущем.

Фундаментальная оценка стоимости. Брифинг

В финансовой теории фундаментальным подходом к оценке актива является определение его внутренней стоимости на основе будущих денежных потоков, которые инвестор ожидает получить от владения, дисконтированных по процентной ставке. В элементарном виде базовое уравнение оценки выглядит следующим образом:

( Читать дальше )

Есть возможность влиять на законодательство РФ

- 10 июля 2015, 19:11

- |

Есть такой сайт Российская общественная инициатива roi.ru. Там любой желающий может придумать инициативу, его выставляют на голосование, и если он наберет 100 000 голосов, по инициативе будет разработан законопроект и вынесен в Госдуму на голосование. Например инициатива Ввести на пешеходных переходах диагональную разметку «зебры» уже реализована. Я тоже внес свою инициативу Запретить ввод в эксплуатацию жилых зданий без внутренней отделки. Чтобы создавать или голосовать за инициативы нужно быть зарегистрированным на сайте gosuslugi.ru. Уж простите, что оффтоп, но любой может внести инициативу, касающуюся финансовых рынков, да и вообще, думаю, полезная информация для всех.

актуальная статья - Как распрощаться с картой

- 11 июня 2015, 16:10

- |

самый грамотный коммент к статье:

Согласно ст. 859 ГК РФ, счет закрывается по первому требованию клиента.

Банки игнорировали эту норму.

Но в сентябре 2012г. ЦБ выпустил Указание, подтвердившее эту норму и описав процедуру выполнения этого требования для любого банка.

За открытие и закрытие счета клиента отвечает главный бухгалтер банка (или его заместитель). Об открытии и закрытии счета делается запись в Книге регистрации открытых счетов.

Поэтому заявление о закрытии счета надо писать на имя главного бухгалтера.

И просить не справку о закрытии счета, а выписку из Книги регистрации открытых счетом с отметкой о закрытии счета датой, не позднее следующей за датой подачи заявления.

А карту с указанием номера карты можно приложить к заявлению о закрытии счета. Обязательно получить второй экземпляр заявления с отметкой о получении.

Кстати, когда мои клиенты так делали, то сотрудники банка теряли интерес к карте. Под давлением брали заявление с указанием на прилагаемую карту, но саму карту не брали. Потому что понимали, что при закрытом счете карта — кусок никому не нужного пластика.

( Читать дальше )

Российские экономические циклы. Часть 2

- 31 мая 2015, 14:03

- |

Часть вторая. Почему и как случаются экономические кризисы. Россия, 2008 год

В старом анекдоте времён 90-х годов прошлого века «новый русский» объясняет своему приятелю, в чём состоит его бизнес: «Покупаю бутылку пива за один доллар, а продаю её за три доллара. Вот на эти два процента я и живу».

Как было показано в первой части (см. smart-lab.ru/blog/252352.php), коммерческие банки в системе с центральным банком и частичным резервированием также живут «на эти два процента», которые им разрешает центробанк законодательным установлением нормы обязательного резервирования и некоторыми другими инструментами институционального насилия, важнейшим из которых является законодательно устанавливаемая учётная ставка.

Ошибочно считать, что банки «живут» на настоящие условные «два процента», которые получались бы как разница между средним процентом по выданным кредитам и средним процентом по принятым срочным депозитам. Такое возможно лишь в денежной системе с полным, 100% резервированием, и при отсутствии институциональной агрессии против деятельности экономических субъектов, которой занимается любой центробанк мира, пытаясь осуществлять социалистическую утопию централизованного планирования в денежной сфере.

Именно благодаря такому «крышеванию» со стороны ЦБ банки имеют возможность не «жить на жалкие два процента», а умножать деньги ЦБ втрое (как сейчас в России) или даже больше (как сейчас в странах Европы и США), т.е., порождать деньги фактически «из воздуха».

Но почему банки не могут увеличивать рассмотренный выше «банковский мультипликатор» до предельных величин, теоретически разрешённых ЦБ? Ведь, как мы видели, норма обязательного резервирования в РФ сейчас позволяет банкам «жить» более чем на 20 «новорусских процентов», т.е., увеличивать деньги ЦБ более чем в 20 раз.

В действительности, банки обычно предпочитают хранить на счетах ЦБ больше средств, чем предписывает им норма резервирования, так как использование «максимального плеча» влечёт значительные риски. Кроме того, кредиты могут оказываться не всегда востребованными, например, в ситуации, когда ЦБ устанавливает большую учётную ставку, вынуждая тем самым банки делать кредиты более дорогими.

Тем не менее, любое количество необеспеченных денег в экономике, так или иначе, искажает сигналы, посылаемые участникам рынков. Это приводит к появлению неоправданных структурных сдвигов, в результате чего происходят ошибочные инвестиции в производства с более длительным циклом, которых бы не было при отсутствии «лишних» кредитных денег. На практике многие инвестиционные проекты не могут быть завершены, но выясняется это лишь тогда, когда «избыточные» необеспеченные деньги уже потрачены, а дальнейшая кредитная экспансия приостанавливается или вовсе прекращается. В классическом варианте цикла происходит т.н. «кредитное сжатие», сопровождаемое снижением денежной массы и прекращением роста, а иногда и снижением денежной базы.

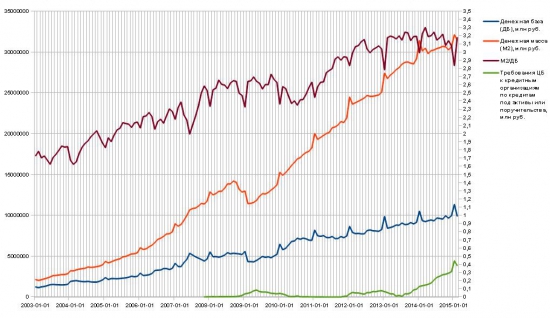

Посмотрим, что происходило с денежными агрегатами и кредитованием в период российского экономического кризиса 2008 г. (см. рисунок ниже). Мы видим классический «австрийский бизнес-цикл». Сначала денежная база (ДБ, синяя линия на графике) и денежная масса (М2, красная линия) растут вместе с объёмом кредитов (Кр, специально очищенных мной от кредитов кредитным организациям, показано жёлтой линией; кредиты кредитным организациям для справки показаны отдельно, голубой линией). Далее видно, как кривая денежной массы М2, поначалу обгонявшая объём кредитов, постепенно снижает наклон, и в момент кризиса (см. чёрную линию — резко падающий в это время индекс фондового рынка РТС) М2 падает ниже этого объёма.

Расширение кредита становится возможным благодаря снижению ставок по кредитам, на которые в современном интервенционистском государстве влияет, главным образом, Центральный банк. Он делает это путём установления учётной ставки, покупки активов (обычно в виде иностранной валюты) в целях первичной эмиссии (роста денежной базы), и ряда других инструментов вмешательства в деятельность экономических субъектов. Эти меры ЦБ приводят к росту инфляции на стадии экономического бума, к бурному росту фондового рынка, к постепенному росту ставок по кредитам из-за увеличения инфляции, и, в конечном счёте, к перекосу в структуре капитала в пользу производств и инвестиционных проектов с длинным производственным циклом. Затем деньги для таких долгосрочных проектов оказываются слишком дорогими, и выясняется, что эти проекты не могут быть завершены. Происходит кризис.

Я даже рассчитал специальный коэффициент, равный М2/Кр (зелёная линия на графике), величина которого, вероятно, может служить признаком наступившего кризиса. Когда этот коэффициент

( Читать дальше )

Российские экономические циклы

- 30 апреля 2015, 11:05

- |

Решил выложить здесь в общий доступ графики с моими комментариями, иллюстрирующие экономические циклы в России, которые я демонстрировал в передаче на youtrade.tv от 30 марта 2015 года (http://m.youtube.com/watch?t=14&v=IOKD0nkMB7I).

Не знаю, насколько эта «теоретическая» тема уместна здесь, и не побьют ли меня модераторы за оффтоп.

Пока выкладываю вступительную часть. Если модераторы не будут против, а тема вызовет интерес, то постепенно выложу и остальные графики с их описанием.

Часть первая. Введение, краткая теория.

С точки зрения австрийской экономической теории, которой я буду руководствоваться при анализе экономических циклов в России, эти циклы: бум-спад-кризис-рецессия(депрессия), — обусловлены государственным вмешательством в экономику, а вовсе не «неэффективностями рыночной экономики», как нас учили во времена исторического материализма, и как это принято считать в современном экономическом мейнстриме от неокейнсианства до неоклассики.

Важнейшим институтом такого вмешательства в экономику в современных условиях, и как следствие, главной причиной экономических циклов является банковская система с центральным банком и частичным резервированием.

ЦБ РФ публикует самую разнообразную статистику на своём сайте. Хотя она довольно запутанная, неполная, и публикуется со значительными задержками, всё же в первом приближении при надлежащей обработке вполне пригодна для иллюстрации экономических процессов, происходящих в России.

Для введения в терминологию начнём с построенных мной по данным с 2003 г. по настоящее время графиков изменения основных денежных агрегатов (денежной базы и денежной массы М2), а также некоторых вспомогательных показателей.

Денежная база (синяя линия на рисунке) представляет собой наличные деньги, а также обязательные резервы кредитных организаций на счетах центробанка. Как видим, этот показатель имеет явно выраженную тенденцию к росту, с непродолжительными откатами и относительно стабильными участками. Ко времени написания этой заметки денежная база в России, согласно данным ЦБ РФ, составляла величину около 10 трлн. рублей.

Денежная база — это далеко не все деньги, циркулирующие в экономике. Имеются различные другие заменители товарных денег (существовавших до отказа от золотого стандарта), и некоторые из них трудно, на самом деле, считать даже фидуциарными (фиатными) деньгами, т.е., деньгами, ценность которых полностью основана на доверии к выпускающим их государству, из-за отсутствия свойства мгновенной ликвидности. Так, например, банковский срочный депозит не обладает мгновенной ликвидностью, не может служить средством обмена, и потому, в строгом смысле, не может считаться деньгами.

Однако, вследствие того, что обычно договор срочного депозита легко и быстро может быть расторгнут кредитором в одностороннем порядке, а денежные суммы по нему — превращёны в наличность, в т.н. «денежную массу» (М2 — красная линия на рисунке) включаются также и срочные депозиты, и само собой, средства в безналичной форме на текущих и расчётных счетах, обладающие мгновенной ликвидностью по определению.

Важнейшей компонентой денежной массы М2 являются т.н. «кредитные деньги», которые коммерческий банк выдаёт заёмщикам под некоторый процент. В системе с полным (100%) резервированием эти деньги банк должен брать из собранных им пассивов (срочных депозитов), которые он получил от своих кредиторов под меньший процент, и, таким образом, выполнять просто роль посредника между займодателями и заёмщиками.

В современных банковских системах с частичным резервированием это не так, поскольку коммерческие банки обязаны поддерживать на своих счетах в центральном банке лишь небольшую часть собранных ими средств (в РФ эта т.н. «норма резервирования» на момент написания заметки составляет всего 4.25%). Предполагается, что все вкладчики банка не ринутся одновременно расторгать свои договоры срочных депозитов и снимать свои средства с текущих или расчётных счетов, и что такие потребности части вкладчиков не превышают нормы резервирования, установленной центральным банком.

Такое положение дел приводит к возможности «вторичной эмиссии» денег коммерческими банками в виде кредитов, общий размер которых может значительно превышать (и реально всегда превышает) общий размер денежной базы.

Теоретически, при норме резервирования 4.25% банки могут выпустить на каждый рубль денежной базы ещё более 20 рублей.

На беседе youtrade.tv для объяснения этого феномена я прибег к аналогии с т.н. «кредитным плечом», которое даёт брокерская компания трейдерам срочного рынка.

Получая такое «плечо», трейдер может торговать средствами, значительно превосходящими размер его депозита. Трейдер прекрасно понимает связанные с такой торговлей риски. Увы, многим почему-то гораздо сложнее понять, что банковская система с потенциальным «плечом» 20:1 несёт ещё большие риски, чем, скажем, торговля на валютной секции ММВБ, где максимальный размер плеча сейчас, на момент написания этих строк, «всего лишь» 5:1.

Именно в этом «плече» (которое в банковской системе называют «банковским мультипликатором») и содержится потенциальная опасность, реализующаяся в повторяющихся экономических кризисах.

Банковский мультипликатор для всей денежной системы может быть вычислен как отношение величины денежной массы к величине денежной базы. Как видим из приведённого рисунка (коричневая линия), мультипликатор также имел общую тенденцию к росту на периоде с 2003 г по н.в. Сейчас он составляет величину около трёх, и вырос за 12 лет примерно вдвое. Видно, что банки в России, в целом, пока не склонны брать риски больше биржевых, но всё-таки их риски со временем растут. Ещё есть куда расти: потенциал больше 20, а пример (плохой, разумеется) многих стран Европы показывает, что мультипликатор реально может быть намного больше (6-7 — достаточно типичные значения для европейских стран).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал