Избранное трейдера old schooler

Interactive Brokers. Отчеты для налоговой

- 11 мая 2020, 10:04

- |

- Генерируем годовые отчеты в кабинете IB в формате csv за все годы. За предыдущие годы нужны так как открывающая сделка может быть не в отчетном периоде. Если программа не находит открывающую сделку то просто пропустит и закрывающую.

- Идем по адресу (актуальный адрес указан на странице http://investors.team/topic/75/interactive-brokers-%D0%BE%D1%82%D1%87%D0%B5%D1%82%D1%8B)

Загружаем файлы отчетов и выбираем год за который хотим получить выгрузку. В отчетных данных можно руками удалить инфо о счете(чтобы не переживать за утечки). - Получаем выгрузку со сделками в рублях.

Колонки в итоговом файле

Asset,Currency,Symbol,DateOpen,DateClose,PriceOpen,PriceClose,QuantityClose,FeeOpen,FeeClose,Profit,Year

По смыслу мне кажется значения колонок очевидны. Это именно та информация, которая необходима при расчете налогов. Дальше уже в Excel-e можно рассчитать что у нас по стокам, что по ПФИ и тп. Если будут какие-то внятные просьбы и рекомендации, то возможно немного допилю.

- комментировать

- ★32

- Комментарии ( 27 )

Кипрское налоговое резидентство, как инструмент для оптимизации НДФЛ от IB, Dorman, Exante, etc..

- 01 марта 2020, 22:51

- |

Это так называемое правило 60+ ( в России кстати тоже действует подобный механизм, только 90+)

Общий смысл в том, что если ВЫ находились на территории Кипра хотя-бы 60 дней в календарном году, имеете там формальное трудоустройство и/или владение компанией и собственное или долгосрочно арендованное жилье, И НЕ ПРОЖИВАЕТЕ В ИНОМ ГОСУДАРСТВЕ СВЫШЕ 183 ДНЕЙ.....

Вы можете получить подтвержденный статус налогового резидента Кипра.

Что Вам это дает ???

ИСКЛЮЧЕНИЕ ИЗ НАЛОГООБЛАГАЕМОЙ БАЗЫ ДОХОДОВ ОТ РЕАЛИЗАЦИИ ЦЕННЫХ БУМАГ, ФИСС (не всех), ДИВИДЕНДОВ, CFD в сочетании с отсутствием необходимости уплаты Кипрского налога на оборону (антиофшорная поправка 200х)

( Читать дальше )

Interactive Brokers. Отчет для налоговой

- 09 февраля 2020, 14:54

- |

Всем привет!

В продолжении статьи https://smart-lab.ru/blog/581512.php

И статьи https://smart-lab.ru/blog/588301.php

Для того чтобы корректно посчитать сумму налога по брокерским отчетам необходимо:- перемножить все сделки на курс ЦБ на дату открытия и закрытия и рассчитать прибыль/убыток в рублях.

- дивиденды перемножить на курс ЦБ на дату получения

- можно вычесть платежи и комиссии брокера, опять же на дату платежа.

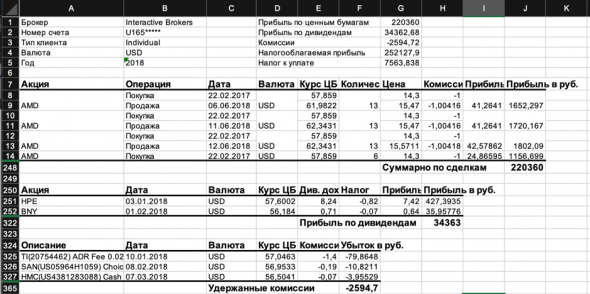

Вручную подсчитывать это утомительно, поэтому я реализовал программно и теперь могу легко формировать отчеты. Моя утилита может считать прибыль по сделкам, прибыль по дивидендам и убыток от комиссий. Пример, какой файл получается на выходе(В формате xlsx):

Подготовил отчет за 2018 год для наглядности, в 2019 у меня убыток по сделкам =) Как видно, у меня 100+ сделок и 70+ дивидендов, руками было бы подсчитывать трудозатратно.

( Читать дальше )

Как платить налоги при инвестированнии через американского брокера Interactive Brokers. Пошаговая инструкция подачи через он-лайн кабинет.

- 20 января 2020, 17:29

- |

Сегодня полезная статья.

Всем кто планирует начать инвестировать через зарубежного брокера или недавно начал, рекомендую читать до конца.

Подписчики моего канала давно просили меня подготовить практическое руководство по теме налоги, сегодня поделюсь своим опытом взаимодействия с Interactive Brokers и налоговой, надеюсь вам это будет полезно.

Что важно знать!

1) Эта информация актуальна только для резидентов России, что касается нерезидентов, то если и есть нюансы, то о них я здесь не говорю.

2) Брокер, зарегистрированный за рубежом, не является налоговым агентом, поэтому платить налоги в РФ надо самостоятельно, в этом случае.

3) Я привожу пример заполнения декларации только через он-лайн кабинет налоговой.

Конкретно про налоги:

Налоги уплачиваются со следующих инвестиционных доходов, полученных за пределами Российской Федерации:

- с дивидендов от акций и ETF

- с дохода от реализации ценных бумаг и производных финансовых инструментов, ну с прибыли от разницы продаж.

( Читать дальше )

Подаем налог по зарубежному счету.Берём в учёт комиссии брокера.Снижение налоговой базы.Декларация 3-НДФЛ

- 19 января 2020, 19:38

- |

Заполняю декларацию 3-НДФЛ с дохода от акций и дивидендов по зарубежному счёту в Interactive Brokers в январе месяце.

Ранее я заполнял декларацию обычно.Но как я писал ранее на счёт снижения налоговой базы при продажи акции взяв в налогооблагаемую базу комиссии брокера.

Ранее писал в своём блоге об этом https://smart-lab.ru/blog/578377.php

Видео статьи:

( Читать дальше )

Фьючерс на индекс РТС и особенности открытого интереса

- 25 октября 2019, 00:35

- |

Решил поделиться небольшим наблюдением, о котором все и так знают. Этот пост будет не о том, как на этом заработать или что-то еще в этом духе. Скорее про то, что лежит на поверхности и каждый из нас видит в отчетах Мосбиржи по открытым позициям на срочном рынке.

Для начала рассмотрим сам график фьючерса. Я взял его склейку, в которой текущий и предыдущий контракты, поэтому там есть разрыв в одном месте в виде гэпа. Он не помешает для нашего наблюдения. Итак, фьючерс на индекс РТС:

Посмотрели? Многие его знают наизусть, так как полно скальперов или просто тех, кто любит полудоманить днем, пока нечего делать. Шучу :)

Мы к нему еще вернемся.

Для начала нужно представить график по позициям физлиц в процентах. Точнее по их лонговым контрактам. Ситуация по шортовым будет противоположной.

( Читать дальше )

Обязательно к прочтению дающим в ДУ: алгоритм анализа трэк-рекорда

- 05 октября 2019, 03:12

- |

Довольно часто на СЛ появляются всякие сбежавшие от санитаров граждане, которые выкладывают свой потрясающий торговый перформанс за последние 2 недели (а иногда и за 3 или даже 6 месяцев!), с доходностью 100-1000-10000% годовых, и предлагают (так и быть) поуправлять вашими деньгами за небольшую долю будущих фантастических прибылей. Таких, конечно, люди с опытом торговли и анализа перформанса сразу отправят в баню.

Но что если, гипотетически, вам попался трейдер, который показал перформанс за очень много лет (допустим, с 1997 — года зупуска ММВБ), и перформанс этот неплохой и даже хороший? Очевидно, имеет смысл рассмотреть его предложение поуправлять вашими деньгами. То есть где-то все-таки есть граница по длине трэк-рекорда и перформансу, за пределами которой мы можем считать, что человек, показывающий нам такой трэк-рекорд, умеет торговать. Алгоритму анализа трэк-рекорда и определения таких границ и посвящен данный топик. Разумеется, приведенный алгоритм подходит для работы с обычными среднечастотными и низкочастотными управляющими, всякое ХФТ — это вообще отдельная песня, к данному топику отношения не имеющая.

( Читать дальше )

Про "95% трейдеров сливает"

- 23 сентября 2019, 01:46

- |

Анализировались торговые результаты 19646 дэй-трейдеров (или «интрадейщиков»), начавших торговать фьючерсом на бразильский индекс с 2013 по 2015 годы (сложно верится, но в статье утверждается, что третий по ликвидности в мире). Результаты неутешительны (на картинке выше) и гораздо хуже утверждения «95% трейдеров сливает»:

1) вероятность остаться «в плюсе» монотонно падает со временем (см. картинку выше — черная линия до комиссионных, красная — после):

( Читать дальше )

ГО в валюте - будьте внимательны

- 29 августа 2019, 13:05

- |

Но!

Если проверить свой брокерский отчет, на котором Вы торгуете с валютным ГО, то всегда можно найти дополнительную комиссию брокера, как на данной картинке:

И это, на самом деле, не недостаточность ГО (я торгую на 50% депозита максимум), а недостаточность именно рублевого кэша на счету. То есть брокер дает в кредит рубли для торговли под залог валюты на счете. И, соответственно, имеет свой процент. Так что имейте ввиду. Как писал недавно Тимофей, тщательно считайте свои расходы на брокерское обслуживание.

Как завещать (и получить по наследству) деньги на счёте американского брокера?

- 28 августа 2019, 01:33

- |

Как обычно, если сам не могу найти ответ на вопрос, вспоминаю про Смартлабик.

Многие торгуют на американских биржах. А задавался ли кто-то вопросом, что нужно сделать, чтобы в случае смерти деньги со счёта мог получить наследник?

Разбил интерес на такие вопросы:

1. Достаточно ли для получения наследства завещания, подтверждённого российским нотариусом? или надо оставить какое-то распоряжение у брокера (кого-то ещё на американской стороне)?

2. Каким образом происходит наследование: выплата остатков на счёт наследника или просто переоформление счёта умершего на нового владельца? (если наследник не захочет торговать, может потом сам вывести остатки на свой счёт)

3. Если умерший владелец счёта и наследник не являются резидентами США, надо ли будет платить налоги при переоформлении? если да, то какие? (в американском киноискусстве множество сюжетов о том, что налоги на наследство какие-то очень большие)

4. Сколько стоит получение наследства? Обязателен ли юрист (дорогой, как и всё в Америке) или можно управиться своими силами?

Заранее спасибо за ответы.

PS. буду благодарен за линки по теме на русском или простом английском. Сам в гугле ничего толкового найти не смог, поэтому и завожу тему.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал