SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Porter

Ударные дни. Статистика 03.08.05 - 01.08.11

- 04 августа 2011, 12:09

- |

Продолжаю публиковать статистические выкладки по fRTS за период с 3.08.2005 по 01.08.2011 года

(Начало здесь)

Сегодня рассмотрим более внимательно так называемые «ударные дни».

Напомню, что при поверхностном анализе было выявлено 250 УД из 1 487 торговых дней, а это 17% или почти каждый 6 день.

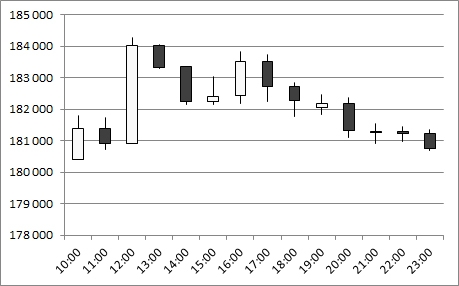

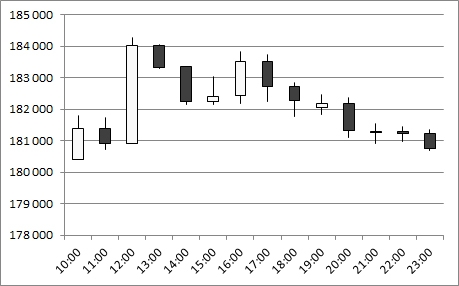

На самом деле, это не совсем ударные дни в распространенном понимании, а просто направленные дни, когда цена в течение дня ни разу не пересекла цену открытия. Но при таком подходе и вот такой день попадает под это определение:

24 июня 2011 года

Технически – направленное движение вверх, но с УД никак ассоциируется, тем не менее, такие дни попали в «список 250»

В таком случае с 250-ти дней имеем 77 «настоящих» УД, а это уже всего лишь 5% или каждый 20-й день. Не так густо, согласитесь. Возможно ли построить систему только на УД? Возможно, но точно такие дни придется подождать…

Видим, что по количественному показателю явное преимущество у быков. 50 против 27. Говорит о том, что покупатели более уверены в завтрашнем росте, нежели быки — в падении. И еще если вы в лонге, и видите, что цена на фьючерс «трендово» растет, то сидите до конца дня. Вероятность, что при закрытии цена будет максимальна, достаточно высока. И если наоборот, вы в шорте и цена «трендово» падает, то ищите точки выхода до закрытия дня.

По качественному показателю медведи почти в два раза опережают быков. Среднее падение более 7 500 пунктов! Конечно большой вклад дает 2008-й год, но даже если посмотреть на 2010-2011 – это не менее 5,5 тысяч пунктов! Поэтому падение так любимо многими внутридневными трейдерами! Но как показывает статистика такой «халявы» не очень много, даже в панический 2008-й всего 8 дней. Но эти дни остаются в сердцах многих…

Из всех месяцев выделяется сентябрь. Наибольший % всех УД был именно в сентябре. Не было еще ни одного сентября с 2005 года без УД.

Стоит отметить, что и в этом случае 2009 г был пиковым. Рассвет теории УД :) Даже кризисный и очень волатильный 2008-й год не так богат на УД.

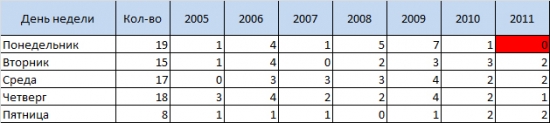

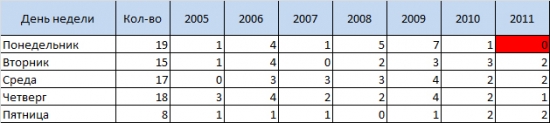

В любой! Это не возможно предсказать используя статистику. В общем количестве явный аутсайдер – пятница, но в 2010 и в 2011 годах – пятница наравне с другими днями. В целом видно, что здесь предпочтений нет. Но стоит отметить что в этом году не было ни одного ударного понедельника. Скорее всего он нас еще ожидает, еще не вечер J

Это мы проанализировали «чистые» УД. Но мы упустили из вида такие, дни, когда high или low последней часовой свечи не является самой высокой или самой низкой ценой дня, но при этом закрытие дня происходит на уровнях близких к хаям/лоям.

Например, такой день:

07.07.2011

Но это уже в следующий раз…

(Начало здесь)

Сегодня рассмотрим более внимательно так называемые «ударные дни».

Напомню, что при поверхностном анализе было выявлено 250 УД из 1 487 торговых дней, а это 17% или почти каждый 6 день.

На самом деле, это не совсем ударные дни в распространенном понимании, а просто направленные дни, когда цена в течение дня ни разу не пересекла цену открытия. Но при таком подходе и вот такой день попадает под это определение:

24 июня 2011 года

Технически – направленное движение вверх, но с УД никак ассоциируется, тем не менее, такие дни попали в «список 250»

- Зададим еще один параметр УД – high или low последней часовой свечи (исследую 1H) должен быть самой высокой или самой низкой ценой дня.

В таком случае с 250-ти дней имеем 77 «настоящих» УД, а это уже всего лишь 5% или каждый 20-й день. Не так густо, согласитесь. Возможно ли построить систему только на УД? Возможно, но точно такие дни придется подождать…

Видим, что по количественному показателю явное преимущество у быков. 50 против 27. Говорит о том, что покупатели более уверены в завтрашнем росте, нежели быки — в падении. И еще если вы в лонге, и видите, что цена на фьючерс «трендово» растет, то сидите до конца дня. Вероятность, что при закрытии цена будет максимальна, достаточно высока. И если наоборот, вы в шорте и цена «трендово» падает, то ищите точки выхода до закрытия дня.

По качественному показателю медведи почти в два раза опережают быков. Среднее падение более 7 500 пунктов! Конечно большой вклад дает 2008-й год, но даже если посмотреть на 2010-2011 – это не менее 5,5 тысяч пунктов! Поэтому падение так любимо многими внутридневными трейдерами! Но как показывает статистика такой «халявы» не очень много, даже в панический 2008-й всего 8 дней. Но эти дни остаются в сердцах многих…

- Если посмотреть на помесячную разбивку, то видно, что на лето УД приходится крайне мало. В этом году таких дней даже не было ни разу (до 1 августа)

Из всех месяцев выделяется сентябрь. Наибольший % всех УД был именно в сентябре. Не было еще ни одного сентября с 2005 года без УД.

Стоит отметить, что и в этом случае 2009 г был пиковым. Рассвет теории УД :) Даже кризисный и очень волатильный 2008-й год не так богат на УД.

- В какой день недели наиболее вероятен УД?

В любой! Это не возможно предсказать используя статистику. В общем количестве явный аутсайдер – пятница, но в 2010 и в 2011 годах – пятница наравне с другими днями. В целом видно, что здесь предпочтений нет. Но стоит отметить что в этом году не было ни одного ударного понедельника. Скорее всего он нас еще ожидает, еще не вечер J

Это мы проанализировали «чистые» УД. Но мы упустили из вида такие, дни, когда high или low последней часовой свечи не является самой высокой или самой низкой ценой дня, но при этом закрытие дня происходит на уровнях близких к хаям/лоям.

Например, такой день:

07.07.2011

Но это уже в следующий раз…

- комментировать

- ★47

- Комментарии ( 18 )

Время торговать опционами

- 27 июля 2011, 14:57

- |

Решил разместить цикл вэбинаров Твардовского по опционам — это полноценное обучение азам опционной торговли — советую всем ознакомится — очень перспективные инструменты.

Приятного просмотра и не забудьте плюсануть тему на главную ) Спасибо.

Лекция 1.

Лекция 2. Лекция 3. Лекция 4. Лекции 5, 6, 7, 8 доступны только клиентам Ай Ти Инвест — нужно зайти в вэбкабинет и продолжить просмотр.

Приятного просмотра и не забудьте плюсануть тему на главную ) Спасибо.

Лекция 1.

Лекция 2. Лекция 3. Лекция 4. Лекции 5, 6, 7, 8 доступны только клиентам Ай Ти Инвест — нужно зайти в вэбкабинет и продолжить просмотр.

Исследование по EUR/USD

- 16 июня 2011, 14:48

- |

Тут сейчас модно давать исследования — всякие графики и прочие вычисления. Решил тоже написать чуток про евро-бакс.

(Тимофей — если я в тему попал — можно добавить в твою азбуку трейдера)

Итак:

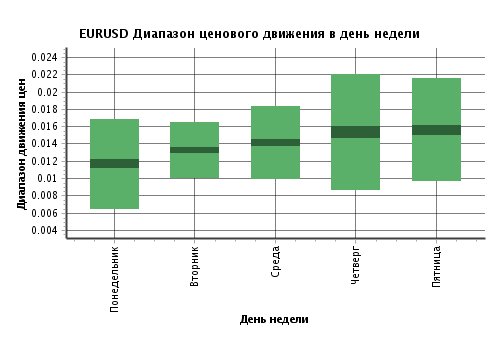

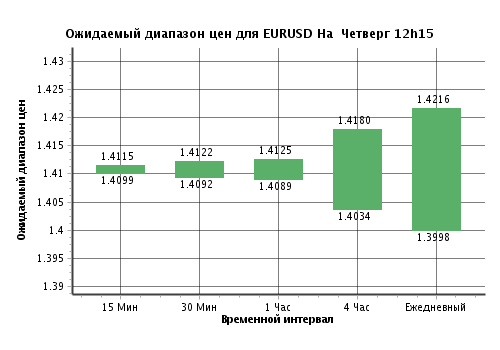

Исходя из статистики, пара евробакс наиболее волатильна в четверг:

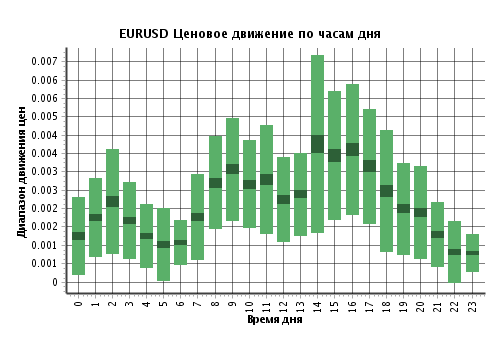

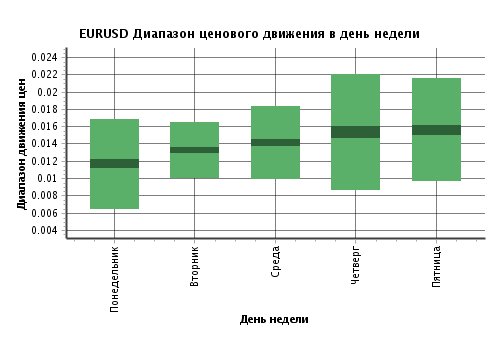

Самым взрывным часом получается 14.00 :

_______________

Кто ловит волатильность и движуху — тем может пригодиться данная информация. Фьючерс на евробакс торгуется у нас на ФОРТС — так что дерзайте.

_______________

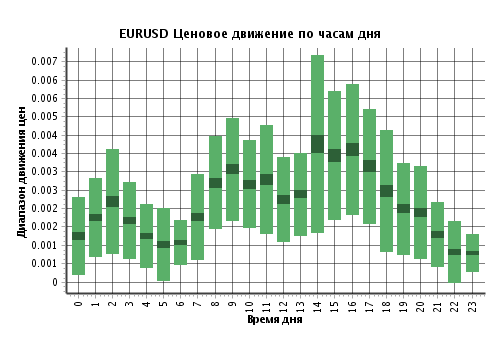

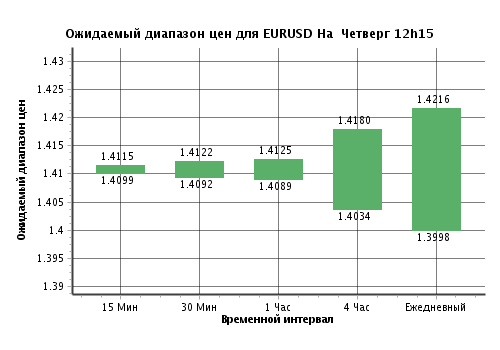

Актуальная информация на сегодня (по этим данным можно стопы свои ориентировать) :

(Тимофей — если я в тему попал — можно добавить в твою азбуку трейдера)

Итак:

Исходя из статистики, пара евробакс наиболее волатильна в четверг:

Самым взрывным часом получается 14.00 :

_______________

Кто ловит волатильность и движуху — тем может пригодиться данная информация. Фьючерс на евробакс торгуется у нас на ФОРТС — так что дерзайте.

_______________

Актуальная информация на сегодня (по этим данным можно стопы свои ориентировать) :

Моя записная книжка. Полезные ссылки. Окончание.

- 27 мая 2011, 20:25

- |

Предыдущая часть здесь.

Роботы, приводы, платформы :

Wealth-Lab Developer (AXY-2: Quik адаптер для Wealth-Lab Developer 4.0)

MultiCharts с адаптером к Квику (и его коммент-оценка, +пара слов на смарт-лабе, + хвала ему и хула Ami и Omega + Квик-привод на Пауке)

MetaStock

Amibroker (о платформе по-русски)

Omega TradeStation

TS-Lab (удобный способ поиска статей, например, по TS-Lab — на сайте Finlabportal.ru)

OpenQuant

BioComp Profit (нейросетевой анализ)

Написание торговых роботов. Шаги 0-2 (Александр Муханчиков)

Торговые роботы на .NET (Stock# плюс обучение программированию)

Дмитрий Власов —

( Читать дальше )

Роботы, приводы, платформы :

Wealth-Lab Developer (AXY-2: Quik адаптер для Wealth-Lab Developer 4.0)

MultiCharts с адаптером к Квику (и его коммент-оценка, +пара слов на смарт-лабе, + хвала ему и хула Ami и Omega + Квик-привод на Пауке)

MetaStock

Amibroker (о платформе по-русски)

Omega TradeStation

TS-Lab (удобный способ поиска статей, например, по TS-Lab — на сайте Finlabportal.ru)

OpenQuant

BioComp Profit (нейросетевой анализ)

Написание торговых роботов. Шаги 0-2 (Александр Муханчиков)

Торговые роботы на .NET (Stock# плюс обучение программированию)

Дмитрий Власов —

( Читать дальше )

Как чайники торгуют волатильностью.

- 08 мая 2011, 01:42

- |

Мне предложили обсудить торговлю волатильностью и я решил откликнуться на это предложение. Не думаю, что смогу сказать что то больше чем Конноли или другой автор книг про опционы. Кроме того инет пестреет различными ресурсами на которых эта тема подробно обсуждается. Но мне хотелось затронуть несколько аспектов, которые помогут сделать первые шаги на этом поприще, тем кто как и я начинает изучать опционные стратегии.

Торговлю волатильностью можно условно разделить на две части; покупку волатильности и ее продажу. Не стану грузить формулами по которым эту волатильность вычисляют, при желании эти формулы и описание самого понятия волатильность, вы без труда найдете в инете. Уверен, что рискую оказаться под каменным дождем, но не стану описывать чем отличается историческая волатильность от подразумеваемой. Конечно эти параметры важны для расчета стоимости опциона и играют ключевую роль в их ценообразовании. Но как мне посоветовал один торговец опционами:

( Читать дальше )

Торговлю волатильностью можно условно разделить на две части; покупку волатильности и ее продажу. Не стану грузить формулами по которым эту волатильность вычисляют, при желании эти формулы и описание самого понятия волатильность, вы без труда найдете в инете. Уверен, что рискую оказаться под каменным дождем, но не стану описывать чем отличается историческая волатильность от подразумеваемой. Конечно эти параметры важны для расчета стоимости опциона и играют ключевую роль в их ценообразовании. Но как мне посоветовал один торговец опционами:

( Читать дальше )

Опционы и женщины

- 03 апреля 2011, 17:10

- |

Опционы, как и фьючерсы являются инструментами рынка, главное отличие между ними то, что

1) Фьючерс в своей основе имеет мужское начало и очевидную фаллическую структуру (см.«погонять вечером фьючерс туда-сюда» и т.д.)

2)опционы — это чисто женские производные («право, но не обязательство на куплю или продажу» — типично женский бред)

Как и женщины, опционы всегда имеют отношение к какому-нибудь фьючерсу. Причем опционам кажется, что они такие разные ( путы, коллы) но по своей сути представляют собой одно и то же, причем добавляя им или убавляя от них фьючерс(см п.1), можно синтетическим путем превратить пут в колл и наоборот, т.е. в конечном счете всё зависит от количества фьючерса

Опционы по своему материальному положению разделяются от «глубоко в деньгах» до «глубоко без денег». Причем такая важная характеристика, как «дельта опциона» указывает сколько в каждом опционе фьючерса(т.е. сколько в каждой бабе мужика). У опционов «глубоко в деньгах» дельта стремится к единице ( т.е. женщина «глубоко в деньгах» — это почти мужик), опционы же «глубоко без денег» обладают только небольшой временной стоимостью, дельта у них стремится к нулю, они недороги в использовании, но и особых надежд на них возлагать не нужно — «поматросил и бросил». Опцион «около денег» имеет дельту = 0,5 — т.е. это наполовину мужик, наполовину баба и поэтому с таким зверем нужно быть особенно осторожным.

( Читать дальше )

1) Фьючерс в своей основе имеет мужское начало и очевидную фаллическую структуру (см.«погонять вечером фьючерс туда-сюда» и т.д.)

2)опционы — это чисто женские производные («право, но не обязательство на куплю или продажу» — типично женский бред)

Как и женщины, опционы всегда имеют отношение к какому-нибудь фьючерсу. Причем опционам кажется, что они такие разные ( путы, коллы) но по своей сути представляют собой одно и то же, причем добавляя им или убавляя от них фьючерс(см п.1), можно синтетическим путем превратить пут в колл и наоборот, т.е. в конечном счете всё зависит от количества фьючерса

Опционы по своему материальному положению разделяются от «глубоко в деньгах» до «глубоко без денег». Причем такая важная характеристика, как «дельта опциона» указывает сколько в каждом опционе фьючерса(т.е. сколько в каждой бабе мужика). У опционов «глубоко в деньгах» дельта стремится к единице ( т.е. женщина «глубоко в деньгах» — это почти мужик), опционы же «глубоко без денег» обладают только небольшой временной стоимостью, дельта у них стремится к нулю, они недороги в использовании, но и особых надежд на них возлагать не нужно — «поматросил и бросил». Опцион «около денег» имеет дельту = 0,5 — т.е. это наполовину мужик, наполовину баба и поэтому с таким зверем нужно быть особенно осторожным.

( Читать дальше )

Исследование по фьючерсу РТС

- 30 марта 2011, 17:50

- |

Перепост моей статьи с сайта ByTrend.ru

В прошлом посте мною была подведена статистики по дням роста и падения фьючерса на EUR/USD.

Идея эта появилась во время прочтения книги Ларри Вильямса «Долгосрочные секреты краткосрочной торговли», где данным аспектам уделяется довольно большое внимание.

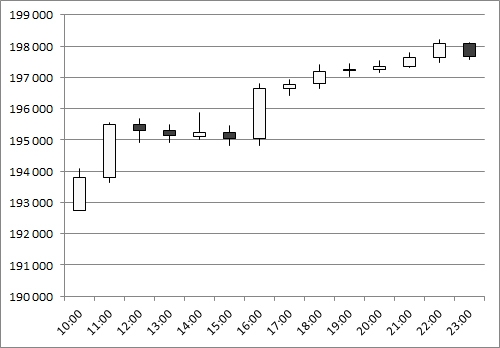

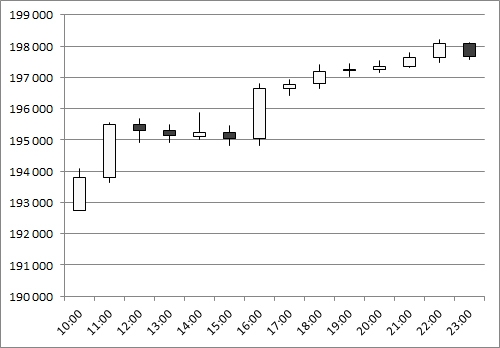

Помимо данной статистики по дням роста и падения фьючерса на EUR/USD, я решила сделать так же статистику по определению наиболее вероятного времени возникновения экстремумов (минимума или максимума) на фьючерсе РТС, часовом графике, период: с начала 2009 года. Утренние гэпы в 10:00 были удалены для более объективного взгляда.

P.S.: В течение дня есть два экстремума: минимум и максимум. Но для исследования выбирается только первый экстремум. То есть в 23:00-23:50 может быть максимум дня, но минимум уже был до этого часа, и тогда учитывается именно минимум.

Результаты получились довольно интересные и приведены ниже:

И, для большей наглядности, график:

( Читать дальше )

В прошлом посте мною была подведена статистики по дням роста и падения фьючерса на EUR/USD.

Идея эта появилась во время прочтения книги Ларри Вильямса «Долгосрочные секреты краткосрочной торговли», где данным аспектам уделяется довольно большое внимание.

Помимо данной статистики по дням роста и падения фьючерса на EUR/USD, я решила сделать так же статистику по определению наиболее вероятного времени возникновения экстремумов (минимума или максимума) на фьючерсе РТС, часовом графике, период: с начала 2009 года. Утренние гэпы в 10:00 были удалены для более объективного взгляда.

P.S.: В течение дня есть два экстремума: минимум и максимум. Но для исследования выбирается только первый экстремум. То есть в 23:00-23:50 может быть максимум дня, но минимум уже был до этого часа, и тогда учитывается именно минимум.

Результаты получились довольно интересные и приведены ниже:

И, для большей наглядности, график:

( Читать дальше )

Продолжаем ликбез по опционам )

- 25 января 2011, 17:07

- |

Немного теории ещё. Берём за основу мою текущую позицию.

Если добавить 7 коротких стренглов (продать 190000 кол и 180000 пут) — текущая стоимость в районе 5000 пунктов за стренгл, то получится следующая петрушка:

Точки безубытка на момент экспирации = 170000 — 194000 (примерно). Текущие точки безубытка достаточно близки = 180000 — 188000, но посмотрите, что происходит, если цена чуток замешкается и постоит до 5 февраля — зелёная линия. 192000 — 174000 = это диапазон, в котором мы генерируем профит.

Самый важный тут параметр для нас — это дельта = на сколько эквивалентна конструкция фьючерсам. Ну по колхозному = дельта 2,5 = значит вся конструкция ведёт себя как 2,5 фьючерса, -3 дельта = как 3 фьючерса в шорт и т.д. Смотрим:

Я думаю, что активно хеджировать конструкцию от убытка следует, когда она наберёт вес не менее 5 фьючей. Тогда можно открывать 5 -7 фьючей позу и перестать терять деньги — может даже заработать.

Если добавить 7 коротких стренглов (продать 190000 кол и 180000 пут) — текущая стоимость в районе 5000 пунктов за стренгл, то получится следующая петрушка:

Точки безубытка на момент экспирации = 170000 — 194000 (примерно). Текущие точки безубытка достаточно близки = 180000 — 188000, но посмотрите, что происходит, если цена чуток замешкается и постоит до 5 февраля — зелёная линия. 192000 — 174000 = это диапазон, в котором мы генерируем профит.

Самый важный тут параметр для нас — это дельта = на сколько эквивалентна конструкция фьючерсам. Ну по колхозному = дельта 2,5 = значит вся конструкция ведёт себя как 2,5 фьючерса, -3 дельта = как 3 фьючерса в шорт и т.д. Смотрим:

Я думаю, что активно хеджировать конструкцию от убытка следует, когда она наберёт вес не менее 5 фьючей. Тогда можно открывать 5 -7 фьючей позу и перестать терять деньги — может даже заработать.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал