Избранное трейдера Алекс Смирнов

Как загнать себя в угол и неминуемость турецкого сценария. История одной Эльвиры.

- 03 июня 2024, 10:23

- |

К сожалению нам остается только с горечью наблюдать приближение турецкого сценария прекрасно сочетающего в себе и высокие ставки и адский рост цен.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 29 )

⭐️ Ставка дисконтирования – нелинейная логика

- 02 июня 2024, 21:43

- |

Добрый день, друзья!

Как исследователь, полагаю, что самое интересное в фондовом рынке – его нелинейность. Здесь многие взаимосвязи носят столь сложный характер, что возникновение какого-либо фактора нередко приводит к совершенно неожиданным последствиям.

На прошлой неделе Минфин «обрадовал» россиян повышением налогов. Многие аналитики быстро подсчитали, что рост налога на прибыль приведёт к снижению чистой прибыли эмитентов (а значит – и дивидендов) на 6,25%.

Кто-то из финансовых блоггеров даже заявил, что капитализация компаний должна упасть на эту величину.

Однако, не будем торопиться с выводами.

___________

Как известно, справедливая стоимость компании (и её акций) определяется не номинальными денежными потоками, а дисконтированными (DCF).

При этом в расчёте ставки дисконтирования участвует так называемый эффект «налогового щита» – коэффициент, снижающий стоимость капитала на величину налогообложения (формулы приводить не стану, чтобы не пугать читателей сложной математикой – все они общеизвестны).

( Читать дальше )

🌑 ЦБ: Повышение ставки. Игра на выживание для бедных

- 02 июня 2024, 20:57

- |

Новый выпуск любимого подкаста от инвест-команды «Fond&Flow»!

🌑#30. За чашкой чая...

На прошлой неделемы разобрали, какие компании докупать на этой коррекции, если ещё не видел заходи! Сегодня хочу поговорить на тему повышения ставки! И знаете что?Я буду красноречив!

В последнее время рынок России пребывает в непростой ситуации — коррекция достигла уже 9% А Центробанк, не моргнув глазом, готовится всадить следующий острый кол в сердце кошельков Россиян. Алексей Заботкин, зам председателя ЦБ, ни много ни мало прозрачно намекнул о грядущем повышении ключевой ставки в июне.

И да, я все понимаю повышение ключевой ставки — главный инструмент регулятора в борьбе с ростом цен. Анализ безжалостно вышвырнул на помойку мечты о 4% инфляции в этом году — ее скрутят максимум к 2025-му. И пока люди и бизнес жадно облизываются в ожидании новой инфляционной роскоши, ЦБ, похоже, видит единственный выход — ужать денежную удавку, подняв ключевую ставку.

( Читать дальше )

Разбор портфеля от читателя. Ну это перебор...)

- 02 июня 2024, 19:28

- |

Сегодня будет необычный для моего блога интерактивный формат. Читатель и наш с вами коллега (молодой независимый инвестор) попросил меня посмотреть его портфель, который он не так давно начал собирать, и сообщить свои мысли по поводу активов, которые в нем на данный момент содержатся.

🤷♂️Я не эксперт по составлению портфелей, но мне показалась интересной и полезной идея вынести обсуждение в публичную плоскость.

💰Многие читатели моего блога на Смартлабе имеют больше опыта и знаний в инвестициях, чем я. Поэтому, с разрешения подписчика, я публикую собранный им портфель и прошу по желанию принять участие в его оценке. Хозяин портфеля заглянет в комментарии и наверняка все их внимательно прочитает, а потом примет самостоятельное взвешенное решение. Свои рассуждения я, разумеется, тоже приведу.

Чтобы не пропустить самое интересное, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

❗ДИСКЛЕЙМЕР: любые дальнейшие оценки являются субъективными, рожденными воспаленным мозгом автора. Автор ни в какой мере не несет ответственность за слив чьего-либо депозита, кроме своего собственного (это он любит, умеет и изредка практикует). Так что прошу не воспринимать высказанную точку зрения как экспертные инвест-советы — это просто мысли вслух.

( Читать дальше )

История охоты за наркошопами, сетями педофилов и хакерами.

- 02 июня 2024, 16:28

- |

Все началось с манифеста Тима Мэя, основателя киберпанка. Помимо других идей, Мэй заявлял о необходимости новой валюты, независимой от правительств разных стран.

Такой валютой и стал биткойн. Полумифический Сатоши Накомото провозгласил создание биткойна в начале января 2009 года. И в первые же дни намайнил себе более миллиона биткоинов.

Идея децентрализации, анонимности и легкости в проведении платежей очень понравилась криминальному миру. В 2011 году возник Silk Road (SR), или Шелковый путь. Этот сайт стал первый крупным маркетплейсом наркотиков и разных теневых услуг. Владелец — молодой американец Росс Ульбрихт с ником Dread Pirate Roberts.

Анонимность участников обеспечивал Tor (система шифрования и прокси-серверов), а платежи проводились в биткоинах. Конечно, такой феномен не мог пройти мимо американской Фемиды. Но как вычислить организаторов и участников? Как найти серверы и закрыть сайт?

Про биткоин вышли статьи в серьезных деловых изданиях. Масла в огонь подлил сенатор Чак Шумер, который на пресс-конференции заявил, что власти ничего не могут сделать с Silk Road из-за анонимности участников и невозможности отследить платежи в биткоинах.

( Читать дальше )

Ум вредит успеху в инвестировании, но зато помогает избегать неудач

- 02 июня 2024, 16:01

- |

Конечно слишком умный ум в инвестициях реально иногда может мешать получению превосходных результатов.

Потому что умный человек понимает всю неопределенность и риск будущего и понимает, что многие вещи очень рискованные и непросчитываемые.

Именно по этой причине Баффет избегал технологических компаний, которые всегда торговались по высоким мультипликаторам.

В этом плане более успешным может быть тупо верующий чел, которому повезло, что риски не сработали за время удержания его позиции...

Ну и кроме веры конечно нужно терпение, которое очень нужно чтобы акции могли сделать туземун.

То есть терпение и вера могут создать целый полк «одураченных случайностью».

Особенно на вековом бычьем рынке😁

Таким образом, я бы сказал, что… Ум может вредить успеху в инвестировании, но зато помогает избегать фатальных неудач

Вклады составляют все большую конкуренцию рынку акций. Вход в длинные ОФЗ

- 02 июня 2024, 14:37

- |

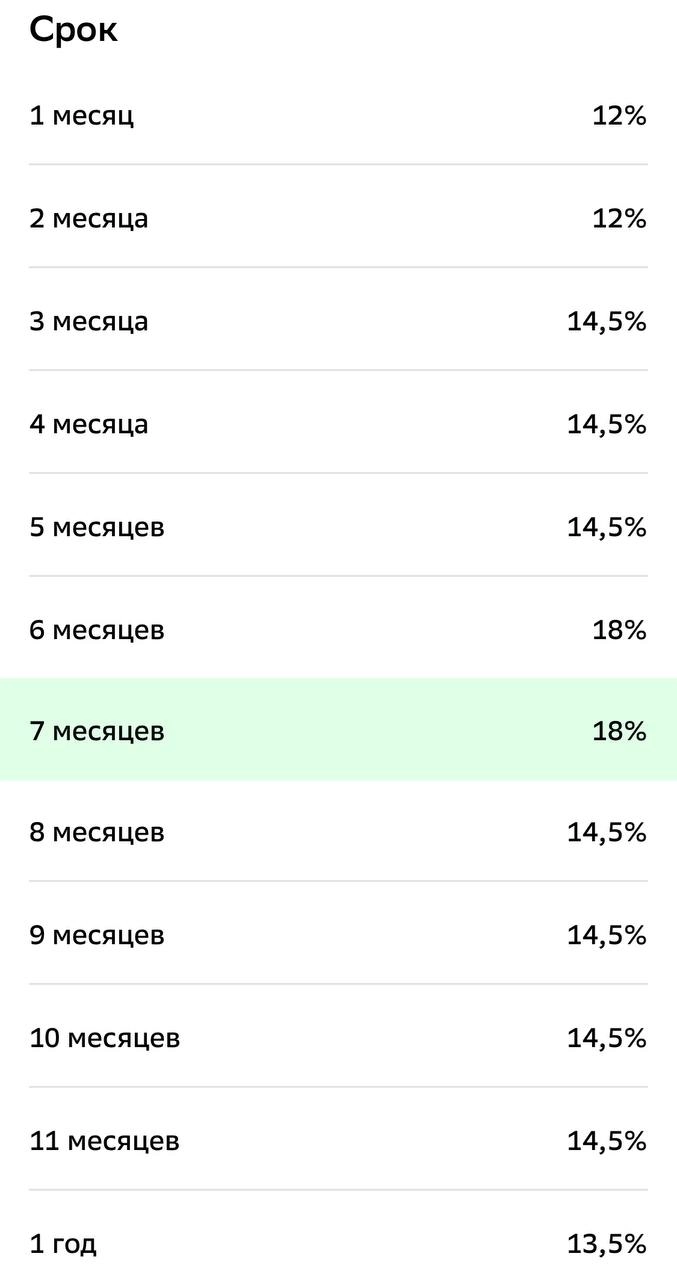

Доходность по вкладам, которую сейчас предлагает Сбер. На 1 год, а также 2 и 3 года одинаковые — 13,5%.

Самый жир 6-7 месяцев — 18%! Щедро. Возможно банкам сейчас нужна ликвидность, заранее, до повышения ключевой ставки, раньше % по вкладам вроде не повышали в банках (а повысил не только Сбер), посмотрим, а до заседания ЦБ по ключевой ставке, которое назначено на 7 июня, выйдут еще одни данные по инфляции

Т.к., условно, можно купить акции Сбера, если считать прям сейчас по текущим, с потенциальной ДД (2 дива) на горизонте 1 года и 2 мес. — 21% грязными (чистыми — это 18,3%), то при сохранении данного % в банках и возможности через пол года также переложиться снова под ставку 18%, то на горизонте 1 года и 2 мес. доха с меньшими рисками составит — 21%

( Читать дальше )

Индекс облигаций в пике. О чём это говорит

- 02 июня 2024, 13:48

- |

Открыла сегодня график основного индикатора рынка облигаций — RGBI. Вывод абсолютно такой же, что и раньше.

Я не понимаю, зачем инвесторы, с конца прошлого пытаются поймать там дно, и весь 2024-й год ещё и усредняются против тренда.

1. Технически до основной поддержки не так, чтоб и близко. Почти год, начиная с 1.11 2023 года на месячном таймфрейме снижение идёт без единого отскока, что говорит о силе нисходящего тренда и ближе к своему завершению он ещё и получит ускорение, что связано не только с циклом повышения ставки ЦБ, но и с продолжающимся выводом капитала, который начался ещё в 22-м.

Большинство индикаторов также не дают сигналов о завершении снижения, наоборот, показывают, что оно продолжится.

2. Фундаментально тоже нет никаких предпосылок к тому, что ЦБ готов перейти к циклу снижения ставки, скорее наоборот.

3. Опять же информационное поле пока не предполагает разворота, тот же Сбер и Греф наделали в конце текущей недели шуму, подняв ставку по депозиту до 18% с неограниченной максимальной суммой по вкладу.

( Читать дальше )

Запрет торговли акциями для неквалов - первые итоги дискуссии

- 02 июня 2024, 12:47

- |

В своём недавнем посте я предложил начать дискуссию на тему –нужно ли активно гнать небогатых «физиков» на бойню на рынке акций или вообще запретить им этот вид деятельности?

Я получил огромное количество комментариев как в моём телеграмм-канале, так и на смартлабе.

Видно, что поднятая тема — горячая и вызвала большое количество идей, мнений и эмоций.

Главное было сделано – дискуссия началась. Хочу поблагодарить каждого за его мнение, ведь в конструктивном споре и обсуждении рождаются идеи, которые меняют мир к лучшему.

Наиболее частой и полезной идеей в комментариях было уйти от запрета к усложнению доступа неквалифицированных инвесторов к торговле акциями. Мне понравилась аналогия с малым бизнесом – там тоже многие терпят неудачу, но это не повод запрещать его. Согласен с этим тезисом.

Многие сходятся в том, что клиентский путь на рынок акций не должен быть таким простым как сейчас. Кто-то предлагал обязательное обучение, кто-то ограничение суммы на первый период вложений и ограничения на маржинальную торговлю. Здесь тоже согласен.

( Читать дальше )

♟️Джесси Ливермор: Трейдер, продавший душу дьяволу

- 01 июня 2024, 20:48

- |

На канале после поста опубликованного вчера: "Акции, которые стоит докупить на коррекции", вызвало бурное обсуждение..

Но сейчас чтобы отвлечься от коррекции рынка и обсуждения, я бы хотел рассмотреть такую личность, как Джесси Ливермор.- Мастер спекуляций, гений рынка, азартный игрок, одержимый жаждой денег.

Джесси Ливермор — имя, которое вызывает противоречие и восхищение одновременно.

Трейдинг Ливермора был основан не только на холодном анализе, но и на его феноменальной интуиции. Его методы часто казались безумными окружающим, но при этом приносили баснословные прибыли самому Джесси. Он относился к торговле на бирже как к высокому искусству, которому его научила сама жизнь.

Сделки, сделавшие имя

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал