Избранное трейдера Алекс Смирнов

Моя история потери депозита в начале инвестирования

- 19 февраля 2024, 00:02

- |

Я начал инвестировать в конце января 2022 года. Была небольшая просадка и казалось, что ее вот-вот ее откупять и акции полетят вверх.

Начало было обнадеживающим: цена акций начала расти, и я чувствовал, что мой депозит увеличивается.

Потом началось небольшое падение, и я радовался, что могу докупить подешевле – как же я ошибался.

А затем случилось всем известное событие, цены стали падать. С каждым днем мой депозит уменьшался, а беспокойство нарастало.

И вот наступил момент, когда я осознал, что потерял большую часть своего депозита. Чувство разочарования и обиды было ошеломляющим. Я задавал себе вопросы: «Что я сделал не так? Мог ли я предвидеть такой исход?» Но уже было поздно.

Потеря денег на бирже стала для меня важным уроком. Я понял, что инвестирование — это не только о возможности заработать, но и о готовности к потере. Этот опыт научил меня быть более осторожным, терпеливым и более основательно подходить к принятию финансовых решений.

- комментировать

- ★2

- Комментарии ( 48 )

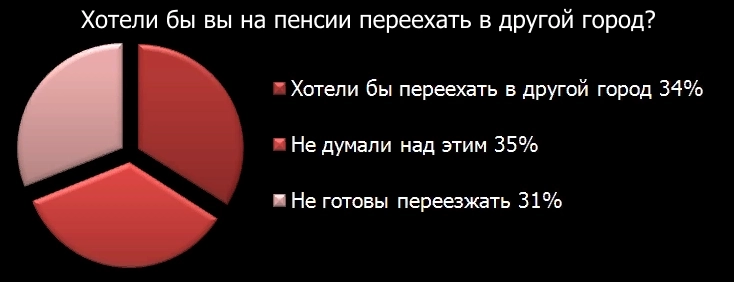

Лучшие города России для жизни на пенсии 2024

- 18 февраля 2024, 22:54

- |

Рейтинг лучших городов России для жизни на пенсии

- Сочи 26%

- Краснодар 19%

- Анапа 18%

- Минеральные воды 18%

- Санкт-Петербург 14%

- Пятигорск 13%

- Ессентуки 13%

- Москва 12%

- Кисловодск 10%

- Калининград 9%

( Читать дальше )

Ставка 16%. Что с акциями, вкладами и рублем будет дальше?

- 18 февраля 2024, 22:00

- |

На своем первом заседании в 2024 году (16 февраля) совет директоров Банка России принял решение сохранить ключевую ставку на уровне 16,0% годовых.

Сохранению ставки предшествовало её 5 повышений подряд, за счет чего за пол года она выросла с 7,5% до 16%. Эльвира Набиуллина позднее заявляла, что цикл ужесточения ДКП стоило начать еще раньше, а во время последней пресс-конференции Наби также заявила, что ЦБ РФ в пятницу рассматривал и вариант повышения ставки, но консенсус сложился вокруг ее сохранения.

«Экономика росла за рамками своих возможностей» — то есть увеличенный спрос превышал предложение — возможности производства (не хватает раб. силы, не хватает мощностей производства), соответственно росли цены — инфляция, рост инфляционных ожиданий и все заново по кругу))

Реакция ЦБ на это — ужесточение ставки, сберегать становится более привлекательно, спрос охлаждается, уменьшается закредитованность населения.

( Читать дальше )

Отдых для спекулянта.

- 18 февраля 2024, 18:56

- |

; р))

Есть такая фраза -

«Пить — это тебе не работать. Для этого здоровье нужно». ©))

А я бы её перефразировал.

Спекулировать — это тебе не «двор мести». Для этого здоровье нужно. ))

А где же взять здоровье трейдеру?

Ну точно не в Турции. Где всё ал-ин-клюзив.

Туда как раз «дворнику» и надо ехать.

Отдохнуть от метлы-кормилицы.

А спекулю, сидящему «сто часов» подряд на несчастной заднице,

подойдёт многочасовая неспешная прогулка в экологически

безупречном месте с прямым доступом к солёному морю. ))

Вот туда-то я и собираюсь в конце мая на пару недель.

И приглашаю всех, кто желает размять гипертонусные булки

и дать отдых многострадальным глазам, составить мне компанию.

В основном отдых будет заключаться в прогулках по горам, плаванью в море и в практике Цигун.

( Читать дальше )

Юаневые облигации – что есть на рынке сейчас + новые размещения

- 18 февраля 2024, 18:53

- |

- Для себя их рассматриваю как парковку валютной позиции, поэтому приоритет отдаю купону: держать до погашения не планирую, бумаги спокойные, к скачкообразному раскрытию YTM не склонные

- На более длинный горизонт, что тоже стратегия (чем дольше, тем вероятнее ослабление рубля, а это основное, ради чего стоит идти в инструмент) – есть смысл ориентироваться именно на YTM

- Под ЛДВ сейчас подходят только Полюс RU000A1054W1 и Металлоинвест RU000A1057D4 (в табличке подсвечены зеленым)

- Ликвидность местами страдает, надо соотносить со своими объемами

Про новые выпуски:

🪨Уральская сталь: A/AA-, купон 7,25-7,5% квартальный (YTM~7,4-7,7%), 2 года, 300 млн. CNY. Сбор 19.02

Верхний рейтинг – НРА, нижний АКРА, но материнский ЗТЗ с АКРой больше не работает, поэтому не факт, что и тут будут продлевать. Рублевые бумаги Стали рынок прайсит вполне в диапазоне AA-, по совокупности можно считать ее качество плюс-минус сравнимым с Русалом или чуть лучше

( Читать дальше )

Самые высокие дивиденды 2024 по версии БКС

- 18 февраля 2024, 16:48

- |

Рекордные снегопады сменятся рекордными дивидендами, сообщают метеорологи и внезапно аналитики БКС, обновившие свои прогнозы на ближайшие 12 месяцев. Здесь все: Сургут, Татнефть, Сбер, Никита, Стас, Гена, Турбо и Дюша Метёлкин... Смотрим!

Прогнозы от других ребят тут:

- Лучшие дивидендные акции 2024 года от Альфа-Банка (NEW)

- Топ-7 дивидендных акций от аналитиков Sber CIB

- Топ-20 дивидендных акций от АТОН с дивдоходностью до 20%

- Топ-10 дивидендных историй 2024 года от УК Доходъ

Заодно можно посмотреть, кто каких фаворитов видит. Скоро будут и другие подборки, не пропустите.

Как считают? Прогнозы на выплаты в ближайшие 12 месяцев от компаний в зависимости от дивполитики и отчётности. Северсталь, например, уже объявила (11,95%), так что её в топе нет. Любопытно, что прогнозы разных аналитиков отличаются, например, в топе у Альфы нет Сбера, а у БКС есть на 7 месте. БКС прогнозирует в топе и Роснефть, и Транснефть, и МТС, но в топе нет Совкомфлота и Магнита. Го, от меньшего к большему.

( Читать дальше )

Подведение итогов за 8 лет инвестирования ч.1

- 18 февраля 2024, 14:50

- |

Свой первый брокерский счет я открыл 18 февраля 2016 года. На самом деле, до этого еще был счет в Альфадирект, но я его использовал только для покупки валюты. Почему-то для торговли ценными бумагами применять его не планировал, возможно, комиссии не устраивали. Так что сегодня исполняется ровно 8 лет с того момента. Поэтому хочу подвести некоторые итоги инвестирования. Картинка для привлечения внимания, график изменения стоимости портфеля:

К началу 2016 года процентные ставки в банках постепенно снижались, а вклады, открытые в конце 2014 года и начале 2015 года под 14-15% годовых, начинали заканчиваться. И новые вклады можно было открыть максимум под 10% годовых. Поэтому я постепенно начал искать альтернативы банковским вкладам. И в результате пришел на биржу. Предварительно даже прошел курс Н.И. Берзона на Курсере «Финансовые рынки и институты». Было интересно и полезно, как мне кажется.

Для себя я сразу выбрал стратегию «пассивного» инвестирования. Вот только следовать ей получалось не очень хорошо, постоянно влезал в какие-то «авантюры»: то покупал облигации банков Пересвет и Татфондбанк, то ПИФы, то «вечные» облигации ВТБ. В результате за 8 лет (2920 дня) я совершил около 1500 сделок. Не очень похоже на пассивное инвестирование:).

( Читать дальше )

Пограничный контроль

- 18 февраля 2024, 14:47

- |

В последнее время отечественный рынок переживает настоящий бум облигаций с плавающей процентной ставкой. Некоторые аспекты ценообразования и риска простых флоатеров изложены в этой статье.

Как и обычные купонные облигации, флоатеры могут содержать различные встроенные опционы. Развиваемый в нашем цикле публикаций подход разбиения денежного потока на компоненты с хорошо изученными свойствами помогает оценивать сложные инструменты с фиксированным доходом.

Флоатеры с ограничениями на величину ставки купона

Эмитент облигаций с плавающим купоном несет дополнительные расходы, если процентные ставки устойчиво растут. Покупатель, в свою очередь, не заинтересован в том, чтобы ставки оказались слишком низкими. Для защиты эмитента или владельца облигаций от неблагоприятной рыночной конъюнктуры, в формулу расчета купонов вносят дополнительные условия.

Например, владелец флоатера с нижней границей ставки купона K получает выплаты по плавающей ставке L, если L > K. В тех же случаях, когда L ≤ K, купон будет рассчитан исходя из фиксированной ставки K:

( Читать дальше )

НПФ Сбера: среднегодовая доходность за 9 лет = 5,65%. Управляют профессионалы???

- 18 февраля 2024, 12:13

- |

(на будущую пенсию): кто помнит, было такое.

Где-то год это продолжалось, потом эту систему заморозили:

старыми средствами управляет пенсионный фонд, а новых средств по этой системе не поступает.

С 2015г. деньги — в НПФ Сбера.

Сейчас 493 958р.

Было 301 099р.

За 9 лет 192 589р.

(+64%).

В среднем, 5,65% в год.

Какой смысл в таких накоплениях, если с учётом инфляции, как говорят математики,

при t (время) стремящемся к бесконечности покупательная способность стремится к 0.

Сам управляю своими (и не только) средствами, т.е. сумма пенсионных накоплений под управлением НПФ Сбера в % от общих активов очень мала.

Про эффективность управления, думаю, писать бесполезно,

цифра говорит сама за себя.

Среднегодовая доходность за 9 лет = 5,65%

Как в финансовых рекламных компаниях, " управляют профессионалы".

С уважением,

Олег

ТОП-7 корп. облигаций с высоким купоном для покупки в феврале-марте 2024

- 18 февраля 2024, 11:00

- |

- Вклады под максимально высокую ставку;

- Фонды денежного рынка для временной парковки кэша на брокерском счете (например, фонд LQDT);

- И, конечно же, облигации с фиксированным купоном с погашением минимум через год, а лучше позже — для «бронирования» высокой ставки на какое-то время вперед.

Сегодня сделаем упор на корпоративные облигации с погашением в течение 3 лет. На мой взгляд, этот класс активов достоин занять место в долговом портфеле разумного и в меру консервативного инвестора, ценящего регулярные уведомления о зачислении купонов.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

Сегодняшние критерии такие:

● Кредитный рейтинг не ниже BBB;● Погашение не ранее чем через год, но не более чем через 3 года;

● Доходность купона от номинала не менее 14%;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал