Избранное трейдера Алекс Смирнов

Инвестиции в недвижимость: ЗПИФ Арендный бизнес 7 от Сбера

- 02 сентября 2023, 07:30

- |

Продолжаю смотреть на инвестиции в бумажную недвижимость. На очереди Арендный бизнес 7 от Сбера или, если точнее, от их УК СФН (Современные Фонды Недвижимости). Один из немногих интересных фондов недвижимости на бирже, тем более, доступен неквалифицированным инвесторам. Целевой состав — 100% складов, хардкора коммерческой недвижимости.

Я уже подробно писал про ВТБ РД (на мой взгляд, равноценный с АБ7), фонды от Альфы Арендный поток 1 и 2, ну и про Атриум не стоит забывать. Для квалифицированных инвесторов есть ещё фонды от УК Парус, хотя сейчас доходности их практически сравнялись с АБ7.

Арендный Бизнес 7 или АБ7 мне интересен не просто так. Он у меня есть в портфеле в связке с РД, которые, на мой взгляд, являются логичной заменой ПНК, который продал свои активы Сберу. Считаю, что от 10% до 20% недвижимости должно быть в моём портфеле, сейчас он около 2,5 млн, два фонда примерно по 100 000 и дешёвые паи Атриума дают около 10% всего портфеля или около 17% от биржевой части (без учёта депозита). Посмотрим теперь на состав, комиссии, доходность и сравним с конкурентами.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 7 )

Импортонезависимый российский IT-рынок — возможно ли это?

- 01 сентября 2023, 13:38

- |

Российский IT рынок является одним из самых динамично развивающихся секторов экономики страны. Нельзя отрицать очевидное, даже на фоне последних новостей про банкротство “Байкал Электроникс” (которая кстати фейк). Жаль, что их процы не способны конкурировать с железом даже 2018 года. Но куда расти есть всегда. Или хотя бы копировать, как наши восточные партнеры. Давайте что-то сделаем уже?

Одна из основных тенденций в развитии отрасли — это увеличение числа стартапов и инновационных проектов. Многие молодые предприниматели в России видят в IT сфере большие возможности для создания успешных бизнесов. Это привлекает внимание инвесторов (но не всегда инвестиции) и способствует развитию целых экосистем стартапов в стране.

В последние годы российский IT рынок продемонстрировал неплохой рост. Это связано с развитием цифровой экономики, повышением спроса на IT-услуги и на продукцию, а также активной поддержкой государства в этой сфере.

Одной из ключевых особенностей российского IT является его высокая конкурентоспособность на международном уровне, как бы сейчас это ни звучало.

( Читать дальше )

Мой портфель в августе обошёл индекс в три раза и вырос на +16%.

- 31 августа 2023, 19:56

- |

+16%

Счет мой тоже на исторических хаях в августе закрывается.

К моему величайшему стыду основная доходность была получена в дни 4 августа и 14 августа, когда наш рынок рушился😁

4 августа я удачно сделал шорт в акциях, и в этот же день его закрыл.

14 августа был небольшой шорт в акциях и шорт по баксу от 100 рублей.

Тоже закрыл его в тот же день, хотя надо было хотя бы денек потерпеть.

( Читать дальше )

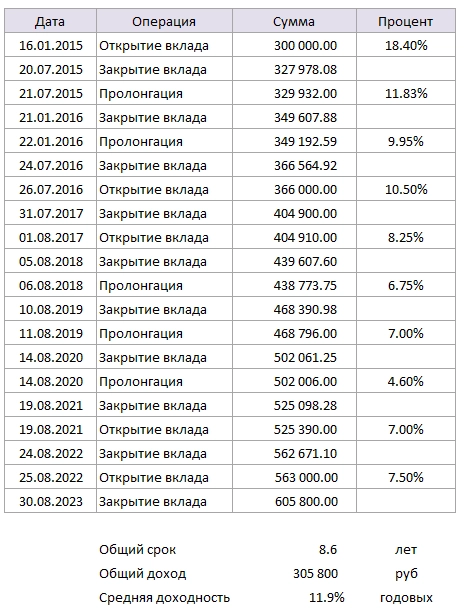

Потерял -12% на вкладе

- 31 августа 2023, 16:14

- |

Вчера закрыл последний рублевый вклад. Получил поганые фантики, от которых мгновенно избавился с помощью GLDRUB_TOM. После этого решил посчитать, какую доходность получил на вкладе.

В начале 2015 года занес ростовщику 300 000 фантиков:

За 8.6 лет вклад удвоился.

Сколько я потерял на этой инвестиции?

16 Января 2015 года я инвестировал 112 грамм золота.

30 августа 2023 года я вынул 99 грамм золота.

Я стал беднее на 13 грамм. Это почти -12%.

В jooooooopu такие инвестиции!

Добрый совет:

Друзья, избавляйтесь от рублей! Не копите этот мусор. Он делает вас беднее. Покупайте активы, растущие в золоте или само золото. Учитесь считать свой капитал в золоте, а не в поганых фантиках!

--------------------

Оригинал — в дзене с зеркалом в телеге

Подмытый фундамент Китая не смог уничтожить дивидендный сезон

- 31 августа 2023, 15:29

- |

Опора Китая дала трещину и рынок недвижимости зашёл в тупик. С самого рассвета и даже с момента вступления в эру коммерческой недвижимости в 1998 году, рынок недвижимости начинает переживать упадок. Такие города как:

- Ордос

- Сишуань

- Тяньдучэн

- Темза-Таун

- Кангбаши

Причины городов-призраков разные, но часто так получается, когда люди, имеющие лишние средства, решают вкладываться в недвижимость и скупают такие вот объекты, которые потом оказываются никому не нужны. Хотя говорят, что пустовать они будут не так долго. Но будущее не предопределено.

Не смотря на туманное будущее китайской недвижимости, компании продолжают работать и знают куда им идти, пока их не послали.

Отчёты банков показали неоднозначные результаты, где Чистая процентная маржа банков, в целом, сократилась, а Чистая прибыль шести крупнейших банков вышла с положительным ростом и достигла 6900,02 млрд юаней за 1 полугодие 2023 года. А если по-нашему, то 6,9 трлн юаней или 90,6 трлн рублей по сегодняшнему курсу.

( Читать дальше )

5 лимонов

- 31 августа 2023, 12:16

- |

smart-lab.ru/blog/866793.php

Первую свою сделку на российском фондовом рынке я совершил 26 апреля 2017 года — завел первую сумму на ИИС и приобрел акции Мосбиржи. И завертелось...

Всего за прошедшие 6,5 лет я завел на ИИС 3 340 000 рублей.

Заводил в среднем по 10 000 руб. каждую неделю.

Всего за прошедшие 6,5 лет я забрал с рынка (вывел дивидендами и возвратом НДФЛ) 1 228 000 рублей.

По состоянию на утро 31.08.2023 размер счета на ИИС такой:

5 004 000 руб.

Вероятнее всего в будущем счет откорректируется вниз и возможно существенно, но пока так.

Некоторая веха, как-никак. Отмечусь.

Эмоциональное состояние — ровное (при 1 миллионе не счету волновался заметно сильнее).

Бульдозер продолжает медленный путь в гору.

P.S.

Грубо прикинул на коленке доходность инвестиций через фактор фонда возмещения.

Чистыми из зарплаты, т.е. МОИ ДЕНЬГИ, ОТОРВАННЫЕ ОТ СЕБЯ ЛЮБИМОГО (за вычетом того, что вернул с рынка) заводил в среднем по 27 700 руб./месяц. Накопил 5 000 000 руб.

( Читать дальше )

Очень ценные мысли по инвестициям от Говарда Маркса собрал я для вас в этой заметке

- 31 августа 2023, 11:47

- |

Итак, первая часть моей рецензии тут. Все мысли в нее не влезли, поэтому продолжаю:

👉Контроль рисков в благоприятные времена почти не заметен, но все равно необходим

👉Серьезная ошибка — покупать популярные активы по максимальным ценам

👉Отказ от риска = отказ от доходов => надо принимать такой риск, который хорошо окупается

👉Покупайте, когда акции ненавидят, продавайте, когда их любят

👉Очень часто то, что кажется очевидным и с чем согласны все, оказывается неверным

👉Нельзя заработать много денег, покупая то, что нравится всем

👉Лучшие инвестиции совершаются против рынка, это проблемное и неудобное решение.

👉Лучшие возможности там, где большинство просто не станет искать

👉По бумагам, которые рынок считает безопасными, как правило оказывается неинтересная доходность

( Читать дальше )

Откуда я взял 1 000 000 рублей для инвестирования!?

- 31 августа 2023, 10:42

- |

Вчера, после того как я разместил статью здесь, на ДЗЕНЕ и видеоролик на своём ЮТУБ канале о том, как я одномоментно инвестировал 1 000 000 рублей в дивидендные акции, мне в комментариях стали задавать вопросы про деньги такого характера:

- где взять миллион рублей?

- откуда я взял миллион рублей?

- где я работаю?

- кем я работаю?

- сколько получаю?

и т.д!

Думаю, раз эти вопросы интересуют гостей и подписчиков моих ресурсов, нужно удовлетворить их интерес.

Откуда миллион?

Если вы ждёте каких то интересных историй появления у меня денег, то их не будет! Все довольно банально и просто, миллион рублей я накопил.

Все благодаря СВО...

Я начал инвестировать на фондовом рынке в 2020 году в феврале. Каждый месяц стабильно пополнял счет и покупал акции, но когда началось СВО в феврале 2022 года, наш рынок упал почти на 60%, наложили санкции и объявили мобилизацию, я перестал инвестировать.

Сейчас я понимаю, что это была ошибка. Нужно было продолжать покупать акции не смотря ни на что, всё как по завету Рокфеллера или Ротшильда: "Покупать надо тогда, когда на улицах льётся кровь!"

( Читать дальше )

АЛРОСА: ПАДЕНИЕ НАЧАЛОСЬ.

- 30 августа 2023, 22:06

- |

Добрый вечер Друзья!

Это данные вечернего клиринга по моим фьючерсам Алросы на БКС (по счёту ВТБ скрин не выкладываю, т.к. никаких операций по нему не проводил). Сегодня почти дооткупал сентябрьские фьючерсы и усилил шорт по декабрю.

Сейчас по этой сделке плюс около 5,5 миллионов рублей.

Если честно, предполагал, что пружине есть ещё куда сжиматься, но "костяшки домино начали падать" даже чуть раньше, чем планировал… Поэтому меняю по моему шорту целевую цену обыкновенный акции АЛРОСА к концу года на 57 рублей, а ожидаемый доход по этой сделке — не менее 20 миллионов.

С интересом почитал на форумах по текущему падения Алросы, в том числе о себе))

Оказывается, очевидно, что я инсайдер!

Только в чем и где?!)))

Похоже, сижу где-то:

1) в совете директоров Алроса, раз так предсказал дивиденды и негативную реакцию рынка;

2) а также в Мосбирже — узнал раньше всех об исключении Алросы из Индекса голубых фишек;

3) и очевидно в Госдепе или Совете ЕС, раз так точно про санкции до конца года писал.

( Читать дальше )

Бо-о-ольшой обзор Мечела

- 30 августа 2023, 19:07

- |

Садись, нам надо поговорить об Игоре.

Да не о том, о другом Игоре. Об Игоре Зюзине и его компании Мечел, которая после полуторалетнего перерыва выпустила отчет по МСФО.

Что такое Мечел

Это осень. Мечел – это огромный вертикально интегрированный холдинг с выручкой около 400 млрд рублей, который его владелец на пару со своим подельником собрал в нулевые из говна и палок в кредит. На тот момент такая стратегия соответствовала духу времени, поскольку росло вообще все, и благодаря щедрым банкирам, непредусмотрительно оплатившим весь этот банкет, на сегодняшний день в состав холдинга входят следующие компании:

- ПАО «Южный Кузбасс» (УК ЮК)… Россия Добыча угля январь 1999 г. 99,1%

- ПАО «ЧМК» (ЧМК)… Россия Металлургия декабрь 2001 г. 93,7%

- АО «ВМЗ» (ВМЗ)… Россия Металлургия май 2002 г. 93,3%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал