Избранное трейдера Сергей Потехин

Простая стратегия торговли в диапазоне

- 12 августа 2020, 22:21

- |

Дата написания 09.08.2020

Хочу вас познакомить с простой, но эффективной стратегией торговли в диапазоне, которую я использую не только на дневках, но и внутри дня.

Недавно обсуждали в чате акцию CIEN – хорошо выросла бумага, но уже заходить боязно, нужно ждать коррекцию. Дневные свечи у правого края графика маленькие и не уверенные, негде тут торговать пока.

Ну а что можно с ней сделать, подумал я, и открыл часовой график. Шикарный диапазон видите?

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 11 )

Робот на quik XoraX боковик на lua (обновление 0.1.140 )

- 03 августа 2020, 23:36

- |

Раньше робот умел торговать только в рамках определённого диапазона, купил и сразу же купленные контракты продал.

Мы продумали как сделать так чтобы увеличить профит

Веерная продажа:

Теперь робот понимает, что покупая 4 контракта по цене 40$ он выставит на продажу по цене 40$ + 0.05 центов с шагом 0.05(настраиваемое) на количество контрактов.

Если робот продал один контракт и цена упала на 0.1$(до 40$), то робот не будет покупать 4 контракта, а купит 1 контракт и вернёт позицию на место. Это увеличивает профит и регулирует риски.

Купить на хаях не кто не хочет. Робот понимает где хай и вычисляет его автоматически на графике, в зависимости от проанализированных свечей за время своей работы. Но можно так же установить хай через панель и понимать, что робот не купит выше установленной линии на графике.

( Читать дальше )

Грааля нет. Но у всех рынков есть одна общая закономерность.

- 05 июля 2020, 14:25

- |

Читая различные посты разных исследователей о том, как они всё время пытаются найти грааль, используют статистику, математику, машинное обучение и прочее, хотелось бы внести свои 5 копеек опыта в общее дело (ибо я сам искал грааль, пока не осознал, что его не может быть по определению).

Я конечно не спец в статистике и прочем, но если кинуть atr на недельки тех же форекс пар, то очевидно прослеживается ежегодное «затухание» волы (если не обращать внимание на всплески волатильности, возникающие во время войн/кризисов и теперешней пандемии). Это к вопросу о том, почему раньше было легче зарабатывать.

Дополнительно к этому выводу: я писал бэктесты к разным стратегиям, как общедоступным, так и собственным, и, когда я тщательно рассмотрел дни, в которые были просадки — оказалось, что как правило это были дни, когда в США/Китае были праздники, либо это были дни/часы накануне важных новостей. То есть на тонком рынке все стратегии активно сливали бабло. Кроме бэктестов я торговал вручную и именно в моменты низкой волатильности ручная торговля показывала наихудший результат.

( Читать дальше )

про шипы на инструментах

- 28 апреля 2020, 12:34

- |

Я давно сделал вывод: шипы случались в прошлом и будут случаться в будущем.

Что я давно уже сделал чтобы не попасть на шипы и не угореть на планках:

👉я не ставлю автоматические стоп-приказы если инструмент не входит в топ-3 ликвидных

👉я не ставлю стопы с исполнением по рыночной цене. Стопы я исполняю всегда по лимитной цене.

👉в остальных случаях я всегда снимаю все стоп-заявки на все клиринги, потому что я знаю, что никто не обязан вставать в стакан с плотными бидами и офферами после переоткрытия рынка

👉я никогда не покупаю с планки, в некоторых случаях я делаю это после расширения планки

👉даже когда я торговал фьючерс S&P500 против основного движения, главная моя задача была — успеть закрыть позу до планки. Я прекрасно сознавал, что если рынок упадет на планку, а я в лонге, убытки могут быть совершенно неконтролируемыми.

👉эти правила работают даже когда рынок спокойный. Когда на дворе кризис и волатильность, актуальность правил возрастает во сто крат.

👉если есть возможность торговать нефть на ICE, я торгую ее там, а не где-то еще, где цена привязана к ICE. Но иногда бывает проще открыть контракт на МБ, осознавая все нюансы.

Когда я торгую на срочном рынке Мосбиржи, я знаю, что все что может произойти, примерно бывало в прошлом. Зная, что было, я не не пускаю теплого по ноге, когда случился очередной спайк, и не бегу к маме схватившись за голову, крича на ходу: «Ну её на*й эту Московскую биржу, ухожу на америку». Если бы на америке было маслом намазано, все были бы уже там. Но я торгую там, где есть есть понятные мне преимущества.

5 признаков приближающегося кризиса

- 26 марта 2019, 17:56

- |

Достаточно часто, в последнее время, всплывает тема надвигающегося кризиса. Тема эта всплывает фрагментально: тут про кривую доходности, там про процентные ставки. При этом, полной картины или чуть более объемной информации не дает никто. Я решил собрать воедино, на мой взгляд, ключевые индикаторы и создать из них общую картину, подтверждающую факт приближения мирового финансового кризиса. Как поется в песне известного исполнителя, у меня на это 5 причин.

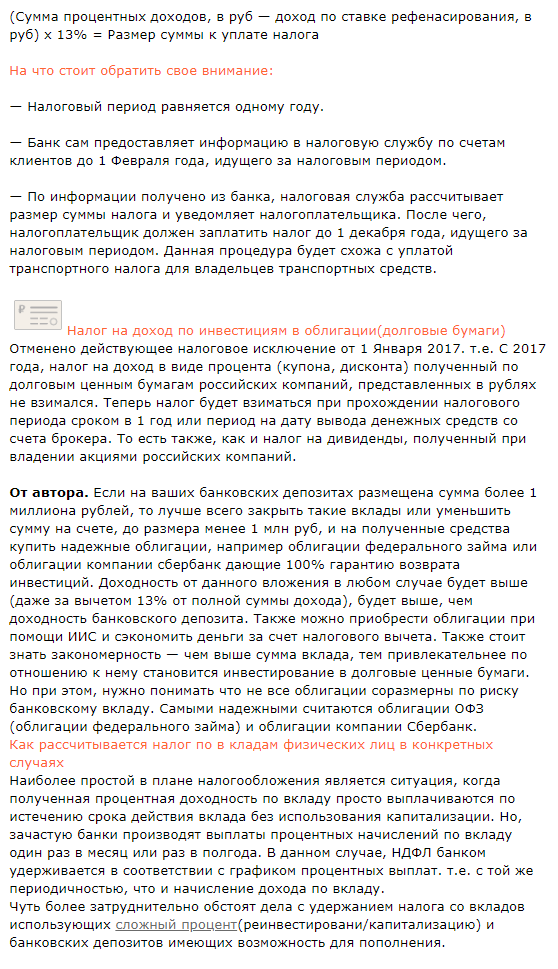

И так, начать хотел бы с того, что ничего сверхъестественного в кризисе нет. Это лишь очередной экономический цикл, когда мировой экономике требуется немного «отдохнуть» и найти новые пути развития, новые точки для дальнейшего роста. Я ориентируюсь на экономику США, как на крупнейшую и ведущую экономику мира. Свою аналитическую модель я строю в рамках экономических циклов Жюгляра, с характерным периодом 7-11 лет, которые включают в себя 4 фазы: Подъем (восстановление) – Пик – Снижение (рецессия) – Дно (кризис).

( Читать дальше )

Дивидендные аристократы: крупнейшие ETF и российская "знать".

- 13 марта 2019, 21:26

- |

Про многочисленных американских дивидендных аристократов написано уже немало, и каждый сам волен решать нужны ему эти «скучные» акции с див.доходность около 3% в портфеле или нет. Для тех, кому они интересны, есть два пути. Первый — это самостоятельно выбрать наиболее интересные (с Вашей точки зрения) акции. Используя нужные параметры (например, классические для США 25 лет непрерывно повышающихся дивидендов), Вы получите длинные выборки, которые придется изучить поименно, чтобы отсеять компании с теми или иными изъянами (опять же по Вашему мнению).

Также можно купить всю выборку сразу или воспользоваться экспертизой акул инвестиционного бизнеса за сравнительно небольшую комиссию. Существует масса подборок хороших дивидендных акций, как американских, так и других стран. На рынке можно найти (и купить) разные биржевые фонды (ETF), инвестирующие в дивидендные истории. И методики отбора эмитентов у них различаются. Но основной критерий в виде стабильных и высоких дивидендов у всех подобных фондов на первом месте. Просто каждый добавляет свои, так сказать «авторские», фильтры. А некоторые просто повторяют какой-нибудь из «аристократических» индексов, например S&P 500 Dividend Aristocrats (тот самый, в котором 25+ лет роста выплат).

Выбор дивидендных ETF велик, вот лишь некоторые из наиболее крупных фондов (таблица составлена по данным сайта ETFdb.com):

( Читать дальше )

Денежный рынок США. Похоже рецессия отменяется.

- 28 декабря 2018, 19:35

- |

Всем привет.

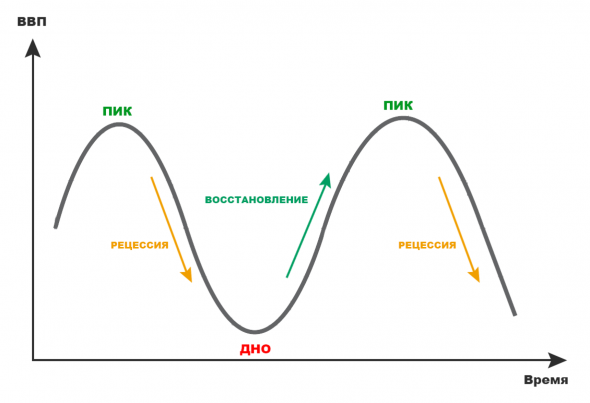

Глядя на структуру и динамику агрегатов денежного рынка США, слабо верится, а точнее есть уверенность, что ни о какой рецессии речи быть не может.

Верхняя: красная линия — мультипликатор денежная масса/денежная база (наклон вверх показывает, что масса расширяется НЕ за счет новых денег). Синяя — баланс ФРС.

Нижняя: синяя — избыточные резервы в виде депозитов и прочих вложений коммерческих банков в систему ФРС. Как видно с динамики показателя банки изымают деньги из системы ФРС и, как видно из первой картинки, вливают в экономику. Т.е. «размораживают» деньги. Красная — мультипликатор более широкая масса MZM (М3)/денежная масса. Наклон вниз показывает, что денежная масса расширяется за счет сокращения более широких денег, т.е. переток.

Итог. Денежная масса расширяется, при сокращении баланса ФРС. Это отображается здоровье экономики США, не взирая на замедление делового цикла. При этом рынок труда остается сильным. Инфляция, как и подобает спаду, замедляется.

( Читать дальше )

Немного об облигациях - Еврооблигации и муниципальные облигации

- 25 октября 2018, 12:32

- |

Продолжаю свой занудный рассказ про рынок облигаций. Отдельным читателям кажется, что в моих постах слишком много теории и мало конкретной практической информации. По этому поводу могу сказать, что базовая теория необходима для понимания рисков облигаций. Что касается практики, то обязательно будет информация, о том, что я покупаю и как оцениваю риски.

Немного про еврооблигации (для опытных инвесторов ничего нового не будет):

От себя хочу сказать, что не понимаю, зачем большинству физ.лиц, связываться с данным типом бумаг, за исключением, людей с приличным капиталом (условно от 1 млн. $) и которые считают свои расходы и доходы в валюте.

Какие проблемы:

1) Выбор для большинства физ лиц ограничен теми бумагами, которые торгуются малыми лотами, конкретно для госдолга — это будет RUS-28 (XS0088543193), информацию о том что торгуется можно посмотреть здесь - https://www.moex.com/s729.

2) Валютная переоценка. Плюсом является то, что валютная переоценка не облагается налогом (с 2019 года), но готовы ли вы сидеть в евробондах, если валютная переоценка будет отрицательной? Подумайте тщательно над этим вопросом.

( Читать дальше )

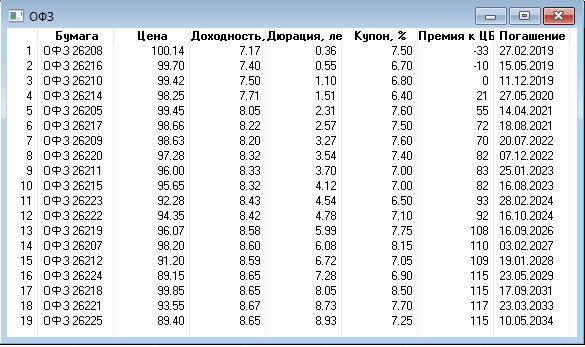

QUIK: Бенчмарк ОФЗ к ставке ЦБ

- 21 октября 2018, 20:21

- |

Основные параметры доходность и премия к ставке ЦБ, с учетом дюрации.

Скрипт не работает онлайн (оперативность тут не принципиальна), при запуске собирает параметры в таблицу и выводит на экран.

В дальнейшем планируется эти данные использовать для анализа премии доходности по дюрации для муниципальных и корпоративных облигаций к ОФЗ.

Код скрипта на github (на github две версии одна в utf-8 для просмотра и основная версия в win1251, т.к. quik понимает только его):

github.com/trantor77/lua_scripts/boundsOFZ.lua

Код скрипта:

--переменные

keyRateCB = 7.5

classCode = "TQOB"

function CreateTable()

t_id = AllocTable()

AddColumn(t_id, 0, "Бумага", true, QTABLE_STRING_TYPE, 15)

AddColumn(t_id, 1, "Цена", true, QTABLE_DOUBLE_TYPE, 15)

AddColumn(t_id, 2, "Доходность, %", true, QTABLE_DOUBLE_TYPE, 15)

AddColumn(t_id, 3, "Дюрация, лет", true, QTABLE_DOUBLE_TYPE, 15)

AddColumn(t_id, 4, "Купон, %", true, QTABLE_DOUBLE_TYPE, 15)

AddColumn(t_id, 5, "Премия к ЦБ, бп", true, QTABLE_INT_TYPE, 15)

AddColumn(t_id, 6, "Погашение", true, QTABLE_STRING_TYPE, 15)

t = CreateWindow(t_id)

SetWindowCaption(t_id, "ОФЗ")

end

function string.split(str, sep)

local fields = {}

str:gsub(string.format("([^%s]+)", sep), function(f_c) fields[#fields + 1] = f_c end)

return fields

end

function getParamNumber(code, param)

return tonumber(getParamEx(classCode, code, param).param_value)

end

function formatData(prm)

return string.format("%02d.%02d.%04d", prm%100, (prm%10000)/100, prm/10000)

end

CreateTable()

arr = {}

sec_list = getClassSecurities(classCode)

sec_listTable = string.split(sec_list, ',')

j = 0

for i = 1, #sec_listTable do

secCode = sec_listTable[i]

securityInfo = getSecurityInfo(classCode, secCode)

short_name = securityInfo.short_name

if short_name:find("ОФЗ 26") ~= nil then

j = j + 1

r = {}

r["short_name"] = short_name

r["price"] = getParamNumber(securityInfo.code, "PREVPRICE")

r["yield"] = getParamNumber(securityInfo.code, "YIELD")

r["duration"] = getParamNumber(securityInfo.code, "DURATION")/365

couponvalue = getParamNumber(securityInfo.code, "COUPONVALUE")

couponperiod = getParamNumber(securityInfo.code, "COUPONPERIOD")

r["coupon"] = ((365/couponperiod) * couponvalue)/10

r["bonus"] = (r["yield"] - keyRateCB)*100

r["mat_date"] = getParamNumber(securityInfo.code, "MAT_DATE")

table.insert(arr, j, r)

end

end

table.sort(arr, function(a,b) return a["duration"] < b["duration"] end)

for j = 1, #arr do

row = InsertRow(t_id, -1)

SetCell(t_id, row, 0, arr[j]["short_name"])

price = arr[j]["price"]

SetCell(t_id, row, 1, string.format("%.2f", price), price)

yield = arr[j]["yield"]

SetCell(t_id, row, 2, string.format("%.2f", yield), yield)

duration = arr[j]["duration"]

SetCell(t_id, row, 3, string.format("%.2f", duration), duration)

coupon = arr[j]["coupon"]

SetCell(t_id, row, 4, string.format("%.2f", coupon), coupon)

bonus = arr[j]["bonus"]

SetCell(t_id, row, 5, string.format("%.0f", bonus), bonus)

mat_date = arr[j]["mat_date"]

SetCell(t_id, row, 6, formatData(mat_date), mat_date)

end- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал