Избранное трейдера Диванный аналитик-практик

Long 1M

- 02 января 2020, 22:05

- |

Ты вложил в него мечту.

Сегодня, 02.01.2020, я стал миллионером.

Мне понадобились долгие 5 лет, чтобы прийти в эту точку. Немногие добираются сюда, но у меня получилось. Пять долгих лет ошибок, раздумий и борьбы с самим собой. Каждый торговец в глубине души знает, что главный его враг — он сам. Отсутствие иной занятости, желание иметь всё здесь и сейчас, недостаток терпения, малодушие и глупость в конце-концов — вот наши препятствия на пути успеху.

Я понял: чтобы достичь успеха, мне нужно преодолеть человеческие слабости, любой ценой.

Знаете, почему у вас ничего не получается? Вы не хотите страдать ради своих мечт.

( Читать дальше )

- комментировать

- ★63

- Комментарии ( 161 )

Другая сторона... Тайна частоты 432 ГЦ (Манипуляции в обход сознания)

- 02 января 2020, 19:47

- |

Другая сторона... (energy of harmony)

Мир един и целостен, и каждая его часть является фрагментарным отображением всего общего в малом.

Частота 432 Гц является альтернативой настройкой, которая находится в соответствии с гармониками Мироздания.

Музыка на основе 432 Гц обладает благотворной целительной энергией, потому что это чистый тон математической основы природы.

Архаичные египетские инструменты, которые были обнаружены до сих пор, в основном, были настроены на 432 Гц.

В Древней Греции музыкальные инструменты были преимущественно настроены на 432 Гц. В архаических греческих мистериях, Орфей являлся богом музыки, смерти и возрождения, а также хранителем Амброзии и музыки трансформации (его инструменты были настроены на 432 Гц). И это не случайно, древние знали о единстве Мироздания больше, нежели современники.

Текущая настройка музыки на основе 440 Гц не гармонирует ни нам одном уровне и не соответствует космическому движению, ритму или естественной вибрации.

( Читать дальше )

С Наступающим Новым Годом!

- 30 декабря 2019, 21:01

- |

Итоги года? Предварительно по квику +36.6%, а подробно уже по традиции в новом году.

Кто хочет прогнозы на 2020-й, то тут

300 лет в искаженной реальности

- 17 декабря 2019, 16:31

- |

( Читать дальше )

Как заработать на случайном блуждании. Часть 2

- 14 декабря 2019, 13:14

- |

Начало здесь - https://smart-lab.ru/blog/579572.php

В прошлый раз мы рассмотрели метод, дарованный свыше, применительно к случайному блужданию.

Уважаемые трейдеры моментально побежали применять его к рынку и… тут же выразили свое недовольство, что он не работает. :)))

«Сомнения рождают страх, страх рождает ненависть...» — так в народе говорят, что ли?

Я тоже сомневаюсь — честно говоря, никогда не пробовал ранее его в деле. Ну, давайте посмотрим.

Минуя исследования гауссовских и лапласовских случайных процессов, побегу-ка я, сломя голову, исследовать реальный рыночный ВР.

Рассмотрим пару EURUSD с 01.01.2019 по 08.12.2019 на ценах закрытия CLOSE M1

Выборка данных = 349716 значений, скользящее окно = 7200 (как и в эксперименте для «монетки»).

Конечно, рыночный ВР сложнее и говоря о применимости соотношения Sigma*sqrt(T) для вычисления стандартного отклонения процесса, прежде всего необходимо научиться правильно вычислять Sigma. Для «монетки» Sigma=1. А для рыночного ВР?

( Читать дальше )

Всем кто испытывает проблемы с трейдингом...

- 10 декабря 2019, 21:25

- |

Вкратце его пост о том, что многие из нас приходя в трейдинг торгуют с одним и тем же подходом и одними и теми же взглядами на рынок на протяжении лет (а то и десятилетий). При этом систематически терпя неудачи. В итоге такие люди в лучшем случае все же уходят из трейдинга, в худшем случае трейдинг (читай как «рынок») таких уничтожает. В посте автор сравнивает рынок с дверью, а Вашу стратегию/подход с ключом. Если ключ не может открыть дверь, очевидно что нужно менять ключ. Но многие этого не понимают, пытаюсь вскрыть дверь неподходящим к ней ключом (Всё описанное ИСКЛЮЧИТЕЛЬНО моя интерпретация автора).

Я согласен с автором поста, удивлен что так мало комментариев и плюсов собрал его пост и хочу немного развить эту тему. Взять пример, допустим нашего любимчика Карпова)) Когда он пишет свои грустные посты в конце года (подводя итоги) у меня сердце у самого щемит, но когда я на ЛЧИ увидел количество его сделок я реально охерел… Не слишком ли это много для человека который ещё только учится прибыльной торговле? Не люблю критиковать голословно, так же желаю персонально Карпову и всем остальным всяческих успехов в нашем нелегком деле, поэтому перейду к сути.

Итак, допустим Вы уже много лет на бирже и до сих пор не можете торговать стабильно в плюс. Думаю дальше Вам будет интересно...

Оглянитесь, посмотрите на Ваш торговый путь, сколько торговых стилей Вы уже перепробовали? не стратегий а именно СТИЛЕЙ? Пробовали ли Вы скальпинг? А дейтрейдинг? Что насчёт свинга? А как насчёт позиционной торговли? Что Вам комфортнее? Ну и наконец надо быть абсолютно невнимательным чтобы не заметить, что рынки реально отличаются друг от друга. Вы торгуете всем подряд? Может не стоит держать открытыми 30 активов для торговли, может стоит выбрать специализацию?

Позвольте привести Вам пример как Важно не запираться в каких-то рамках. Недавно я познакомился с девушкой, которая долгое время пыталась торговать по прайс-экшен (разумеется по тренду). На h4 и D1. Сами понимаете семья, работа и всё такое, времени мало свободного и там не до скальпинга и интрадэя. И она слила пол депозита за пол года. Затем Вы не поверите но я то всё это видел. Она начала торговать усредняясь против тренда (да-да гуру) и уже несколько лет стабильно в плюсе. За два года сделала уже примерно 200% прибыли. Не семинарит, не собирает деньги в ПАММ. Тихо торгует для себя. Все мы знаем, что было много подобных случаев которые плохо заканчивались (я про усреднение против тренда), но я Вас не призываю так торговать, просто показал пример человека который перебирал разные подходы. На данный момент она успешнее половины смарт-лаба в плане торговли. Но её управление рисками «никакое» потому вот Вам другой (и последний) пример.

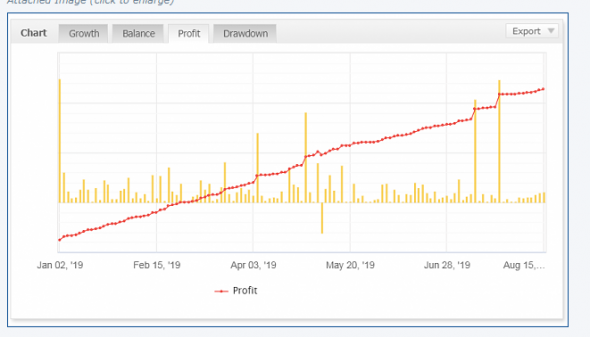

На форуме «ForexFactory» я познакомился с профессиональным трейдером который торгует для нескольких проп-компаний. Под его управлением БОЛЕЕ 1 000 000 долларов. Ииии внимание, он торгует с помощью сетки и усреднений. НО! Есть ОЧЕНЬ важный ньюанс. У него стоп-лосс всех позиций на день равен 2,5%. Его стоп-лосс на месяц равен 10%. То есть при достижении суммарной просадки по эквити он закрывает все позиции. Поняли? Он скальпирует против тренда, усредняясь, но при этом строго соблюдая риски. Я Вас уверяю, Вы ещё таких эквити как у него не видели)) И тут вообще для многих это недостижимо.

А теперь, просто ответьте мне на один вопрос. Если Вы очень долго в трейдинге но не можете добиться результата (но всё равно очень хотите), что Вы уже попробовали? Какой Вы трейдер? Тренда или контр-тренда? Как Вам комфортнее торговать на отбой или на пробой? Ведь это разные психологии по сути. Вам удобнее фиксированные стопы или Вы комфортно себя чувствуете при усреднении? Наконец то, чем грешит большинство, какие рынки Вы торговали? Акции США, акции РФ, фьючерсы, опционы, форекс, календарные спреды на фьючерсах?

Если Вы перепробовали всё это и нигде не смогли делать деньги, что ж, наверное тогда Вам действительно стоит подумать о том, чтобы стать инвестором… Но если Вы несмотря ни на что хотите добиться успеха в трейдинге тогда для начала перепробуйте все, иначе если Вы не найдете себя, Вы никогда не станете прибыльным. Помните как Майк Беллафиоре в книге «Один хороший трейд» упомянул парня, который никак не мог начать зарабатывать торгуя акциями, но начал косить бабло попробовав торговать опционными спредами?

P.S. Вам из поста может показаться что я усредняюсь и мой стиль контр-тренд. Так вот спешу сообщить, я ссыкло и предпочитаю фиксированный стоп. Ссыкло я потому, что риск 2% на сделку считаю большим)) Торгую я по тренду. Просто хочу чтобы Вы имели более широкое мировоззрение, если у Вас не получается, возможно стоит сменить не стратегию, а весь Ваш подход в целом.

P.P.S. Как всё вышенаписанное связано с нашим любимчиком Карповым. У меня ощущение что он кроме РФ рынка и форекса ничего другого не пробовал, вдруг он найдет себя в торговле календарными спредами или американскими акциями. Так же возможно он никакой скальпер но хороший позиционщик? Нужно пробовать, иначе минус на плюс не сменится (пробовать естественно на демо или ещё лучше на тренажере).

P.P.P.S. Вот Вам эквити проф.трейдера торгующего против тренда с усреднениями)))

Ключевая мысль такова, если кто-то считает что какая то стратегия или стиль не работает, он говорит это либо повторяя за кем-то, либо имеет ввиду свой опыт. Возможно именно для Вас будет работать тот подход который все ругают и который считается неперспективным. Не бойтесь экспериментов, главное не на реальные деньги))

Так же примечательно что проф.трейдер о котором я тут рассказываю абсолютно бесплатно общается по скайпу с новичками в свободное время и помогает торговать. Одному типу он вытащил счёт из просадки в 30% за два месяца совместной торговли по скайп. Никакого разводилова и никаких денег. Никакой продажи курсов или сигналов. Так-то вот))

( Читать дальше )

Мартингейл в рулетке

- 26 ноября 2019, 15:06

- |

Недостаток мартингейла как стратегии заключается в том, что в случае серии проигрышей ставка игрока начинает расти экспоненциально, а выигрыш всегда составляет только 1. При этом размер капитала не имеет значения (только если он не бесконечен, что невозможно), т. к. при увеличении капитала увеличивается и продолжительность игры, а значит — и вероятность возникновения серии проигрышных ставок. Думаете чёрное не может выпасть 20 раз подряд? Симуляция показывает, что это возможно:

( Читать дальше )

Как я получал квала в Сбере

- 18 ноября 2019, 19:20

- |

Список трейдеров миллиардеров из форбс, биографии.

- 13 ноября 2019, 07:14

- |

Серфил интернет в поисках биографий самых известных и экспертных трейдеров, нашел интересный сборник в одном месте.

Было интересно почитать и понять хоть бы отдалённо кто, как и на чем сделал свою карьеру:

Ч1 — luckyea77.livejournal.com/1589554.html

Ч2 — luckyea77.livejournal.com/1589779.html

Ч3 — luckyea77.livejournal.com/1590213.html

Многие на сегодня миллиардеры из форбс, но почти все находятся в США.

----

П.С. Мой телеграмм блог о том как я строю международный хедж-фонд. Исследования, сделки и проблемы на пути. https://t.me/drsombre

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал