Избранное трейдера Маркиз Лафайет

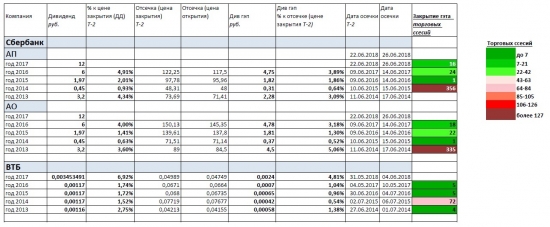

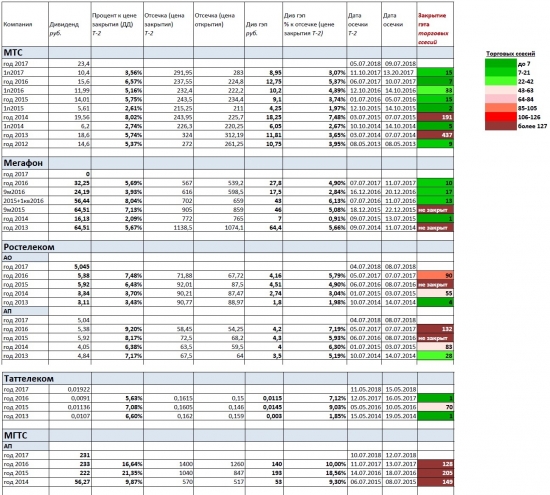

Закрытие див. гэпов (Банки и Телекомы)

- 09 июня 2018, 13:16

- |

https://smart-lab.ru/blog/475410.php

Просмотрев комментарии я добавил историю закрытия дивидендного гэпа по Сбербанку АО и ВТБ

Так же сделал по сектору телекомов

( Читать дальше )

- комментировать

- ★51

- Комментарии ( 21 )

Сравнение налогов - Россия и Франция

- 20 мая 2018, 10:49

- |

Как-то я наткнулся на инфографику от РБК:

Не самая радостная для нас картина. Какое первое приходит в голову оправдание (и которое активно культивируется в массах)? Что зато у них там непомерные налоги, от которых все мечтают сбежать в Россию, ведь у нас то в этом плане практически халява.

В России вообще, благодаря тому, что взносы и налоги за людей платит работодатель, чрезвычайно распространено неведение по поводу того, сколько у простого работающего человека забирает государство. Я напомню: 30% социальных взносов (из них 22% в пенсионный фонд, которые уже 5 лет как по сути украли у большинства работающего населения России младше 1967г.р.), плюс 13% подоходного налога. Итого больше 39% только прямого налога на заработанное гражданином, не учитывая налоги на расходы (если прибавить сюда всяческие НДС итд, то полученная цифра гарантированно вгонит в беспросветную тоску). То есть, еще ничего не потратив из своего заработка, человек уже отдал практически половину нашему так называемому государству. Во Франции ставка социальных взносов около 20%, а подоходный налог зависит от суммы дохода, плюс его база уменьшается за счет кучи налоговых вычетов.

( Читать дальше )

Алгоритм "как жить с рынка" - 2 (по мотивам слива Сами-Знаете-Кого)

- 22 апреля 2018, 03:19

- |

Продолжение. Начало здесь: https://smart-lab.ru/blog/448018.php

«Даже если вы будете настолько святым, что пойдете по воде — они скажут, что вы разбрызгиваете воду». © Один известный персонаж

0. Итак, на этот раз будем заниматься продажей опционов «на краях» — то есть максимально (насколько хватит ликвидности) out-of-the-money путов и колов, с максимально возможным плечом.

Максимально «вне денег» опционы нужны по двум причинам:

— эти опционы, вследствие феномена «улыбки волатильности», имеют максимальную ожидаемую доходность на единицу ГО

— события полного слива счетов инвесторов и оставления их в долгах перед брокерами происходят максимально редко — если повезет, всего-то раз в пару-тройку лет

Ваша модель работы: шортите максимально «удаленные» опционы под завязку (сколько позволяет ГО), и пока на рынках все спокойно и не происходит сливов больше 4% в день (а временами такой период может непрерывно продолжаться несколько лет!) — вы зарабатываете по 100+% годовых за счет временного распада опционов, и можете откусывать себе по 20-30% от этого счастья! Когда рано или поздно (или вследствие любых крупных событий) волатильность на рынках резко усиливается, и происходит убыток 4-6% в день (в зависимости от плеч, которые вам удалось до этого набрать) — происходит полный слив счета, с высокой вероятностью — уход счета в отрицательную зону (то есть клиент, после полной потери капитала, еще остается должен брокеру сумму, сопоставимую с его начальным капиталом). Здесь необходимо понять, что это стандартная бизнес-ситуация:

— слив более 4% за день индексом ММВБ происходил 28 раз за последние 10 лет

— слив более 6% за день индексом ММВБ происходил 6 раз за последние 10 лет

Поэтому 50-200%-ное обновление счетов в год — это в соответствии с бизнес-планом.

( Читать дальше )

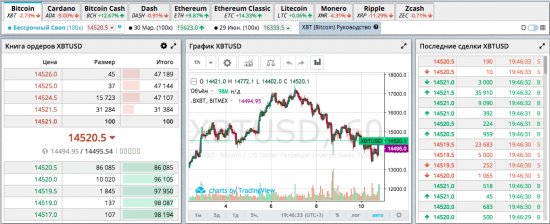

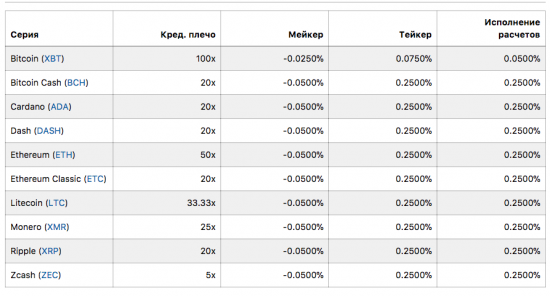

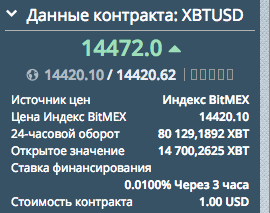

Биржа BitMEX - обзор, инструкция.

- 10 января 2018, 20:36

- |

Общая информация о бирже BitMEX

Криптовалютная биржа Битмекс начала свою работу еще в далеком 2013 году, с тех пор сумев стать одним из лидеров этой индустрии. Управляющая компания HDR Global Trading Limited зарегистрирована в Республике Сейшельские острова.

- Официальный сайт биржи: www.bitmex.com

- Язык интерфейса: английский, китайский, русский

- Есть русскоязычный трейдерский чат, где желающие могут общаться, делиться идеями и помогать друг другу.

Криптовалюты, представленные на бирже: Bitcoin, Cardano, Bitcoin Cash, Dash, Ethereum, Ethereum Classic, Litecoin, Monero, Zcash, Ripple.

Преимущества биржи BitMEX

1. Простая регистрация, быстрое начало работы.Отсутствие необходимости прохождения верификации. К торгам можно приступать сразу после регистрации и пополнения счета. К слову пополнить счет здесь можно только при помощи биткоина.

2. Огромные торговые обороты. За сутки торговый объем биржи уже плотно приближается к отметке в 1 миллиард долларов. О чем это говорит? Что именно на этой бирже происходит основная торговля, а остальные биржи уже подтягивают свои курсы.

3. Рекордное кредитное плечо. Кредитное плечо большинства бирж, которые предоставляют данную услугу, изредка доходит до 1:10. Здесь же у нас кредитное плечо 1:100 + высокая волатильность криптовалют. Только представьте сколько может принести денег грамотно выбранная точка входа с таким плечом под памп какой-нибудь криптовалюты, к примеру Ripple. Да, риски соразмерные конечно, но сам факт наличия такого инструмента это классно.

4. Возможность играть на понижение. В отличие от большинства бирж тут есть возможность играть не только на повышение курса криптовалют, но и на его понижение. То есть вы можете в любой момент зашорить к примеру биткоин и заработать на его падении, пока другие держатели будут терять деньги. А если вы выберете грамотный момент и зашортите его с плечом, то к концу сделки можно будет покупать Lamborgini.

Недостатки биржи BitMEX.

( Читать дальше )

Про Ивана, Татарина, ЛЧИ и т.д.

- 29 декабря 2017, 11:38

- |

Не призываю восхвалять ни того ни другого, но ведь лень же всем сделать дотошный подсчет и увидеть как всё обстоит на самом деле...

Заняло это у меня минут 8 времени.

Качаем файл всех сделок с сайта ЛЧИ ну и дальше простейшая комбинаторика и итоговый результат:

Первая колонка — бумага, которой торговал DISCIPLINE.[1] «SBERP: 82269»

[1] «MGNT: 78916»

[1] «GMKN: 43875»

[1] «PLZL: 41050»

[1] «AFLT: 37655»

[1] «RASP: 32535»

[1] «TATN: 28656»

[1] «ROLO: 25770»

[1] «TGKO: 23716»

[1] «SBER: 22041»

[1] «GRNT: 20124»

[1] «RSTI: 12628»

[1] «DASB: 12120»

[1] «VTBR: 11719»

[1] «FESH: 11295»

[1] «AFKS: 10566»

[1] «BANE: 10207»

[1] «CHMF: 9941»

[1] «NLMK: 8953»

[1] «SNGS: 7446»

[1] «SELGP: 7177»

[1] «MSTT: 7117»

[1] «PRFN: 6580»

[1] «MRKP: 5962»

[1] «MFON: 5651»

[1] «MTLRP: 5487»

[1] «TATNP: 5309»

[1] «ALRS: 4943»

[1] «RTKM: 4840»

[1] «SNGSP: 4300»

[1] «MRKV: 3828»

[1] «MSNG: 3452»

[1] «AVAZ: 3439»

[1] «LKOH: 3338»

[1] «AKRN: 2977»

[1] «DIXY: 2617»

[1] «ENRU: 2405»

[1] «HYDR: 2322»

[1] «TRNFP: 2100»

[1] «SELG: 1792»

[1] «MOEX: 1592»

[1] «ROSN: 1501»

[1] «APTK: 1494»

[1] «MTLR: 1455»

[1] «NKNCP: 1343»

[1] «AVAZP: 1328»

[1] «NMTP: 1080»

[1] «KMAZ: 940»

[1] «LSNGP: 850»

[1] «RGSS: 767»

[1] «IRGZ: 682»

[1] «BANEP: 636»

[1] «VSMO: 580»

[1] «MTSS: 579»

[1] «UNAC: 545»

[1] «OGKB: 458»

[1] «RSTIP: 354»

[1] «GTLC: 194»

[1] «FEES: 6»

[1] «MVID: 0»

[1] «PRTK: -90»

[1] «PHOR: -346»

[1] «RBCM: -393»

[1] «LNTA: -433»

[1] «PIKK: -729»

[1] «GAZP: -1161»

[1] «YNDX: -1620»

[1] «TRMK: -1896»

[1] «ACKO: -2372»

[1] «POLY: -3734»

[1] «DSKY: -4139»

[1] «MRKC: -5041»

[1] «RUAL: -17560»

[1] «MAGN: -19182»

Вторая колонка — итоговый финрез по данной бумаге за конкурс.

Общий вывод прост… прибыль сформирована не торговлей неликвидами.

Посыл Ивана не верен....

Про остальное не могу судить на счет переливов и т.д. и т.п.....

Фотографии с конференции "Практика трейдинга на биржевых товарных рынках"

- 20 декабря 2017, 21:21

- |

В облаке поместились только сжатые фотографии, для получения оригинала напишите мне на почту [email protected] и я вышлю в оригинальном качестве.

1drv.ms/f/s!Aik_YYEGJIBwg5Id4qaLZLgNO1rm7w

На конференции были очень важные персоны, представители ЦБ

( Читать дальше )

Уже завтра конференция по сырью!

- 18 декабря 2017, 11:44

- |

Последний шанс зарегистрироваться!

http://comm.derex.ru/

Всем участникам ЛЧИ вход бесплатный (надо только зарегистрироваться на сайте).

Для частных лиц начало 15:00мск.

Место: гостиница Балчуг в самом центре Москвы.

В конференции примут участие:

- Владимир Левченко

- Андрей Карабъянц

- Роман Андреев

- Наталья Орлова

- Василий Олейник

и другие эксперты!

Полную программу смотрите тут:

http://comm.derex.ru/#program

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал