Избранное трейдера Rene17

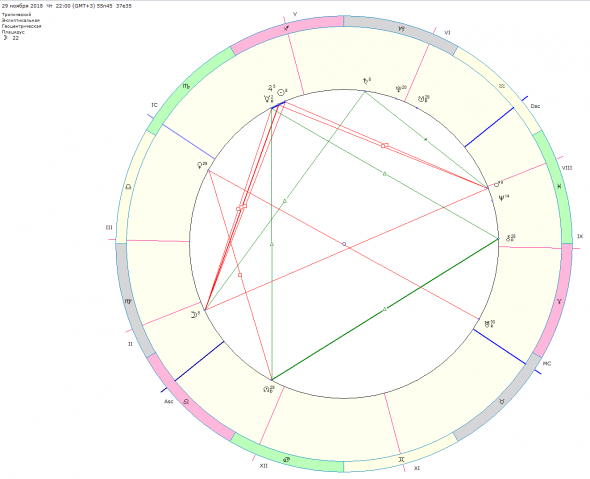

Всем любопытно, ФРС в 22 часа.. развернет рынки обратно?

- 29 ноября 2018, 16:56

- |

Уговорил ребят, в последний раз.

При этом, не гарантирую результат, хотя потенциал развития событий обрисовываю астро профессионально.

Все конфигурации на >22 часа мск понятны… могу и в такой табличке представить.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

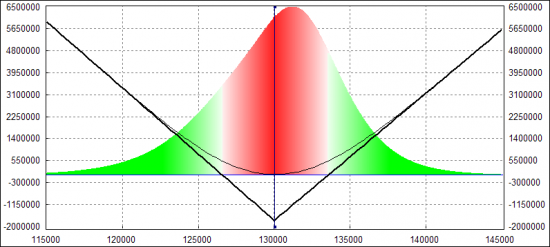

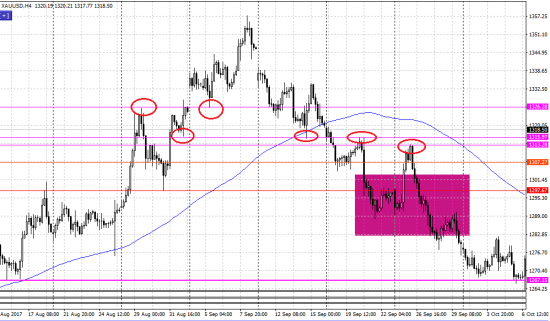

Золото. Gella&Vladimi®. Only long

- 28 марта 2018, 07:47

- |

Эконометрические расчеты указывают на лонг, но «подкачало «исполнение», точку входа стоило поискать из «технических соображений». Так как вход был на малую часть депозита, добавлю к нему еще одну покупку золота по линии Фибо 38.2

Сегодня, как и вчера ожидаю продолжение укрепления доллара США, янки обрадуются хорошим показателям ВВП, а аналитики предсказывают прекрасные данные по незавершенному строительству домов.

Падение мне « на руку» как раз «заберет» мой отложенный ордер.

P.S.

Я прошу искреннего ПРОЩЕНИЯ у моих читателей и подписчиков, за «короткий» формат сообщений и отсутствие обратной связи в блоге. Это временно.

Больше ответов на вопросы по рынку и прогнозов читайте в нашей ветке на Форексе

Опционы для Гениев (риск глазами опционного трейдера)

- 26 марта 2018, 13:03

- |

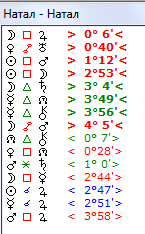

Я не хотел поднимать эту тему, потому что она простая. И в любом Гугле вы можете сделать запрос VaR и там все написано. Причем, на столько просто, что видимо ни кто не может понять, как это применить на практике. Однако, мы каждый день работаем с этим и даже не замечаем. Получится много слов. Давайте по порядку и по частям. Что бы не было скучно это изучать, я на примерах. Посвящается Тихой Гавани.

Для этого поставим себя на место биржи. К вам приходит белка и говорит, что ее интересует один актив, который вырастит на 30% к концу года и она об этом точно знает. Ну и удивительного в этом ни чего нет. Индикаторы все показывают на рост. Актив или акции стоят 100 рублей, за предыдущее время она ходила в некотором диапазоне, то есть годовая волатильность у нее 32%, Но у бели только 100 рублей, и что это за бизнес такой получить только 30% от имеющихся денег. И в этом ее трагедия. Вы же, как гуманист и живодер животнолюб пытаетесь ей помочь. Из этого рождается мысль, что белка может не покупать акции непосредственно, а заключить договор на покупку по сегодняшней цене, но в будущем. И вы делаете ей фьючерс. К фьючерсу вы добавляете плече 10 (фьюч стоит 1000) и теперь белка «получает» 10 акций по текущей цене, а когда цена будет 130, она продает свой фьючерс за 130 по акции. Разница в 30 рублей умножается на 10. Тут в общем и денег не надо, а надо гарантийное обеспечение (ГО) от белки. Потому что, а вдруг, число случайно, конечно, цена пойдет на 70. Наша задача определить это ГО. Звоним мне, предлагаем работу с окладом, большим и спрашиваем, что делать, блин. Я зову Гугла, бесплатно, и набираю VaR. Таким образом, перед советом директоров вашей биржи встают вопрос. Каким способом мы будем трахать белку. По базелевским документам или по методики RiskМетрик. Конечно, вы за второй способ. Потому что в первом случае это раз в десять дней, а во втором каждый день можно клиринговать. Тогда я зову Эксель, за лицензию, и прошу мне дать доверительный диапазон. Тут начинается правило трех сигм. Напомню. Есть распределение Гауса, по нему мы можем определять вероятность событий. Одно стандартное отклонение это 68%, а три это уже 97%. Хотя можно этого и не знать. У VaR по методики РискМетрик он установлен в 95%, вы, как хозяин биржи, можете установить 99%.

( Читать дальше )

Дельта-нейтральность через матожидание

- 04 февраля 2018, 22:35

- |

Возникла тут одна идея — как можно было бы добиваться дельта-нейтральности опционной позиции. Хотел бы поделиться, может, получится интересное обсуждение. Но сначала — предыстория вопроса.

Итак, допустим, мы торгуем какую-то дельта-нейтральную стратегию. Это может быть и покупка-продажа волатильности, и котирование ММ, и календарный арбитраж между разными сериями или еще какая. Главное, после открытия опционной позиции (по выгодным, как нам кажется, ценам), нужно добавить фьючерсов в позу (лонг или шорт), чтобы минимально зависеть от того, куда пойдет базовый актив (БА). Как это сделать? Самое простое — посчитать дельту по Блеку-Шоулзу (БШ) и выровнять эту дельту соответствующим количеством фьючерсов. Рассмотрим на примере покупки волатильности:

Здесь дельта БШ равна нулю и, по идее, нам все равно, куда пойдет БА. Правда будет сильная зависимость от веги, но этот риск здесь рассматривать не будем, только риск от движения БА. Судя по картинке и по тому, что дельта БШ = 0 — у нас нет такого риска. Но если мы в реале откроем эту позу, то обнаружим, что есть почти 100% корреляция эквити с БА. Если она положительная (растет БА — растет PnL, падает БА — падает PnL), то, значит, у позы фактически положительная дельта. Если корреляция отрицательная (растет БА — падает PnL, и наоборот), то фактически у нас отрицательная дельта. Несмотря на то, что БШ показывает нам нулевую дельту. Перефразируя известное выражение, можно было бы сказать так:

( Читать дальше )

Работает ли астрология на рынке? Ответ дает математика.

- 03 февраля 2018, 23:00

- |

Первое, что пришло мне в голову — дисперсионный анализ. Он позволяет определить, влияет ли наличие или отсутствие некоторого фактора на исследуемую переменную. Для этого разница между средними значениями этой переменной при разных градациях фактора (факторная, или межгрупповая вариация) должна в достаточной мере превысить разницу внутри отдельных выборок при каждой градации (случайная, или внутригрупповая вариация). Отношение соответствующих дисперсий называется критерием Фишера, который, если он превосходит табличное значение, свидетельствует о значимости изучаемого фактора.

Фактором будем считать наличие точного (в пределах орба 2 градуса) аспекта между некоторой парой планет.

( Читать дальше )

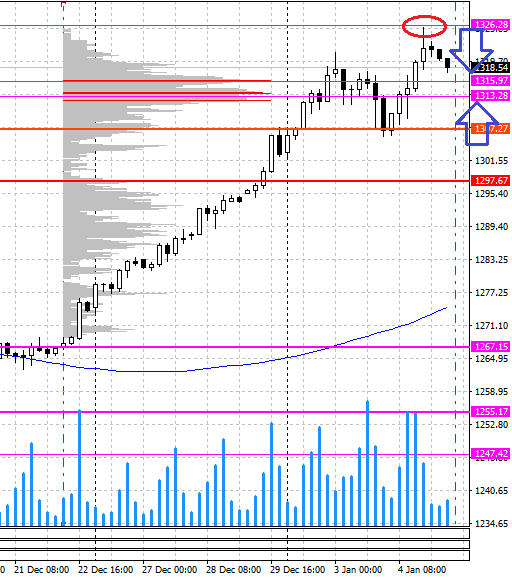

Чудеса объемных уровней на золоте

- 05 января 2018, 10:57

- |

А потом возвращаешься посмотреть, что за 1326 такой, а там ОПА:

( Читать дальше )

А не замахнуться нам на Вильяма нашего, Шекспира? Не волнуйтесь, на демо ;)).

- 06 сентября 2017, 20:13

- |

Вот эта статейка: smart-lab.ru/blog/416235.php, с графиком.

А сегодня, чтоб получить халявные 100 баксов на счет от брокера, на которые можно торговать, а после даже выводить --> решил попытаться занять призовое место за сутки в их конкурсе «ГАГАРИН». Дают 500 демо зеленых, и делай с ними, что хошь — лишь бы обогнал всех конкурентов за сутки. Приз разыгрывают ежедневно.

Короче, подошел к делу со знанием дела. Принципиально зарядил индекс страха на 50 контрактов на сумму около $265 (из $500). Провернул элементарно, с +. Следующая обратная сделка принесла чуть меньше, но тоже заветный +. Причем, важно отметить, что… день не волатильный, спайдер ползает как улитка, а на счете зафиксил, вот сколько. За короткое время.

( Читать дальше )

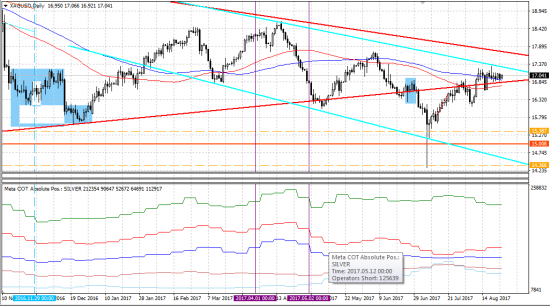

СОТы в каждый дом!

- 25 августа 2017, 14:08

- |

Оказывается, еще в 9-м году Василием Соколовым был создан проект Мета-СОТ с набором индикатором для МТ4. С тех пор MQL4 изменился, и старая версия уже не работает. Сам же автор переключился на поддержку платного продукта уже на базе MQL5. Но большого труда внести требуемые изменения в старый код не составляет, и после нескольких исправлений он дает отличный результат:

Кроме того, я добавил функцию, ограничивающую создание частных отчетов одним инструментом, что позволяет сэкономить время генерации файлов на несколько порядков и не захламлять терминал кучей ненужных файлов. Для его активации надо просто установить параметр build_only_instr в «true» и выбрать сочетание букв требуемого инструмента:

( Читать дальше )

Еженедельный обзор рынков от Рэймонда Мэрримана на неделю, начинающуюся 30 ноября 2015

- 29 ноября 2015, 05:16

- |

"

ОБЗОР И АНОНС

Благодаря сроку печати понедельник на прогноз 2016 Книги, колонка на этой неделе будет кратким. Это будет включать в себя введение прогнозам в следующем году.

На финансовых рынках на прошлой неделе, большая новость была продолжение сила доллара США, который также выделен в прогноз 2016 Книги. Доллар сплотились, чтобы 100.20 на, где он вновь тестирования годового максимума в 100.39 сделал 13 марта в седьмой и последний Уран / Плутон воском площади разворачивается в пятницу, 27 ноября,. Это было самого высокого уровня с апреля 2003 года В связи с ретроградным Урана, эти две планеты возвращаются в течение одного-степени этого квадратного аспекта в декабре-январе.

( Читать дальше )

Трейдинг с использованием астрологии

- 23 февраля 2012, 12:51

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал