Избранное трейдера River

Система Татарина. Часть 4. Заключительная

- 25 апреля 2016, 09:02

- |

9. Работа на послеторговых сессиях.

Только наиболее ликвидные бумаги. Требование маржинальности и доступности в шорт.

Вход.

После окончания основных торгов, начиная с 18:40, ищем в «стаканах» крупную заявку, которая явно может сдвинуть результирующую цену послеторговой сессии в свою сторону. Цена должна сильно (на 0,8-1%) отличаться от Цены закрытия последней свечи основных торгов. Встаем перед ней ей в противоход.

Объем.

Без плечей, таким объемом, чтобы не сдвинуть «стакан».

Выход.

На предторговой сессии или на открытии основных торгов следующего дня.

Если мировые рынки, в первую очередь американский, пойдут против позиции, Цена чаще всего открывается близко к точке входа. В этом случае выход по безубытку или с небольшим убытком.

В противном случае цель — половина полученной разницы между ценой входа в позицию и ценой закрытия последней свечи основных торгов.

Стоп: отсутствует.

( Читать дальше )

- комментировать

- ★115

- Комментарии ( 15 )

Дружим с налоговой: Получаем доступ в личный кабинет ФНС

- 23 апреля 2016, 11:43

- |

В этой статье хочу рассказать об удобствах работы с сайтом налоговой nalog.ru и о преимуществах и простоте работы с его онлайн кабинетом для физических лиц.

Приходя на биржу и торгуя различными инструментами, готовьтесь не только получать прибыль от своих вложений, но и платить налоги от своей прибыли. И пусть брокер удерживает весь налог за вас, так что лично вам не нужно что-либо делать, все равно взять налоги под свой контроль и видеть отчеты по всем периодам всегда полезно.

Если же вы открыли ИИС и претендуете на налоговый вычет, то познакомиться с налоговой вам придется в любом случае. И как оказалось, сделать это сейчас очень просто.

Скажу сразу, через личный кабинет физического лица на сайте ФНС nalog.ru вы можете:

- 1. Видеть все свои объекты налогооблажения и суммы начисленных налогов по ним

- 2. Видеть все суммы уплаченных и не уплаченных налогов, а также иметь возможность оплатить все онлайн.

- 3. Получить доступ к 2 НДФЛ отчетам об уплаченных налогах.

- 4. Еще многое другое, как: сформировать 3 НДФЛ справку с помощью удобной программы

- 5.… и даже получить налоговый вычет по ИИС БЕЗ единого посещения налоговой!

( Читать дальше )

Простые решения

- 04 апреля 2016, 18:38

- |

Трейдеры любят простые решения.

Не потому что они верные, а потому что это заложено в человеческой природе.

Подборка годноты vol.1

- 20 марта 2016, 17:22

- |

Пока весь смартлаб орет о ставках/нефти/рубле/улюкаеве/горепрогнозистах/подливных гуру и тд — я подготовил, как мне кажется, норм постецкий. Вашему вниманию тщательно сцеженная, рассортированная по тематикам мякотка для работы, учебы и отдыха в нашей общей интернет-помойке:

Сайты и приложухи для трейдинга:

finviz.com — это божественно! Бэнчмарк всех фин сайтов по интерфейсу и удобству навигации, множество плюшек отбора акции для домашки, и визуальной подачи инфы. Бесит, что календарь только для амеров и на текущую неделю.

forexpf.ru — 1 год назад этот сайт лежал когда на него ринулась каждая домохозяйка отслеживать курс рубля. Нормальный ресурсоёмкий сайт, чтобы попырому прочекать нефтянку, голду или бакс.

freestockcharts.com — если вдруг упал tradingview.com.

( Читать дальше )

Анализ Brent с использованием языка R

- 11 марта 2016, 21:26

- |

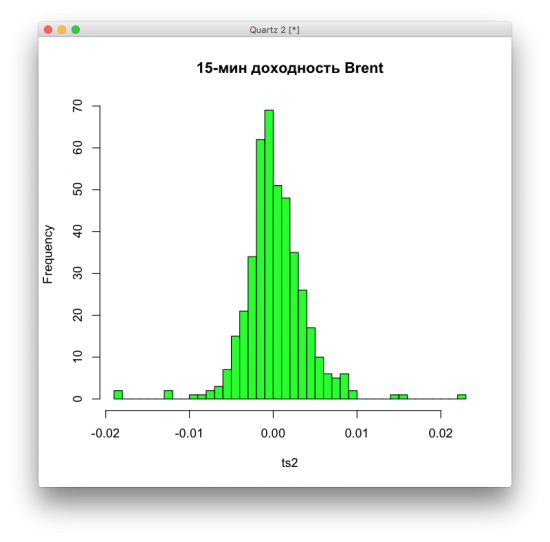

1. Взял 15-минутку нефти за последние 10 дней, преобразовал в доходности, посчитал среднее значение, ср.-кв. отклонение (это все ниже в результатах), построил график:

2. Проверил получившиеся доходности по двум тестам на независимость друг от друга (типа если в предыдущие 15 мин росла нефть, будет ли расти в след. 15 минут?)

Тест ADF (Augmented Dickey–Fuller test) проверяет независимость следующей величины от предыдущей или другими словами это тест на стационарность. Этот тест, вроде как, показывает, что процесс стационарный.

Тест BDS также проверяет что-то похожее (я не шарю, честно говоря):

The BDS test (after the initials of W. A. Brock, W. Dechert and J. Scheinkman) detects nonlinear serial dependence in time series. The BDS test was not developed as a leading indicator, but it can help to avoid false detections of critical transitions due to model misspecification. After detrending (or first-differencing) to remove linear structure from the time series by fitting any linear model (e.g. ARMA(p,q), ARCH(q) or GARCH(p,q) models), the BDS tests the null hypothesis that the remaining residuals are independent and identically distributed (i.i.d.).

( Читать дальше )

Нефть, Газ, Россия, Как жить дальше?

- 29 февраля 2016, 22:12

- |

2-3 года назад я прочитал про сланцевую нефть/газ (+ почувствовал падение спроса на аренду квартир в сегменте средний класс плюс) и понял что скоро нашей экономике хана и начал продавать недвижимость с целью переложиться в USD. К сожалению не успел этого сделать до кризиса, а остатки свободных денег потерял в попытке запрыгнуть в уходящий поезд.

Я купил USD прошлой весной (с плечом) и потерял в общей сложности почти 7 млн. руб. Почти как недавно прославившийся начинающий трейдер из КАЗАНИ. Понимаю, был дурак, но теперь рвать волосы поздно, надо двигаться дальше.

( Читать дальше )

Чему я научился у западных хедж-фонд менеджеров :)

- 23 февраля 2016, 09:37

- |

Есть одно отличное правило у управляющих активами:

“Когда волатильность на рынке высокая, мы торгуем краткосрочные сделки внутри дня. Когда волатильность низкая, мы торгуем портфель в среднесрок.”

В итоге я вывел для себя правило: торговать внутри дня только в периоды высокой волатильности на рынке. Есть несколько способов подсчета волатильности. В основном все пользуются формулой рассчета по опционам, либо смотрят индекс волатильности по конкретному активу. Но не у всех активов есть график индекса волатильности или соответствующий рынок опционов. Поэтому я для себя вывел простой способ подсчета. Запрограммировал его в индикатор, и теперь в верхнем левом углу он мне каждое утро сообщает, есть смысл торговать сегодня или можно заняться другими делами.

В периоды низкой волатильности сделки тоже есть, и даже иногда отличные с шикарным соотношением риск — прибыль. Но на длинной дистанции все равно большое количество убыточных сделок и сделок с низким потенциалам сводит всю

( Читать дальше )

Для пользователей Quik Hints 1

- 18 мая 2015, 23:52

- |

окна -> менеджер окон -> выбираем нужное окошко в списке -> 2я кнопка сверху «Вынести» все окно теперь можно расположить на рабочем столе так как удобно.

2) свободное перетаскивание графика по вертикали как в МТ:

на нужном окне правой кнопкой -> Параметры диаграммы -> Убираем «Автоматически перемаштабировать ось Y

Эти 2 вещи очень раздражали поиск по инету ничего не выдал кому полезно ставим плюсики

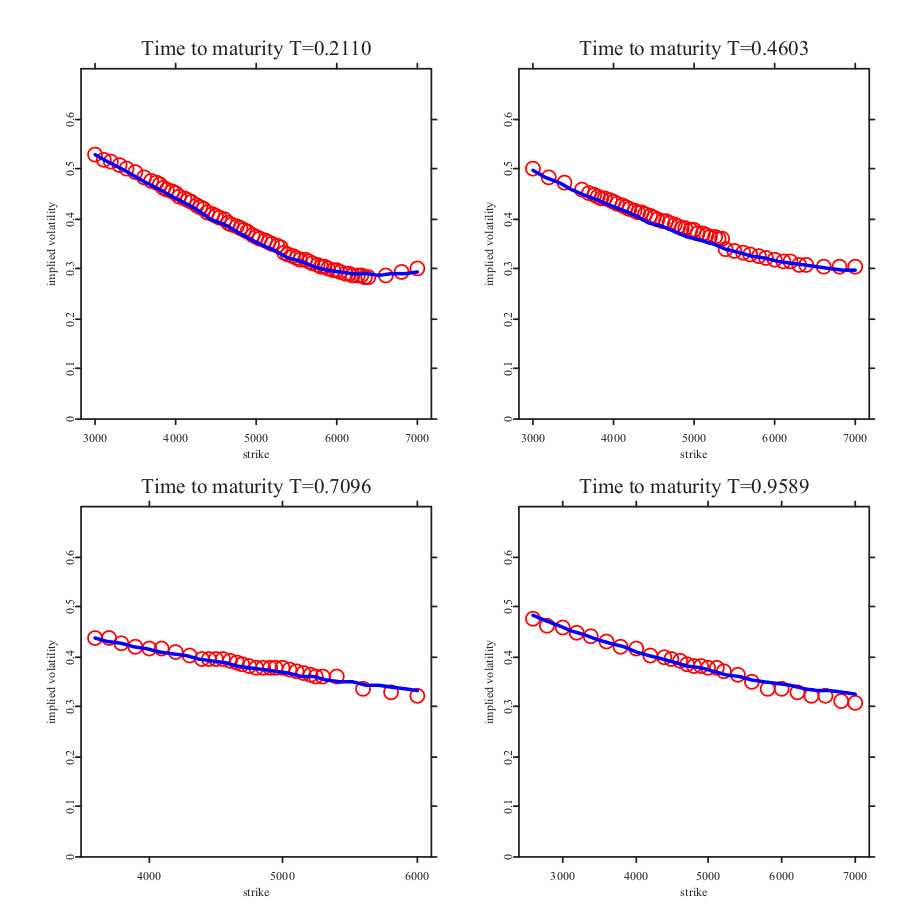

Улыбка волатильности. Модель Бейтса

- 07 мая 2015, 10:15

- |

Продолжение. Начало в моем блоге и на сайте.

В прошлой статье про модель Хестона мы отметили, что она обладет недостатком, который проявляется в неточности определения цен опционов на малых сроках экспирации. Здесь мы рассмотрим модель Бейтса, в которой этот недостаток устранен, и она является одной из лучших аппроксимаций, описывающих поведение цен опционов для разных страйков и периодов до экспирации.

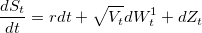

Модель Бейтса относится к моделям стохастической волатильности и определятся следующими уравнениями:

( Читать дальше )

Мои опционные стратегии

- 05 мая 2015, 16:32

- |

Не так давно я обещала вам рассказать о том, как и зачем я использую опционы. Обещала — рассказываю. Но прежде чем перейти к опционным стратегиям, проясню пару моментов, которых я не коснулась в вводной части. А именно: что собой представляет опцион «в деньгах» (In the money, ITM) и опцион «вне денег» (Out of the money, OTM). Понять, какой опцион перед вами — «в деньгах» или «вне денег», очень легко. Для этого нужно сравнить рыночную стоимость базового актива (в нашем случае это — акция) с ценой исполнения контракта, то есть ценой страйк.

- Когда рыночная цена акции выше, чем цена страйк, то об опционе Кол (Call) говорят, что он «в деньгах». Если же цена акции ниже страйка, то такой опцион считается «вне денег».

- Когда рыночная цена акции ниже, чем цена страйк, то об опционе Пут (Put) говорят, что он «в деньгах». Если же цена акции выше страйка, то опцион находится «вне денег».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал