SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Rox

Где начало того конца, которым оканчивается начало или волатильность - источник прибылей или убытков?

- 26 августа 2013, 10:30

- |

(ответ начинающему трейдеру)

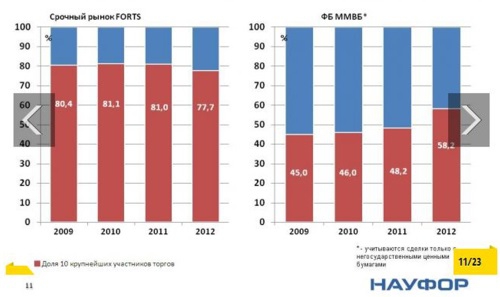

25 августа, очевидно достаточно молодой человек (ник TheRolingStones) и творческая личность, опубликовал свои впечатления от работы на фондовом рынке. Получил массу рекомендаций, начиная с того как сберечь свои духовные и физические силы и до рекомендаций как строить торговую стратегию. Этими советами можно конечно воспользоваться. Но мы, пережившие два кризиса 1998 и 2008 годов, банкротство брокеров и эмитентов хотели бы обратить внимание начинающего трейдера на нижеследующую диаграмму

10 крупнейших участников рынка на рынке производных ценных бумаг делают 80% всего оборота, а на ММВБ около 60%. На рынке Forex не работаем, поэтому однозначно утверждать не будем, но скорее всего все там аналогично.

Теперь перед простым трейдером, пусть даже самым умным, встает вопрос: А как получить свою часть прибыли? Понятно, что эти 10 участников чаще будут в прибылях, а как другие? – большинство, естественно, в убытках. И обучение здесь не помощник. У этих 10 есть все, и средства массовой информации и учителя, которые будут учить вас и понятно с какой целью.

( Читать дальше )

25 августа, очевидно достаточно молодой человек (ник TheRolingStones) и творческая личность, опубликовал свои впечатления от работы на фондовом рынке. Получил массу рекомендаций, начиная с того как сберечь свои духовные и физические силы и до рекомендаций как строить торговую стратегию. Этими советами можно конечно воспользоваться. Но мы, пережившие два кризиса 1998 и 2008 годов, банкротство брокеров и эмитентов хотели бы обратить внимание начинающего трейдера на нижеследующую диаграмму

10 крупнейших участников рынка на рынке производных ценных бумаг делают 80% всего оборота, а на ММВБ около 60%. На рынке Forex не работаем, поэтому однозначно утверждать не будем, но скорее всего все там аналогично.

Теперь перед простым трейдером, пусть даже самым умным, встает вопрос: А как получить свою часть прибыли? Понятно, что эти 10 участников чаще будут в прибылях, а как другие? – большинство, естественно, в убытках. И обучение здесь не помощник. У этих 10 есть все, и средства массовой информации и учителя, которые будут учить вас и понятно с какой целью.

( Читать дальше )

- комментировать

- ★40

- Комментарии ( 30 )

Пост, который принесет трейдерам пользы больше, чем все посты атаманов и прочих "бывалых"

- 26 августа 2013, 10:03

- |

Тут на выходных начали жевать сопли мол раньше какие люди-богатыри были, какие посты писали и прочее.

smart-lab.ru/blog/136886.php

Дошло до утверждения, что якобы для того пост написан, "дабы народ понимал чудовищную пропасть между нынешней шушерой выдающей себя за «гуру рынков и наставников» и теми ребятами — позволю себе привести пару постов Настоящего ТРЕЙДЕРА и ЧЕЛОВЕКА Александра Ермаченко".

Так вот утверждаю, и небезосновательно, что в 90-ых никто не умел торговать на фондовом рынке. Играли в рынок как в рулетку. А также занимались скупкой акций, да темными и полутемными делишками, и если кому удавалось урвать что-то существенное - сваливали за бугор. Кто остался, про того ничего и не слышно как про мастеров, ибо как не умели, так и не умеют, и таких примеров масса. большая часть ушла с рынка вообще, оставшаяся часть, за редчайшими исключениями, - сейчас в околорынке или манагеры.

А чтобы было понятно, какая пропасть действительно лежит между кустарными физ-мат умельцами того эмбрионного фондового рынка, из 90-ых, и нынешними мастерами, приведу в пример пост, который я прочитал не так давно, свежий пост, написанный обычным трейдером.

( Читать дальше )

smart-lab.ru/blog/136886.php

Дошло до утверждения, что якобы для того пост написан, "дабы народ понимал чудовищную пропасть между нынешней шушерой выдающей себя за «гуру рынков и наставников» и теми ребятами — позволю себе привести пару постов Настоящего ТРЕЙДЕРА и ЧЕЛОВЕКА Александра Ермаченко".

Так вот утверждаю, и небезосновательно, что в 90-ых никто не умел торговать на фондовом рынке. Играли в рынок как в рулетку. А также занимались скупкой акций, да темными и полутемными делишками, и если кому удавалось урвать что-то существенное - сваливали за бугор. Кто остался, про того ничего и не слышно как про мастеров, ибо как не умели, так и не умеют, и таких примеров масса. большая часть ушла с рынка вообще, оставшаяся часть, за редчайшими исключениями, - сейчас в околорынке или манагеры.

А чтобы было понятно, какая пропасть действительно лежит между кустарными физ-мат умельцами того эмбрионного фондового рынка, из 90-ых, и нынешними мастерами, приведу в пример пост, который я прочитал не так давно, свежий пост, написанный обычным трейдером.

( Читать дальше )

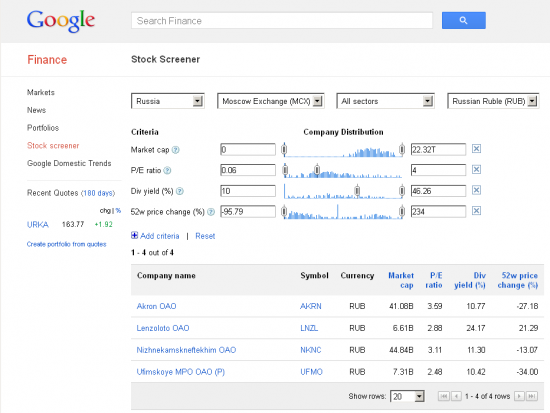

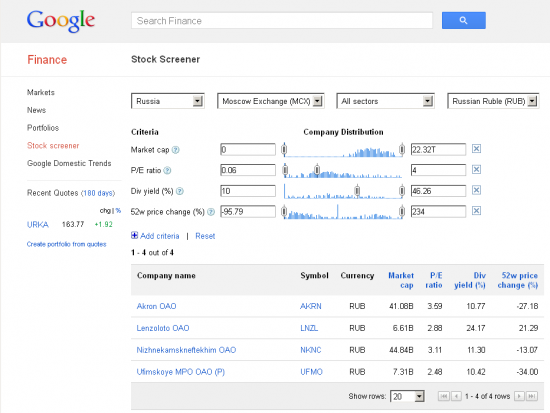

Stock Screener от Google.

- 23 августа 2013, 17:34

- |

Хочу сообщить, что в Google Finance есть раздел посвященный российским эмитентам, а главное я нашел скринер акций на российском рынке. Нигде еще я не видел такого удобно и функционального помощника по поиску и отбору акций.

Отбор акций можно осуществлять по широчайшему спектру критериев: и мультипликаторы, дивиденды, лидеры роста/ падения, по рентабельности и т.д.

Кто собирает себе портфельчики отметят полезность сего ресурса.

НО (как всегда «но», куда без него) акций всего 391, т.е. это даже не весь MICEX, а как хочется, чтобы отражались и Board-эмитенты.

Если кто знает более расширенный скринер, поделитесь, пожалуйста ссылкой.

а пока ссылка на скринер от Google: www.google.com/finance#stockscreener

Отбор акций можно осуществлять по широчайшему спектру критериев: и мультипликаторы, дивиденды, лидеры роста/ падения, по рентабельности и т.д.

Кто собирает себе портфельчики отметят полезность сего ресурса.

НО (как всегда «но», куда без него) акций всего 391, т.е. это даже не весь MICEX, а как хочется, чтобы отражались и Board-эмитенты.

Если кто знает более расширенный скринер, поделитесь, пожалуйста ссылкой.

а пока ссылка на скринер от Google: www.google.com/finance#stockscreener

ТОРГОВЛЯ ВРЕМЕНЕМ (часть2)

- 16 августа 2013, 01:43

- |

Часть №1 -тут http://smart-lab.ru/blog/135633.php

Торговля временем.

Часть 2.

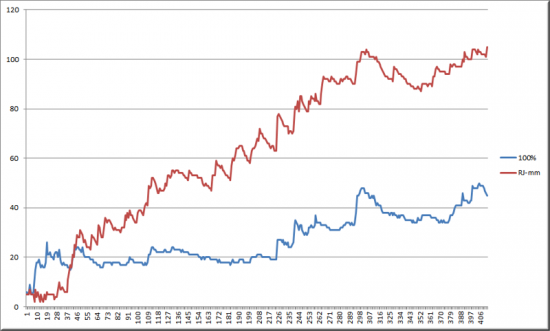

В которой я покажу, что любая, успешно работающая на рынке стратегия – работает на принципах ТОРГОВЛИ ВРЕМЕНЕМ!

В первой части статьи я показал лишь основные, базовые приемы работы на факторе Торговли Временем. Эти приемы в первую очередь для применения на споте, на рынке акций и для трейдеров с начальным опытом ( до 5-и лет на рынке). На самом деле, Торговля Временем может выглядеть и более сложно, для более продвинутых управляющих и для других рынков. Более того – я уверен в том, что ВСЕ стабильно работающие стратегии на ВСЕХ финансовых рынках ( от облигаций до деривативов) в своей основе имеют мои принципы Торговли Временем, когда прибыль является впрямую следствием ОЖИДАНИЯ нужного исхода, а не следствием верного ПРОГНОЗА будущего изменения цены. Причем это происходит даже тогда, когда автор или пользователь той или иной биржевой стратегии не формулирует для себя эти принципы и более того – доже тогда, когда он УВЕРЕН, что зарабатывает на точности своих прогнозов. Ниже я готов показать ряд подобных примеров))

( Читать дальше )

Торговля временем.

Часть 2.

В которой я покажу, что любая, успешно работающая на рынке стратегия – работает на принципах ТОРГОВЛИ ВРЕМЕНЕМ!

В первой части статьи я показал лишь основные, базовые приемы работы на факторе Торговли Временем. Эти приемы в первую очередь для применения на споте, на рынке акций и для трейдеров с начальным опытом ( до 5-и лет на рынке). На самом деле, Торговля Временем может выглядеть и более сложно, для более продвинутых управляющих и для других рынков. Более того – я уверен в том, что ВСЕ стабильно работающие стратегии на ВСЕХ финансовых рынках ( от облигаций до деривативов) в своей основе имеют мои принципы Торговли Временем, когда прибыль является впрямую следствием ОЖИДАНИЯ нужного исхода, а не следствием верного ПРОГНОЗА будущего изменения цены. Причем это происходит даже тогда, когда автор или пользователь той или иной биржевой стратегии не формулирует для себя эти принципы и более того – доже тогда, когда он УВЕРЕН, что зарабатывает на точности своих прогнозов. Ниже я готов показать ряд подобных примеров))

( Читать дальше )

ТОРГОВЛЯ ВРЕМЕНЕМ (В унисон Тимофею Мартынову)

- 16 августа 2013, 01:26

- |

В данном топе, http://smart-lab.ru/company/smartlabru/blog/135265.php Тимофей сказал буквально следующее:

«Долгосрочные диверсифицированные инвестиции без плечей — это то, что в долгосрочном плане совершенно точно не даст вам потерять деньги.»

Если позволите, я бы хотел дополнить эту мысль статьей, которая расширяет принцип инвестиций до понимания того, что не только долгосрочные инвестиции, но буквально ВСЕ успешные стратегии на ВСЕХ рынках в своей основе имеют базовые принципы, которые я назвал принципы «Торговля Временем».

Советую внимательно прочитать этот текст, поскольку опыт публикации на других ресурсах показал, что многим поначалу кажется написанное в статье тем, что они уже давно знали (например, многие путают эту стратегию с байэндхолд).Но спустя какое то время, многие люди перечитывая текст по 2-3 раза, с удивлением обнаруживали, что этот подход КАРДИНАЛЬНО меняет их представление о рынке и принципах работы на нем.

Могу сказать, что в этой статье содержится выжимка выводов, к которым я пришел за 20 лет работы на очень разных рынках в очень разных качествах по обе стороны прилавка ( от руководителя брокерской компании и создателя клиенского форекса на базе своего банка до скальпера на ММВБ, от ваучеров и ГКО до опционщика на Фортсе).

( Читать дальше )

«Долгосрочные диверсифицированные инвестиции без плечей — это то, что в долгосрочном плане совершенно точно не даст вам потерять деньги.»

Если позволите, я бы хотел дополнить эту мысль статьей, которая расширяет принцип инвестиций до понимания того, что не только долгосрочные инвестиции, но буквально ВСЕ успешные стратегии на ВСЕХ рынках в своей основе имеют базовые принципы, которые я назвал принципы «Торговля Временем».

Советую внимательно прочитать этот текст, поскольку опыт публикации на других ресурсах показал, что многим поначалу кажется написанное в статье тем, что они уже давно знали (например, многие путают эту стратегию с байэндхолд).Но спустя какое то время, многие люди перечитывая текст по 2-3 раза, с удивлением обнаруживали, что этот подход КАРДИНАЛЬНО меняет их представление о рынке и принципах работы на нем.

Могу сказать, что в этой статье содержится выжимка выводов, к которым я пришел за 20 лет работы на очень разных рынках в очень разных качествах по обе стороны прилавка ( от руководителя брокерской компании и создателя клиенского форекса на базе своего банка до скальпера на ММВБ, от ваучеров и ГКО до опционщика на Фортсе).

( Читать дальше )

Простой и эффективный метод управления капиталом

- 27 июля 2013, 13:31

- |

Здравствуйте!

Руководствуясь опытом пяти лет системной торговли решил описать свою методику управления капиталом или как модно говорить maney management, risk management. Управляющие часто говорят allocation of capital, т.е аллокация капитала на стратегии.

Суть всей терминологии подразумевает эффективное сосредоточение денег на системы, актуальные в конкретное время, для достижения ожидаемых результатов.

Если не вдаваться в подробности, существует множество математических методик, цель которых расчет правильного объема относительно максимального заданного риска, расчетного увеличения объема относительно будущих прибылей/убытков, увеличение/уменьшение объема по сезонному фактору и т.д.

Итак, если мыслить от обратного, конечная цель управления – получение стабильной доходности на годовом интервале, при коэффициенте доходность/максимальная просадка 3/1-5/1, 70-90% прибыльных месяцев, не превышая лимит по просадке.

( Читать дальше )

Руководствуясь опытом пяти лет системной торговли решил описать свою методику управления капиталом или как модно говорить maney management, risk management. Управляющие часто говорят allocation of capital, т.е аллокация капитала на стратегии.

Суть всей терминологии подразумевает эффективное сосредоточение денег на системы, актуальные в конкретное время, для достижения ожидаемых результатов.

Если не вдаваться в подробности, существует множество математических методик, цель которых расчет правильного объема относительно максимального заданного риска, расчетного увеличения объема относительно будущих прибылей/убытков, увеличение/уменьшение объема по сезонному фактору и т.д.

Итак, если мыслить от обратного, конечная цель управления – получение стабильной доходности на годовом интервале, при коэффициенте доходность/максимальная просадка 3/1-5/1, 70-90% прибыльных месяцев, не превышая лимит по просадке.

( Читать дальше )

Один Трейдер сказал

- 15 июля 2013, 11:34

- |

- Я когда работаю, я либо работаю, либо нет!

- Если вы сможете в жизни сделать что-то одно, то вы сможете сделать все

- Человек, который может себе сказать в любой ситуации «НЕТ», это дисциплинированный человек

- Торговать от уровня лучше, когда нет большого игрока, т.к. если он есть, то его видят все и вероятен его разбор

- Когда видишь сделку и не делаешь, нужно записать, почему именно не сделал? Свои эмоции

- 30 минут игры на компьютере, отключают мозг на 2 часа

- При выходе оставляешь часть позиции, чтобы научиться досиживать до конца

- Институционалы, покупают и продают в первые и последние 30 минут

- Откаты пересиживать не надо, нужно постараться закрыть часть позиции в самом начале, т.к. понять, что это откат или разворот очень сложно

- Лучше закрыть часть позиции перед сильным уровнем, т.к. прибыль отдавать нельзя

- Все гениальное приходит в голову, когда не ожидаешь, поэтому нужно отдыхать

- Никогда не забывай откуда ты пришел, если забудешь, то тебе не куда будет идти

- Трейдинг – это марафон, а не спринт

- Бороться с рынком не нужно, нужно плыть по течению и быть гибким

- Если акция быстро идет вверх, то нужно быстро выходить, лимитом или по рынку, т.к. она также очень быстро пойдет вниз и если переносить стоп в сторону движения, то получишь плохую цену закрытия позиции

- Вы должны из движения выжать 40-50% (т.е. из 1 доллара нужно взять хотя бы 40-50 центов)

- Всегда нужно ждать сигнал для входа. Но в тоже время прибыль отдавать нельзя

- Всегда нужно рассчитывать на противоположное движение, равное 1/3 предыдущего

- Если акция быстро стрельнула, то я забираю 75%, т.е. отдаю только 25%

- Я богатый человек, потому что беру деньги со «стола»

- Деньги в кармане, обидно уже не будет

- Никогда не нужно гоняться за акцией, нужно, чтобы акция подошла сама

- Каждый день все начинается с нуля

- Когда вы теряете, нужно знать, когда остановится. И когда выигрываете нужно тоже уметь остановиться

- Человек с большими деньгами быть идиотом не может!

C чем едят ECN дейтрейдеры?

- 12 июля 2013, 19:35

- |

Решил немного осветить тему американских электронных торговых систем. В интернете уже достаточно много всевозможной информации на эту тему, но она достаточно поверхностная и зачастую не дает понимания функционирования ECN, как части инфраструктуры рынков NYSE, NASDAQ и AMEX. Еще большую путаницу в голову трейдеров вносят псевдо ECN форекс-брокеров.

Что же представляет из себя американский фондовый рынок?

Грубо говоря, американские рынки состоят из множества электронных торговых площадок, на которых идет торговля акциями. Например, возьмем акцию INTC (Intel Corp.) которая имеет листинг на бирже NASDAQ. Торговля же данной акцией проходит не только на NSDQ, но и на других площадках (ARCA, BATS, Direct Edge, NYSE) и биржах, таких как BOSX, PASX, PHLX. В зависимости от наличия заявок на покупку и на продажу на разных площадках цена акции может быть разной. Для того, чтобы покупатель или продавец получал лучшую цену при покупке или продаже акций существует правило NBBO (National Best Bid and Offer) или по-русски правило лучшего бида и оффера. Именно это правило связывает все разрозненные ECN воедино и позволяет получить лучшую цену за счет раутинга заявок при отправке маркет ордера.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал