Избранное трейдера айсберг

Хеджирование портфеля акций с помощью опционов. Простыми словами.

- 11 марта 2021, 23:50

- |

Рассмотрим на конкретном примере, как можно застраховать свой портфель акций российских компаний на Московской бирже от падения его стоимости с помощью опционов FORTS.

Для хеджирования от падения цены используются опционы пут. Покупка Опциона представляет собой аналог покупки страховки. Мы фиксируем подходящее нам значение цены базового актива (страйк опциона). При падении цены ниже страйка наш купленный опцион выходит в деньги. Взамен мы платим продавцу опциона премию. Чем дальше страйк опциона от текущей цены, тем ниже премия. Наш убыток ограничен премией. Наш потенциальный доход не ограничен.

Поскольку мы рассматриваем не отдельные акции, а портфель в целом, нам интересны производные инструменты на индекс МосБиржи и индекс РТС. Состав Индекса РТС аналогичен индексу МосБиржи, только выражен не в рублях, а в долларах. Здесь необходимо отметить, что базовым активом для опционов на Мосбирже являются не сами индексы, а фьючерсы на них. Опционы на фьючерс на индекс МосБиржи на данный момент малоликвидны, поэтому нас будут интересовать опционы на фьючерс на индекс РТС.

( Читать дальше )

- комментировать

- ★35

- Комментарии ( 12 )

Почему мы следим за доходностями Treasuries?

- 03 марта 2021, 10:29

- |

Последнюю неделю во всех инвестиционных каналах обсуждают рост инфляции и доходности 10-летних облигаций США, а аналитики на этом фоне пророчат обвал рынков. Но всё ли так прямолинейно работает на рынке?

Быстрые ответы

Если коротко, то в финансовой теории 10-летние облигации США являются безрисковым активом и базой для исчисления требуемой доходности других активов, в том числе и акций. Акции — более рискованный актив, чем облигации, поэтому, если доходность облигаций растёт, то должна вырасти и требуемая доходность для акций. «Доходность» для акций определяется показателем E/P, так как E обозначает прибыль за прошлые 12 месяцев, то меняться может только P — стоимость акции. Рост требуемой доходности E/P эквивалентен снижению показателя P/E — то есть переоценки акций вниз.

Вывод 1. С ростом доходности 10-летних облигаций рынок акций падает.

При этом доходность облигаций растёт, потому что растёт инфляция. Облигации с низким купоном невыгодно держать при росте инфляции, так как инвестор на них ничего не зарабатывает. Из-за этого начинается распродажа длинных облигаций, что приводит к снижению их цены и росту эффективной ставки процента.

( Читать дальше )

Методичка ABC of stock trading от легенды Blastarr_no_1

- 03 февраля 2021, 13:00

- |

Этот человек тогда накатал методичку торговли которую назвал ABC of stock trading. Сейчас ее сложно где-либо найти кроме смартлаба. Из тех, кто сейчас на рынке, мало кто помнит такие далекие времена, поэтому я решил на всякий случай напомнить, вдруг вас заинтересует.

Итак, Методичка ABC от blastarr_no_1 «Основные принципы спекуляции» в 5 частях:

smart-lab.ru/blog/250818.php

smart-lab.ru/blog/250820.php

smart-lab.ru/blog/250824.php

smart-lab.ru/blog/250827.php

smart-lab.ru/blog/250831.php

Чтобы не просрать этот пост, добавляйте его в избранное❤️

до сих пор путь к МИЛЛИОНАМ :-)

- 26 декабря 2020, 18:34

- |

С вами тот же переливальщик второго эшелона… TATARIN30 ( хотя уже в следующем году

мне будет 40 лет :-( )

Я давно не публиковал тут, но читаю смартлаб каждый день (раньше много больше было интересных статей). Но Тимофей создал интересный контент и сайт… когда я начал публиковать с 2014 года путь к МИЛЛИОНУ (многие в комментариях писали «да что ты дро… ь с маленькой суммой, это не серьезно, это фотошоп, развод брокера..

я никого не слушал и шел к своей цели) меня публичность дисциплинировала… не каждый это поймет. Даже те кто в ЛЧИ начали участвовать, мне писали в личку в свое время, что теперь мы понимаем твои слова.

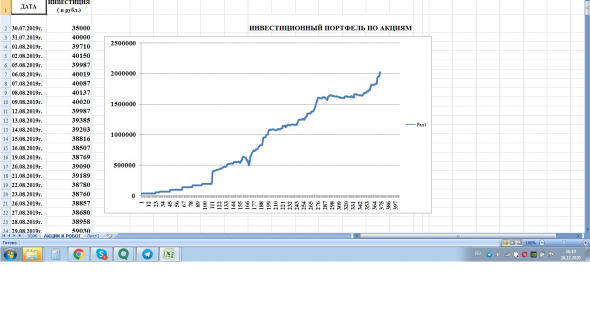

Раз пошла такая.... многие делятся итогами 2020 года я тоже решил опубликовать свои итоги и показать как меня колбасило в этом году по ОДНОМУ из счетов, а также показать что можно и возможно зарабатывать на фондовой бирже (спекуляциями и инвестициями).

СЧЕТ ИИС:

за полтора года я внес денежные средства чуть более 950 тыс рублей...

сейчас на счету чуть более 2 млн рублей (иду к своей заветной мечте… :-) )

свой инвест счет я веду в своем инсте.

( Читать дальше )

Структурные ноты как честный способ отъема денег у населения

- 18 августа 2020, 10:37

- |

Резюме: Не стоит доверять обещаниям гарантированно высокой доходности.Если вы не понимаете, откуда она берется, скорее всего,никакой гарантированной доходности нет.

Недавно несколько клиентов обратились ко мне с просьбой дать комментарии по купленным в наших инвестиционных компаниях и госбанках структурным нотам. Потери на текущий момент у клиента по этим нотам — от 30% до 70% капитала.

Для тех, кто еще не ступал ногой на эту территорию и мудро выбирает познать нюансы с помощью опыта других людей, материал ниже может быть полезным. Возможно, вы сохраните время, деньги и нервы.

Я разберу популярную в инвестиционных компаниях и VIP-отделениях наших банков структурную ноту с автоколлом на корзину акций с частичной (условной) защитой. Это реальная нота, взятая из портфеля инвестора.

Популярна эта нота по причинам, которые я разберу чуть позже, в разделе о минусах нот. В начале надо разобраться, что это такое и как это работает.

( Читать дальше )

Пошаговое руководство: как инвестировать в IPO раньше толпы и заработать на этом

- 23 января 2020, 16:31

- |

Лонгрид рассказывает, как защитить инвестиции и получить дополнительную прибыль в pre-IPO сделках. Из материала вы узнаете, как купить акции частных компаний дешевле рынка и продать их по рыночной стоимости. Обычно этот подход применяют крупные фонды, но есть случаи, когда он доступен частным инвесторам. Дальнейшая речь пойдет именно о таких случаях.

Чтобы упростить восприятие метода, я разбил его на шаги. Получилось семь штук. Сначала идет теоретическая часть, затем более прикладные вещи. Лучше читать подряд, но если вы имеете базовое понимание о стадиях развития компании и pre-IPO сделках, то матчасть можете пропустить.

Дисклеймер: данный материал опубликован для ознакомления и не является инвестиционной рекомендацией. И руководством к действию он тоже не является. Любые операции на финансовых рынках опасны, и все читатели понимают и принимают этот факт.

( Читать дальше )

Мануал по торговле с плечами. Важная информация!

- 01 августа 2018, 16:35

- |

Доброго времени суток, коллеги!

Сегодня хотел бы разобрать важный материал, где-то даже не простой, о котором просили ранее – маржинальная торговля или торговля с плечом. В статье будут определения, расчеты и многое другое, то, о чем возможно вы не знали.

Статью постарался наполнить по истине важной информацией, которая поможет Вам в работе, поэтому она получилась достаточно объемной. Пусть она послужит Вам помощником при торговле и инвестировании.

По собственному опыту работы могу сказать, что многие клиенты вообще не имеют представления, что такое плечо, как оно считается, как оно отображается в таблицах, что такое РЕПО/СВОП и т.д., но при этом активно его используют и негодуют, когда не могут понять за что списали деньги, и вообще… что произошло — то?!

Давайте разберемся, что такое плечо? Плечо – это открытие позиции на Фондовом/Валютном Рынке (примеры будут с данными площадками) с использованием заемных денежных средств Брокера. Иными словами вы автоматически берете кредит.

( Читать дальше )

Вся правда об опционах. Или всё, что требуется знать, чтобы ими торговать (философия покупки опционов).

- 16 января 2016, 21:15

- |

1. Фьюч + пут = колл. Колл — фьюч = пут. Колл — пут = +фьюч. Пут — колл = -фьюч.

Практическое применение: нет смысла покупать фьюч и хеджировать путом, можно просто купить колл.

2. "Продавцы опционов клюют как курицы, а срут как слоны" ©. Помните об этом, когда «продавцы времени» предлагают гарантированно зарабатывать 30-40% годовых. И хотя чёрный лебедь к ним может довольно долго не прилетать, но, как говорится, "ты видишь лебедя? Нет? А он есть". © ;)

3. Чем опционы лучше/хуже фьючерса?

Лонг опционов лучше при больших движениях цены, фьючерс лучше при малых движениях, шорт опционов лучше… не использовать :) (см.п.2)

4. Все опционы и их конструкции имеют одинаковое соотношение параметров доход/риск/вероятность. Если что-то выигрывает в одном параметре, значит проигрывает в другом. Поэтому при выборе страйка опциона тупо выбирайте самый ликвидный. Опционы «вне денег» (out the money, OTM) ничем не хуже опционов «около денег» (at the money, ATM). На опционы

( Читать дальше )

Методичка ABC от blastarr_no_1 "Основные принципы спекуляции" (часть 5)

- 23 апреля 2015, 09:24

- |

Следствие предыдущего пункта (про войну трендов) – часто в одну сторону идут тренды разной крутизны. Так вот, они независимы, и слом одного не отменяет прочих! Поэтому, например, если сломан только резкий даунтренд, это вовсе не значит, что надо покупать, т.к. есть еще и более старый, плавный

( Читать дальше )

Методичка ABC от blastarr_no_1 "Основные принципы спекуляции" (часть 4)

- 23 апреля 2015, 09:05

- |

Техника – о трендах:

- Классические тренды (для аптренда — возрастающие лои, для даунтренда – понижающиеся хаи) несомненно продолжают существовать.

- Тренды надо искать не менее, чем на 15-минутках fRTSI. На 5-минутках не ищи – там всё слишком скоротечно.

- Тренд – не идеально прямая линия, он может то ускоряться, то замедляться, но тем не менее, на 15-минутках он более-менее похож на прямую (или ломаную последовательность отрезков в одном общем направлении). Пробои и недолеты не должны быть более 200-300 пунктов.

- Вход в тренд – не ранее, чем на 3-й опорной точке (1-я – начало, 2-я – выявление (линия-то через 2 точки идет), 3-я — подтверждение). Вход этот – с близким стопом (пунктов 200-300, не более), благо, если тренд в силе, то до стопа не дойдет, а пойдет дальше по тренду, а если уж дошло – значит, тренда-то и нет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал