Избранное трейдера ssss

Удачный момент для покупки ОФЗ с постоянным доходом - СберИнвестиции

- 28 апреля 2023, 20:29

- |

В апреле ведомство уже начало снижать премии на аукционах ОФЗ — они были ниже средних значений за последние два квартала. Кроме того, помощник президента Максим Орешкин заявил о том, что правительство и Банк России думают о мерах по снижению долгосрочных ставок.

Все эти события говорят о том, что перспективы ОФЗ с фиксированным купоном длиннее пяти лет улучшаются. Пока мы осторожно оцениваем потенциал снижения доходностей в этом сегменте кривой — он вряд ли превышает 25 б. п. — из-за рисков ужесточения политики ЦБ. Мы считаем привлекательными выпуски серий 26239 (погашение в июле 2031 года), 26236 (май 2028 года) и 26224 (май 2029 года) с доходностью к погашению в диапазоне 9,7–10,4%.Рапохин Игорь

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Норникель обнулил дивиденды акционерам

- 28 апреля 2023, 19:30

- |

Ожидаемые дивиденды От ГМК Норникель будут получены в размере 0 рублей и столько же копеек. Такое решение принял Совет директоров компании.

Выручка компании Норникель в 1 квартале 2023 года упала на 15% по отношению к 1 кварталу 2022 года. Но этого было мало. Ко всему прочему ГМК получил Чистый убыток по итогам 1 квартала 2023 года

( Читать дальше )

Дивидендная интрига в ГМК Норникель раскрыта

- 28 апреля 2023, 19:18

- |

Каждому по 0 рублей)))

В целом ожидаемо, давно пора было перестать платить в долг, но за счет бычьего цикла — такая возможность была (когда цены на металлы всегда растут). Но случился нежданчик + аварии)

Платный контент - бесплатно!

- 28 апреля 2023, 18:23

- |

Продолжаем знакомить вас с платным контентом от Mozgovik research БЕСПЛАТНО!

Открываем январский пост со списком инвест-идей. Там вы увидите, где рекомендации аналитиков уже сработали, а в какие инвест-идеях ещё можно успеть поучаствовать

https://smart-lab.ru/company/mozgovik/blog/869148.php

А чтобы получать первым информацию об актуальных инвест-идеях — подписывайтесь на нашу аналитику!

👉СТАТЬ ПОДПИСЧИКОМ👈

Переехали бы из России за границу, если бы могли себе позволить? (опрос)

- 28 апреля 2023, 09:17

- |

Переехали бы из России за границу, если бы могли себе позволить? (опрос)

если бы у вас было много денег и вы могли прям сейчас позволить себе переехать жить из России в другую страну, вы бы сделали это?

(в мобильной версии смартлаба пока не работают опросы, поэтому перейдите в десктоп версию (в опциях), чтобы проголосовать)....

ГК Южуралзолото: Рублёвый дебют - СберИнвестиции

- 24 апреля 2023, 20:04

- |

ЮГК — одна из крупнейших золотодобывающих компаний России более чем с 25-летней историей. По итогам 2022 года она заняла четвёртое место в РФ по объёмам производства золота.

Судя по предварительным оценкам EBITDA и выручки ЮГК, динамика этих показателей у компании лучше, чем у её основных конкурентов.

У ЮГК хорошие для отрасли показатели рентабельности и затрат на унцию произведенного золота, а её стратегия предполагает поддержание рентабельности и контроль над издержками.

Стратегия развития компании до 2026 года выглядит сбалансированной и реалистичной — ЮГК планирует удвоить производство золота.СберИнвестиции

Из негативных моментов для кредиторов — существенные выплаты в пользу акционера.

Разговоры о мягкости денежно-кредитной политики преждевременны

- 24 апреля 2023, 18:20

- |

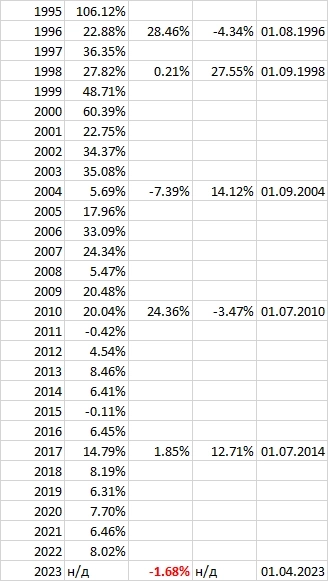

Некоторые годы для наглядности я разбил на 2 периода: с 01.02 до даты, указанной в 5 столбце (3-й столбец) и с этой даты до 01.12 (4-й столбец). Не буду напоминать, что было в 1998, 2004 и 2017, так как писал об этом ни раз. А вот про 1996-й напомню, что было в первой половине года: непростые президентские выборы. Ну а про 01.07.2010 я тоже много раз писал — эту дату я считаю началом борьбы с инфляцией кондово-монетарными методами.

Обратите внимание на 2022-й. Вы видите разницу с 2011-2016 и 2018-2021? Лично я нет. Но новое в приведенной таблице — это динамика с 01.02.2023 по 01.04.2023. Как видите, она отрицательна, что неудивительно при соотношении ставки ЦБ в 7,5% и текущей инфляции, пока выводящей на 4%, если учесть традиционную летнюю дефляцию. И признаков для изменения ситуации я не вижу.

( Читать дальше )

Как думаете, VW Polo 6 поколения ХЭТЧБЭК 1.5 акпп на 150лс или 5 поколения 1.2 акпп 105лс нормальные машины? С точки зрения ремонта, обслуживания и пр. Из Германии с пробегом не более 50.000 там же.

- 24 апреля 2023, 16:14

- |

Стратегия инвестирования для пенсионеров

- 23 апреля 2023, 02:13

- |

Читаю я периодически наших «пенсионеров в 35» — все вроде верно пишут, инвестировать надо.

Но я никогда не понимал отсутствия одной небольшой детали в их замысле — хеджирования!

Ну есть же срочный рынок, есть опционы. Зачем жить в страхе в ожидании черного лебедя, а потом годами пересиживать просадки?

Итак, стратегия:

1. Покупаем акции из индекса РТС — топ-10.

В фундаментальный анализ я не особо верю, и возиться с отбором бумаг не вижу смысла,

особенно учитывая, что и выбора то у нас на ММВБ по сути нету.

2. Имея корреляцию наших акций с индексом, хеджируемся опционами на этот самый индекс.

Возьмем, например, самый простой вариант — покупка пута.

Вот что получится если покупать раз в неделю 1 пут на индекс в течении последних 8 лет:

Вроде бы ничего особенного, но если добавить сюда наш портфель акций (я для теста взял 1 купленный фьючерс на индекс в 2016 году),

получим уже такой результат:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал