Избранное трейдера SEREGA

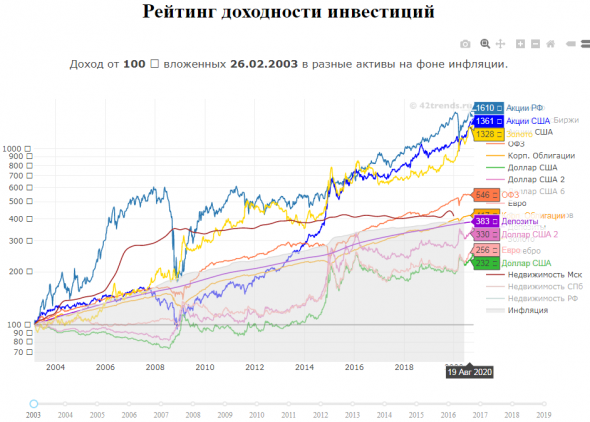

Рейтинг доходности инвестиций за 17 лет. Худшая ДОЛЛАР!!!

- 14 октября 2020, 17:24

- |

42trends.ru

Особенный привет секте «Бакс наше все» -2.8% годовых

Самая лучшая инвестиция в акции РФ 7.78% годовых

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 46 )

Валютная доходность квартиры -2% годовых

- 12 октября 2020, 15:56

- |

С тех пор мысли о низкой доходности недвижимости не покидали меня. Поэтому решил посчитать финансовые результаты по нескольким проданным объектам. Т.е. реальные оконченные сделки, что позволяет вывести финансовый результат.

Итак, обычная квартира ~70 кв.м. была куплена с ремонтом в регионе 07.2006 за 2 600 000 руб. 06.2018 сделан ремонт на 350 000 руб. Продана квартира 08.2020 за 4 900 000 руб.

Арендный доход был постоянным — 25 000 руб. в последнее время, т.е. ~6% годовых. Коммунальные расходы в регионах принято удерживать с арендатора сверху.

Общая прибыль включая аренду за 14,3 лет составила ~5 миллионов рублей или 12,4% годовых.Что же, этой доходности передают привет корпоративные облигации и даже ОФЗ (за счет роста тела) без всяких покупок-продаж, заселений-выселений и прочего...

Если в даты сделок просто были бы куплены доллары, то сравнительный общий убыток от покупки квартиры составляет ~2 миллиона рублей или ~2% годовых или ~30% за 14 лет !!!

Этот расчет меня немного шокировал, учитывая что квартира покупалась по нормальной цене и стабильно сдавалась! Также в расчете не учтены простои, налоги, кредиты и прочее! Допустим можно обойтись без кредитов и усердно не допускать простоев. Налог на недвижимость тем не менее уже стал ощутим (до 2% в год).

Также я не сравнивал с квартирой валютные депозиты, валютные облигации, покупку золота и прочее. Поскольку все ясно даже по валютной переоценке.

Если же сравнивать доходность-убыточность квартир с учетом всех расходов с консервативным инвестированием, то получается катастрофа!

Возможно в расчетной таблице содержатся ошибки. Напишите, если найдете. https://docs.google.com/spreadsheets/d/1uYkTKL-yHjxjCYV8VPieS8Q95B83pi23nbP5knoC1lQ/edit?usp=sharing

Правила 2.0

- 09 сентября 2020, 19:07

- |

Всем успехов в торгах

Что нам наврали адепты секты невидимой руки рынка? Книга 2

- 23 августа 2020, 11:02

- |

Продолжаем рассматривать идеи Адама Смита.

На этот раз речь пойдет о КНИГЕ 2 — «О природе капитала, его накоплении и применении».

Меня очень удивила точка зрения Адама Смита на недвижимость. Точнее полное её совпадение с моей! По Смиту недвижимость — это не капитал!

Запас, вложенный в дом, если он должен служить жилищем для владельца, перестает с этой минуты выполнять функцию капитала, т.е. не приносит своему обладателю какой-либо доход. Жилой дом, как таковой, ничего не добавляет к доходу того, кто живет в нем; и хотя он, без сомнения, чрезвычайно полезен ему, он все же так же полезен ему, как его одежда и домашняя утварь, которые, однако, составляют часть его расходов, а не дохода. Если дом сдается за ренту арендатору

( Читать дальше )

Что нам наврали адепты секты невидимой руки рынка? Книга 1

- 22 августа 2020, 20:36

- |

Адам Смит и невидимая рука рынка, Что нам наврали адепты секты невидимой руки рынка?

Как известно, адепты секты невидимой руки рынка, по словам самого Адама Смита, были европейскими подонками, теми презреннымыми людьми, которые не знакомы ни с добродетелями своей родины, ни с добродетелями той страны, которую пришли разорять, людям, которые заслужили справедливое презрение собственных жертв своей алчностью, зверством и подлостью.

После прочтения Теории нравственных чувств (https://smart-lab.ru/blog/reviews/640942.php) эта книга начинает восприниматься правильно, с тем смыслом, который заложил в неё автор. А смысл несколько отличается от того, что нам приподносят как идеи Адама Смита (якобы Смит сформулировал концепции «экономического человека» и «естественного порядка». Смит считал, что человек является основой всего общества, и исследовал поведение человека с его мотивами и стремлением к личной выгоде).

Сама книга очень длинная, поэтому придется разбить рецензию на 5 частей.

( Читать дальше )

Установка сервисов Google на Huawei P40 Pro: 5 часов мучений и всё?

- 22 августа 2020, 17:54

- |

Меня бесит Apple, меня бесит их двойна маржа, которую они стригут с каждого телефона, меня бесит, что они удалили из AppStore игру Fortnite и удалили аккаунт ее разработчиков за то, что те сделали платежи внутри игры в обход экосистемы Apple. Эпл стала монополией, которой насрать на логику, на этику, на мораль, — ее основная мораль, это главный девиз США, сформулированный еще Аль Капоне:

ничего личного, только бизнес

Короче, в зле на США, купил я китайский флагман P40Pro. До этого у меня был P20Pro, который мне не очень нравился, если честно. В моей 20 прошке мне нравились фотки, размер, вес, ну и зарядка держалась норм. В остальном телефон какой-то тормознутый. И вот я решил бросить вызов системе и взять 40 прошку. Купил через официальный сайт хуавей за 57 тыс рублей. На свой страх и риск.

Амеры забанили Huawei еще в прошлом году. В итоге, на телефоне нет привычного Google Play Store. Нет ничего, чем я всегда пользовался: Youtube, Chrome Gmail, google drive etc. Но обломы на этом не заканчивались)))

Короче говоря, в хуавейском AppGallery не оказалось ни одной программы для трейдинга, из тех, которые я использую. Причем, я думаю, что все эти проги там появятся со временем, а вот таких программ как Instagram, Twitter, Facebook там нет и уже похоже не будет никогда. От этого мерзкое ощущение и раздражение политикой США и Трампа только усилилось.

( Читать дальше )

А восемь шапок сошьёшь?

- 22 августа 2020, 16:54

- |

Зарабатывает не тот трейдер, который совершает положительные трейды, а тот, кто не делает убыточных. Эту мысль вычитал на заре своей карьеры, но при всей кажущейся её очевидности, реальная, практически полезная суть дошла до меня сильно позже. И уже из недавнего, слова, которые прочёл в книге “Джедайские техники” Максима Дорофеева: “В этом мире не все всегда и везде, а кое-что иногда и местами”. К трейдингу относится, пожалуй, больше, чем ко многим иным сферам человеческой деятельности. Попытаюсь вкратце изложить, насколько для меня изменилось восприятие этих истин со временем. Разговор пойдёт в основном про собственный грабли, на которые наступал сотни раз.

Первое, что нужно понимать — рынок, это не то место, куда можно прийти и забрать деньги, можно лишь дождаться, когда он их сам начинает раздавать и вовремя подставить своё лукошко. Это, пожалуй, основное, чего я не понимал. И непонимание выходило боком, т.к. если этому правилу не следовать, то вам вашим же лукошком надают по голове. Всегда казалось, что “я могу!”, и всё упирается лишь в приложенные усилия. Чрезмерное стремление почти каждый раз оборачивалось убытками. Это проблема многих трейдеров и подавляющего числа новичков. В трейдинге очень важно уметь ждать, возможно это одно из самых важных качеств трейдера.

Второе, что я понял тоже далеко не сразу — это вопрос качества принимаемых решений. Помните, из советского мультфильма: “а восемь шапок сошьёшь?”. Очень хорошо передаёт суть проблемы. Если вы проводите полноценный анализ, то, как бы не были развиты ваши навыки, очень сложно принимать более одного-двух решений за сессию так, чтобы их качество было достаточным. Если упростить анализ, то можно больше и, наоборот, если решений будет больше, то анализ упростится. Проблема только в том, что в трейдинге очень мало ситуаций, которые можно понять и правильно реализовать, проведя простой поверхностный анализ. Если мы по итогу из одной шкуры получаем восемь шапок, то стоит ждать подвоха.

Третье, но не менее важное, чем первые два. Не стоит торговать то, что ты не понимаешь. Может и есть на рынке возможность, но если ты её не понимаешь или не успел с анализом, то это не твои деньги. Прекрасно помню кусание локтей по поводу каких-то упущенных движений, и сколько у этих терзаний было нехороших последствий. Очень важно уметь различать то, что является вашим проколом от того, что прогнозировать не было возможности. Первое — повод продолжать работать над собой, второе не должно вызывать никаких эмоций. По этой логике, кстати, новичкам не стоит торговать вообще, т.к. они не понимают ничего. Подумайте над этим.

И, пожалуй, четвёртое, самое неочевидное, но от этого не менее значимое. Трейдинг — это люди. Все пришли сюда за деньгами и принимают решения, чтобы их получить. В этом деле невозможно не ошибаться — ошибаются все без исключения. Ваша задача делать это меньше чем другие. Смотрите, что получается: если взять бег, то важно бежать как можно быстрее, выкладываться по полной, т.к. если этого не делать, остальные убегут вперёд. В трейдинге же, в тот момент, когда вы воздержитесь от принятого решения в неопределённой, сложной для анализа ситуации, все остальные скорее всего ошибутся, потеряв деньги. Да, это не соревнование, но это тоже дистанция, вот только в отличии от бега, преодолеет её не тот, кто выложится по полной, а тот, кто меньше ошибётся.

Вот так, по всему выходит, что не в количестве счастье, а в качестве.

Interactive Brokers. Что вообще за Interactive Brokers и зачем?

- 14 августа 2020, 20:57

- |

Три дня уже раздувают панику. но все зря. Все хорошо, все работаем как раньше.

Читайте вчерашний пост про IB.

Он об этих слухах.

https://smart-lab.ru/blog/639713.php

Счета открывают как и раньше.

Interactive Brokers:

стоимость и комиссии, преимущества и виды брокерских счетов,

Что вообще за Interactive Brokers и зачем?

Interactive Brokers

— это брокер США.

Дает доступ к инвестициям по всему миру

Interactive Brokers: стоимость и комиссии

Погружение в тему дается не просто, на сайте IB очень много информации и не всегда она воспринимается понятно. Так что вчерашний пост дался очень нелегко.

Сегодня буду краток.

За что вы платите на IB?

— За различные подписки на данные (например аналитику или онлайн цены — по умолчанию идут с задержкой 15 минут)

— За сделки (комиссии низкие, различаются в зависимости от активов). Аналогично, как и у наших брокеров — куча разных комиссий, в зависимости от инструмента.

— За бездействие! Или точнее просто за содержание счета. Здесь подробнее...

Комиссия за содержание счета:

У вас активов на сумму свыше 100 000$ — вы не платите

У вас активов на сумму свыше 10 000$ — фиксированный сбор 10$ в месяц. При этом он уменьшается на сумму, которую вы платите в виде комиссий от сделок. То есть наторговали на комиссию 5$, фикс составит 10-5=5$. Наторговали на комиссию 20$ — фикс уже не платите.

У вас активов на сумму менее 2 000$ — фиксированный сбор 20$ в месяц и он также уменьшается на комиссию, которую вы наторговали.

Если вам меньше 25 лет, фиксированный сбор будет 3$

Итого:

— Долгосрочному инвестору с портфелем до 2 000$ идти на IB сумасшествие (содержание будет обходиться в >10% ежегодно).

— Долгосрочному инвестору (купил и забыл) с портфелем около 10 000$ нужно подумать (просто содержание счета будет забирать 120$ в год, что 1.2% комиссии). Прибавьте к этому плату за перевод денег (в зависимости от банка) и возможно биржа СПБ полюбится вам больше. С другой стороны за доступ к акциям, которые вы иначе не купите не так уж и критично.

— Активному же спекулянту вероятно понадобятся платные подписки (на те же цены: Запросы по акциям США стоят USD 0.01 за каждый, а по остальным инструментам – USD 0.03.)

Ссылки на подробные расценки:

Комиссии от сделок (https://www.interactivebrokers.co.uk/ru/index.php?f=5..)

( Читать дальше )

Фьючерс на медь на Мосбирже: все, что надо знать

- 11 августа 2020, 20:21

- |

Спецификация контракта, тикер Co, контрактные расчетные сроком 1 месяц

( Читать дальше )

Нижнекамскнефтехим: 2021 - 11,3 руб. дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ

- 08 августа 2020, 12:12

- |

дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ" /> дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ" />В этой статье я завершаю рассмотрение финансовой модели развития компании Нижнекамскнефтехим (НКНХ) на предстоящие 10 лет с 2021 по 2030 (финальная модель), в рамках которой интуитивные ощущения чего-то светлого материализуются в цифры. По моему расчету акция НКНХ привилегированная будет стоить в районе 525 руб. с дивидендной доходностью при такой цене около 5%, а суммарный объем выплаченных дивидендов за 10 лет составит около 200 руб. на акцию. 2020 год я вижу слабым и не беру в расчеты по известным причинам и, считаю, его нужно использовать для набора лонговой позиции, используя моменты слабости бумаги. |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал