Избранное трейдера SMA

где смотреть открытый интерес на фьючерсы и опционы СМЕ

- 19 января 2016, 20:11

- |

В копилку небольших (надеюсь!) полезностей...

Доступная всем информация с сайта СМЕ. Без терминала, без подписки.

Предупрежу вопрос- в реальном времени информации об ОИ на СМЕ не выдается. Информация обновляется раз в сутки.

Успешной торговли! :)

Философия трединга (антитрейдинга).

- 19 января 2016, 19:26

- |

Коллеги исписали тут уже не один рулон виртуальной бумаги, представляя свои философские воззрения на трейдинг, что ж попробую и я.

Хотя, это скорее выглядит, как философия антитрейдинга.

Итак, общая парадигма выглядит следующим образом:

Рынок — это четко отлаженная система, предназначенная для отъема денег у его непрофессиональных участников, существующая и функционирующая в не зависимости от их воли и желаний.

Под непрофессиональными участниками я в данном случае понимаю разного вида «трейдеров» (мы ведь о трейдинге говорим).

Трейдинг — процесс перехода непрофессионального участника рынка в разряд профессионалов, в 95% и более случаев прерывающийся полной или частичной потерей капитала

Исходя из вышесказанного главная задача трейдера — как можно скорее перейти из многочисленного сообщества обираемых в небольшой элитарный клуб отбирающих.

Что нужно, и что не нужно для этого делать.

( Читать дальше )

Кому в кредит жить хорошо?

- 19 января 2016, 11:28

- |

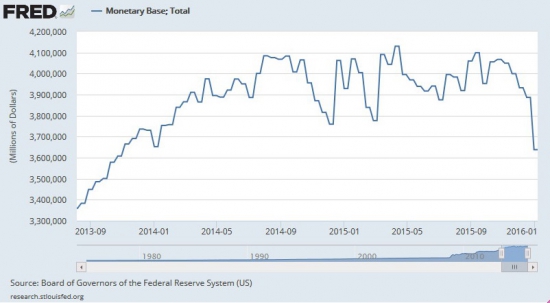

Американцы бяки-буки, живут в кредит и не заслуженно пользуются благами цивилизации. ФРС сейчас уменьшает монетарную базу (количество денег).

И что же творится в остальном мире?

( Читать дальше )

Катасонов В.Ю. Капитализм. История и идеология «денежной цивилизации».

- 19 января 2016, 09:17

- |

Наконец прочитал труд Валентина Катасонова «Капитализм. История и идеология «денежной цивилизации». Чтиво не для всех. Во-первых, потому что в работе нет граалей, которые здесь многие ищут. Во-вторых, книга написана профессором МГИМО и поэтому больше похоже на учебник, не же на легкую беллетристику о том, как я пришел на рынок в … годах, срубил деньжат и теперь всех вас сейчас научу, как торговать. Книга о другом. В общем о капитализме в новом изложении. Сразу оговорюсь, что возможно, не экономистам книга может не понравится и сама тема капитализма, его основ и стадий развития интересна узкому кругу лиц.

Сам осилил ее не сразу. Читал с перерывами, несколько месяцев. В перерывах прочел несколько других книг. Но они не заслуживают такого внимания, как труд Катасонова.

О чем же книга?

- История зарождения капитализма и его развития. Наиболее интересная часть для меня, так как открыла ряд новых фактов, которые не знал ранее, во время изучения истории экономических учений. Вообще феномен капитализма был достаточно неплохо изучен в 19м веке, когда ведущие умы поняли, что столкнулись с поистине новой динамичной и поразительно эффективной системой. Катасонов делает достаточно полный анализ работ 19го века, выбирая те, которые уловили суть капитализма. Например, «Капитализм и дух протестантизма» Вебера.

- Религия. Всем известны экономическо-религиозные убеждения Валентина Катасонова. Он не раз их высказывал и религия проходит красной нитью через многие его исследования, поэтому и корни капитализма он также ищет в духовной стороне жизни. Но его выводы, не так очевидны, как может показаться. Не буду раскрывать тему дальше, чтобы дать возможность остальным найти крупицы истины в этой работе.

- Автор достаточно подробно ( напоминаю, что книга представляет собой фолиант) описывает основные характеристики денежной цивилизации. Многие увидят здесь выводы уже других историков философов и ученых. Но повторить их бывает очень полезно, чтобы кристаллизовалась структура кап. системы (и западного общества, как ее частный случай). Работа представляет собой академический труд. Она построена на выводах десятка других авторов, ссылки на работы которых приводит Катасонов. Количество ссылок меня просто поразило. Это сколько же надо было перечитать работ, что бы написать эту книгу! Виден основательный научный подход настоящего профессора и одновременно с этим книгу совсем не скучно читать.

- Современная денежная система описывает все последние значимые события в эволюции денежной цивилизации. Основной вывод – вся система представляет собой паразитические механизмы изобретенные мировыми ростовщиками для собственного обогащения. Ну а высшей целью ростовщиков является служение Мамоне. Не то чтобы я разделяю, это точку зрения, но не мог о ней не написать .

- Особое место уделено центробанкам и их истории начиная с иерусалимского храма, как первого прообраза центробанка.

- Честное слово, если бы я прочитал эту книгу в университете, то сдал бы Мировую Экономику без утомительного штудирования никак не связанных между собой лекций.

( Читать дальше )

Философия трейдинга (опционного) в картинке

- 18 января 2016, 22:22

- |

Как посчитать Эффективность Работы Менеджмента Компании?

- 18 января 2016, 20:20

- |

Когда компания получает прибыль, она может выплатить ее в виде дивидендов акционерам, либо всю удержать и реинвестировать в бизнес. А может часть удержать, а часть отдать в виде дивидендов?

А смогут ли менеджеры эффективно инвестировать деньги компании?

Инвестируя в акции с точки зрения бизнеса, вам требуется анализировать менеджмент, иначе вы начнете терять деньги, даже когда сам бизнес компании кажется достаточно стабильным.

В этом коротком видео Андрей Макарский разъясняет альтернативный, простой и эффективный способ количественной оценки менеджмента публичной компании.

Супер-конкурс на смартлабе: получи 50 тыщ рублей за 1 страницу текста

- 18 января 2016, 14:59

- |

Опишите свою философию трейдинга.

Под философией трейдинга можете понимать что хотите.

Объем текста — не более 1 стр А4 12-м шрифтом.

Победителей объявим 1 февраля.

1 место: приз 50 тысяч рублей.

2 место: приз 25 тысяч рублей.

3 место: приз 10 тысяч рублей.

Каждый может выиграть. Никакого нагревалова.

Писать на смартлаб, для удобства ставим тег: смартлаб конкурс

Выбор победителей будет осуществляться по интересности содержания поста.

===========================

p.s. объём текста может быть каким угодно, главное чтобы не более 1 стр А4.

p.p.s. описывать свою торговую систему не обязательно, опишите свою философию трейдинга.

Продажа опционов по методу FUDOM (фундаментальный анализ в сочетании с убыточными опционами)

- 18 января 2016, 13:39

- |

Продажи опционов дают высокий процент успешных сделок. Но те немногие, которые будут убыточными, могут дорого вам обойтись. Описываемый метод позволяет склонить шансы в вашу пользу и эффективно управлять рисками

Наиболее надежным подходом к продаже опционов является метод FUDOM (англ. аббревиатура – фундаментальный анализ в сочетании с убыточными (out-of-money) опционами – прим. пер.). Во многих отношениях он, безусловно, может служить наиболее эффективным и наиболее прибыльным дополнением к вашей стратегии продажи опционов. Он позволяет не только открывать опционы с высокой вероятностью потери ценности при истечении, но и делать это так, чтобы можно было спокойно спать по ночам.

FUDOM отдает предпочтение фундаментальным факторам базового рынка перед прочими факторами. Суть его заключается в продаже опционов, находящихся в глубоком убытке, с учетом оценки фундаментальных факторов.

Например, инвестор настроен по-медвежьи по отношению к пшенице, основываясь на данных о рекордном урожае и, следовательно, избыточном предложении. Поэтому он может, еще до сбора урожая, продать находящийся в глубоком убытке

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал