Избранное трейдера SMA

Обзор. Диаграмма стакана на графике QUIK

- 25 декабря 2015, 13:25

- |

Обзор от пользователя.

В программе QUIK сложно реализовать какие-то идеи дополнительных решений, много ограничений накладываются. Приходится проявлять смекалку в разрешении задач.

В новой версии скрипта «Стакан на графике 2.0», добавилась шкала, что позволяет визуально определять объёмы диаграммы стакана по инструменту на графике. Стало понятней анализировать объёмы стакана на графике инструмента, без таблицы стакана, также удобно наблюдать за действиями игроков при выставлении заявок от уровня цены на графике инструмента. Особенно удобно для тех, у кого стакан 50х50, предоставляют некоторые брокеры.

Чтобы улучшить визуальное отображение диаграммы стакана, можно сделать тюнинг картинок, создаваемым скриптом.

На примере RI, исходя из волатильности, делаем шкалу [скачать] на 1000 контрактов для

( Читать дальше )

- комментировать

- ★57

- Комментарии ( 18 )

Необычный Money Management.

- 25 декабря 2015, 13:15

- |

Записал видос в несколько зловещем стиле, получился такой себе отрывок из фильма ужасов,

но суть вопроса, а именно необычный подход к ММ в нем раскрыт, слушайте внимательно...

Так же предоставляю обещанные ссылки на моники:

www.myfxbook.com/portfolio/time-sistem/1222526

И вторую ссылку делаю не активной, чтоб не сочли за рекламу, счет в мт5 не смог зарегать на

myfxbook. В общем ссылка вот _https://www.mql5.com/ru/signals/146586

Прошу ставить лайки, так как я старался, монтировал видео, менял голос, и не охота

чтоб видос даже не попал на главную страницу.)))

Опережающий индикатор ЕВРО // в Швеции отрицательная ставка -5%?

- 24 декабря 2015, 21:14

- |

Но можем додумать дальше: если продлить динамику на будущее, то что ждет валюту с отрицательной ставкой 10%? И которой нужна инфляция к тому же? Как думаете такой избыток ликвидности сильно смягчит евро или будет именно «черное утро обвала»? Ведь если экономика сократилась, то инвест проекты обрезают, не вкладывают (как нефтефирмы), а оставляют деньги — то это по всей Европе, а не только в Швеции, и в колониальных странах типа Бельгии/Швейцарии/Нидерландах наверно особенно заметно. Причем деньги США — покупают как товар, да и внутри страны расцвет венчурного бизнеса. А деньги Европы — куда?

Характерно кстати для этапизации кризиса перепроизводства. Из их истории (постил книгу про кризисы с 1815 года) и логики: сначала производства чуть больше чем надо, но рынок еще поглощает капитал (как АПК Украины в 2012), одновременно начиная модернизации и обрезки расходов (более конкурентные давят мелких, M&A элемент этого), не помогает — начинается ценовой демпинг, резко всем становится очевидно что инвестировать дальше нет смысла, к демпингу ценой присоединяется девальвация экспортных валют, которая подогревается избыточной ликвидностью, начинается отток из капиталов в какие-то «иные» (золото раньше было, теперь доллар?) капиталы, акции/индексы обваливаются, валюты идут за ними в пике. Народ теряет сбережения и уровни зарплат, многие мрут с голода, выжившие начинают в сильнейшем напряжении выживать, инвестируют, инвестиции развиваются, начинается новый виток. Фондовые рынки кстати неплохо выпускают пар. Раньше каждые 3-5-7 лет был серьезный обрыв.

( Читать дальше )

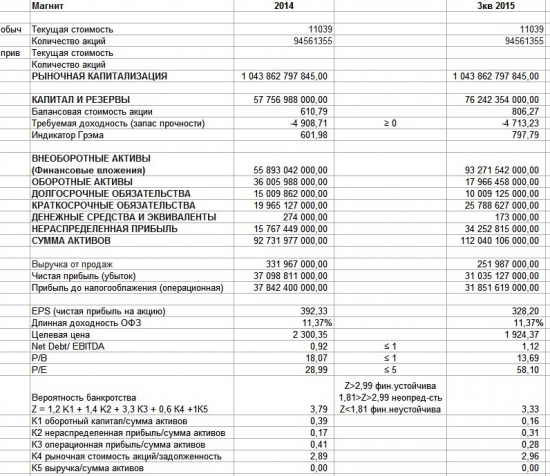

Магнит. Дивиденды.

- 24 декабря 2015, 21:06

- |

Смотрим, что говорят финансовые показатели

Компания активно расширяется, но ей трудно сохранять высокий темп доходов над расходами.

Мне не очень нравится потребительский сектор, в котором царит высока конкуренция. Магнит является хорошим брендом, но не обладает монопольным преимуществом для увеличения цен.

Баффет говорит о наличии рва безопасности. Я трактую это двояко:

1. Компания должна быть брендовой, как например Coca Cola или Gillette, ради которых покупатель откажется от аналогов.

2. Балансовая цена должна быть выше рыночной. Тогда (если допустим) распродать компанию, то выйдет больше, чем покупать по рыночной стоимости.

( Читать дальше )

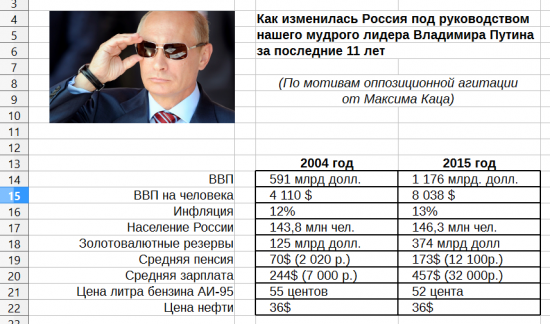

А вы помните как жилось в 2004 году?

- 24 декабря 2015, 19:54

- |

Дорогие мои рассеяне, не могу с вами не поделиться показательным сравнением: что было и что стало при 36$ за нефть. Очевидно, что экономика находится совсем не в худшем состоянии, а значит можно быть уверенными как в завтрашнем будущем, так и в правильных инвестициях. Выбирайте правильные активы и прибыль не заставит себя ждать.

а теперь троллим, хаим лживую и обманчивую статистику: на сколько это меркзо и манипулятивно, поехали

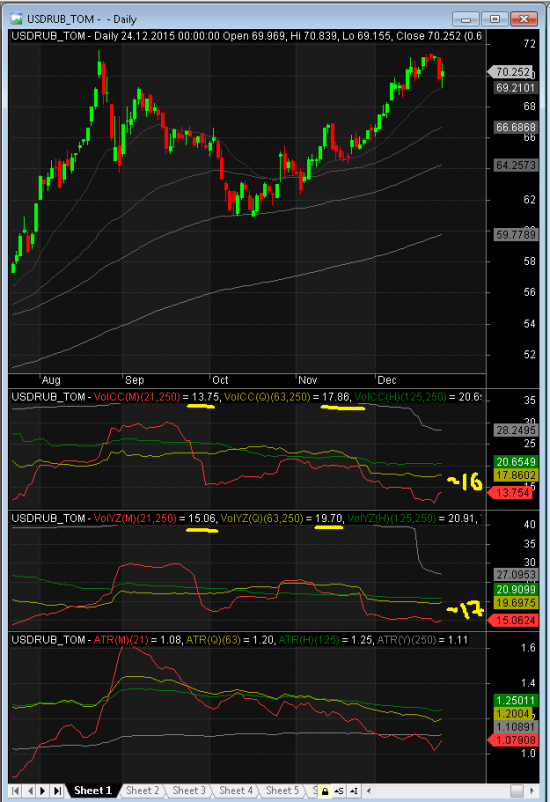

USD/RUB short volatility

- 24 декабря 2015, 17:34

- |

Историческая волатильность (Close-to-close and Yang-Zhang methods for daily data) находится на уровнях 14.4 – 18.8%.

Реалайзд волатильность, рассчитанная на внутридневных данных, лежит внутри диапазона 14.5 – 16.5%

( Читать дальше )

Provalue Conference. Что и Зачем Надо Знать Инвестору про Денежные Потоки Компании

- 24 декабря 2015, 17:10

- |

Ответы на вопросы:

- Зачем нужен отчет о движении денежных средств на примерах

- Почему не хватает для полной картины только отчета о прибылях

- Что такое бумажная прибыль компании и отличие ее от реальной

- Примеры анализа Kinder Morgan

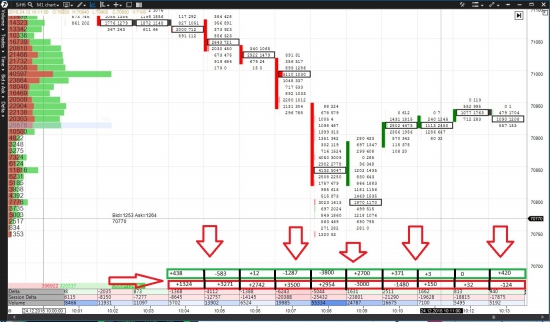

ФОРТС РЕВОЛЮЦИЯ!!!

- 24 декабря 2015, 12:45

- |

На вид стандартный кластерный график, если не считать двух строк красной и зелёной. На мой взгляд если реализовать этот “индикатор” то можно существенно облегчить понимание рынка.

Что они означают: Какое кол-во контрактов было открыто/закрыто при исполнение сделки либо в аск, либо в бид.

Детально: допустим инициатор покупки кидает купить 500 контрактов по рынку, идентифицировать его можно уже давно открывает он или закрывает позицию через “умные ленты”, но когда проходит за минуту или за пять минут большое кол-во сделок “интересными” сайзами, то понимание кто что делал через “умную ленту” очень тяжело, так как картина замылена и спроецировать на график что делали сайзы от 500 контрактов практически не реально.

А ЭТОТ ИНДИКАТОР СМОЖЕТ ПОКАЗАТЬ КОГДА, ГДЕ, КТО ЧТО ДЕЛАЛ!!!

Можно придумать массу фильтров, где просто как на ладони будет видна картина происходящего.

( Читать дальше )

ИИС. Интересная новость для меня

- 24 декабря 2015, 11:45

- |

Теперь вопрос ко всем кто открывал ИИС, кто-нибудь знал об этом?

О том, что HFT - паразиты, Уолл-стрит - жулики, и как с этим бороться

- 23 декабря 2015, 23:32

- |

У Льюиса до этого прочитал «Большую игру на понижение», и, честно признаюсь, слог автора пришёлся по нраву. Пишет достаточно легко и увлекательно, несмотря на специфичность тематики (ценные бумаги). От этой книги ожидал такой же подачи материала, и, в целом, ожидания оправдались. Правда, не знаю, то ли это потому, что я в силу профессии программиста привык к зарубежной литературе и терминологии, то ли и вправду перевод был выполнен хорошо, но не отлично, но при чтении не пропадало лёгкое ощущение того, что читаешь перевод. Могу сравнить с Ведьмаком польского писателя Анджея Сапковского, перевод которого я сейчас читаю: такого ощущения нет и в помине — перевод адаптирован идеально. Но это, в принципе, мелочи, которые менее занудному читателю будут незаметны.

Книга начинает повествование с момента становления эры электронной торговли, когда компьютерные системы заменили собой живые торги в биржевой яме. Сам процесс осуществления сделок стал автоматизированным, и это имело как положительные, так и отрицательные эффекты. Базовая концепция HFT в книге представляется как ситуация, когда кто-то имеет более быстрый, чем у большинства, доступ к информации, и пользуется этим, чтобы опережать то самое большинство. Основной упор делается на ускорение доступа к актуальной информации, и становится дорога каждая единица дискретизации времени, вплоть до наносекунд (текущий технологический уровень). «Если ты не первый, то ты последний». В связи с этим пионерам HFT приходилось идти на всяческие ухищрения: тайная прокладка наикратчайшей оптоволоконной линии, соединявшей HFT-фирмы с датацентром биржи; маскировка сетевого оборудования; укорочение кабелей; скупка зданий рядом с биржей и прочие непотребства. Обо всём этом написано интересно.

Помимо физического аспекта, успех HFT зависит и от программистов. Им в книге уделена немалая роль, но роль скорее как молчаливых исполнителей, нежели как самодостаточных интеллектуалов, пользующихся своими навыками для добычи больших денежных сумм. Вкратце рассказана история российского программиста-эмигранта Сергея Алейника, попавшего в тюрьму из-за якобы кражи кода Goldman Sachs — банка, в котором работал Алейник.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал