Избранное трейдера Sekator

В криптовалютах настало время профессиональных спекулянтов и алготрейдеров

- 04 марта 2018, 09:19

- |

После кульминации роста в декабре с последующим резким снижением, торговля криптовалютами претерпела существенные изменения.

Главное изменение: движение курсов основных коинов сменилось со строго вверх – в волатильную коррекцию, которая имеет потенциал перехода в падающий тренд с гораздо большей вероятностью, чем продолжение роста.

В декабре же появились инструменты, позволяющие зарабатывать на падении криптовалют – фьючерсы на CBOE и Globex (где, кстати, институционалы непрерывно держат чистую короткую позицию, а физики, естественно – лонговую).

Значительно поменялся информационный фон. Если в 2017 году в СМИ пели дифирамбы ICO различных проектов, то теперь пестрят публикациями о том, что более половины всех

( Читать дальше )

Набросок конспекта лекции про оверфиттинг - полезно всем

- 03 марта 2018, 23:51

- |

Решил начать писать небольшие заметки по алгоритмической торговле и всему что с ней связано. Возможно, когда-нибудь расширю, склею и опубликую в виде книжки. Пока же это просто наброски заметок, сделанные на скорую руку.

Можно часто слышать от тех, кто торгует алгоритмически, да и просто систематически, такие понятия как «оверфиттинг», «курвафиттинг», «зафит» и прочие ругательства с корнем «фит». Что все это значит?

На самом деле, все эти слова, как правило, используются для описания одного и того же явления, являющегося врагом всех трейдеров, торгующих систематически и пытающихся оценить исторический перформанс своих торговых логик — а именно, что «живой» аут-оф-сампл перформанс на реальном счете, как правило, хуже ожиданий, полученных ими при проверке своих идей на истории. Например, при тестировании торговой логики на истории трейдер с помощью своей модели «зарабатывал» 30% годовых, а в реале может в среднем иметь 10% годовых. Разница 20% годовых — может объясняться именно оверфиттингом (если нет других факторов — например, некорректный учет комиссионных и проскальзываний, или ошибка в торговом коде; но прочие факторы легко устранить, в отличие от оверфиттинга). На картинке в начале статьи — пример перформанса некоторого фонда в бэктесте и в реальности, наглядно иллюстрирующий написанное выше.

Оверфиттинг является следствием комбинации одного или нескольких из следующих факторов, положительно влияющих на бэктест (результаты прогонки модели на истории), что и создает у трейдера завышенные ожидания от своей модели. В этой части мы рассмотрим основные источники оверфиттинга, в следующей — поговорим о способах избежания или минимизации оверфиттинга при историческом тестировании моделей.

( Читать дальше )

Публичное управление капиталом. Итоги 51 месяца

- 03 марта 2018, 14:05

- |

По чесноку, меня не устраивают результаты моей торговли. Несмотря на общую прибыльность, стабильность эквити оставляет желать лучшего. Сейчас работаю над тем, чтобы закрывать почти каждый квартал в плюс при доходности не менее 30% годовых. И мне насрать, какая фаза рынка: рост, падение или боковик, необходимо уметь зарабатывать на любом рынке. Месяцами ждать трендов тоже не благодарное занятие. Для этого уменьшаю долю трендовых систем в портфеле и увеличиваю долю алгоритмов, зарабатывающих на низкой или падающей волатильности. В том числе, запустил роботов на акциях ММВБ.

Кроме того, адаптировал данную стратегию на комоне под автоследование.

Опционы для Гениев (практика5)

- 02 марта 2018, 11:31

- |

Не думал, что актив так будет носится и придется так часто писать. Буду краток. Последний раз мы купили недельных путов по 750 две штуки. Они превратились в два фьюча. Кроме того, когда вчера утром цена стала активно подходить к 127 страйку я купил 5 путов по 320 на 1600, а деньги я взял, продав 125 по 1040 и еще у нас запас был. Если бы я переключался на часовых свечах по 5 фьючей, то 6000 бы потерял. А так только 1600. Но на вечерке продолжило болтать. Пришлось взять следующую недельную серию 127 путы по 1390, 5 штук и еще 125 запродать 2 штуки по 1200 на 2400. Получилась полная задница.

Сей час наш «лодочник» активно торгует в минус. Буду ждать когда актив отойдет хотя бы на 1000 п. от страйка. А там посмотрим. Или позицию по купленным продавать начнем или обосремся. Тут главное через неделю не оказаться в жопе, как вы понимаете. Короче, всем удачных выходных.

Сбербанк на основе EWP, вероятное завершение тренда. Будет ли разворот?

- 02 марта 2018, 08:02

- |

Всем доброго дня!!!

Ранее, продолжительное время, я рассматривал сценарий с развитием глобальной коррекционной волны, и данный сценарий не получил поддержки из-за продолжающего роста стоимости бумаги. Хотя сценарий роста был обозначен в качестве альтернативы еще в прошлом году.

Но анализ рынков на основе Волнового Принципа Эллиотта это чисто субъективное мнение, то есть находится один сценарий и он ведется до его подтверждения или отмены. Поэтому пересмотрев структуру на старших степенях возможно весь рост акций Сбербанка является заключительной импульсной волной, после завершения которой все-таки начнется развитие долгосрочной, и относительно глубокой коррекции.

На текущий момент по акциям данного эмитента складывается вполне интересная ситуация, суть которой заключается в том, что восходящий локальный тренд может подойти к своему логическому завершению, и не исключено, что скоро произойдет разворот вниз как минимум в среднесрочную коррекцию. То есть уже давно сентимент начал зашкаливать и явно достиг максимального значения по количеству быков, что является одним из признаков завершения тренда.

( Читать дальше )

Чем Уоррен Баффетт поделился с нами в своем ежегодном “послании”?

- 28 февраля 2018, 22:46

- |

В субботу Уоррен Баффетт опубликовал традиционное письмо к инвесторам. Чем оно может быть интересно для нас и какими мыслями поделился с общественностью миллиардер?

Последнее письмо оказалось одним из самых небольших по объему с 1998 г. – всего 17 страниц. В данных посланиях Баффетт описывает деятельность своего холдинга, какие результаты были достигнуты крупнейшими компаниями, входящими в группу, какие приобретения были сделаны за прошедший год и свое видение о будущем.

Уоррен Баффетт, в отличие от его учителя Бенджамина Грэма, не учит инвестированию и крайне скупо делится своими знаниями и опытом. Однако все же дает советы через свои письма или во время интервью. Что, на наш взгляд, было интересно в послании за 2017 г.?

Интересные факты

Глава Berkshire Hathaway обратил внимание на изменение законодательства – теперь всем компаниям необходимо в своих отчетах учитывать бумажную прибыль от курсовых изменений ценных бумаг на их балансе. То есть, для тех организаций, что предпочитают покупать акции в “бычьи периоды” прибыль будет больше, а в моменты правления “медведей” напротив отчеты будут еще хуже.

( Читать дальше )

Флюгер Голубых Фишек 26.02.2018

- 26 февраля 2018, 16:03

- |

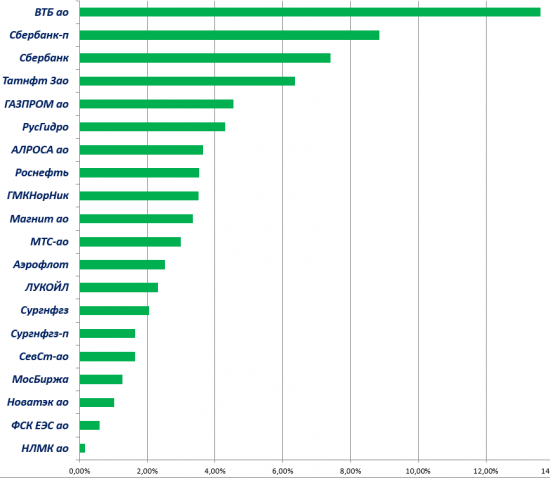

Ну вот, кругом сплошной позитив, — рейтинг повышен, нефть растёт, в хоккее взяли Олимпмийское золото, так что сегодняшний рост российского рынка вполне логичен. Так же, стоит отметить, что индекс МосБиржи снова на исторических хаях, так сказать, в открытом космосе, где нет гравитации и уровней сопротивления. И поэтому сегодня мы наблюдаем редкое единство, когда на нашем Флюгере все бумаги находятся в зелёной зоне.

С одной стороны, это очень приятно, но с другой стороны, нельзя терять бдительность, когда начинает попахивать эйфорией. Но, напомню, в правилах торговли по Флюгеру, прописаны условия фиксации прибыли при отклонении более 10-12%. Таким образом, я сегодня полностью закрыл лонги в ВТБ, отклонение в которых уже зашкаливает, и большую часть лонга в Сбере-преф, потому что в районе 234,5 и выше отклонение уже превышало 10%. В обычке Сбера такого отклонения пока не было. Оно будет ориентировочно в районе 290 и выше. По остальным бумагам просто продолжаем удерживать длинные позиции и следить за уровнями стопов в слабых бумагах.

( Читать дальше )

Джон Рокфеллер врачи открыли ему глаза на правду: Потрясающий совет долголетия!

- 26 февраля 2018, 11:17

- |

Посвятив 50 лет своей жизни накоплению капиталов, он прославился, как самый богатый человек в США, так же как невероятно жадный, а после 50 отдавал свои богатства беднякам, при этом был прославлен своею щедростью. Поначалу все ненавидели Джона за алчность и чванливость, но пойже хвалили и благодарили за доброту и сострадание.

Всё это в конце концов сгубило его здоровье. После 50 миллионер выглядел невероятно старым, и был похож на мумию, волочащую свои конечности при ходьбе, хотя в молодости обладал крепким здоровьем и не менее крепким телосложением. Доведён был он до этого постоянной спешкой, потрясениями, напряжением. При падении доходов он начинал хандрить. Так один раз, перевозя зерно, цена которого превосходила 40 тысяч долларов, при этом он пожалел денег на страховку груза, в ту ночь был поднялся сильный ураган. ДжонРокфеллер так испугался о потери груза, что дождавшись рассвета, побежал к страховщику. Пойже он узнал, что с грузом всё в порядке, но был огорчён тем, что пришлось оплатить 150 долларов за страховку, и от этого слёг на несколько дней. И даже

( Читать дальше )

НЕФТЬ.СОТы. 180213.

- 21 февраля 2018, 21:55

- |

Либо отписочки- ляпы типа:

Цитата с investbrothers https://investbrothers.ru/2018/02/05/chego_gdat_ot_nefti/

По состоянию на 30 января в портфелях хедж-фондов находилось 535,9 тыс. длинных и 39,1 тыс. коротких позиций. Таким образом, их чистая длинная позиция сократилась всего лишь на 136 контрактов и теперь равна 496 тыс. контрактов, что эквивалентно 32,2 млрд долларам.

535.9тыс -496тыс = 136 ???

На редакторов видимо денег нет.

Нефть лайт за неделю 6-13 февраля упала на 10%!!!, с 64 на 58, а позиции фондов разгрузились меньше чем 5%.

Всего 23000 контрактов, это крохи.

Снизу стакан пуст.

Для фондов ситуация очень не простая с сильным зудом в заднице.

Крыться при желании не об кого.

Почему?

Потому что делая полугодовой тренд с 42 на 66 по лайт, фонды работали ближними контрактами, а ответные шорты копились у свопдилеров, и они дальние!

Как такое может быть? Лонги всегда равны шортам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал