Избранное трейдера Sekator

Про терпил в $ против РУБЛЯ

- 03 января 2017, 07:57

- |

и лонге нефти...

Вы думаете ВВП съездил в Японию просто так?

При встрече была достигнута договоренность

что пенсионные фонды Японии выкупят

ОФЗ Р.Ф и облигации НК «Роснефть» у инсайдеров

Объём пройдёт около 2 трлн. рублей...

Сделки будут проводить не по рынку,

а пройдут вне рынка...

так что ожидать движений на рынке по этому поводу не стоит

Произойдёт обыкновенный перелив

т.е кто покупал в декабре 2016 года продаст японским фондам...

Сделка намечена в первой половине февраля 2017 года

Инсайдеры получат около 35 млрд. $

от японских фондов...

Когда начнётся панический обвал цены на нефть в марте 2017 года

а дальше паника на сырьевых рынках будет только нарастать

из-за ужесточения ДКП Банком Китая

а также введение санкций США против ВЭБ

ЦБР будет ужесточать ДКП

а инсайдеры будут реализовывать 35 млрд.$ по рынку

в марте и апреле 2017 года

и покупать ОФЗ Р.Ф у нерезов продающих на панике…

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 33 )

Мои алгоритмические итоги года

- 30 декабря 2016, 16:32

- |

Все ведь в жизни относительно, так что если оглядываться по сторонам, то в целом норм.

Начало года было просто нереальным, к середине февраля в рублях заработал больше чем за весь 15 год.

Но дальше пошел откат, я в принципе вполне сносно держался, пока не наступил брексит.

На брексите слил очень много денег, за ночь из очень хорошего профита с начала месяца ушел в е выводы конечно сделал, абсолютно мой косяк, в портфеле систем были чрезмерно завышены доли по алго с переносом через ночь да еще и по системам с высокой корреляцией.

С текущими варициями систем и распределением долей брексит на эквити уже и не виден практически. Но это все разговоры из разряда – Знал бы прикуп…

Практически исключил из торговли всяческие форс-мажорные ситуации. В основном была проблема в програмно-аппаратной части. В первом квартале допилил сервак до состояния абсолютно безбаговой работы. Автоматические перезагрузки по расписанию с запуском и выключением нужного софта и с информированием по телеграму о каждом чихе ну и все-такое. С марта как говорится «ни единого разрыва».

( Читать дальше )

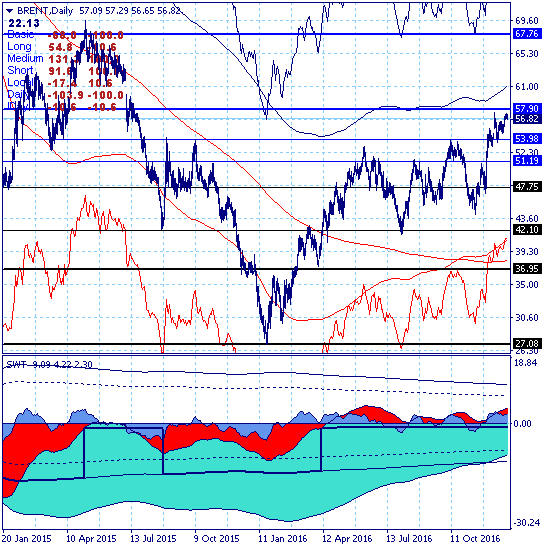

Брент. Было или не было?

- 30 декабря 2016, 16:15

- |

Что записать в актив нефти на конец года? Была наконец достигнута среднесрочная цель или нет?

Если брать уровень 57.90, рассчитанный в июне, то до него немного не дошли.

Но то ли у меня ошибка вкралась в расчеты июня, то ли историю немного подкорректировали на сервере, но по индикатору уточненная цель в окрестности 57.00 и она на конец года протестирована.

Следующий среднесрочный свинг при продолжении роста имеет целью уровень 67.76, но это уже отдельный разговор.

Долгосрочный тренд в восходящей коррекции, которая после прорыва уровня 57.90 (или 57.00) с точки зрения формальных признаков перейдет в долгосрочный восходящий тренд. Среднесрочный и краткосрочный тренды восходящие. В начале января проанализирую детальнее.

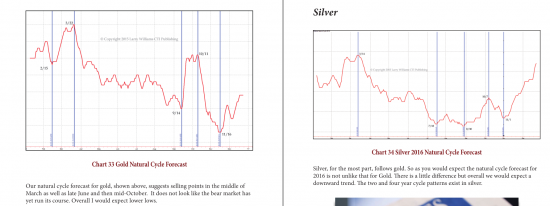

Откуда сдирает инфу Ларри? Сайдограф Бредли. График SP500 на 2017 год.

- 29 декабря 2016, 18:30

- |

Но поскольку есть то, что вы хотели давно у меня спросить, но стеснялись, пожалуй продолжу.

Совершенно понятно, что Ларри Вильямс использует в своих прогнозах астрологию, в частности, его основной инструмент — графика из Bradley Siderograph. Возможно допускает свои модификации, но будьте уверены, что источник один — сайдограф Бредли.

Например, по драг металлам за 2016 год… вижу, снова сайдограф. И это не возбраняется. Жаль, что не признается «гад», откуда дровишки.

Хочу под занавес года ознакомить моих читателей с методом астролога Бредли, не слишком углубляясь в его историю. Если коротко => cуть его системы в том, что сайдограмма позволяет заранее определить РАЗВОРОТ, в ту или иную сторону. В какую — неизвестно, это точки неустойчивости рынка (даты бифуркации), и это позволяет трейдеру добавить еще один инструмент в арсенал.

( Читать дальше )

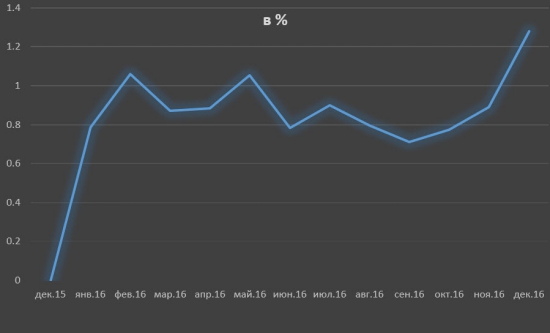

Вычисляем будущий курс доллара по статистике ЦБ РФ и динамике рубля

- 28 декабря 2016, 22:37

- |

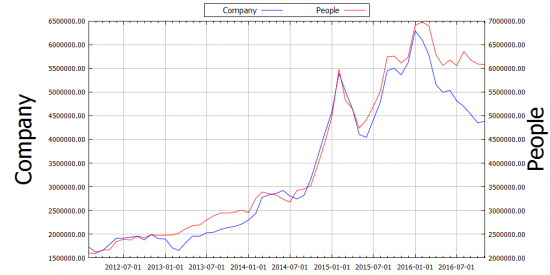

Кто задаёт тренд курсу рубля, население или юридические компании?

Я взял статистику с сайта ЦБ РФ и наложил на неё курс доллара

Средства организаций, банковские депозиты (вклады) и другие привлеченные средства юридических и физических лиц в рублях, иностранной валюте и драгоценных металлах

Сначала посмотрим за динамикой объёмов средств физических лиц и юридических компаний в иностранной валюте

Как видно в декабре месяце большой разрыв средств у физических лиц от юридических.

6 078 490 млн руб у физ. лиц против 4 380 018 млн. руб у юридических лиц.

Напоминаю, речь идёт про валютные депозиты, а цифры в рублях.

Курс доллара за 2016 год упал с 80 до 60 на 25%.

Объём физических лиц 6 912 395 млн руб упал на 12% с января до 6 078 490 в декабре.

Как видите, подавляющее большинство населения сидит целый год в долларах и теряет на курсовой разнице фактическую покупательскую способность.

( Читать дальше )

Нюансы поведения хедж фондов в конце и начале календарных годов

- 28 декабря 2016, 21:41

- |

Некоторые итоги 2016 года

- 28 декабря 2016, 17:53

- |

Все подводят итоги, мы тоже решили не отставать. Мы – это частная команда алгоритмических трейдеров со стажем на рынке более 10 лет.

В настоящее время фонд управляет активами боле 30 млн руб. Стратегия фонда – это алгоритмические методы, диверсифицированные как по логике, так и по инструментам.

Основные инструменты – это ликвидные фьючерсы на Московской бирже на индексы, акции, товары и валюту, а также акции высокой и средней ликвидности.

Применяемые стратегии:

Направленные стратегии

Статистический арбитраж

Паттерны на акциях и фьючерсах

Инструменты с фиксированной доходностью (ОФЗ и другие) применяются в случае, когда необходимо снизить риск инвестиций и сместить риск-профиль в консервативную сторону вплоть до гарантии сохранения капитала.

Немного цифр и картинок. 2016 год был нелегким для системных управляющих. Основная просадка пришлась на середину года. Но выборы в США хорошо подогрели рынок, а дали заработать.

Доходность рисковой части счета с расчетным плечом 1 к 3.

( Читать дальше )

Выжимаем пользу из простого ATR

- 28 декабря 2016, 16:26

- |

Если вы читаете мой блог, то Вы знаете, что я не использую индикаторы в своей торговле. Однако иногда я использую индикатор АТР и сейчас расскажу как!

Индикатор АТР это самый простой индикатор, который можно придумать, он просто считает волатильность в каком-то периоде времени. Я использую его для измерения средней дневной волатильности. Я включаю дневной график торгуемой пары раз в несколько месяцев, чтобы узнать волатильность в данное время. Например сейчас волатильность пары доллар-франк:

Что мне это дает!? Я не всегда торгую среднесрочно, иногда приходится торговать строго внутри одной или двух торговых сессий, а значит я должен четко понимать примерный потенциал своей сделки. Всем известно, что торговать в любых условиях просто невозможно и всегда необходимо дожидаться лучших торговых условий, однако иногда происходит так, что лучшие торговые условия приходят, а весь дневной потенциал уже исчерпан! Например, я хочу войти от уровня и вижу точку входа, но я включаю дневной график и вижу, что пара уже прошла 55 пунктов сегодня, а ее общий дневной АТР всего 65 в среднем за последнее время — это означает, что вероятность получения хорошей прибыли сегодня внутри дня очень сильно уменьшается и лучше в такую сделку уже не входить!

( Читать дальше )

Мои результаты 2016

- 28 декабря 2016, 15:38

- |

У каждого свой путь

Сложилось достаточно давно, что при управлении на финансовом рынке использую два портфеля систем. Условно назвал их агрессивный и консервативный.

Агрессивный портфель +67%.

Консервативный портфель +42%.

Оба показателя меньше, чем среднее по годам с 2009 по 2016 (69%). Однако если посмотреть на достаточно куцые возможности для моего подхода в минувшем году, оценил был результат как очень хороший. Отсутствие волатильности и тренда в акциях большую часть года, умирающий валютный рынок (по сравнению с предыдущей парой лет) вели к тому, что результат торговли был бы близок к нулю. Однако последний квартал изменил картину. Итог – получил результат выше ожиданий. Поэтому доволен. На 4+.

Ожидания относительно 2017 года оптимистичны. После многолетнего боковика рынок акций наконец пробил исторический хай. Вне зависимости, истинно или ложно, текущий выход обещает повышение волатильности. А значит доход для моего торгового подхода.

Всех с наступающим!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал